Inbox: Aktien: Hoffnung auf 2023, sagt die Steiermärkische Sparkasse

Zugemailt von / gefunden bei: Steiermärkische Sparkasse (BSN-Hinweis: Lauftext im Original des Aussenders, Titel (immer) und Bebilderung (oft) durch boerse-social.com aus dem Fotoarchiv von photaq.com)

Es bleibt ein nervenaufreibendes Szenario: Gebannt blicken die Marktteilnehmer seit Monaten auf die Inflationszahlen und die Zinssignale der Notenbanken. Die Europäische Zentralbank EZB hob gestern die Zinsen in einem historischen Schritt um 0,75 Prozentpunkte an. und in einer knapp 10-minütigen Rede zerstörte der Chef der US-Notenbank FED, Jerome Powell, jüngst die Hoffnung, dass in den USA nach einem leichten Rückgang einiger Inflationsvorlaufindikatoren und aufgrund schwächerer Wirtschaftsdaten eine Pause bei den Zinserhöhungen bevorstehe. Die Inflation müsse wieder auf 2% sinken, sagte Powell – eine klare Botschaft, dass er bereit sei, die Teuerung konsequent mit höheren Zinsen zu bekämpfen. Die Aktienmärkte reagierten mit Verlusten. Erst ein Nachgeben der Inflation würde den Märkten wieder Zuversicht geben, prognostizieren die Experten der Steiermärkischen Sparkasse Private Banking.

Tempo bei Zinsschritten bleibt hoch

Die US-Notenbankmitglieder haben in ihren Wirtschaftssimulationen für Ende 2023 einen Zinssatz von knapp unter 4% verankert. Um dies zu erreichen, könnte also die letzte Zinsanhebung um 0,75% in diesem Tempo bei der nächsten Sitzung am 21.September fortgeführt werden. Powell nannte in seiner Rede einige Faktoren, die auf eine längere Phase eines restriktiven Kurses der FED hindeuten, so die Steiermärkische Sparkasse Private Banking: Die FED werde trotz „wirtschaftlicher Schmerzen für Private und Unternehmen“ vorrangig die Inflation bekämpfen, auch wenn es ein längerer Weg sei. Die Wirtschaft sei aus der Corona-Krise robust hervorgegangen, besonders der überhitzte Arbeitskräftemarkt bedeute steigende Löhne und damit das „Vorprodukt“ für weiter steigende Preise. Zudem entstehe aufgrund hoher Preiserwartungen eine selbsterfüllende Prophezeiung. Zu schlechter Letzt führte Powell ins Treffen, dass die Beschäftigungskosten wahrscheinlich mit Verzögerung steigen werden, da sich die hohe Inflation in der Lohn- und Preisgestaltung länger festsetzt.

Preisschocks der 1970er Jahre als Parallele

Powell bezog sich in seiner Rede auffallend oft auf die Inflationsraten vor 40-45 Jahren. Scheinbar erkennt er Parallelen zur heutigen ökonomischen Situation. Damals schoss die US-Teuerungsrate erstmals nach dem 2. Weltkrieg wegen der Ölkrise auf mehr als 12% hinauf und lag damit erstmalig über dem Niveau der Rendite der 10-jährigen (10Y) US-Staatanleihen. In der Spitze betrug die Differenz zwischen Inflation und 10Y-Zinssatz rund 4% (12% Inflation und 8% Zinsen). Ende der 1970-er Jahre stieg die US-Inflation sogar auf rund 15%, der 10Y-Zinssatz notierte bei rund 10%. Diese Differenz von 5% währte nur ganz kurz. Ein massiver Zinsschritt durch den damaligen FED-Präsidenten Paul Volcker, der die Zinsen sogar auf mehr als 15% anhob, setzte den hohen Inflationsraten ein abruptes Ende. Nach diesen turbulenten Zeiten betrug die Teuerung sehr rasch wieder rund 2-4% und blieb gut 25 Jahre auf diesem Niveau. Die 10Y-Zinsen fielen in all den Jahren deutlich langsamer und brauchten fast 20 Jahre, um sich an die Inflationsraten anzunähern. Die 10Y-Zinsen lagen also nur in den beiden kurzen Phasen der 1970-Jahre signifikant unter der Inflationsrate, ansonsten seit dem 2. Weltkrieg stets darüber.

Seit 2021 hat sich dieses Bild vollkommen verändert. In den USA lag die Inflationsrate zuletzt bei 8,5%. Die 10Y-Zinsen notieren aktuell bei rund 3,25% und weisen damit jene 5%- Rekorddifferenz der 1970er Jahre auf. Um die Inflation und die Zinsen ins Gleichgewicht zu bekommen, müsste also die Inflation auf rund 3% sinken – was angesichts der hohen Energiepreise und Steigerungen bei den Stundenlöhnen nicht so bald erreichbar scheint. Somit muss die FED die Inflation sicherlich 2023 und möglicherweise noch darüber hinaus bekämpfen, so die Steiermärkische Sparkasse Private Banking.

Europa hat geringeren zinspolitischen Spielraum

In Europa liegen die 10Y-Zinsen bei rund 1,5%, die Inflation im Euroraum erreichte zuletzt knapp 9%. Die Differenz dieser beiden Kennzahlen: atemberaubende 7,5%. Die Europäische Zentralbank EZB hat in Sachen Zinserhöhungen nur eingeschränkten Spielraum, da sie auch die hohe Staatsverschuldung einiger europäischer Länder berücksichtigen muss. So hat Griechenland aktuell bereits eine Staatsverschuldung von knapp 190%, Italien 153% und Portugal 127% in Relation zum Bruttoinlandprodukt (BIP). Und so stellt sich auch für Europa die Frage, wie hoch die Zinsen steigen dürfen – insbesondere, um die wirtschaftliche Gesundung der genannten Länder nicht zu gefährden.

Aktien: Hoffnung auf 2023

Die Prognose für den Aktienmarkt, der die Zukunft in der Regel antizipiert, leitet die Steiermärkischen Sparkasse Private Banking aus der Historie ab: Die schwache und stark volatile Phase halte vorläufig an, doch bereits einen stärkeren Rückgang der Teuerung würde der Markt als positives Signal werten. Die Schwächephase könnte vorüber sein, wenn die Marktteilnehmer die Spitze der Inflation zu erkennen glauben. Dann werde die Zuversicht, möglicherweise schon im ersten Halbjahr des nächsten Jahres, auf das Börsenparkett zurückkehren.

21649

aktien_hoffnung_auf_2023_sagt_die_steiermarkische_sparkasse

Aktien auf dem Radar:Polytec Group, Addiko Bank, UBM, RHI Magnesita, Zumtobel, Agrana, Rosgix, CA Immo, DO&CO, SBO, Gurktaler AG Stamm, Heid AG, OMV, Wolford, Palfinger, Rosenbauer, Oberbank AG Stamm, BTV AG, Flughafen Wien, BKS Bank Stamm, Josef Manner & Comp. AG, Mayr-Melnhof, Athos Immobilien, Marinomed Biotech, Amag, Österreichische Post, Verbund, Wienerberger, Merck KGaA, Continental, Fresenius Medical Care.

(BSN-Hinweis: Lauftext im Original des Aussenders, Titel (immer) und Bebilderung (oft) durch boerse-social.com aus dem Fotoarchiv von photaq.com)366008

inbox_aktien_hoffnung_auf_2023_sagt_die_steiermarkische_sparkasse

Random Partner #goboersewien

Kapsch TrafficCom

Kapsch TrafficCom ist ein Anbieter von Intelligenten Verkehrssystemen in den Bereichen Mauteinhebung, Verkehrsmanagement, Smart Urban Mobility, Verkehrssicherheit sowie vernetzte Fahrzeuge und deckt mit durchgängigen Lösungen die gesamte Wertschöpfungskette der Kunden aus einer Hand ab. Die Mobilitätslösungen von Kapsch TrafficCom helfen dabei, den Straßenverkehr in Städten und auf Autobahnen sicherer und effizienter zu machen.

>> Besuchen Sie 62 weitere Partner auf boerse-social.com/goboersewien

Inbox: Aktien: Hoffnung auf 2023, sagt die Steiermärkische Sparkasse

12.09.2022, 5558 Zeichen

Zugemailt von / gefunden bei: Steiermärkische Sparkasse (BSN-Hinweis: Lauftext im Original des Aussenders, Titel (immer) und Bebilderung (oft) durch boerse-social.com aus dem Fotoarchiv von photaq.com)

Es bleibt ein nervenaufreibendes Szenario: Gebannt blicken die Marktteilnehmer seit Monaten auf die Inflationszahlen und die Zinssignale der Notenbanken. Die Europäische Zentralbank EZB hob gestern die Zinsen in einem historischen Schritt um 0,75 Prozentpunkte an. und in einer knapp 10-minütigen Rede zerstörte der Chef der US-Notenbank FED, Jerome Powell, jüngst die Hoffnung, dass in den USA nach einem leichten Rückgang einiger Inflationsvorlaufindikatoren und aufgrund schwächerer Wirtschaftsdaten eine Pause bei den Zinserhöhungen bevorstehe. Die Inflation müsse wieder auf 2% sinken, sagte Powell – eine klare Botschaft, dass er bereit sei, die Teuerung konsequent mit höheren Zinsen zu bekämpfen. Die Aktienmärkte reagierten mit Verlusten. Erst ein Nachgeben der Inflation würde den Märkten wieder Zuversicht geben, prognostizieren die Experten der Steiermärkischen Sparkasse Private Banking.

Tempo bei Zinsschritten bleibt hoch

Die US-Notenbankmitglieder haben in ihren Wirtschaftssimulationen für Ende 2023 einen Zinssatz von knapp unter 4% verankert. Um dies zu erreichen, könnte also die letzte Zinsanhebung um 0,75% in diesem Tempo bei der nächsten Sitzung am 21.September fortgeführt werden. Powell nannte in seiner Rede einige Faktoren, die auf eine längere Phase eines restriktiven Kurses der FED hindeuten, so die Steiermärkische Sparkasse Private Banking: Die FED werde trotz „wirtschaftlicher Schmerzen für Private und Unternehmen“ vorrangig die Inflation bekämpfen, auch wenn es ein längerer Weg sei. Die Wirtschaft sei aus der Corona-Krise robust hervorgegangen, besonders der überhitzte Arbeitskräftemarkt bedeute steigende Löhne und damit das „Vorprodukt“ für weiter steigende Preise. Zudem entstehe aufgrund hoher Preiserwartungen eine selbsterfüllende Prophezeiung. Zu schlechter Letzt führte Powell ins Treffen, dass die Beschäftigungskosten wahrscheinlich mit Verzögerung steigen werden, da sich die hohe Inflation in der Lohn- und Preisgestaltung länger festsetzt.

Preisschocks der 1970er Jahre als Parallele

Powell bezog sich in seiner Rede auffallend oft auf die Inflationsraten vor 40-45 Jahren. Scheinbar erkennt er Parallelen zur heutigen ökonomischen Situation. Damals schoss die US-Teuerungsrate erstmals nach dem 2. Weltkrieg wegen der Ölkrise auf mehr als 12% hinauf und lag damit erstmalig über dem Niveau der Rendite der 10-jährigen (10Y) US-Staatanleihen. In der Spitze betrug die Differenz zwischen Inflation und 10Y-Zinssatz rund 4% (12% Inflation und 8% Zinsen). Ende der 1970-er Jahre stieg die US-Inflation sogar auf rund 15%, der 10Y-Zinssatz notierte bei rund 10%. Diese Differenz von 5% währte nur ganz kurz. Ein massiver Zinsschritt durch den damaligen FED-Präsidenten Paul Volcker, der die Zinsen sogar auf mehr als 15% anhob, setzte den hohen Inflationsraten ein abruptes Ende. Nach diesen turbulenten Zeiten betrug die Teuerung sehr rasch wieder rund 2-4% und blieb gut 25 Jahre auf diesem Niveau. Die 10Y-Zinsen fielen in all den Jahren deutlich langsamer und brauchten fast 20 Jahre, um sich an die Inflationsraten anzunähern. Die 10Y-Zinsen lagen also nur in den beiden kurzen Phasen der 1970-Jahre signifikant unter der Inflationsrate, ansonsten seit dem 2. Weltkrieg stets darüber.

Seit 2021 hat sich dieses Bild vollkommen verändert. In den USA lag die Inflationsrate zuletzt bei 8,5%. Die 10Y-Zinsen notieren aktuell bei rund 3,25% und weisen damit jene 5%- Rekorddifferenz der 1970er Jahre auf. Um die Inflation und die Zinsen ins Gleichgewicht zu bekommen, müsste also die Inflation auf rund 3% sinken – was angesichts der hohen Energiepreise und Steigerungen bei den Stundenlöhnen nicht so bald erreichbar scheint. Somit muss die FED die Inflation sicherlich 2023 und möglicherweise noch darüber hinaus bekämpfen, so die Steiermärkische Sparkasse Private Banking.

Europa hat geringeren zinspolitischen Spielraum

In Europa liegen die 10Y-Zinsen bei rund 1,5%, die Inflation im Euroraum erreichte zuletzt knapp 9%. Die Differenz dieser beiden Kennzahlen: atemberaubende 7,5%. Die Europäische Zentralbank EZB hat in Sachen Zinserhöhungen nur eingeschränkten Spielraum, da sie auch die hohe Staatsverschuldung einiger europäischer Länder berücksichtigen muss. So hat Griechenland aktuell bereits eine Staatsverschuldung von knapp 190%, Italien 153% und Portugal 127% in Relation zum Bruttoinlandprodukt (BIP). Und so stellt sich auch für Europa die Frage, wie hoch die Zinsen steigen dürfen – insbesondere, um die wirtschaftliche Gesundung der genannten Länder nicht zu gefährden.

Aktien: Hoffnung auf 2023

Die Prognose für den Aktienmarkt, der die Zukunft in der Regel antizipiert, leitet die Steiermärkischen Sparkasse Private Banking aus der Historie ab: Die schwache und stark volatile Phase halte vorläufig an, doch bereits einen stärkeren Rückgang der Teuerung würde der Markt als positives Signal werten. Die Schwächephase könnte vorüber sein, wenn die Marktteilnehmer die Spitze der Inflation zu erkennen glauben. Dann werde die Zuversicht, möglicherweise schon im ersten Halbjahr des nächsten Jahres, auf das Börsenparkett zurückkehren.

21649

aktien_hoffnung_auf_2023_sagt_die_steiermarkische_sparkasse

Was noch interessant sein dürfte:

BörseGeschichte Podcast: Ernst Vejdovszky vor 10 Jahren zum ATX-25er

Bildnachweis

1.

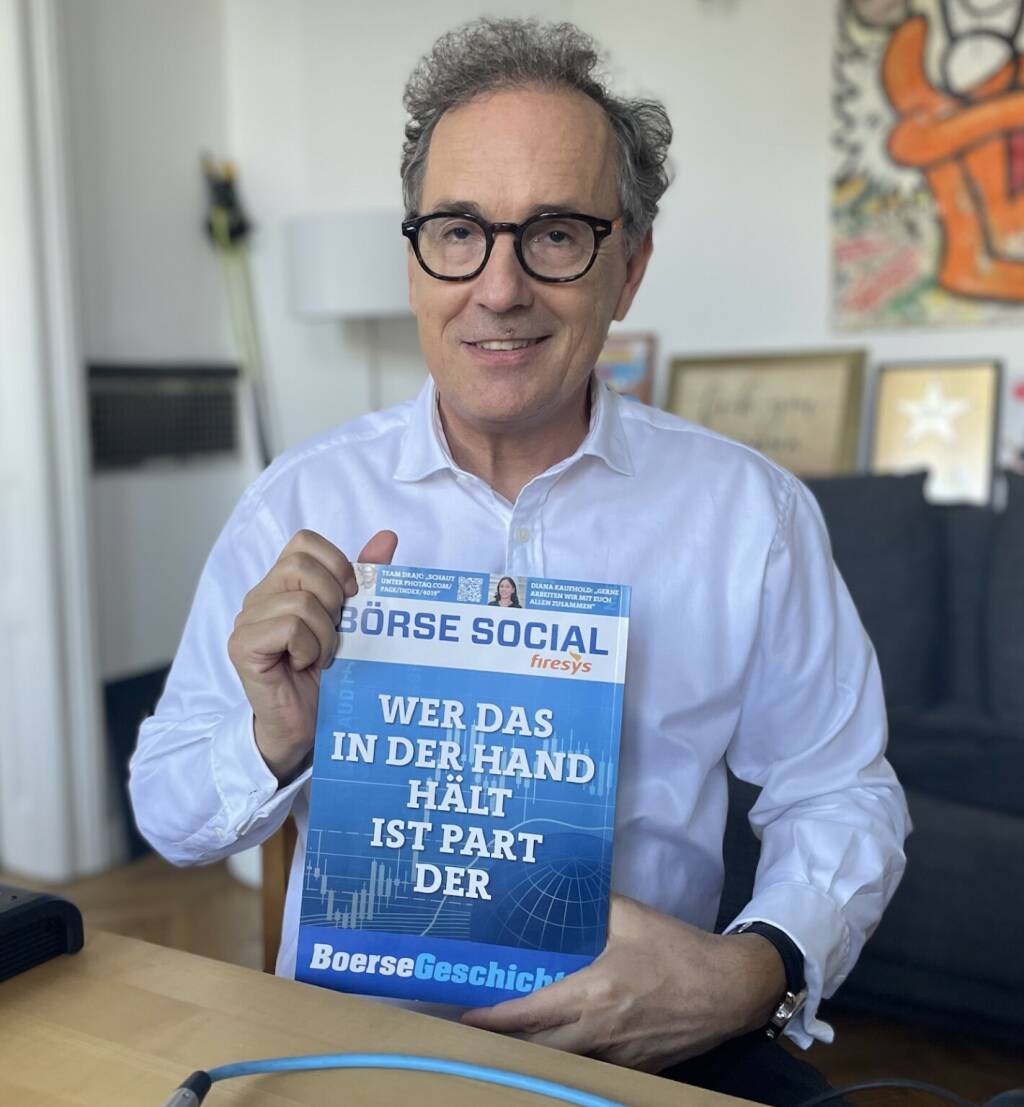

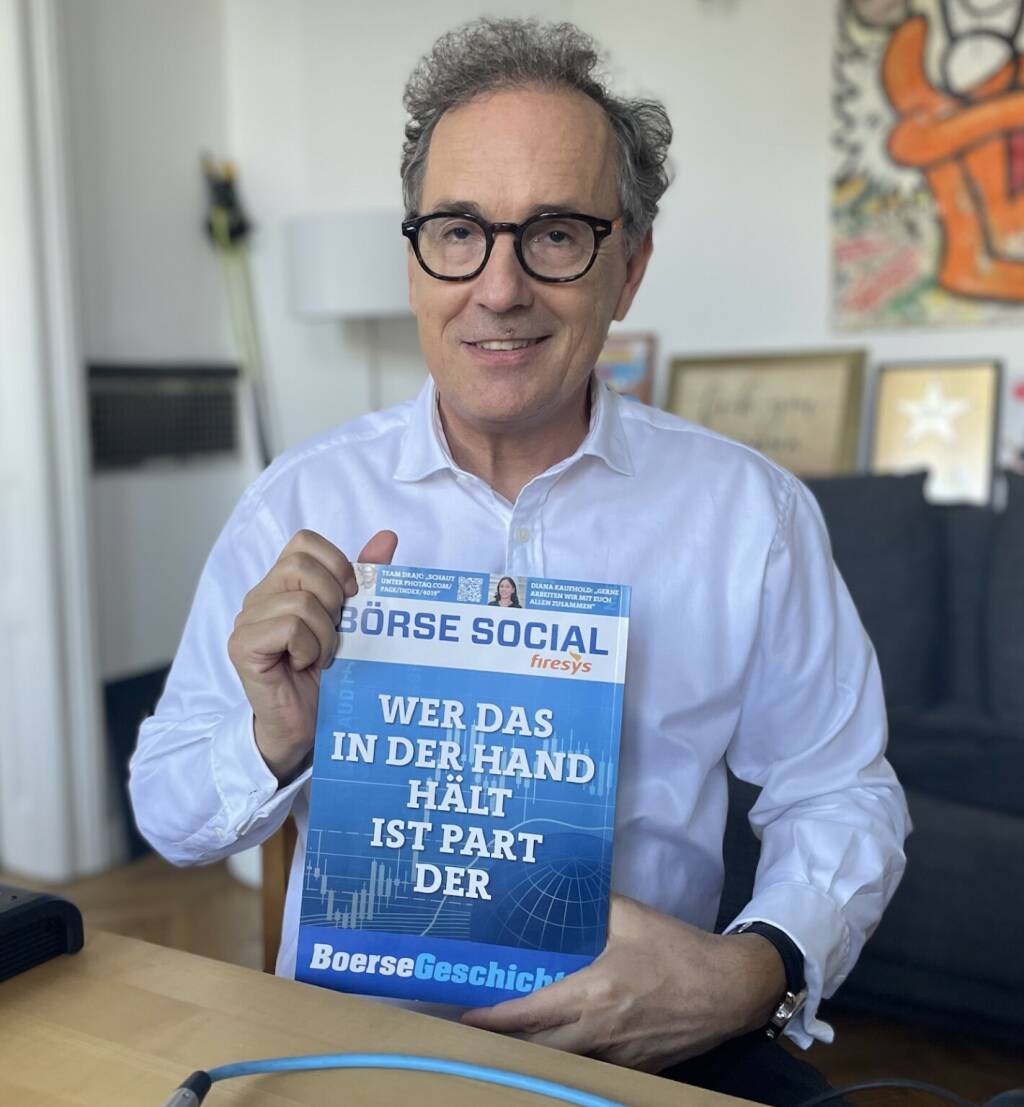

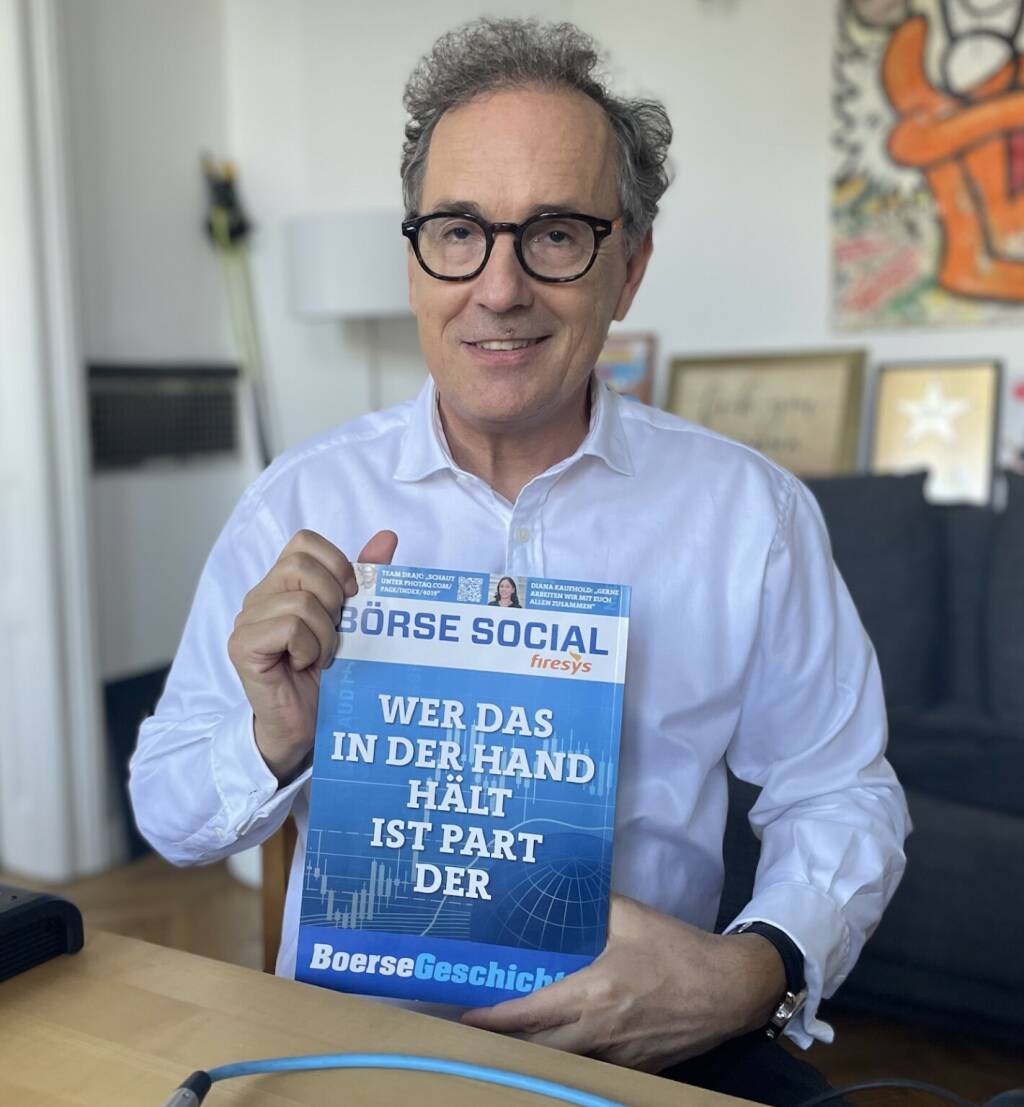

Alexander Eberan, Steiermärkische Sparkasse

>> Öffnen auf photaq.com

Aktien auf dem Radar:Polytec Group, Addiko Bank, UBM, RHI Magnesita, Zumtobel, Agrana, Rosgix, CA Immo, DO&CO, SBO, Gurktaler AG Stamm, Heid AG, OMV, Wolford, Palfinger, Rosenbauer, Oberbank AG Stamm, BTV AG, Flughafen Wien, BKS Bank Stamm, Josef Manner & Comp. AG, Mayr-Melnhof, Athos Immobilien, Marinomed Biotech, Amag, Österreichische Post, Verbund, Wienerberger, Merck KGaA, Continental, Fresenius Medical Care.

Random Partner

Kapsch TrafficCom

Kapsch TrafficCom ist ein Anbieter von Intelligenten Verkehrssystemen in den Bereichen Mauteinhebung, Verkehrsmanagement, Smart Urban Mobility, Verkehrssicherheit sowie vernetzte Fahrzeuge und deckt mit durchgängigen Lösungen die gesamte Wertschöpfungskette der Kunden aus einer Hand ab. Die Mobilitätslösungen von Kapsch TrafficCom helfen dabei, den Straßenverkehr in Städten und auf Autobahnen sicherer und effizienter zu machen.

>> Besuchen Sie 62 weitere Partner auf boerse-social.com/partner

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- 21st Austria weekly - Austrian Post (09/01/2026)

- 21st Austria weekly - CPI Europe (08/01/2026)

- 21st Austria weekly - BAWAG (07/01/2026)

- 21st Austria weekly - Strabag (06/01/2026)

- 21st Austria weekly - Austrian Post (05/01/2026)

- 21st Austria weekly - A good week 2/26 in Vienna ...

Featured Partner Video

Wiener Börse Party #1063: Closing Bell 2025 für die Wiener Börse, die mit ihrer Aussendung um wenige Stunden zu früh war, Steuer-Debakel

Die Wiener Börse Party ist ein Podcastprojekt für Audio-CD.at von Christian Drastil Comm.. Unter dem Motto „Market & Me“ berichtet Christian Drastil über das Tagesgeschehen an der Wiener Börse. Inh...

Books josefchladek.com

New York 1969

2014

Ishi Inc.

Remedy

2025

Nearest Truth

City Lux

2025

Ludion Publishers

Født af mørket

2025

Gyldendal

Fishworm

2025

Void

Claudia Andujar

Claudia Andujar Robert Frank

Robert Frank Ludwig Kozma

Ludwig Kozma Inbox: LLB Österreich verpflichtet sich als erste Bank in Österreich, die betriebliche Klimaneutralität zehn Jahre vor der Paris-Frist zu erreichen

Inbox: LLB Österreich verpflichtet sich als erste Bank in Österreich, die betriebliche Klimaneutralität zehn Jahre vor der Paris-Frist zu erreichen

Der Absturz der Adyen-Aktie ist ein Warnzeichen und Wall Street schwächelt weiter (Top Media Extended)

Der Absturz der Adyen-Aktie ist ein Warnzeichen und Wall Street schwächelt weiter (Top Media Extended)

Inbox: Strabag: Jetzt kommt auch da noch ein Pflichtangebot für 10% des Grundkapitals, Preis 38,94 Euro

Inbox: Strabag: Jetzt kommt auch da noch ein Pflichtangebot für 10% des Grundkapitals, Preis 38,94 Euro

Inbox: Froots Studie zu Weihnachtsgeld: 40% der Österreicher nutzen das Weihnachtsgeld heuer um „finanzielle Löcher“ zu stopfen

Inbox: Froots Studie zu Weihnachtsgeld: 40% der Österreicher nutzen das Weihnachtsgeld heuer um „finanzielle Löcher“ zu stopfen

Inbox: Helioz bei der COP27 vor Ort: "Viel heiße Luft um nichts. Wir fordern ein globales Regelwerk zum CO2-Ausstoß"

Inbox: Helioz bei der COP27 vor Ort: "Viel heiße Luft um nichts. Wir fordern ein globales Regelwerk zum CO2-Ausstoß"

Audio: Beaconsmind-Gründer Weiland: "Wollen nächstes Jahr profitabel sein und aus eigenem Cashflow wachsen"

Audio: Beaconsmind-Gründer Weiland: "Wollen nächstes Jahr profitabel sein und aus eigenem Cashflow wachsen"