September könnte für erhöhte Volatilität sorgen

September könnte für erhöhte Volatilität sorgen

12.09.2021, 4428 Zeichen

Aus dem Wöchentlichen Marktausblick von Raiffeisen Research: "Die ersten Handelstage betreffend scheint der September seinem Ruf, als schwacher Börsenmonat abermals gerecht zu werden. Betrachten wir den Zeitraum bis zurück in das Jahr 1928, so stehen uns zumindest statistisch gesehen sogar die schwächsten Handelswochen des Jahres bevor – auch, wenn die durchschnittlichen Rückgänge mit rund -1 % eigentlich gar nicht so schwer ins Gewicht fallen. Wie so oft gilt aber auch in diesem Fall, dass Statistiken immer mit Vorsicht zu genießen sind. Ja, der September zählt seit knapp 100 Jahren zu den schlechtesten Börsenmonaten. Es sei denn, in den ersten 6 Monaten des Jahres legte der breite US-Aktienmarkt um rund 13 % zu. Dann entwickelte sich der September in mehr als 60 % zu einem guten Börsenmonat – mit durchschnittlichen Kursanstiegen von über 1 %. Der S&P 500 stieg bis Ende Juni knappe 16 %, keine Gefahr also für die Aktienmärkte? Nicht ganz.

Eine gewisse Marktschwäche ist nicht nur mit der Saisonalität erklärbar, sondern erschien im Hinblick auf die starken Kurszuwächse der vergangenen Wochen und Monate beinahe schon überfällig. 56 All-Time Highs allein in diesem Jahr im S&P 500 sprechen eigentlich eine eindeutige Sprache. Hinzu kommt, dass größere Rücksetzer generell schon länger Mangelware sind. Pullbacks von 5 % oder größer gab es genauer gesagt seit mehr als 200 Handelstagen nicht – damit liegt die aktuelle Serie unter den Top 5 der letzten 50 Jahre. Zu diesen technischen und statistischen Argumenten gesellten sich zuletzt aber vermehrt auch geldpolitische und fundamentale Faktoren hinzu.

In Europa beschloss die EZB auf ihrer Sitzung, die erhöhten Anleihekäufe des Pandemie-Notfallkaufprogramms (PEPP) im vierten Quartal 2021 moderat zurückzufahren. Diese Entscheidung wurde von der Mehrheit von Bloomberg befragten Analysten (sowie von unseren Ökonomen) erwartet – näheres dazu im Ausblick zu Politik, Wirtschaft & Zinsen. Anleger schienen zuletzt jedoch ohnehin mehr in Richtung USA und Fed zu schielen. Schließlich zeigten sich die Börsen dort vermehrt zwischen Konjunkturdynamik und geldpolitischen Debatten (Tapering) hin- und hergerissen. Die immer wieder stark im Fokus stehenden US-Arbeitsmarkten werden derzeit kritischer beäugt denn je, dienen diese den Aktienmärkten doch als Indikator künftiger geldpolitischer Straffungen. Was makroökonomisch durchaus nachvollziehbar ist, stellt die Aktienbörsen derzeit aber vor ein fast schon paradox anmutendes Problem: Während ein solider Arbeitsmarkt für eine anhaltende Konjunkturdynamik spricht und grundsätzlich bullish ist, erhöht ein solcher aber die Wahrscheinlichkeit einer Straffung der expansiven Geldpolitik – was bearishe Tendenzen mit sich bringt. Wir vertreten die Meinung, dass eine solche durch die mittlerweile langanhaltende Debatte die Aktienmärkte nicht mehr größer ins Wanken bringen sollte und mehrheitlich eingepreist ist, allerdings stören sich Wall Street & Co. selten an etwas mehr als Unsicherheit.

Sobald in dieser Causa mehr Klarheit herrscht, ist es also durchaus wahrscheinlich, dass die Aktienmärkte ihren Aufwärtstrend wieder fortsetzen. Schließlich stellt das Tapering keinen Faktor dar, der das große Bild verändern sollte. Letztlich bedeutet dies lediglich, dass das Ausmaß der Bilanzausweitung durch die Federal Reserve reduziert wird, aber keine aktive Bilanzreduktion. Dementsprechend sichern die voluminösen Wertpapierkaufprogramme der großen Notenbanken bis auf Weiteres ein ebenfalls für Aktien günstiges Liquiditätsumfeld und verlocken viele Anleger dazu die Risikoleiter hinaufzuklettern.

Abseits der Geldpolitik mehrten sich in den vergangenen Tagen die Meldungen rund um Unternehmen aus den USA und Europa der Industrie- und Baubranche, welche mit Ertragswarnungen und gesenkten Ausblicken aufhorchen ließen. Hierbei wird zwar betont, dass die Nachfrage robust sei, diese allerdings aufgrund der mangelnden Verfügbarkeit von Komponenten und Rohstoffen aktuell nicht oder nur zum Teil bedient werden kann. Es kann daher derzeit nicht ausgeschlossen werden, dass die Unternehmensgewinne in diesen Branchen im aktuellen Quartal niedriger ausfallen, als derzeit vom Konsens erwartet wird.

Auch wenn das Umfeld etwas an Dynamik verliert, sehen wir die Märkte fundamental mittelfristig weiterhin gut gestützt. Der September könnte seinem Ruf aber trotzdem noch gerecht werden und für erhöhte Volatilität sorgen."

BörseGeschichte Podcast: Heiko Thieme vor 10 Jahren zum ATX-25er

Bildnachweis

1.

Trading Kurse TeleTrader

>> Öffnen auf photaq.com

Aktien auf dem Radar:Amag, Polytec Group, DO&CO, Semperit, Rosenbauer, UBM, Rosgix, AT&S, Bawag, Verbund, Uniqa, RBI, voestalpine, Austriacard Holdings AG, Rath AG, SBO, Addiko Bank, Frequentis, BKS Bank Stamm, Oberbank AG Stamm, RHI Magnesita, Mayr-Melnhof, Telekom Austria, Österreichische Post, Siemens Energy, Fresenius Medical Care, E.ON , RWE, SAP, Scout24, BASF.

Random Partner

Uniqa

Die Uniqa Group ist eine führende Versicherungsgruppe, die in Österreich und Zentral- und Osteuropa tätig ist. Die Gruppe ist mit ihren mehr als 20.000 Mitarbeitern und rund 40 Gesellschaften in 18 Ländern vor Ort und hat mehr als 10 Millionen Kunden.

>> Besuchen Sie 61 weitere Partner auf boerse-social.com/partner

Autor

Christine Petzwinkler

Christine PetzwinklerBörse Social Network/Magazine

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- 21st Austria weekly - Reploid, Austrian Airport (...

- 21st Austria weekly - Austrian Post, Warimpex (15...

- 21st Austria weekly - Bajaj Mobility, Kapsch Traf...

- 21st Austria weekly - Agrana (13/01/2026)

- 21st Austria weekly - Reploid, Austrian Post, Por...

- 21st Austria weekly - ATX TR at 13341.65 - Polyte...

Featured Partner Video

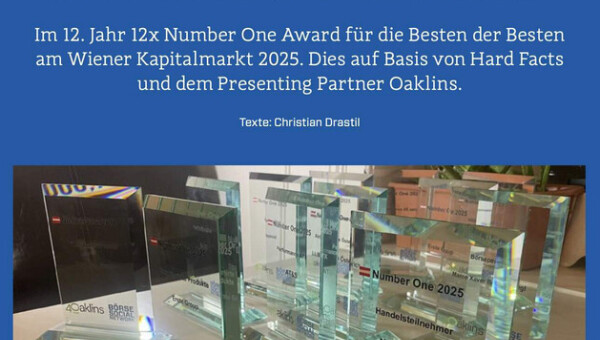

Number One Awards 2025 an AT&S, Do&Co, Erste Group, Morgan Stanley, Palfinger, EAM (Kategorien 1-6 von 12)

Im 12. Jahr gibt 12x Number One Award für die Besten der Besten am Wiener Kapitalmarkt 2025. Dies auf Basis von Hard Facts und dem Presenting Partner Oaklins.

In diesem Podcast besprechen ...

Books josefchladek.com

Donde el viento da la vuelta

2023

Self published

Født af mørket

2025

Gyldendal

Posedy / Hunting Stands

2025

PositiF

Il senso della presenza

2025

Self published

Os Americanos (first Brazilian edition)

2017

Instituto Moreira Salles

Man Ray

Man Ray Erich Einhorn

Erich Einhorn Elizabeth Alderliesten

Elizabeth Alderliesten