06.05.2020, 8956 Zeichen

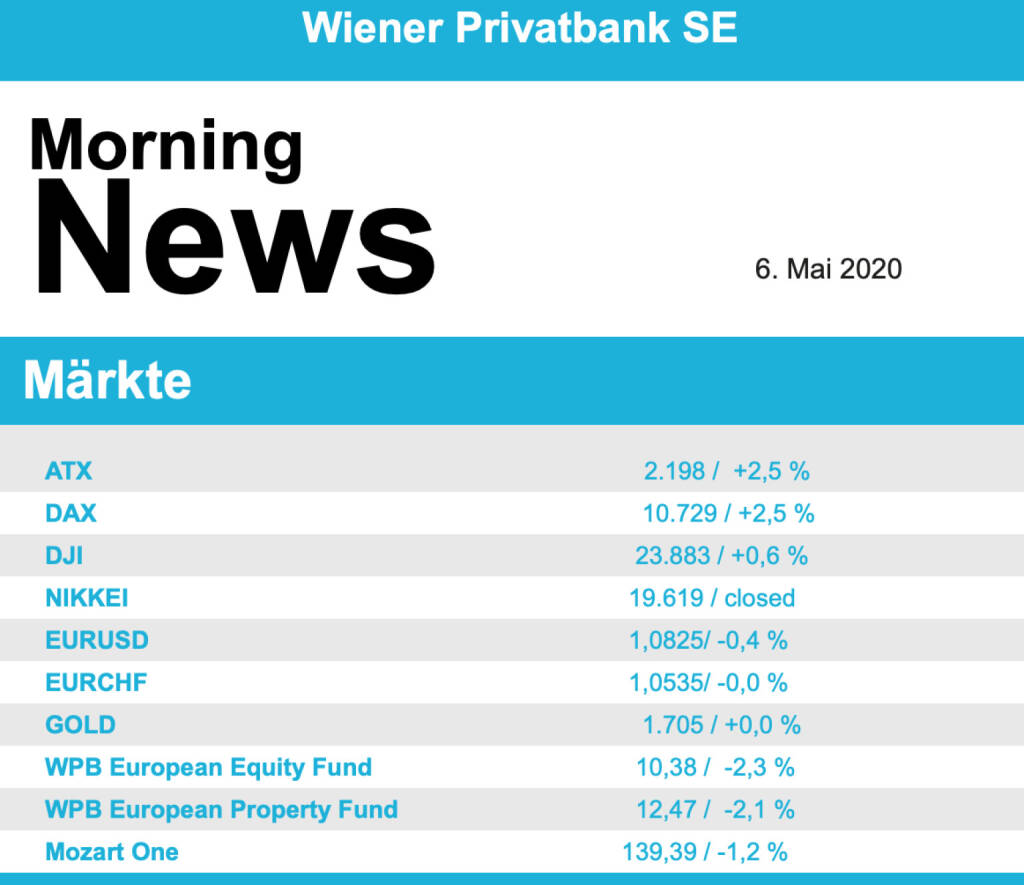

Nach einem schwachen Start in den Monat Mai haben die Märkte in Europa gestern wieder Boden gut gemacht. Der EuroStoxx 50 konnte um 2,1% zulegen und schloss fast auf dem Tageshoch, der CAC 40 erzielte ein Plus von 2,4%, für den Dax ging es 2,5% nach oben und auch in London konnte der FTSE 100 1,7% befestigt schliessen. Die Lockerung der virusbedingten Beschränkungen in immer mehr Ländern beflügelte den Optimismus der Anleger. Das Urteil des deutschen Bundesverfassungsgerichts über milliardenschwere Käufe von Staatsanleihen durch die Europäische Zentralbank, in dem Klagen gegen die umfangreichen Staatsanleihenkäufe überwiegend stattgegeben wurde, hatte nur kurz für Nervosität gesorgt.

Ein weiter steigender Ölpreis trug maßgeblich zur Risikofreudigkeit bei. Dadurch war die Ölbranche der bevorzugte Sektor bei den Anlegern und konnte um 6,5% fester schliessen, hier halfen auch die rigorosen Sparpläne einiger großer Unternehmen, Total will die Investitionen um ein Viertel kürzen, auch Repsol will die Ausgaben deutlich zurückfahren und spart ebenfalls bei den Investitionen, das liess die beiden Titel 8,0% beziehungsweise 13,0% vorrücken. Auch andere konjunktursensible Sektoren waren gefragt wie beispielsweise Industriegüter, Automobile und Rohstoffe, diese Sektoren konnten jeweils um rund 3,0% steigen. Da konnten die defensiven Sektoren nicht mithalten, Getränke- und Lebensmittelwerte waren die Schlusslichter im Branchentableau. Gut aufgenommen wurden die Zahlen des dänischen Windkraftanlagenbauers Vestas, der einen unerwartet kräftig gestiegenen Umsatz vorlegen konnte, dass der Verlust größer ausfiel als erwartet vermochte die Stimmung nicht zu drücken und der Titel schloss 3,8% befestigt. Der Brillenkonzern EssilorLuxottica erwartet eine wachsende Nachfrage nach Sehhilfen und konnte sich um 3,1% verbessern. Die französische Großbank BNP Paribas lieferte eine deutlich optimistischere Gewinnprognose als allgemein erwartet und durfte sich über einen Tagesgewinn von 4,1% freuen. Der Chipkonzern Infineon berichtete ein besser verlaufenes Quartal als allgemein erwartet und schloss mit einem Plus von 4,5%. Beiersdorf war eine der Ausnahmen bei den überwiegend positiven Unternehmensberichten, der Kosmetikkonzern hatte einen starken Umsatzrückgang erlitten und musste einen Rückgang von 2,9% hinnehmen. Der Kochboxenlieferant HelloFresh, der schon bisher von der Ausnahmesituation stark profitiert hatte, erhöhte die Prognosen für das laufende Jahr deutlich und konnte einen weiteren Kursanstieg von stolzen 10,0% erzielen.

Auch in Wien war die Stimmung deutlich besser als am Vortag, der ATX konnte den Tag mit einem Plus von 2,5% beenden. Zu den Aktien im Blickpunkt zählte die OMV, die sich mit einem satten Kursanstieg von 7,4% von den klaren Vortagsverlusten erholen konnte. Schoeller-Bleckmann konnte nicht ganz von der guten Sektorstimmung profitieren, für den Ölfeldausrüster gab es lediglich ein Plus von 1,0%. Ein gemischtes Bild lieferten die Banken, während die Erste Group mit einem Plus von 2,3% einen guten Tag hatte und die Raiffeisen mit einem Anstieg von 1,7% auch durchaus gefragt war, musste die Bawag ein Minus von 3,9% verzeichnen und war damit schwächster Wert des gesamten Marktes. Größter Gewinner nach der OMV war die Vienna Insurance Group, die ein Tagesplus von 5,8% erzielen konnte, auch AT&S war sehr gesucht, für den Leiterplattenhersteller ging es 4,5% nach oben. Ebenfalls auf den Einkaufszetteln der Anleger dick unterstrichen war Andritz, für den Anlagenbauer brachte der Tag einen Zuwachs von 3,9%. Ein weiteres Indexschwergewicht, das einen starken Kursverlauf hatte, war Wienerberger, der Ziegelkonzern konnte sich um 3,6% verbessern. Weniger gut verlief der Tag für FACC, für den Luftfahrtzulieferer ging es 2,8% nach Süden, auch die Addiko Bank zählte zu den Titeln mit den stärksten Abschlägen, das vorwiegend in Südosteuropa tätige Finanzinstitut büßte 1,3% ein.

In den USA hat die Erholung im Späthandel merklich nachgelassen, der Dow Jones konnte ein Plus von 0,6% in den Schluss retten, der S&P 500 konnte 0,9% vorrücken und der Nasdaq 100 endete mit einem Kurszuwachs von 1,1%. Auf der einen Seite regierte der Optimismus auf Grund der Lockerungen der Isolationsmaßnahmen, auf der andern Seite machte sich Pessimismus hinsichtlich eines Wiederaufflammens des US-Chinesischen Handelsstreites breit. Aktuellen Wirtschaftsdaten wurde weniger Bedeutung eingeräumt, die Stimmung der US-Dienstleister hat sich im April geprägt vom Coronavirus merklich eingetrübt, allerdings weniger stark als befürchtet. Die steigenden Ölpreise hatten nur geringe Auswirkungen auf die Ölwerte, Chevron konnte sich noch um 1,6% verbessern, ExxonMobil rettete nur ein marginales Plus von 0,1% in den Schluss. Spitzenreiter im Dow war der Pharmakonzern Pfizer dank der Hoffnung der Anleger auf Fortschritte bei der Entwicklung eines Impfstoffes zur Prävention von Covid-19-Infektionen, der gemeinsam mit dem deutschen Partner Biontech erforscht wird, Biontech konnte im US-Handel 9,1% zulegen. Der US-Industriekonzern General Electric kündigte wegen der Corona-Krise einen massiven Stellenabbau in seiner Flugzeugsparte an, ein früher Anstieg verblasste, am Ende tendierten die GE-Aktien nur wenig verändert. Das Interesse der Anleger an den Boeing-Aktien war gestern gering, sie waren im Dow mit 4,6% einmal mehr der größte Verlierer. Die Halbleiterwerte profitierten von den guten Zahlen des deutschen Konkurrenten Infineon und konnten sich deutlich verbessern. Bei Hertz Global machen sich Anleger Sorgen um die Zahlungsunfähigkeit des Autovermieters, immerhin gaben die Gläubiger dem Unternehmen durch Stundungen und Verzichte einige Tage mehr Zeit, einen Rettungsplan zu erarbeiten, die Aktie stürzte dennoch 16,2% ab.

Stark zulegen konnten die Ölpreise, da durch das geringe Preisniveau die so nicht mehr rentable Förderung in den USA deutlich abgenommen hat und dadurch das Angebot stark reduziert wird. So konnte Brent 11,5% zulegen und handelte wieder über der Marke von 30 US-Dollar pro Barrel, bei WTI betrug der Anstieg 16,3%. Gold konnte nach einem ruhigen Verlauf gegen Ende leicht dazugewinnen und wurde bei knapp über 1.705 US-Dollar für die Feinunze gehandelt. Der Euro musste gegen den US-Dollar vor allem in den Vormittagsstunden nach Bekanntwerden des Urteils des deutschen Bundesverfassungsgerichtes nachgeben und verharrte während des restlichen Handels auf diesem Niveau, das Währungspaar wurde am späten Abend bei einem Kurs von rund 1,084 gehandelt.

Vorbörslich sind die Märkte in Europa heute Mittwoch zur Eröffnung leicht schwächer. Die heute geöffneten Börsen in Asien tendierten uneinheitlich bis leicht fester. Unternehmensseitig präsentierte Lenzing bereits Geschäftszahlen (siehe unten). Makroseitig stehen in Europa heute der Auftragseingang Industrie (DEU), PMI Dienste (EUR) sowie der Einzelhandelsumsatz (EUR), in den USA die ADP-Beschäftigungsänderung sowie der wöchentliche Ölbericht des Energieministeriums im Fokus der Märkte.

UNTERNEHMENSNACHRICHTEN

Lenzing

Der heimische Faserstoffproduzent Lenzing präsentierte heute seine Ergebnisse zum Q1/20, die beim Umsatz leicht unter den Erwartungen blieben, jedoch diese bei den Ergebniszahlen übertreffen konnten. Die Umsatzerlöse gingen im 1. Quartal 2020 um 16,7% im Vergleich zum Vorjahresquartal auf €466,3 Mio. zurück. Hauptursache dafür war die Preisentwicklung bei Standardviscose (bedingt durch den starken Kapazitätsüberhang im Markt) und anderen Standardfasern. Die Auswirkungen der COVID-19-Krise erhöhten den Preis- und Mengendruck weiter. Bis 31. März fielen die Preise für Standardviscose auf ein neues Allzeittief von RMB/to 9.150 – bis zu 33% unter dem Niveau des Vorjahresquartals. Die Ergebnisentwicklung reflektiert den Umsatzrückgang: Während sich das Betriebsergebnis vor Abschreibungen (EBITDA) um 24,3% auf €69,6 Mio. verringerte ging das EBIT um 43,7% auf €30,4 Mio. zurückging. Die EBITDA-Marge ging von 16,4% auf 14,9% zurück. Das Periodenergebnis ging um 58,6% auf €17,7 Mio. zurück. Die Lenzing Gruppe hat ihre am 12. März veröffentlichte Prognose für die Ergebnisentwicklung im Geschäftsjahr 2020 aufgrund der weltweiten COVID-19-Krise und der dadurch stark eingeschränkten Visibilität ausgesetzt; Lenzing erwartete zu diesem Zeitpunkt, dass das Ergebnis für 2020 unter dem Niveau von 2019 liegen werde. Die Auswirkungen der COVID-19-Krise auf die Geschäftsbereiche der Lenzing Gruppe können laut Management nach wie vor nicht zuverlässig abgeschätzt werden, da diese stark von der Dauer der Krise sowie den weiteren Folgen für die Weltwirtschaft und die Textilmärkte abhängen. Infolgedessen bleibt die Prognose für 2020 ausgesetzt. Gleichzeitig ließ die Geschäftsführung außerdem wissen, dass man plane der Hauptversammlung vorzuschlagen für 2019 keine Dividende auszuschütten.

Q1/20: Umsatz: €466,3 Mio. (477,5e); EBITDA: €69,9 Mio. (64,4e); EBIT: €30,4 Mio. (25,3e); Periodenergebnis: €17,7 Mio. (16,6e)

Börsepeople im Podcast S22/21: Roland Sinkovits

Bildnachweis

1.

Aktien auf dem Radar:UBM, Agrana, Zumtobel, Addiko Bank, Austriacard Holdings AG, Palfinger, ATX, ATX Prime, ATX TR, ATX NTR, Bawag, Mayr-Melnhof, RBI, Wienerberger, Lenzing, Rosenbauer, Warimpex, CA Immo, FACC, Wolford, BKS Bank Stamm, Oberbank AG Stamm, VIG, Amag, AT&S, CPI Europe AG, Österreichische Post, voestalpine, Infineon, Merck KGaA, Fresenius Medical Care.

Random Partner

Palfinger

Palfinger zählt zu den international führenden Herstellern innovativer Hebe-Lösungen, die auf Nutzfahrzeugen und im maritimen Bereich zum Einsatz kommen. Der Konzern verfügt über 5.000 Vertriebs- und Servicestützpunkte in über 130 Ländern in Europa, Nord- und Südamerika sowie Asien.

>> Besuchen Sie 62 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Börsegeschichte 2.1.: Verbund, Amag, Semperit (Börse Geschichte) (BörseG...

» Nachlese: Alle 39 Prime-Titel IR-technisch diskutiert, Roland Sinkovits,...

» PIR-News: Wiener Börse Akademie mit neuem Programm und Preisnachlass (Ch...

» Austriacard mit fettem Jahresstart (Christian Drastil)

» Wiener Börse zu Jahresbeginn Mittag unverändert: Austriacard, Frequentis...

» Börsepeople im Podcast S22/21: Roland Sinkovits

» Börse-Inputs auf Spotify zu u.a. Einschätzung aller 39 ATXPrime-Titel, I...

» Börse-Inputs auf Spotify zu u.a. Silvesterparty mit Wolfgang Matejka und...

» LinkedIn-NL: Unsere Silvesterpodcastparty über den Jahreswechsel und ein...

» Börse-Inputs auf Spotify zu u.a. Johannes Linhart Senat der Wirtschaft, ...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Börsegeschichte 2.1.: Verbund, Amag, Semperit (Bö...

- Nachlese: Alle 39 Prime-Titel IR-technisch diskut...

- Unser Volumensrobot sagt: UBM, Agrana (#gabb Radar)

- PIR-News: Wiener Börse Akademie mit neuem Program...

- Austriacard mit fettem Jahresstart (Christian Dra...

- Wiener Börse zu Jahresbeginn Mittag unverändert: ...

Featured Partner Video

Börsepeople im Podcast S22/19: Karin Pühringer

Karin Pühringer ist Managing Partner bei TUDC und mit TUDC seit kurzem Direct Funding Partner der Wiener Börse. Wir starten in der familieneigenen Landwirtschaft, gehen über die Erste zu Raiffeisen...

Books josefchladek.com

Sequenze di Fabbrica

2025

Boring Machines

Home is where work is

2024

Self published

The Last Gift

2025

Self published

Elizabeth Alderliesten

Elizabeth Alderliesten Elizabeth Alderliesten

Elizabeth Alderliesten Bernhard Fuchs

Bernhard Fuchs Erich Einhorn

Erich Einhorn Konrad Werner Schulze

Konrad Werner Schulze