ams AG / ams unterbreitet endgültiges Übernahmeangebot für OSRAM zu EUR 41,00 je Aktie, gültig bis 1. Oktober

27.09.2019, 12852 Zeichen

Veröffentlichung einer Insiderinformation gemäß Artikel 17 MAR durch euro adhoc mit dem Ziel einer europaweiten Verbreitung. Für den Inhalt ist der Emittent verantwortlich.

Fusion/Übernahme/Beteiligung 27.09.2019

Premstaetten -

Erhöhter Preis entspricht Prämie von 42% gegenüber unbeinflusstem OSRAM-Aktienkurs (EUR 28,92) und Anhebung um EUR 2,50 je Aktie gegenüber dem vorherigen Angebot von EUR 38,50\nDeutlich bessere, sichere und sofort umsetzbare Transaktion für OSRAM-Aktionäre im Vergleich zu Spekulationen über ein ungewisses Indikatives Drittbieterangebot\nEUR 4,5 Mrd. zugesagte Brückenfinanzierung und EUR 1,6 Mrd. Kapitalerhöhung mit Bankübernahmevertrag ergeben erwarteten Pro-forma-Verschuldungsgrad zum Dezember 2019 von 4,5x bzw. 3,4x Nettoverschuldung/EBITDA, letzterer bereinigt um laufende Synergien\nÜbernahmeangebot beinhaltet ganzheitliche Schutzklauseln für OSRAM-Mitarbeiter und deutsche Produktionsstätten, die über die im Indikativen Drittbieterangebot skizzierten Verpflichtungen hinausgehen\nAlle anderen Bedingungen des Übernahmeangebots sind unverändert gegenüber der am 3. September 2019 veröffentlichte Angebotsunterlage, einschließlich der Annahmeschwelle von 62,5%\nams weist alle OSRAM-Aktionäre nachdrücklich darauf hin, dass das verbesserte Angebot nur bei Annahme bis zum 1. Oktober 2019 erfolgreich sein kann, und rät den Aktionären, ihre Aktien umgehend einzureichen\nPremstätten, Österreich (27. September 2019) -- ams (SIX: AMS), ein weltweit führender Anbieter von hochwertigen Sensorlösungen, nimmt die Bekanntmachung der OSRAM Licht AG ("OSRAM") vom 25. September 2019 zum indikativen Angebot von Advent and Bain Capital (das "Indikative Drittbieterangebot") zur Kenntnis. ams stellt fest, dass das Indikative Drittbieterangebot unsicher ist, da es unter anderem unter dem Vorbehalt einer bestätigenden Due Diligence-Prüfung in den kommenden Wochen, der Bereitstellung einer neuen zugesagten Finanzierungsstruktur und der endgültigen Genehmigung von Investmentkommittees steht.

Unter Berücksichtigung des Indikativen Drittbieterangebots gibt ams bekannt, das Übernahmeangebot für 100% des Aktienkapitals der OSRAM auf EUR 41,00 je OSRAM- Aktie zu erhöhen (das "Endgültige Angebot"). Alle anderen Bedingungen des Endgültigen Angebots bleiben unverändert gegenüber der von ams am 3. September 2019 veröffentlichten Angebotsunterlage in der durch die Angebotsänderung vom 16. September 2019 geänderten Fassung, da die Preiserhöhung aus dem Kauf einer OSRAM-Aktie zu EUR 41,00 resultiert. Das Übernahmeangebot läuft unverändert am 1. Oktober 2019, 24:00 MESZ aus.

"Wir ermöglichen OSRAM-Aktionären, von unserem Endgültigen Angebot mit seinen deutlich verbesserten Konditionen zu profitieren, und wollen jeglichen Spekulationen über ein ungewisses Indikatives Drittbieterangebot ein Ende setzen", sagte Alexander Everke, CEO von ams. "Unser Endgültiges Angebot ist sofort umsetzbar und äußerst attraktiv für alle Stakeholder von OSRAM, zugleich steht es im Einklang mit den M&A-Kriterien von ams. Unsere strategische Vision ist es, einen globalen Technologieführer für Sensoriklösungen und Photonik zu schaffen. Wir haben umfassende Zusagen zur Absicherung der Mitarbeiter und Produktionsstätten von OSRAM in Deutschland gemacht und die erfolgreiche Integration beider Unternehmen sorgfältig geplant. Dank unserer strategischen Vision, unseres höheren Wachstums, unserer besseren Cashflows und unserer geringeren Kapitalkosten bieten wir allen Stakeholdern, einschließlich den Mitarbeitern von OSRAM, ein überlegenes Angebot, das im Vergleich zum Indikativen Drittbieterangebot ein stärkeres Unternehmen schafft."

ams hat mit dem Vorstand und dem Aufsichtsrat von OSRAM eine Kooperationsvereinbarung abgeschlossen, die verbindliche und umfassende Zusagen zur Sicherung der OSRAM-Mitarbeiter und Produktionsstandorte in Deutschland enthält. ams wird

Bestehende deutsche Produktionsstätten von OSRAM in Regensburg, Berlin, Schwabmünchen, Herbrechtingen, Traunreut und Eichstätt für mindestens 3 Jahre weiterbetreiben (Standortsicherung)\nArbeitsplätze in der Fertigung und in der Entwicklung in Deutschland schaffen vor dem Hintergrund des strategischen Charakters des Endgültigen Angebots\nMünchen als Co-Hauptsitz des gemeinsamen Unternehmens mit einer bedeutenden Präsenz weltweiter Unternehmensfunktionen festlegen\nBestehende Betriebsvereinbarungen, Tarifverträge und ähnliche Vereinbarungen in Deutschland fortsetzen, darunter das im Juli 2017 mit der IG Metall und den Arbeitnehmervertretern von OSRAM beschlossene Eckpunktepapier "Zukunftskonzept Deutschland"\nBestehende Pensionspläne unverändert beibehalten\nZudem schließt das Konzept von ams zur erfolgreichen Integration beider Unternehmen die Stakeholder von OSRAM einschließlich der Gewerkschaften und Arbeitnehmervertreter mit ein. Zusammengenommen gehen diese Verpflichtungen über die Indikationen im Indikativen Drittbieterangebot hinaus.

Die Finanzierung des Endgültigen Angebots ist abgesichert durch eine von HSBC, UBS und BAML zugesagte Brückenfinanzierung in der Höhe von EUR 4,4 Mrd., die durch eine Kombination aus Eigen- und Fremdkapitalemissionen refinanziert wird. ams plant neues Eigenkapital in der Höhe von EUR 1,6 Mrd. (in CHF begeben), insbesondere in Form einer Bezugsrechtsemission und anderer aktiengebundener Instrumente, zu begeben, das von HSBC und UBS vollumfänglich übernommen worden ist. Bei Pro-forma Berücksichtigung der Aktienemission geht ams davon aus, dass sich durch die Transaktion ein erwarteter Pro-forma Verschuldungsgrad zum Dezember 2019 von rund 4,5x Nettoverschuldung/EBITDA bzw. 3,4x Nettoverschuldung/EBITDA bereinigt um Kosten- und Umsatzsynergien ergibt. Aufgrund des erwarteten starken Cashflow-Profils des kombinierten Konzerns geht ams davon aus, dass sich der Verschuldungsgrad rasch deutlich verringern wird.

Das Endgültige Angebot endet am 1. Oktober 2019, 24:00 Uhr MESZ.

###

Über ams

ams ist international führend in der Entwicklung und Herstellung von Hochleistungs-Sensorlösungen. Unsere Mission ist es, die Welt mit Sensorlösungen zu gestalten und so die nahtlose Verbindung zwischen Mensch und Technologie zu ermöglichen. Die Produkte von ams werden in Anwendungen eingesetzt, die höchste Präzision, Empfindlichkeit und Genauigkeit, einen weiten Arbeitsbereich und äußerst niedrigen Stromverbrauch erfordern. Das Produktportfolio umfasst Sensorlösungen, Sensor-ICs sowie Schnittstellen und die damit verbundene Software für Kunden in den Märkten Consumer, Mobilkommunikation, Industrie, Medizintechnik und Automotive. ams mit Hauptsitz in Österreich beschäftigt global rund 9.000 Mitarbeiterinnen und Mitarbeiter und ist ein wichtiger Partner für mehr als 8.000 Kunden weltweit. ams ist an der SIX Swiss Stock Exchange börsennotiert (Tickersymbol: AMS). Weitere Informationen über ams unter https://ams.com [https://ams.com/]

ams social media: >Twitter [https://twitter.com/amsAnalog] >LinkedIn [https://www.linkedin.com/ company/ams-ag] >Facebook [https://www.facebook.com/amsAnalog] >YouTube [https:/ /www.youtube.com/user/amsAnalog] Wichtiger Hinweis: Diese Bekanntmachung ist weder ein Angebot zum Kauf noch eine Aufforderung zur Abgabe eines Angebots zum Verkauf von Aktien von OSRAM ("OSRAM-Aktien"). Die Bedingungen und weitere das Angebot der Opal BidCo GmbH, einem 100%-igen Tochterunternehmen von ams, an die Aktionäre von OSRAM betreffende Bestimmungen sind in der Angebotsunterlage dargelegt, die am 3. September 2019 veröffentlich und am 16. September 2019 ergänzt wurde. Inhabern von OSRAM-Aktien wird dringend empfohlen, die Angebotsunterlage zu lesen und gegebenenfalls in Bezug auf die darin enthaltenen Themen unabhängige Beratung zu suchen. Darüber hinaus ist diese Bekanntmachung weder ein Angebot zum Verkauf noch eine Aufforderung zur Abgabe eines Angebots zum Kauf von Aktien von ams. Die Verbreitung, Veröffentlichung, Verbreitung oder Verteilung dieser Bekanntmachung kann in Rechtsordnungen außerhalb der Bundesrepublik Deutschland und der Schweiz gesetzlich eingeschränkt sein. Personen, die ihren Wohnsitz in einer anderen Rechtsordnung haben oder einer anderen Rechtsordnungen unterliegen, sollten sich über die geltenden Anforderungen informieren und diese beachten. Das Angebot wird in den Vereinigten Staaten von Amerika auf der Grundlage und unter Einhaltung von Section 14E des US Securities Exchange Act von 1934, der diesbezüglichen Regulation 14E und unter Berücksichtigung der Ausnahme in Rule 14d-1(d) abgegeben. Soweit dies nach anwendbarem Recht zulässig ist und in Übereinstimmung mit deutscher Marktpraxis erfolgt, können die Opal BidCo GmbH oder für sie tätige Broker außerhalb der Vereinigten Staaten von Amerika und in Übereinstimmung mit anwendbarem Recht außerhalb des Angebots vor, während oder nach Ablauf der Annahmefrist unmittelbar oder mittelbar OSRAM-Aktien erwerben bzw. entsprechende Vereinbarungen zum Erwerb abschließen. Dies gilt in gleicher Weise für andere Wertpapiere, die ein unmittelbares Wandlungs- oder Umtauschrecht in bzw. ein Optionsrecht auf OSRAM-Aktien gewähren. Diese Erwerbe können über die Börse zu Marktpreisen oder außerhalb der Börse zu ausgehandelten Konditionen erfolgen. Alle Informationen über diese Erwerbe werden veröffentlicht, soweit dies nach dem Recht der Bundesrepublik Deutschland oder einer anderen einschlägigen Rechtsordnung erforderlich ist. Die Aktien von ams sind nicht gemäß der Registrierungspflicht des US Securities Act von 1933 (des "Securities Act") registriert worden und eine solche Registrierung ist auch nicht vorgesehen. Die Aktien dürfen in den USA nur aufgrund einer Registrierung oder einer Ausnahmeregelung von der Registrierungspflicht des Securities Act verkauft oder zum Kauf angeboten werden. Ein öffentliches Angebot von Aktien in den Vereinigten Staaten von Amerika findet nicht statt. Diese Bekanntmachung könnte Aussagen über ams und/oder ihre Tochterunternehmen (zusammen der "ams-Konzern") oder über OSRAM und/oder ihre Tochterunternehmen (zusammen der "OSRAM-Konzern") enthalten, die "in die Zukunft gerichtete Aussagen" sind oder sein könnten. In die Zukunft gerichtete Aussagen beinhalten unter anderem Aussagen, die typischerweise durch Wörter wie "davon ausgehen", "zum Ziel setzen", "erwarten", "schätzen", "beabsichtigen", "planen", "glauben", "hoffen", "abzielen", "fortführen", "werden", "möglicherweise", "sollten", "würden", "könnten" oder andere Wörter mit ähnlicher Bedeutung gekennzeichnet sind. Ihrer Art nach beinhalten in die Zukunft gerichtete Aussagen Risiken und Unsicherheiten, da sie sich auf Ereignisse beziehen oder von Umständen abhängen, die in der Zukunft möglicherweise eintreten oder auch nicht eintreten werden. Der ams-Konzern macht Sie darauf aufmerksam, dass in die Zukunft gerichtete Aussagen keine Garantie dafür sind, dass solche zukünftigen Ereignisse eintreten oder zukünftige Ergebnisse erbracht werden und dass insbesondere tatsächliche Geschäftsergebnisse, Vermögenslage und Liquidität, die Entwicklung des Industriesektors, in dem der ams-Konzern und/oder der OSRAM-Konzern tätig sind, und Ergebnis oder Auswirkung des Erwerbs und damit zusammenhängender Themen auf den ams-Konzern und/oder OSRAM-Konzern wesentlich von denen abweichen können, die durch die in die Zukunft gerichteten Aussagen, die in dieser Bekanntmachung enthalten sind, gemacht oder nahegelegt werden. In die Zukunft gerichtete Aussagen treffen eine Aussage allein zum Zeitpunkt ihrer Abgabe. Vorbehaltlich zwingender gesetzlicher Vorschriften übernimmt ams keine Verpflichtung, in die Zukunft gerichtete Aussagen zu aktualisieren oder öffentlich zu korrigieren, sei es als Ergebnis neuer Informationen, zukünftiger Ereignisse oder aus sonstigen Gründen. ams ist eine eingetragene Handelsmarke der ams AG. Zusätzlich sind viele unserer Produkte und Dienstleistungen angemeldete oder eingetragene Handelsmarken der ams Group. Alle übrigen hier genannten Namen von Unternehmen oder Produkten können Handelsmarken oder eingetragene Handelsmarken ihrer jeweiligen Inhaber sein. Die in dieser Pressemitteilung enthaltenen Informationen sind zum Zeitpunkt der Veröffentlichung korrekt und können ohne vorherige Ankündigung geändert werden.

ams ist eine eingetragene Handelsmarke der ams AG. Zusätzlich sind viele unserer Produkte und Dienstleistungen angemeldete oder eingetragene Handelsmarken der ams Group. Alle übrigen hier genannten Namen von Unternehmen oder Produkten können Handelsmarken oder eingetragene Handelsmarken ihrer jeweiligen Inhaber sein. Die in dieser Pressemitteilung enthaltenen Informationen sind zum Zeitpunkt der Veröffentlichung korrekt und können ohne vorherige Ankündigung geändert werden.

Emittent: ams AG Tobelbader Strasse 30 A-8141 Premstaetten Telefon: +43 3136 500-0 FAX: +43 3136 500-931211 Email: investor@ams.com WWW: www.ams.com ISIN: AT0000A18XM4 Indizes: Börsen: SIX Swiss Exchange Sprache: Deutsch

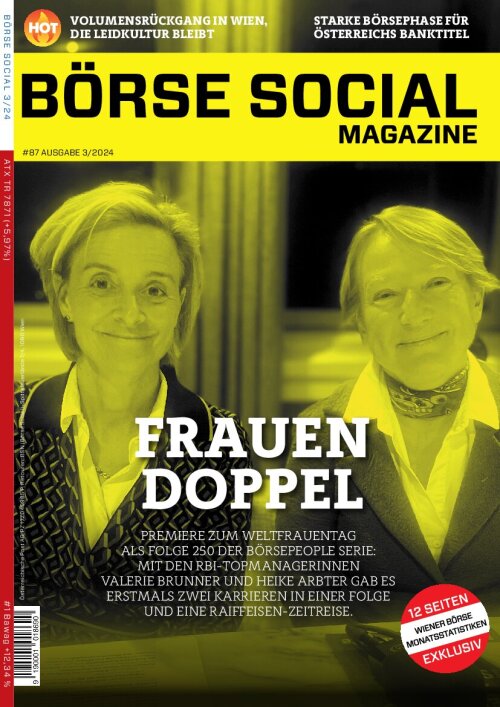

SportWoche Podcast #106: Persönliches Fail-Fazit VCM und Staatsmeisterin Carola Bendl-Tschiedel über Rekordlerin Julia Mayer

AMS

Uhrzeit: 13:03:45

Veränderung zu letztem SK: -1.02%

Letzter SK: 1.08 ( 0.28%)

Bildnachweis

Aktien auf dem Radar:Immofinanz, Polytec Group, Marinomed Biotech, Flughafen Wien, Warimpex, Lenzing, AT&S, Strabag, Uniqa, Wienerberger, Pierer Mobility, ATX, ATX TR, VIG, Andritz, Erste Group, Semperit, Cleen Energy, Österreichische Post, Stadlauer Malzfabrik AG, Addiko Bank, Oberbank AG Stamm, Agrana, Amag, CA Immo, EVN, Kapsch TrafficCom, OMV, Telekom Austria, Siemens Energy, Intel.

Random Partner

AMAG Austria Metall AG

Die AMAG Austria Metall AG produziert Primäraluminium und Premium-Guss- und Walzprodukte.

Im integrierten Werk in Ranshofen, Österreich werden die Kernkompetenzen im Recycling, Gießen, Walzen, Wärmebehandeln und Oberflächenveredeln kombiniert.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Mehr aktuelle OTS-Meldungen HIER

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A2U2W8 | |

| AT0000A39UT1 | |

| AT0000A2K9L8 |

- LEG Immobilien und Vonovia SE vs. UBM und Immofin...

- ams-Osram und Alphabet vs. GlaxoSmithKline und An...

- bet-at-home.com und Century vs. GVC Holdings und ...

- Verbio und EVN vs. Ballard Power Systems und RWE ...

- Rhoen-Klinikum und SMA Solar vs. Wacker Chemie un...

- Snapchat und Nvidia vs. Meta und Zalando – kommen...

Featured Partner Video

Wiener Börse Party #622: Daumen drücken für RBI und die Wiener Börse, die an die Börse sollte, AT&S, Bawag und VIG vor Marken

Die Wiener Börse Party ist ein Podcastprojekt für Audio-CD.at von Christian Drastil Comm.. Unter dem Motto „Market & Me“ berichtet Christian Drastil über das Tagesgeschehen an der Wiener Börse....

Books josefchladek.com

Gentlemen's Club

2023

This Book is True

Ta-ra

2023

ediciones anómalas

erotiCANA

2023

in)(between gallery

Sergio Castañeira

Sergio Castañeira Kazumi Kurigami

Kazumi Kurigami Carlos Alba

Carlos Alba Andreas H. Bitesnich

Andreas H. Bitesnich François Jonquet

François Jonquet Adrianna Ault

Adrianna Ault