Drastil fragt: Was ist die "Stock-to-Flow"-Ratio?

24.03.2012, 4071 Zeichen

Warum selbst die Infos zusammentragen, wenn man viele AuskennerInnen unter den FreundInnen hat? Eben. Die Frage, was man unter "Stock-to-Flow"-Ratio versteht, beantwortet Ronald Stöferle von der Erste Group. Das geschriebene Wort ergeht an Ronni …

„Stock-to-Flow“-Ratio unterscheidet Gold von Rohstoffen

„A stock of anything has to be started at a moment in time. A stock of 170,000 tonnes does not just suddenly appear. At some point, long ago, the decision was made to begin to hoard gold. No one hoards something that will not hold its value over time. No one would put a dozen eggs or an iron bar in the back shed and expect it to have value fifty years later. The crucial point to understand is that when the original decision was made to begin to acquire and hoard gold, it must have already been regarded as a store of stable value over time, otherwise the decision to store it would not have been made.” Philip Barton

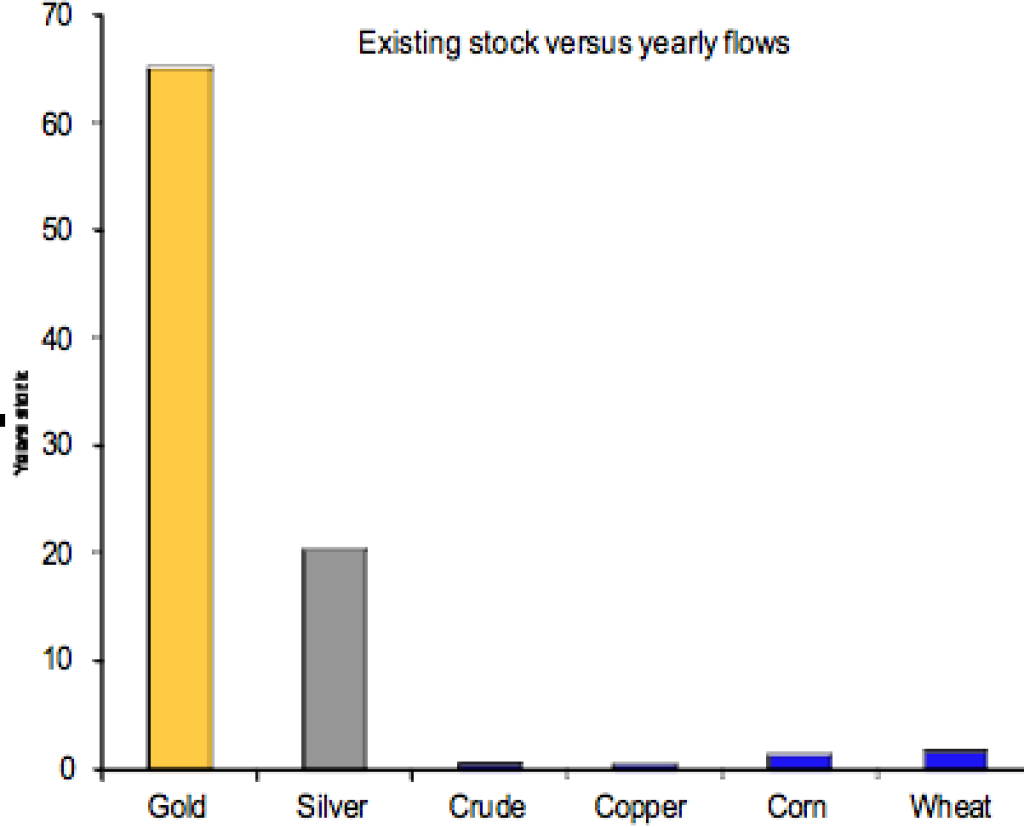

Stock-to-flow-Ratio bei 65

Die wichtigste Charaktereigenschaft von Gold ist definitiv sein extreme hohes Stock-to-flow Ratio. Das gesamte jemals geförderte Gold beläuft sich auf ca. 170.000 Tonnen. Dies bezeichnet man als „stock“. Die jährliche Produktion belief sich 2010 lt. World Gold Council auf 2.586 Tonnen. Dies nennt man „flow“. Dividiert man die beiden Beträge, so erhält man das Stock-to-flow Ratio von 65 Jahren.

Stock-to-Flow als wichtigster Grund für monetäre Bedeutung von Gold und Silber

Gold ist paradoxerweise nicht selten, im Gegenteil: Es ist eines der am weitesten verbreiteten Güter der Welt. Nachdem die industrielle Bedeutung gering ist, ist der Großteil des jemals geförderten Goldes noch immer verfügbar. Das Recycling von Altgold ist ein wesentlich größerer Teil der Angebotsseite als bei Rohstoffen. Auch starke Produktionserweiterungen- bzw. –ausfälle können deshalb wesentlich leichter absorbiert werden. Wir gehen somit davon aus, dass Gold nicht so wertvoll ist weil es so selten ist, sondern ganz im Gegenteil: Gold wird so viel Wert beigemessen, weil die jährliche Produktion in Relation zum Bestand so gering ist. Diese Eigenschaft wurde im Laufe der Jahrhunderte erworben und kann sich auch nicht mehr ändern.

Jährlich wächst der Goldbestand um ca. 1,5% und somit weitaus langsamer als alle Geldmengenaggregate rund um den Globus.Das Wachstum entspricht in etwa dem Bevölkerungswachstum. Das Vertrauen in die aktuelle und zukünftige Kaufkraft von Geld bzw. ein Zahlungsmittel hängt auch damit ab, wieviel derzeit vorhanden ist, sondern auch wie sich die Quantität im Laufe der Zukunft verändern wird. Würde die Minenproduktion um 50% ansteigen (was äußerst unwahrscheinlich ist), so würde dies für den Gesamtbestand an Gold lediglich ein Plus von 3% bedeuten. Dies gewährt Sicherheit was die Versorgung betrifft und verhindert eine natürliche Inflationierung. Würde die Produktion für ein Jahr ausfallen, so hätte dies ebenfalls wenig Bedeutung. Würde hingegen die Kupferproduktion über längere Zeit ausfallen, so wären die Lagerbestände nach ca. 30 Tagen aufgebraucht. Würde beispielsweise eine riesige neue Mine in Betrieb genommen und sich das jährliche Angebot verdoppeln, so hätte dies auf den Kupferpreis enorme Auswirkungen, auf Gold aber relativ wenig. Diese Stabilität und Sicherheit ist eine zentrale Voraussetzung für die Schaffung von Vertrauen. Dies unterscheidet Gold und Silber als monetäre Metalle ganz klar von Rohstoffen und den anderen Edelmetallen. Rohstoffe werden verbraucht, während Gold gehortet wird. Dies erklärt auch, wieso man herkömmliche Angebots/Nachfragemodelle am Goldmarkt nur bedingt einsetzen kann.

Weitere Unterscheidungsmerkmale zu Rohstoffen:

- Gold verdirbt nicht

- Gold kann einfach bearbeitet und insb. recycelt werden

- Gold verfügt über eine hohe Wertdichte

- Gold weist geringe Lager- bez. Transportkosten in Relation zum Wert auf

- Gold hat klare Qualitätsnormen, die einfach überprüft werden können

Dies scheinen ua. die Gründe zu sein, wieso Zentralbanken rund um den Globus Gold und nicht Kupfer oder Kohle horten."

Mehr “Drastil fragt” HIER. Täglich ein neuer Beitrag.

Was noch interessant sein dürfte:

Wiener Börse Party #1077: ATX etwas leichter, Wienerberger gesucht, ich spreche über End of an Era sowie auch den Start von etwas Neuem

Bildnachweis

1.

Ronald Stöferle, Erste Group

2.

Stock-to-flow Ratios Gold und Silber vs. Rohstoffe; Quelle: The Gold Standard Institute, Sharelynx.com, Erste Group Research

Aktien auf dem Radar:Amag, Flughafen Wien, Polytec Group, Kapsch TrafficCom, Agrana, Rosenbauer, Palfinger, Porr, Addiko Bank, Austriacard Holdings AG, EuroTeleSites AG, Strabag, AT&S, Frequentis, Mayr-Melnhof, voestalpine, Wienerberger, BKS Bank Stamm, Oberbank AG Stamm, SW Umwelttechnik, Athos Immobilien, EVN, CPI Europe AG, OMV, Österreichische Post, Verbund.

Random Partner

Bajaj Mobility AG (vormals Pierer Mobility AG)

Die Bajaj Mobility AG (vormals PIERER Mobility AG) ist die Holdinggesellschaft der KTM-Gruppe, einem der führenden Motorradhersteller Europas. Mit ihren Marken KTM, Husqvarna und GASGAS zählt die KTM AG zu den europäischen Premium-Motorradherstellern. Das Produktportfolio umfasst neben Motorrädern mit Verbrennungsmotor auch High-End-Komponenten (WP) sowie Fahrzeuge mit innovativen Elektroantrieben.

>> Besuchen Sie 61 weitere Partner auf boerse-social.com/partner

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Wiener Börse Nebenwerte-Blick: Frequentis steigt ...

- Wiener Börse: ATX legt am Mittwoch 0,73 Prozent zu

- Wie Frequentis, Mayr-Melnhof, RHI Magnesita, Euro...

- Wie AT&S, Wienerberger, voestalpine, DO&CO, VIG u...

- Kontron-CEO kauft

- Österreich-Depots: Etwas schwächer, Austria 30 Pr...

Featured Partner Video

Number One Awards 2025 an AT&S, Do&Co, Erste Group, Morgan Stanley, Palfinger, EAM (Kategorien 1-6 von 12)

Im 12. Jahr gibt 12x Number One Award für die Besten der Besten am Wiener Kapitalmarkt 2025. Dies auf Basis von Hard Facts und dem Presenting Partner Oaklins.

In diesem Podcast besprechen ...

Books josefchladek.com

Posedy / Hunting Stands

2025

PositiF

As Long as the Sun Lasts

2025

Void

Il senso della presenza

2025

Self published

What if Jeff were a Butterfly?

2025

Void

Fishworm

2025

Void

Livio Piatti

Livio Piatti Tenmei Kanoh

Tenmei Kanoh Ray K. Metzker

Ray K. Metzker  Dominique Lapierre, Jean-Pierre Pedrazzini, René Ramon

Dominique Lapierre, Jean-Pierre Pedrazzini, René Ramon Michael Rathmayr

Michael Rathmayr