Fazits zu wienerberger, Porr, Strabag, Kontron, Uniqa

Fazits zu wienerberger, Porr, Strabag, Kontron, Uniqa

23.05.2025, 3710 Zeichen

Die Analysten der Erste Group haben in ihrer Wochenpublikation "Equity Weekly" die Unternehmens-News von heimischen Börsenotierten kommentiert bzw. neue Research-Reports veröffentlicht. Hier einige Fazits:

Zu wienerberger: "Wir sehen die Volumen- und Ergebnisentwicklung in Europa ange- sichts einer nach wie vor schwachen Marktlage beim Wohnungsneubau – vor allem in Deutschland – recht positiv. Schwach zeigte sich jedoch die Nachfrage im Segment Ceramics in Nordamerika (-7% J/J), was sich auch ergebnisseitig negativ auswirkte. Während Wienerberger nur begrenzte direkte Auswirkungen der US-Handelszölle auf die Nachfrage in den USA sieht, belastet die Thematik jedoch Stimmung und Leistbarkeit. Saisonal bedingt ist das Q1 für Wienerberger das schwächste Quartal im Jahresverlauf. Da das EBITDA die Unternehmens-Guidance traf und der Ausblick 2025 bestätigt wurde, sehen wir das Auftaktquartal als neutral an."

Zu Porr: "2025 erwartet der Vorstand unverändert eine moderate Leistungs- und Umsatzsteigerung sowie eine EBIT-Marge von 2,8-3,0% (2024: 2,6%). Der Mittelfristausblick 2030 visiert eine EBIT-Marge von 3,5% bis 4,0% an. Die operativen Ergebnisse im 1. Quartal lagen über unseren Erwartungen, besonders der starke Auftragseingang überraschte positiv. Saisonal bedingt ist das Q1 das am wenigsten aussagekräftige Quartal in der Bauwirtschaft und wir erwarten, dass die PORR in den folgenden Quartalen wieder zu einer steigenden Jahresproduktion zurückkehren sollten (Ausblick 2025 bestätigt). Trotz der starken Kursgewinne von rund 75% seit Jahresbeginn wird die PORR-Aktie derzeit bei einem KGV von 11,3x KGV (25e) bzw. 10,2x (26e) mit zweistelligen."

Zu Strabag: "Nach dem Trading Statement zum 1. Quartal 2025 haben wir unsere Schät- zungen für die STRABAG überarbeitet und heben unser Kursziel auf EUR 91,60/Aktie (zuvor: EUR 66,30). Unsere Empfehlung stufen wir jedoch nach einem Kursplus von 110% seit Jahresbeginn auf Akkumulieren zurück. Die starke Kursentwicklung der STRABAG-Aktie gegenüber ihrer Peer Group, spiegelt sich auch in der relativen Bewertung wider. Mit KGVs von rund 16,0x notiert die Aktie nun mit Aufschlägen zu ihren Mitbewerbern, auf Basis EV/EBITDA bleiben die Abschläge bestehen."

Zu Kontron: "Nach den starken Q1-Zahlen haben wir unsere Schätzungen angehoben, so- dass unser Kursziel auf EUR 30/Aktie steigt (zuvor: EUR 26,50) und wir unsere Kaufen-Empfehlung bestätigen. Die Bewertungsabschläge im Peer Group-Vergleich stützen unsere positive Einschätzung. Die Kontron-Aktie notiert mit Abschlägen von 40-60% auf Basis EV/EBITDA und K/GV, die nur zum Teil durch die niedrigere Profitabilität erklärt werden können. Da das Management stark auf Ertragsstärke fokussiert ist mit dem Ziel einer EBITDA-Marge von 20% bis 2030 (2024: 11%), sollte sich der Bewertungsabschlag sukzessive verringern."

Zu Uniqa: "Der Vorstand gibt keinen konkreten Finanzausblick für 2025, erwartet aber eine Profitabilität über dem Vorjahresniveau. Laut der Mitte Dezember vorgestellten Strategie 2025-28 erwartet das Management ein Prämienwachstum von 5% pro Jahr sowie ein durchschnittliches jährliches Wachstum beim Konzernergebnis von mind. 6%. Der Kurs der Uniqa-Aktie legte seit Ende 2024 über 50% zu, was wir auf eine starke Performance des Versicherungssektors, die Veröffentlichung des Strategie-Updates, eine solide Geschäftsentwicklung und eine Verdoppelung des STRABAG-Aktienkurses zurückführen (Uniqa hält einen Anteil von 17%)."

Ausblick: Kommende Woche präsentiert die EVN ihr Halbjahresergebnis 2024/25. VIG, CPI Europe sowie UBM legen ihre Q1-Ergebnisse vor. Erste Group und VIG handeln Ex-Dividende. Die OMV hält ihre Hauptversammlung ab.

BörseGeschichte Podcast: Gerald Grohmann vor 10 Jahren zum ATX-25er

Bildnachweis

Aktien auf dem Radar:Polytec Group, Addiko Bank, UBM, RHI Magnesita, Zumtobel, Agrana, Rosgix, CA Immo, DO&CO, SBO, Gurktaler AG Stamm, Heid AG, OMV, Wolford, Palfinger, Rosenbauer, Oberbank AG Stamm, BTV AG, Flughafen Wien, BKS Bank Stamm, Josef Manner & Comp. AG, Mayr-Melnhof, Athos Immobilien, Marinomed Biotech, Amag, Österreichische Post, Verbund, Wienerberger, Merck KGaA, Continental, Fresenius Medical Care.

Random Partner

UBS

UBS bietet weltweit finanzielle Beratung und Lösungen für private, institutionelle und Firmenkunden als auch für private Kundinnen und Kunden in der Schweiz. UBS mit dem Hauptsitz in Zürich hat eine weltweite Präsenz in allen wichtigen Finanzmärkten.

>> Besuchen Sie 62 weitere Partner auf boerse-social.com/partner

Autor

Christine Petzwinkler

Christine PetzwinklerBörse Social Network/Magazine

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- wikifolio Champion per ..: Paul Pleus mit PPinves...

- Börse-Inputs auf Spotify zu u.a. Semperit, Domini...

- Wie BayWa, 3D Systems, Stratec Biomedical, Gramme...

- Wie Manz, bet-at-home.com, Aixtron, GFT Technolog...

- Wie Merck Co., Merck Co., JP Morgan Chase und JP ...

- Wie SAP, Rheinmetall, Infineon, Allianz, MTU Aero...

Featured Partner Video

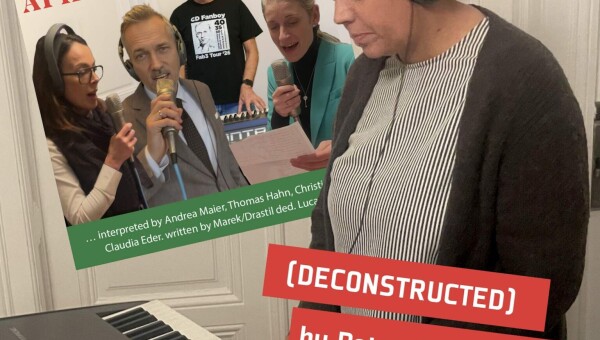

Christmas Bell At Home Deconstructed

Und hier die avisierte Deconstructed Version von "Christmas Bell At Home". Dafür hat Petra Heindl, Rechtsanwältin bei Kinstellar, FM Synth Tunes unter die Stimmen gelegt.

"Kindh...Books josefchladek.com

Sequenze di Fabbrica

2025

Boring Machines

What if Jeff were a Butterfly?

2025

Void

Fleisch #74 „Ganz Wien“

2025

Self published

Zur neuen Wohnform

1930

Bauwelt-Verlag

Remember Who You Once Were

2024

Self published

Jan Holkup

Jan Holkup Tenmei Kanoh

Tenmei Kanoh Marjolein Martinot

Marjolein Martinot