wikifolio whispers a.m. JinkoSolar, Alphabet, Microsoft, HelloFresh, VISA, Alphabet-A und Salzgitter

wikifolio whispers a.m. JinkoSolar, Alphabet, Microsoft, HelloFresh, VISA, Alphabet-A und Salzgitter

27.07.2022, 30132 Zeichen

Fundamentali72 (AS72YK23): Jinkosolars grösste Tochter notiert in Shanghai hat aktuell ein Alltimehigh bei über 16$ = 160 MRd Yuan= 24 MRd USD. Jinko ist mit 57% beteiligt. Die Beteiligung alleine ist ca 13MRD $ wert. Die Jinko Solar ist in den USA nur mit 3 MRD bewertet. Da herrscht eine massive Unterbewertung ! Wir könnten locker mindestens 10 MRD bewertet sein. Also über 200$. Das ist auch mein mindester Kursziel. (27.07. 05:35)

wonderfolio (WONDER): Lange erwarteter Earnings-Release von Alphabet: Der Analystenkonsens der Wall Street wurde unterboten. Das Ergebnis fällt meiner Meinung nach gemischt aus, den Anlegern scheint es aber zu gefallen: Google Search & other $ 35,845 $ 40,689 YouTube ads 7,002 7,340 Google Network 7,597 8,259 Google advertising 50,444 56,288 Google other 6,623 6,553 Google Services total 57,067 62,841 Google Cloud 4,628 6,276 Total revenues $ 61,880 $ 69,685 Number of employees 144,056 174,014 Bei der Segmentierung der Umsätze fällt uns sofort auf, dass vor allem die Einnahmen aus der Google Search und der Google Cloud zu den steigenden Umsätzen geführt haben. Der wesentliche Teil des Umsatzsprungs ist auf beide Segmente zurückzuführen. Dabei positiv: Von der Google Cloud erhoffen sich die Wall-Street-Analysten speziell das große Wachstum. Auch für uns als Aktionäre ist die Google Cloud ein zentrales Element, da damit die Google-Umsätze vom Werbegeschäft weiter abgezweigt werden können. Wenn Alphabet weiterhin so abhängig vom Werbegeschäft bleibt, wird das Unternehmen Konjunkturwellen stärker im Positiven und im Negativen spüren und wird immer zyklischer. Operative Marge: Was uns des Weiteren gleich ins Auge fällt, ist der enorme Anstieg des Personalbestands. Innerhalb eines Jahres ist der Personalstand um 30.000(!) Mitarbeiter gestiegen. Das könnte starke Auswirkungen aufs operative Ergebnis haben: Google Services $ 22,343 $ 22,770 Google Cloud (591) (858) Other Bets (1,398) (1,686) Corporate costs, unallocated (993) (773) Total income from operations $ 19,361 $ 19,453 Das operative Ergebnis stieg absolut hauchdünn an. Prozentuell ist die operative Marge aber stärker gesunken: von 31% auf 28%. Dieser Umstand gefällt uns überhaupt nicht. Geographical Segmentation (Q2 2021 vs Q2 2022, Growth in %) EMEA revenues $ 19,084 $ 20,533 8 % EMEA constant currency revenues 18 % APAC revenues 11,231 11,710 4 % APAC constant currency revenues 11 % Other Americas revenues 3,364 4,340 29 % Other Americas constant currency revenues 28 % United States revenues 28,208 32,727 16 % Cashflow analysis (Q2 2021 / Q2 2022 / YTD 2021 / YTD 2022) Net cash provided by operating activities 21,890 19,422 41,179 44,528 Repurchases of stock (12,796) (15,197) (24,191) (28,497) Proceeds from issuance of debt, net 6,699 12,806 7,599 29,228 Leider sehen wir bei der Cashflow-Statement-Analyse zwei Themen, die uns traurig aufstoßen: Zum einen sinkt der operative Cashflow absolut und prozentuell im Vergleich zum Vorjahr. YTD bleibt Gott sei Dank eine Erhöhung von $3,35bn, aber das Quartalsergebnis gefällt uns unter diesen Voraussetzungen leider kaum. Und der zweite Punkt, der unsere Aufmerksamkeit sofort in den Bann zieht, sind die extrem hohen Aktienausgabeprogramme: YTD wurden auf diesem Wege bereits $30bn somit eingenommen. Im vergangenen Jahr waren es noch $7,6bn. Damit verwässern auch die Aktienrückkäufe, die im großen Umfang angekündigt und durchgeführt werden, immer weiter. Das ist für uns als Aktionäre alles andere als zufriedenstellend. Unter diesen Voraussetzungen bleiben wir auch bei unserer geringen Investitionsquote. Die Aktie bleibt von den fundamentalen Voraussetzungen (Verschuldung, OCF- und FCF-Margen) ein Top-Pick. Es ist dennoch enttäuschend, dass aktuell die Margen abnehmen und die Aktienrückkaufprogramme verwässern. Gleichzeitig muss man positiv erwähnen, dass sowohl das Umsatzwachstum und die abnehmende Bewertung Alphabet (bei Konjunkturerholung) wieder zu einem höchstattraktiven Value-Play machen. Das Quartalsergebnis enttäuscht dennoch. (26.07. 21:58)

BaRaInvest (ZUHE2020): Microsoft (https://de.tradingview.com/symbols/MOEX-MSFT-RM/news/) leidet unter dem starken Dollar sowie der Konkurrenz von Amazon (https://de.tradingview.com/symbols/FWB-AMZ/news/) und Google (https://de.tradingview.com/symbols/BVL-GOOG/news/) im Cloud-Geschäft. Der weltgrößte Softwarekonzern gab am Dienstag nach US-Börsenschluss für das vierte Quartal einen Umsatz von 51,9 Milliarden Dollar nach knapp 46,2 Milliarden im Vorjahreszeitraum bekannt. Analysten hatten laut Refinitiv-Daten allerdings mit 52,4 Milliarden gerechnet. Der Nettogewinn stieg auf 16,7 Milliarden Dollar nach knapp 16,5 Milliarden. Die Microsoft-Aktie gab nachbörslich zunächst drei Prozent nach. Vor der Veröffentlichung der jüngsten Geschäftszahlen hatte sie im Jahresverlauf grob ein Viertel an Wert verloren. Microsoft hatte Anfang Juni seine eigenen Erwartungen für das Quartal beim Gewinn wie auch beim Umsatz gesenkt und dabei bereits auf die Stärke des Dollar verwiesen. Der Konzern erzielt etwa die Hälfte seines Umsatzes außerhalb der USA. Quelle: REUTERS (26.07. 21:56)

BaRaInvest (ZUHE2020): Die Google-Mutter Alphabet (https://de.tradingview.com/symbols/HAN-ABEA/news/) hat trotz der weltweiten Wirtschaftsabkühlung ihren Umsatz deutlich erhöht. Im zweiten Quartal kletterten die Erlöse währungsbereinigt um 16 Prozent auf knapp 69,7 Milliarden Dollar, wie der US-Technologiekonzern am Dienstagabend mitteilte. Der Betriebsgewinn erhöhte sich hingegen kaum auf 19,45 Milliarden Dollar. Finanzchefin Ruth Porat sprach von einer soliden Leistung und Firmenchef Sundar Pichai führte das Wachstum auf das Suchmaschinengeschäft wie auch die Nachfrage nach dem Cloud-Angebot zurück. Quelle: REUTERS (26.07. 21:53)

DUFF (35003579): "Wir liefern immer Top-Qualität". Weiter meiden. https://www.dailyrecord.co.uk/news/scottish-news/mum-finds-mealworm-hello-fresh-27451449 (26.07. 21:40)

GoetzPortfolios (PERFORMG): Visa Earnings Visa Inc. gibt die Ergebnisse des dritten Quartals 2022 des Geschäftsjahres bekannt San Francisco, Kalifornien, 26. Juli 2022 – Visa Inc. (NYSE: V) • GAAP-Nettogewinn von 3,4 Mrd. USD oder 1,60 USD pro Aktie und Non-GAAP-Nettogewinn von 4,2 Mrd. USD oder 1,98 USD pro Aktie • Nettoeinnahmen von 7,3 Mrd. USD, eine Steigerung von 19 % und über 21 % auf Basis konstanter Dollars • Das Wachstum von Zahlungsvolumen, grenzüberschreitendem Volumen und verarbeiteten Transaktionen blieb sehr stark • 3,3 Mrd. $ Kapital in Form von Aktienrückkäufen und Dividenden an die Aktionäre zurückgegeben. Alfred F. Kelly, Jr., Vorsitzender und Chief Executive Officer, Visa Inc., kommentierte die Ergebnisse: „Vor dem Hintergrund von makroökonomische Unsicherheit, erheblich Wechselkurs-Gegenwind und die Einstellung unseres Geschäfts in Russland, Visa hatte ein sehr starkes Quartal mit Netto Umsatz um 19 % gestiegen, GAAP-EPS um 36 % gestiegen und Non-GAAP-EPS stieg um 33 %. Insgesamt anhaltendes Wachstum Zahlungsvolumen, grenzüberschreitend Volumen und verarbeitete Transaktionen bewies die Widerstandsfähigkeit unserer Geschäftsmodell. Die Verbraucher sind zurück auf der Straße, Besuch verschiedener Ecken von der Welt, was zu grenzüberschreitenden Reisevolumen übertrifft das Niveau von 2019 zum ersten Mal seit der Pandemie begann Anfang 2020. Während die Wirtschaftsaussichten sind unklar, wir Vertrauen Sie weiterhin auf unsere Fähigkeit diszipliniert ausführen und erweitern Die Rolle von Visa im Mittelpunkt des Geldes Bewegung." Der GAAP-Nettogewinn im dritten Quartal des Geschäftsjahres betrug 3,4 Milliarden US-Dollar oder 1,60 US-Dollar pro Aktie, ein Anstieg von 32 % bzw. 36 %, über den Vorjahresergebnissen. Die Ergebnisse des laufenden Jahres enthielten einen Sonderposten in Höhe von 716 Millionen US-Dollar für eine damit verbundene Rückstellung für Rechtsstreitigkeiten mit dem Interchange Multidistrict Litigation ("MDL")-Fall, 246 Millionen US-Dollar an Nettoverlusten aus Aktieninvestitionen und 58 US-Dollar Mio. aus Abschreibungen auf erworbene immaterielle Vermögenswerte und einmalige Anschaffungsnebenkosten. Ergebnisse des Vorjahres enthalten eine Steuerbelastung von 1,0 Milliarden US-Dollar im Zusammenhang mit einem Sonderposten für die Neubewertung von latenten Steuerguthaben in Höhe von 439 Millionen US-Dollar Nettogewinne aus Eigenkapitalinvestitionen und 18 Millionen US-Dollar aus der Abschreibung erworbener immaterieller Vermögenswerte und Einmalzahlungen Anschaffungsnebenkosten. Ohne diese Posten und die damit verbundenen steuerlichen Auswirkungen betrug der Non-GAAP-Nettogewinn für das Quartal 4,2 USD Milliarden oder 1,98 US-Dollar pro Aktie, eine Steigerung von 29 % bzw. 33 % gegenüber den Ergebnissen des Vorjahres (siehe nebenstehende Finanztabellen für weitere Einzelheiten und eine Überleitung der GAAP- zu den nicht GAAP-konformen Kennzahlen). GAAP-Gewinn Das Wachstum pro Aktie betrug etwa 39 % auf Basis konstanter US-Dollars, was die Auswirkungen von Fremdwährungen ausschließt Schwankungen gegenüber dem US-Dollar. Das Non-GAAP-Wachstum des Gewinns je Aktie betrug etwa 36 % bei konstantem Dollar Basis. Alle Bezugnahmen auf den Gewinn pro Aktie gehen von einer vollständig verwässerten Anteilsanzahl der Klasse A aus. Der Nettoumsatz im dritten Quartal des Geschäftsjahres betrug 7,3 Milliarden US-Dollar, eine Steigerung von 19 %, angetrieben durch das Wachstum im Jahresvergleich Zahlungsvolumen, grenzüberschreitendes Volumen und verarbeitete Transaktionen. Der Nettoumsatz stieg auf konstanter Dollarbasis um über 21 %. Ohne russlandbezogene Ergebnisse aus allen Zeiträumen stiegen die Nettoeinnahmen auf konstanter Dollarbasis um 26 %. Zahlungsvolumen für die drei Monate zum 31. März 2022, auf denen sich die Serviceumsätze des dritten Quartals des Geschäftsjahres beziehen ausgewiesen, um 17 % gegenüber dem Vorjahr auf konstanter Dollarbasis gestiegen. Das Zahlungsvolumen für die drei Monate zum 30. Juni 2022 stieg gegenüber dem Vorjahr um 12 % bei konstantem Dollar Basis. Das grenzüberschreitende Volumen ohne Transaktionen innerhalb Europas, das unsere internationalen Transaktionserlöse antreibt, stieg 48 % auf Basis konstanter Dollars für die drei Monate zum 30. Juni 2022. Gesamtes grenzüberschreitendes Volumen auf Basis konstanter Dollars Basis stieg im Quartal um 40 %. Insgesamt verarbeitete Transaktionen, die von Visa verarbeitete Transaktionen darstellen, für die drei Monate zum 30. Juni 2022, beliefen sich auf 49,3 Milliarden, eine Steigerung von 16 % gegenüber dem Vorjahr. Die Serviceeinnahmen im dritten Quartal des Geschäftsjahres beliefen sich auf 3,2 Milliarden US-Dollar, was einer Steigerung von 13 % gegenüber dem Vorjahr entspricht, und werden auf Basis erfasst auf Zahlungsvolumen im Vorquartal. Alle anderen Umsatzkategorien werden basierend auf den Aktivitäten des aktuellen Quartals erfasst. Die Einnahmen aus der Datenverarbeitung stiegen gegenüber dem Vorjahr um 8 % auf 3,6 Milliarden US-Dollar. Die internationalen Transaktionseinnahmen stiegen um 51 % im Vorjahr auf 2,6 Milliarden US-Dollar. Sonstige Einnahmen in Höhe von 517 Millionen US-Dollar stiegen um 26 % gegenüber dem Vorjahr. Kundenanreize, ein Gegenumsatzposten, beliefen sich auf 2,6 Milliarden US-Dollar und machten 26,1 % der Bruttoeinnahmen aus. Die Betriebskosten nach GAAP beliefen sich im dritten Quartal des Geschäftsjahres auf 3,1 Milliarden US-Dollar, eine Steigerung von 51 % gegenüber den Ergebnissen des Vorjahres. hauptsächlich getrieben durch höhere Rückstellungen für Rechtsstreitigkeiten und Personalkosten. GAAP-Betriebskosten enthalten Sonderposten im Zusammenhang mit der Prozessrückstellung im Zusammenhang mit dem MDL-Fall im laufenden Jahr und der Abschreibung von erworbene immaterielle Vermögenswerte und einmalige Anschaffungsnebenkosten im aktuellen und im Vorjahr. Diese ausgenommen Betriebskostenpositionen, Nicht-GAAP-Betriebskosten stiegen um 15 % gegenüber dem Vorjahr, hauptsächlich aufgrund von Erhöhungen in Personal- und Sachkosten. Ohne russlandbezogene Ergebnisse aus allen Perioden, Non-GAAP Die Betriebskosten stiegen um fast 18 %. Die nicht betrieblichen Aufwendungen nach GAAP beliefen sich im dritten Quartal des Geschäftsjahres auf 319 Millionen US-Dollar, einschließlich 246 Millionen US-Dollar an Nettokapitalinvestitionen Verluste. Ohne diesen Posten beliefen sich die Non-GAAP-Nichtbetriebsausgaben auf 73 Millionen US-Dollar. Der effektive GAAP-Ertragsteuersatz betrug 10,9 % für das Quartal zum 30. Juni 2022, einschließlich der steuerlichen Auswirkungen der Non-GAAP-Posten. Ohne diese Posten betrug der effektive Non-GAAP-Ertragsteuersatz für das am 30. Juni endende Quartal 13,3 %. 2022. GAAP- und Non-GAAP-Steuersätze profitierten von der Lösung bestimmter US-Bundesstaaten und ausländischer Steuerangelegenheiten hauptsächlich auf die Vorjahre. Zahlungsmittel, Zahlungsmitteläquivalente und Anlagepapiere beliefen sich zum 30. Juni 2022 auf 19,6 Milliarden US-Dollar. Die gewichtete durchschnittliche Anzahl der ausstehenden verwässerten Stammaktien der Klasse A betrug im Quartal 2,13 Milliarden endete am 30. Juni 2022. Forward Guidance Diese Pressemitteilung enthält zukunftsgerichtete Aussagen im Sinne des U.S. Private Securities Litigation Reform Act von 1995, die sich unter anderem auf unseren zukünftigen Betrieb, unsere Aussichten, Entwicklungen, Strategien, Geschäftswachstum und voraussichtlicher Zeitpunkt und Nutzen unserer Akquisitionen. Zukunftsgerichtete Aussagen sind im Allgemeinen gekennzeichnet durch Wörter wie „antizipieren“, „glauben“, „schätzen“, „erwarten“, „beabsichtigen“, „können“, „prognostizieren“, „prognostizieren“, „könnten“, „sollte“, „wird“, „weitermachen“ und andere ähnliche Ausdrücke. Alle anderen Aussagen als Aussagen über historische Tatsachen könnten sein Zukunftsgerichtete Aussagen, die nur für das Datum gelten, an dem sie gemacht werden, sind keine Garantien für zukünftige Leistungen und unterliegen bestimmten Risiken, Ungewissheiten und anderen Faktoren, von denen viele außerhalb unserer Kontrolle liegen und schwer zu kontrollieren sind vorhersagen. Die tatsächlichen Ergebnisse können aufgrund von a Vielzahl von Faktoren, einschließlich, aber nicht beschränkt auf: • Auswirkungen globaler wirtschaftlicher, politischer, marktbezogener, gesundheitlicher und sozialer Ereignisse oder Bedingungen, einschließlich der Invasion Russlands Ukraine und die Sanktionen und anderen Maßnahmen, die als Reaktion darauf verhängt werden, sowie die anhaltenden Auswirkungen der COVID-19-Pandemie, einschließlich der Wiedereröffnung der Grenzen und der Wiederaufnahme des internationalen Reiseverkehrs; • verstärkte Aufsicht und Regulierung der globalen Zahlungsbranche und unseres Geschäfts; • Auswirkungen staatlich auferlegter Verpflichtungen und/oder Beschränkungen auf internationale Zahlungssysteme; • Ausgang von Steuerangelegenheiten, Rechtsstreitigkeiten und behördlichen Ermittlungsangelegenheiten; • zunehmend intensiver Wettbewerb in der Zahlungsbranche, einschließlich Wettbewerb um unsere Kunden und Händler; • Verbreitung und kontinuierliche Weiterentwicklung neuer Technologien und Geschäftsmodelle; • unsere Fähigkeit, Beziehungen zu unseren Kunden, Acquirern, Verarbeitern, Händlern und Zahlungsvermittlern aufrechtzuerhalten, E-Commerce-Plattformen, Fintechs und andere Dritte; • Marken- oder Rufschädigung; • Verlustrisiko oder Illiquidität aufgrund von Abwicklungsgarantien; • eine Störung, ein Ausfall, eine Verletzung oder ein Cyberangriff auf unsere Netzwerke oder Systeme; • Risiken, Ungewissheiten und das Nichterreichen der erwarteten Vorteile in Bezug auf unsere Übernahmen und Sonstiges strategische Investitionen; und • andere Faktoren, die in unseren Einreichungen bei der U.S. Securities and Exchange Commission beschrieben sind, einschließlich unserer jährlichen Bericht auf Formular 10-K für das am 30. September 2021 endende Jahr und unsere nachfolgenden Berichte auf Formular 10-Q und 8 TAUSEND. Sofern nicht gesetzlich vorgeschrieben, beabsichtigen wir nicht, zukunftsgerichtete Aussagen aufgrund neuer Entwicklungen zu aktualisieren oder zu revidieren Informationen, zukünftige Ereignisse oder Sonstiges. Über Visa Inc. Visa (NYSE: V) ist ein weltweit führender Anbieter von digitalen Zahlungen und erleichtert Zahlungstransaktionen zwischen Verbrauchern, Händlern, Finanzinstitute und Regierungsbehörden in mehr als 200 Ländern und Territorien. Unsere Mission ist es, die zu verbinden Welt durch das innovativste, bequemste, zuverlässigste und sicherste Zahlungsnetzwerk, das Einzelpersonen und Unternehmen ermöglicht und Volkswirtschaften gedeihen. Wir glauben, dass Volkswirtschaften, die alle überall einbeziehen, alle überall und aufrichten sehen den Zugang als grundlegend für die Zukunft des Geldverkehrs. Erfahren Sie mehr unter Visa.com. (26.07. 21:36)

GoetzPortfolios (PERFORMG): Alphabet Earnings Alphabet gibt Ergebnisse des zweiten Quartals 2022 bekannt MOUNTAIN VIEW, Kalifornien – 26. Juli 2022 – Alphabet Inc. (NASDAQ: GOOG, GOOGL) gab heute Finanzzahlen bekannt Ergebnisse für das am 30. Juni 2022 endende Quartal. Sundar Pichai, CEO von Alphabet und Google, sagte: „Im zweiten Quartal wurde unsere Leistung von der Suche angetrieben und Wolke. Die Investitionen, die wir im Laufe der Jahre in KI und Computer getätigt haben, tragen dazu bei, unsere Dienstleistungen zu erbringen besonders wertvoll für Verbraucher und höchst effektiv für Unternehmen jeder Größe. Wenn wir unseren Fokus schärfen, werden wir weiterhin verantwortungsbewusst und langfristig in Deep Computer Science investieren.“ Ruth Porat, CFO von Alphabet und Google, sagte: „Unsere konsequenten Investitionen zur Unterstützung des langfristigen Wachstums sind spiegelt sich in unserer soliden Leistung im zweiten Quartal wider, mit Einnahmen in Höhe von 69,7 Milliarden US-Dollar im Quartal, 13 % mehr als im Vergleich dazu letztes Jahr oder 16 % auf Basis konstanter Wechselkurse. Wir konzentrieren uns auf eine verantwortungsbewusste Kapitalallokation zur Unterstützung unserer Wachstumschancen." Aktiensplit in Form einer Aktiendividende („Aktiensplit“) Am 15. Juli 2022 führte das Unternehmen einen Aktiensplit im Verhältnis 20:1 mit Stichtag 1. Juli 2022 durch Form einer einmaligen Sonderaktiendividende auf jede Aktie der Klasse A, Klasse B und Klasse C des Unternehmens. Alle Verweise auf Beträge pro Aktie oder Aktie in dieser Pressemitteilung wurden rückwirkend angepasst, um die Auswirkungen des Aktiensplits. (26.07. 21:31)

GoetzPortfolios (PERFORMG): Microsoft Earnings - Ergebnisveröffentlichung FY22 Q4 Die Stärke von Microsoft Cloud treibt die Ergebnisse des vierten Quartals voran. REDMOND, Washington – 26. Juli 2022 – Microsoft Corp. gab heute die folgenden Ergebnisse für das am 30. Juni 2022 endende Quartal im Vergleich zum entsprechenden Zeitraum des letzten Geschäftsjahres bekannt: Der Umsatz betrug 51,9 Milliarden US-Dollar und stieg um 12 % (plus 16 % bei konstanten Wechselkursen) Das Betriebsergebnis betrug 20,5 Milliarden US-Dollar und stieg um 8 % (plus 14 % bei konstanten Wechselkursen). Der Nettogewinn betrug 16,7 Milliarden US-Dollar und stieg um 2 % (plus 7 % bei konstanten Wechselkursen). · Der verwässerte Gewinn je Aktie betrug 2,23 $ und stieg um 3 % (plus 8 % bei konstanten Wechselkursen) „Wir sehen eine echte Chance, jedem Kunden in jeder Branche dabei zu helfen, digitale Technologie zu nutzen, um die heutigen Herausforderungen zu meistern und gestärkt daraus hervorzugehen“, sagte Satya Nadella, Chairman und Chief Executive Officer von Microsoft. „Kein Unternehmen ist besser positioniert als Microsoft, um Unternehmen dabei zu unterstützen, ihre digitalen Imperative zu erfüllen – damit sie mit weniger mehr erreichen können.“ „In einem dynamischen Umfeld sahen wir eine starke Nachfrage, nahmen teil und verstärkten das Kundenengagement für unsere Cloud-Plattform. Die kommerziellen Buchungen stiegen um 25 % und der Umsatz von Microsoft Cloud betrug 25 Milliarden US-Dollar, ein Anstieg von 28 % im Jahresvergleich“, sagte Amy Hood, Executive Vice President und Chief Financial Officer von Microsoft. "Zu Beginn eines neuen Geschäftsjahres sind wir weiterhin bestrebt, die operative Disziplin mit kontinuierlichen Investitionen in strategische Schlüsselbereiche in Einklang zu bringen, um das zukünftige Wachstum voranzutreiben." Auswirkungen der jüngsten Ereignisse Im vierten Quartal des Geschäftsjahres 2022 wirkten sich die sich entwickelnden makroökonomischen Bedingungen und andere unvorhergesehene Faktoren auf die Finanzergebnisse aus, die über das hinausgingen, was in unserer zukunftsgerichteten Prognose vom 26. April 2022 enthalten war. Ungünstige Wechselkursbewegungen innerhalb des Quartals wirkten sich negativ auf den Umsatz und den verwässerten Gewinn je Aktie (595) Millionen US-Dollar bzw. (0,04 US-Dollar) aus. Weitere Details finden Sie in den Earnings Call Slides. · Ausgedehnte Produktionsstillstände in China, die bis Mai andauerten, und ein sich verschlechternder PC-Markt im Juni trugen zu einer negativen Auswirkung auf den Windows-OEM-Umsatz von über 300 Millionen US-Dollar bei · Kürzungen bei den Werbeausgaben trugen zu negativen Auswirkungen auf LinkedIn sowie zu Einnahmen aus Such- und Nachrichtenwerbung in Höhe von über 100 Millionen US-Dollar bei · Angesichts des andauernden Krieges in der Ukraine haben wir die Entscheidung getroffen, unsere Aktivitäten in Russland erheblich zu reduzieren. Infolgedessen verzeichneten wir Betriebskosten in Höhe von 126 Millionen US-Dollar im Zusammenhang mit uneinbringlichen Forderungen, Wertminderungen von Vermögenswerten und Abfindungen. · Als Teil einer strategischen Neuausrichtung unserer Geschäftsbereiche verzeichneten wir Abfindungskosten für Mitarbeiter in Höhe von 113 Millionen US-Dollar, ohne Russland geschäftliche Höhepunkte Der Umsatz im Bereich Produktivität und Geschäftsprozesse belief sich auf 16,6 Milliarden US-Dollar und stieg um 13 % (währungsbereinigt um 17 %), mit den folgenden Geschäftshighlights: Der Umsatz mit Office Commercial-Produkten und Cloud-Diensten stieg um 9 % (plus 13 % währungsbereinigt), angetrieben durch ein Umsatzwachstum von Office 365 Commercial von 15 % (plus 19 % währungsbereinigt) Der Umsatz mit Office Consumer-Produkten und Cloud-Diensten stieg um 9 % (währungsbereinigt um 12 %) und die Zahl der Abonnenten von Microsoft 365 Consumer stieg auf 59,7 Millionen Der LinkedIn-Umsatz stieg um 26 % (plus 29 % bei konstanten Wechselkursen) Der Umsatz mit Dynamics-Produkten und Cloud-Services stieg um 19 % (plus 24 % währungsbereinigt), angetrieben durch das Umsatzwachstum von Dynamics 365 um 31 % (plus 36 % währungsbereinigt) Der Umsatz im Bereich Intelligent Cloud belief sich auf 20,9 Milliarden US-Dollar und stieg um 20 % (währungsbereinigt um 25 %) mit den folgenden Geschäftshighlights: Der Umsatz mit Serverprodukten und Cloud-Diensten stieg um 22 % (plus 26 % währungsbereinigt), angetrieben durch ein Umsatzwachstum von Azure und anderen Cloud-Diensten von 40 % (plus 46 % währungsbereinigt) Der Umsatz im Bereich More Personal Computing belief sich auf 14,4 Milliarden US-Dollar und stieg um 2 % (plus 5 % bei konstanten Wechselkursen) mit den folgenden Geschäftshighlights: Windows-OEM-Einnahmen gingen um 2 % zurück Der Umsatz mit kommerziellen Windows-Produkten und Cloud-Diensten stieg um 6 % (plus 12 % bei konstanten Wechselkursen) Der Umsatz mit Xbox-Inhalten und -Diensten ging um 6 % zurück (minus 4 % bei konstanten Wechselkursen) Die Werbeeinnahmen aus Such- und Nachrichtenwerbung ohne Traffic-Akquisitionskosten stiegen um 18 % (plus 21 % bei konstanten Wechselkursen) · Surface-Umsatz um 10 % gestiegen (15 % währungsbereinigt) Microsoft hat im vierten Quartal des Geschäftsjahres 2022 12,4 Milliarden US-Dollar in Form von Aktienrückkäufen und Dividenden an die Aktionäre zurückgezahlt, was einer Steigerung von 19 % gegenüber dem vierten Quartal des Geschäftsjahres 2021 entspricht. Ergebnisse des Geschäftsjahres 2022 Microsoft corp gab heute die folgenden Ergebnisse für das am 30. Juni 2022 endende Geschäftsjahr im Vergleich zum entsprechenden Zeitraum des letzten Geschäftsjahres bekannt: Der Umsatz betrug 198,3 Milliarden US-Dollar und stieg um 18 % (19 % währungsbereinigt). Das Betriebsergebnis betrug 83,4 Milliarden US-Dollar und stieg um 19 % (plus 21 % bei konstanten Wechselkursen). Der Nettogewinn betrug 72,7 Milliarden US-Dollar nach GAAP und stieg um 19 % und 69,4 Milliarden US-Dollar nach Non-GAAP und stieg um 15 % (ein Anstieg um 16 % bei konstanten Wechselkursen). · Der verwässerte Gewinn pro Aktie betrug 9,65 US-Dollar nach GAAP und stieg um 20 % und 9,21 US-Dollar nach Non-GAAP und stieg um 16 % (ein Anstieg um 17 % bei konstanten Wechselkursen). · Die GAAP-Ergebnisse enthalten einen Nettoertragssteuervorteil in Höhe von 3,3 Milliarden US-Dollar, der im nachstehenden Abschnitt „Non-GAAP-Definition“ erläutert wird Forward Looking Statement Aussagen in dieser Pressemitteilung, die „zukunftsgerichtete Aussagen“ sind, basieren auf gegenwärtigen Erwartungen und Annahmen, die Risiken und Ungewissheiten unterliegen. Die tatsächlichen Ergebnisse können aufgrund von Faktoren wie den folgenden wesentlich abweichen: · intensiver Wettbewerb auf allen unseren Märkten, der zu geringeren Umsätzen oder Betriebsmargen führen kann; · zunehmender Fokus auf Cloud-basierte Dienste, die Ausführungs- und Wettbewerbsrisiken darstellen; · erhebliche Investitionen in Produkte und Dienstleistungen, die möglicherweise nicht die erwarteten Renditen erzielen; · Akquisitionen, Joint Ventures und strategische Allianzen, die sich nachteilig auf unser Geschäft auswirken können; · Wertminderung des Geschäfts- oder Firmenwerts oder abschreibungsfähiger immaterieller Vermögenswerte, die das Ergebnis erheblich belasten; · Cyberangriffe und Sicherheitslücken, die zu geringeren Einnahmen, erhöhten Kosten, Haftungsansprüchen oder einer Schädigung unseres Rufs oder unserer Wettbewerbsposition führen könnten; · Offenlegung und Missbrauch personenbezogener Daten, die eine Haftung verursachen und unseren Ruf schädigen könnten; · die Möglichkeit, dass wir möglicherweise nicht in der Lage sind, die in unseren Produkten und Diensten gespeicherten Informationen vor der Verwendung durch andere zu schützen; · Missbrauch unserer Werbung oder unserer sozialen Plattformen, der unserem Ruf oder der Benutzerbindung schaden kann; · die Entwicklung des Internets der Dinge, die Sicherheits-, Datenschutz- und Ausführungsrisiken birgt; · Probleme mit der Verwendung künstlicher Intelligenz in unseren Angeboten, die zu Wettbewerbsschäden, rechtlicher Haftung oder Reputationsschäden führen können; · übermäßige Ausfälle, Datenverluste und Unterbrechungen unserer Online-Dienste, wenn wir es versäumen, eine angemessene Betriebsinfrastruktur aufrechtzuerhalten; · Qualitäts- oder Versorgungsprobleme; · staatliche Rechtsstreitigkeiten und regulatorische Aktivitäten in Bezug auf Wettbewerbsregeln, die möglicherweise einschränken, wie wir unsere Produkte entwickeln und vermarkten; · potenzielle Konsequenzen aus Handels-, Antikorruptions- und anderen Gesetzen, die sich aus unserer globalen Geschäftstätigkeit ergeben; · Gesetze und Vorschriften in Bezug auf den Umgang mit personenbezogenen Daten, die die Annahme unserer Dienste behindern oder zu erhöhten Kosten, Rechtsansprüchen, Bußgeldern oder Reputationsschäden führen können; · Ansprüche gegen uns, die zu nachteiligen Ergebnissen in Rechtsstreitigkeiten führen können; · Ungewissheiten in Bezug auf unser Geschäft mit Regierungskunden; · zusätzliche Steuerschulden; · die Möglichkeit, dass wir unseren Quellcode nicht schützen; · Gesetzesänderungen, unser sich entwickelndes Geschäftsmodell, Produktpiraterie und andere Faktoren können den Wert unseres geistigen Eigentums verringern; · behauptet, dass Microsoft die geistigen Eigentumsrechte anderer verletzt hat; · Schäden an unserem Ruf oder unseren Marken, die unserem Geschäft und unseren Betriebsergebnissen schaden können; · nachteilige Wirtschafts- oder Marktbedingungen, die unserem Geschäft schaden könnten; · katastrophale Ereignisse oder geopolitische Bedingungen wie die COVID-19-Pandemie, die unser Geschäft stören könnten; · Anfälligkeit für erhöhte wirtschaftliche und betriebliche Ungewissheiten durch den Betrieb eines globalen Geschäfts, einschließlich der Auswirkungen von Wechselkursen und · die Abhängigkeit unseres Geschäfts von unserer Fähigkeit, talentierte Mitarbeiter anzuziehen und zu halten. (26.07. 21:29)

SEHEN (SEHEN2): LNG Infrastruktur und Wasserstoff-Ready: https://www.brn-ag.de/40795-Friedrich-Vorwerk-Envitec-2G-Energy (26.07. 21:28)

BaRaInvest (ZUHE2020): Microsoft verfehlt im vierten Quartal mit einem Gewinn je Aktie von $2,23 die Analystenschätzungen von $2,29. Umsatz mit $51,9 Mrd. unter den Erwartungen von $52,43 Mrd. Quelle: Guidants News https://news.guidants.com (26.07. 21:23)

Was noch interessant sein dürfte:

Number One Awards 2025 an AT&S, Do&Co, Erste Group, Morgan Stanley, Palfinger, EAM (Kategorien 1-6 von 12)

Bildnachweis

1.

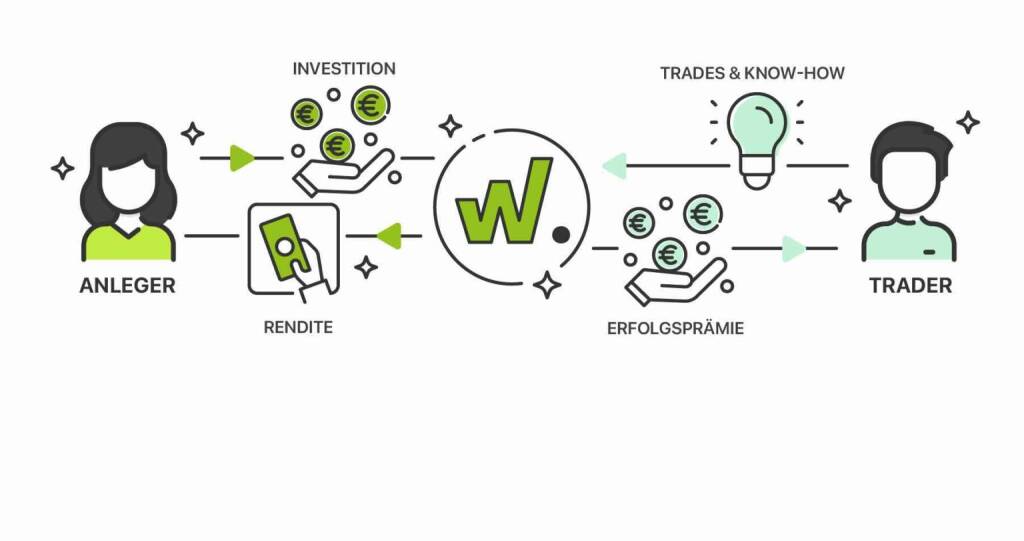

Das wikifolio Prinzip - Smarter handeln - Mach die Handelsstrategien anderer zu deiner eigenen. Mit wikifolio-Zertifikaten holst du die Performance privater und professioneller Investoren direkt in dein Depot.

Aktien auf dem Radar:VIG, Kapsch TrafficCom, UBM, EuroTeleSites AG, Flughafen Wien, Palfinger, ATX, ATX Prime, ATX TR, ATX NTR, Bawag, Andritz, Mayr-Melnhof, Telekom Austria, RBI, voestalpine, SBO, Frequentis, Pierer Mobility, BKS Bank Stamm, Oberbank AG Stamm, Warimpex, Amag, EVN, CPI Europe AG, Lenzing, Österreichische Post, RHI Magnesita, Deutsche Telekom, Allianz, Fresenius.

Random Partner

Bechtle

Bechtle bietet Technologiekonzepte und umfassende IT-Lösungen für die digitale Transformation. Vom vollständigen IT-Arbeitsplatz über Datacenter und Multi-Cloud-Lösungen bis hin zu IT-Security und Künstliche Intelligenz entwickeln wir zukunftsfähige IT-Architekturen.

>> Besuchen Sie 62 weitere Partner auf boerse-social.com/partner

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Mayr-Melnhof und Andritz vs. Wienerberger und RHI...

- VIG und Generali Assicuraz. vs. AXA und Zurich In...

- O2 und Drillisch vs. Tele Columbus und Swisscom –...

- ArcelorMittal und ThyssenKrupp vs. voestalpine un...

- Nike und bet-at-home.com vs. World Wrestling Ente...

- Silver Standard Resources und Rio Tinto vs. Gazpr...

Featured Partner Video

Wiener Börse Party #1050: ATX mit etwas festerem Feiertagshandel, VIG, Do&Co und Uniqa gesucht, morgen startet ein grosses Comeback

Die Wiener Börse Party ist ein Podcastprojekt für Audio-CD.at von Christian Drastil Comm.. Unter dem Motto „Market & Me“ berichtet Christian Drastil über das Tagesgeschehen an der Wiener Börse. Inh...

Books josefchladek.com

Der Stahlskelettbau

1928

Wissenschaftl. Verlag Dr. Zaugg & Co.

Fleisch #74 „Ganz Wien“

2025

Self published

Født af mørket

2025

Gyldendal

The Last Gift

2025

Self published

Heustock

2025

Verlag der Buchhandlung Walther König

JH Engström

JH Engström Marjolein Martinot

Marjolein Martinot Allied Forces

Allied Forces Oliver Gerhartz

Oliver Gerhartz

Fundamentali72 (AS72YK23): Jinkosolars grösste Tochter notiert in Shanghai hat aktuell ein Alltimehigh bei über 16$ = 160 MRd Yuan= 24 MRd USD. Jinko ist mit 57% beteiligt. Die Beteiligung alleine ist ca 13MRD $ wert. Die Jinko Solar ist in den USA nur mit 3 MRD bewertet. Da herrscht eine massive Unterbewertung ! Wir könnten locker mindestens 10 MRD bewertet sein. Also über 200$. Das ist auch mein mindester Kursziel. (27.07. 05:35)

wonderfolio (WONDER): Lange erwarteter Earnings-Release von Alphabet: Der Analystenkonsens der Wall Street wurde unterboten. Das Ergebnis fällt meiner Meinung nach gemischt aus, den Anlegern scheint es aber zu gefallen: Google Search & other $ 35,845 $ 40,689 YouTube ads 7,002 7,340 Google Network 7,597 8,259 Google advertising 50,444 56,288 Google other 6,623 6,553 Google Services total 57,067 62,841 Google Cloud 4,628 6,276 Total revenues $ 61,880 $ 69,685 Number of employees 144,056 174,014 Bei der Segmentierung der Umsätze fällt uns sofort auf, dass vor allem die Einnahmen aus der Google Search und der Google Cloud zu den steigenden Umsätzen geführt haben. Der wesentliche Teil des Umsatzsprungs ist auf beide Segmente zurückzuführen. Dabei positiv: Von der Google Cloud erhoffen sich die Wall-Street-Analysten speziell das große Wachstum. Auch für uns als Aktionäre ist die Google Cloud ein zentrales Element, da damit die Google-Umsätze vom Werbegeschäft weiter abgezweigt werden können. Wenn Alphabet weiterhin so abhängig vom Werbegeschäft bleibt, wird das Unternehmen Konjunkturwellen stärker im Positiven und im Negativen spüren und wird immer zyklischer. Operative Marge: Was uns des Weiteren gleich ins Auge fällt, ist der enorme Anstieg des Personalbestands. Innerhalb eines Jahres ist der Personalstand um 30.000(!) Mitarbeiter gestiegen. Das könnte starke Auswirkungen aufs operative Ergebnis haben: Google Services $ 22,343 $ 22,770 Google Cloud (591) (858) Other Bets (1,398) (1,686) Corporate costs, unallocated (993) (773) Total income from operations $ 19,361 $ 19,453 Das operative Ergebnis stieg absolut hauchdünn an. Prozentuell ist die operative Marge aber stärker gesunken: von 31% auf 28%. Dieser Umstand gefällt uns überhaupt nicht. Geographical Segmentation (Q2 2021 vs Q2 2022, Growth in %) EMEA revenues $ 19,084 $ 20,533 8 % EMEA constant currency revenues 18 % APAC revenues 11,231 11,710 4 % APAC constant currency revenues 11 % Other Americas revenues 3,364 4,340 29 % Other Americas constant currency revenues 28 % United States revenues 28,208 32,727 16 % Cashflow analysis (Q2 2021 / Q2 2022 / YTD 2021 / YTD 2022) Net cash provided by operating activities 21,890 19,422 41,179 44,528 Repurchases of stock (12,796) (15,197) (24,191) (28,497) Proceeds from issuance of debt, net 6,699 12,806 7,599 29,228 Leider sehen wir bei der Cashflow-Statement-Analyse zwei Themen, die uns traurig aufstoßen: Zum einen sinkt der operative Cashflow absolut und prozentuell im Vergleich zum Vorjahr. YTD bleibt Gott sei Dank eine Erhöhung von $3,35bn, aber das Quartalsergebnis gefällt uns unter diesen Voraussetzungen leider kaum. Und der zweite Punkt, der unsere Aufmerksamkeit sofort in den Bann zieht, sind die extrem hohen Aktienausgabeprogramme: YTD wurden auf diesem Wege bereits $30bn somit eingenommen. Im vergangenen Jahr waren es noch $7,6bn. Damit verwässern auch die Aktienrückkäufe, die im großen Umfang angekündigt und durchgeführt werden, immer weiter. Das ist für uns als Aktionäre alles andere als zufriedenstellend. Unter diesen Voraussetzungen bleiben wir auch bei unserer geringen Investitionsquote. Die Aktie bleibt von den fundamentalen Voraussetzungen (Verschuldung, OCF- und FCF-Margen) ein Top-Pick. Es ist dennoch enttäuschend, dass aktuell die Margen abnehmen und die Aktienrückkaufprogramme verwässern. Gleichzeitig muss man positiv erwähnen, dass sowohl das Umsatzwachstum und die abnehmende Bewertung Alphabet (bei Konjunkturerholung) wieder zu einem höchstattraktiven Value-Play machen. Das Quartalsergebnis enttäuscht dennoch. (26.07. 21:58)

BaRaInvest (ZUHE2020): Microsoft (https://de.tradingview.com/symbols/MOEX-MSFT-RM/news/) leidet unter dem starken Dollar sowie der Konkurrenz von Amazon (https://de.tradingview.com/symbols/FWB-AMZ/news/) und Google (https://de.tradingview.com/symbols/BVL-GOOG/news/) im Cloud-Geschäft. Der weltgrößte Softwarekonzern gab am Dienstag nach US-Börsenschluss für das vierte Quartal einen Umsatz von 51,9 Milliarden Dollar nach knapp 46,2 Milliarden im Vorjahreszeitraum bekannt. Analysten hatten laut Refinitiv-Daten allerdings mit 52,4 Milliarden gerechnet. Der Nettogewinn stieg auf 16,7 Milliarden Dollar nach knapp 16,5 Milliarden. Die Microsoft-Aktie gab nachbörslich zunächst drei Prozent nach. Vor der Veröffentlichung der jüngsten Geschäftszahlen hatte sie im Jahresverlauf grob ein Viertel an Wert verloren. Microsoft hatte Anfang Juni seine eigenen Erwartungen für das Quartal beim Gewinn wie auch beim Umsatz gesenkt und dabei bereits auf die Stärke des Dollar verwiesen. Der Konzern erzielt etwa die Hälfte seines Umsatzes außerhalb der USA. Quelle: REUTERS (26.07. 21:56)

BaRaInvest (ZUHE2020): Die Google-Mutter Alphabet (https://de.tradingview.com/symbols/HAN-ABEA/news/) hat trotz der weltweiten Wirtschaftsabkühlung ihren Umsatz deutlich erhöht. Im zweiten Quartal kletterten die Erlöse währungsbereinigt um 16 Prozent auf knapp 69,7 Milliarden Dollar, wie der US-Technologiekonzern am Dienstagabend mitteilte. Der Betriebsgewinn erhöhte sich hingegen kaum auf 19,45 Milliarden Dollar. Finanzchefin Ruth Porat sprach von einer soliden Leistung und Firmenchef Sundar Pichai führte das Wachstum auf das Suchmaschinengeschäft wie auch die Nachfrage nach dem Cloud-Angebot zurück. Quelle: REUTERS (26.07. 21:53)

DUFF (35003579): "Wir liefern immer Top-Qualität". Weiter meiden. https://www.dailyrecord.co.uk/news/scottish-news/mum-finds-mealworm-hello-fresh-27451449 (26.07. 21:40)

GoetzPortfolios (PERFORMG): Visa Earnings Visa Inc. gibt die Ergebnisse des dritten Quartals 2022 des Geschäftsjahres bekannt San Francisco, Kalifornien, 26. Juli 2022 – Visa Inc. (NYSE: V) • GAAP-Nettogewinn von 3,4 Mrd. USD oder 1,60 USD pro Aktie und Non-GAAP-Nettogewinn von 4,2 Mrd. USD oder 1,98 USD pro Aktie • Nettoeinnahmen von 7,3 Mrd. USD, eine Steigerung von 19 % und über 21 % auf Basis konstanter Dollars • Das Wachstum von Zahlungsvolumen, grenzüberschreitendem Volumen und verarbeiteten Transaktionen blieb sehr stark • 3,3 Mrd. $ Kapital in Form von Aktienrückkäufen und Dividenden an die Aktionäre zurückgegeben. Alfred F. Kelly, Jr., Vorsitzender und Chief Executive Officer, Visa Inc., kommentierte die Ergebnisse: „Vor dem Hintergrund von makroökonomische Unsicherheit, erheblich Wechselkurs-Gegenwind und die Einstellung unseres Geschäfts in Russland, Visa hatte ein sehr starkes Quartal mit Netto Umsatz um 19 % gestiegen, GAAP-EPS um 36 % gestiegen und Non-GAAP-EPS stieg um 33 %. Insgesamt anhaltendes Wachstum Zahlungsvolumen, grenzüberschreitend Volumen und verarbeitete Transaktionen bewies die Widerstandsfähigkeit unserer Geschäftsmodell. Die Verbraucher sind zurück auf der Straße, Besuch verschiedener Ecken von der Welt, was zu grenzüberschreitenden Reisevolumen übertrifft das Niveau von 2019 zum ersten Mal seit der Pandemie begann Anfang 2020. Während die Wirtschaftsaussichten sind unklar, wir Vertrauen Sie weiterhin auf unsere Fähigkeit diszipliniert ausführen und erweitern Die Rolle von Visa im Mittelpunkt des Geldes Bewegung." Der GAAP-Nettogewinn im dritten Quartal des Geschäftsjahres betrug 3,4 Milliarden US-Dollar oder 1,60 US-Dollar pro Aktie, ein Anstieg von 32 % bzw. 36 %, über den Vorjahresergebnissen. Die Ergebnisse des laufenden Jahres enthielten einen Sonderposten in Höhe von 716 Millionen US-Dollar für eine damit verbundene Rückstellung für Rechtsstreitigkeiten mit dem Interchange Multidistrict Litigation ("MDL")-Fall, 246 Millionen US-Dollar an Nettoverlusten aus Aktieninvestitionen und 58 US-Dollar Mio. aus Abschreibungen auf erworbene immaterielle Vermögenswerte und einmalige Anschaffungsnebenkosten. Ergebnisse des Vorjahres enthalten eine Steuerbelastung von 1,0 Milliarden US-Dollar im Zusammenhang mit einem Sonderposten für die Neubewertung von latenten Steuerguthaben in Höhe von 439 Millionen US-Dollar Nettogewinne aus Eigenkapitalinvestitionen und 18 Millionen US-Dollar aus der Abschreibung erworbener immaterieller Vermögenswerte und Einmalzahlungen Anschaffungsnebenkosten. Ohne diese Posten und die damit verbundenen steuerlichen Auswirkungen betrug der Non-GAAP-Nettogewinn für das Quartal 4,2 USD Milliarden oder 1,98 US-Dollar pro Aktie, eine Steigerung von 29 % bzw. 33 % gegenüber den Ergebnissen des Vorjahres (siehe nebenstehende Finanztabellen für weitere Einzelheiten und eine Überleitung der GAAP- zu den nicht GAAP-konformen Kennzahlen). GAAP-Gewinn Das Wachstum pro Aktie betrug etwa 39 % auf Basis konstanter US-Dollars, was die Auswirkungen von Fremdwährungen ausschließt Schwankungen gegenüber dem US-Dollar. Das Non-GAAP-Wachstum des Gewinns je Aktie betrug etwa 36 % bei konstantem Dollar Basis. Alle Bezugnahmen auf den Gewinn pro Aktie gehen von einer vollständig verwässerten Anteilsanzahl der Klasse A aus. Der Nettoumsatz im dritten Quartal des Geschäftsjahres betrug 7,3 Milliarden US-Dollar, eine Steigerung von 19 %, angetrieben durch das Wachstum im Jahresvergleich Zahlungsvolumen, grenzüberschreitendes Volumen und verarbeitete Transaktionen. Der Nettoumsatz stieg auf konstanter Dollarbasis um über 21 %. Ohne russlandbezogene Ergebnisse aus allen Zeiträumen stiegen die Nettoeinnahmen auf konstanter Dollarbasis um 26 %. Zahlungsvolumen für die drei Monate zum 31. März 2022, auf denen sich die Serviceumsätze des dritten Quartals des Geschäftsjahres beziehen ausgewiesen, um 17 % gegenüber dem Vorjahr auf konstanter Dollarbasis gestiegen. Das Zahlungsvolumen für die drei Monate zum 30. Juni 2022 stieg gegenüber dem Vorjahr um 12 % bei konstantem Dollar Basis. Das grenzüberschreitende Volumen ohne Transaktionen innerhalb Europas, das unsere internationalen Transaktionserlöse antreibt, stieg 48 % auf Basis konstanter Dollars für die drei Monate zum 30. Juni 2022. Gesamtes grenzüberschreitendes Volumen auf Basis konstanter Dollars Basis stieg im Quartal um 40 %. Insgesamt verarbeitete Transaktionen, die von Visa verarbeitete Transaktionen darstellen, für die drei Monate zum 30. Juni 2022, beliefen sich auf 49,3 Milliarden, eine Steigerung von 16 % gegenüber dem Vorjahr. Die Serviceeinnahmen im dritten Quartal des Geschäftsjahres beliefen sich auf 3,2 Milliarden US-Dollar, was einer Steigerung von 13 % gegenüber dem Vorjahr entspricht, und werden auf Basis erfasst auf Zahlungsvolumen im Vorquartal. Alle anderen Umsatzkategorien werden basierend auf den Aktivitäten des aktuellen Quartals erfasst. Die Einnahmen aus der Datenverarbeitung stiegen gegenüber dem Vorjahr um 8 % auf 3,6 Milliarden US-Dollar. Die internationalen Transaktionseinnahmen stiegen um 51 % im Vorjahr auf 2,6 Milliarden US-Dollar. Sonstige Einnahmen in Höhe von 517 Millionen US-Dollar stiegen um 26 % gegenüber dem Vorjahr. Kundenanreize, ein Gegenumsatzposten, beliefen sich auf 2,6 Milliarden US-Dollar und machten 26,1 % der Bruttoeinnahmen aus. Die Betriebskosten nach GAAP beliefen sich im dritten Quartal des Geschäftsjahres auf 3,1 Milliarden US-Dollar, eine Steigerung von 51 % gegenüber den Ergebnissen des Vorjahres. hauptsächlich getrieben durch höhere Rückstellungen für Rechtsstreitigkeiten und Personalkosten. GAAP-Betriebskosten enthalten Sonderposten im Zusammenhang mit der Prozessrückstellung im Zusammenhang mit dem MDL-Fall im laufenden Jahr und der Abschreibung von erworbene immaterielle Vermögenswerte und einmalige Anschaffungsnebenkosten im aktuellen und im Vorjahr. Diese ausgenommen Betriebskostenpositionen, Nicht-GAAP-Betriebskosten stiegen um 15 % gegenüber dem Vorjahr, hauptsächlich aufgrund von Erhöhungen in Personal- und Sachkosten. Ohne russlandbezogene Ergebnisse aus allen Perioden, Non-GAAP Die Betriebskosten stiegen um fast 18 %. Die nicht betrieblichen Aufwendungen nach GAAP beliefen sich im dritten Quartal des Geschäftsjahres auf 319 Millionen US-Dollar, einschließlich 246 Millionen US-Dollar an Nettokapitalinvestitionen Verluste. Ohne diesen Posten beliefen sich die Non-GAAP-Nichtbetriebsausgaben auf 73 Millionen US-Dollar. Der effektive GAAP-Ertragsteuersatz betrug 10,9 % für das Quartal zum 30. Juni 2022, einschließlich der steuerlichen Auswirkungen der Non-GAAP-Posten. Ohne diese Posten betrug der effektive Non-GAAP-Ertragsteuersatz für das am 30. Juni endende Quartal 13,3 %. 2022. GAAP- und Non-GAAP-Steuersätze profitierten von der Lösung bestimmter US-Bundesstaaten und ausländischer Steuerangelegenheiten hauptsächlich auf die Vorjahre. Zahlungsmittel, Zahlungsmitteläquivalente und Anlagepapiere beliefen sich zum 30. Juni 2022 auf 19,6 Milliarden US-Dollar. Die gewichtete durchschnittliche Anzahl der ausstehenden verwässerten Stammaktien der Klasse A betrug im Quartal 2,13 Milliarden endete am 30. Juni 2022. Forward Guidance Diese Pressemitteilung enthält zukunftsgerichtete Aussagen im Sinne des U.S. Private Securities Litigation Reform Act von 1995, die sich unter anderem auf unseren zukünftigen Betrieb, unsere Aussichten, Entwicklungen, Strategien, Geschäftswachstum und voraussichtlicher Zeitpunkt und Nutzen unserer Akquisitionen. Zukunftsgerichtete Aussagen sind im Allgemeinen gekennzeichnet durch Wörter wie „antizipieren“, „glauben“, „schätzen“, „erwarten“, „beabsichtigen“, „können“, „prognostizieren“, „prognostizieren“, „könnten“, „sollte“, „wird“, „weitermachen“ und andere ähnliche Ausdrücke. Alle anderen Aussagen als Aussagen über historische Tatsachen könnten sein Zukunftsgerichtete Aussagen, die nur für das Datum gelten, an dem sie gemacht werden, sind keine Garantien für zukünftige Leistungen und unterliegen bestimmten Risiken, Ungewissheiten und anderen Faktoren, von denen viele außerhalb unserer Kontrolle liegen und schwer zu kontrollieren sind vorhersagen. Die tatsächlichen Ergebnisse können aufgrund von a Vielzahl von Faktoren, einschließlich, aber nicht beschränkt auf: • Auswirkungen globaler wirtschaftlicher, politischer, marktbezogener, gesundheitlicher und sozialer Ereignisse oder Bedingungen, einschließlich der Invasion Russlands Ukraine und die Sanktionen und anderen Maßnahmen, die als Reaktion darauf verhängt werden, sowie die anhaltenden Auswirkungen der COVID-19-Pandemie, einschließlich der Wiedereröffnung der Grenzen und der Wiederaufnahme des internationalen Reiseverkehrs; • verstärkte Aufsicht und Regulierung der globalen Zahlungsbranche und unseres Geschäfts; • Auswirkungen staatlich auferlegter Verpflichtungen und/oder Beschränkungen auf internationale Zahlungssysteme; • Ausgang von Steuerangelegenheiten, Rechtsstreitigkeiten und behördlichen Ermittlungsangelegenheiten; • zunehmend intensiver Wettbewerb in der Zahlungsbranche, einschließlich Wettbewerb um unsere Kunden und Händler; • Verbreitung und kontinuierliche Weiterentwicklung neuer Technologien und Geschäftsmodelle; • unsere Fähigkeit, Beziehungen zu unseren Kunden, Acquirern, Verarbeitern, Händlern und Zahlungsvermittlern aufrechtzuerhalten, E-Commerce-Plattformen, Fintechs und andere Dritte; • Marken- oder Rufschädigung; • Verlustrisiko oder Illiquidität aufgrund von Abwicklungsgarantien; • eine Störung, ein Ausfall, eine Verletzung oder ein Cyberangriff auf unsere Netzwerke oder Systeme; • Risiken, Ungewissheiten und das Nichterreichen der erwarteten Vorteile in Bezug auf unsere Übernahmen und Sonstiges strategische Investitionen; und • andere Faktoren, die in unseren Einreichungen bei der U.S. Securities and Exchange Commission beschrieben sind, einschließlich unserer jährlichen Bericht auf Formular 10-K für das am 30. September 2021 endende Jahr und unsere nachfolgenden Berichte auf Formular 10-Q und 8 TAUSEND. Sofern nicht gesetzlich vorgeschrieben, beabsichtigen wir nicht, zukunftsgerichtete Aussagen aufgrund neuer Entwicklungen zu aktualisieren oder zu revidieren Informationen, zukünftige Ereignisse oder Sonstiges. Über Visa Inc. Visa (NYSE: V) ist ein weltweit führender Anbieter von digitalen Zahlungen und erleichtert Zahlungstransaktionen zwischen Verbrauchern, Händlern, Finanzinstitute und Regierungsbehörden in mehr als 200 Ländern und Territorien. Unsere Mission ist es, die zu verbinden Welt durch das innovativste, bequemste, zuverlässigste und sicherste Zahlungsnetzwerk, das Einzelpersonen und Unternehmen ermöglicht und Volkswirtschaften gedeihen. Wir glauben, dass Volkswirtschaften, die alle überall einbeziehen, alle überall und aufrichten sehen den Zugang als grundlegend für die Zukunft des Geldverkehrs. Erfahren Sie mehr unter Visa.com. (26.07. 21:36)

GoetzPortfolios (PERFORMG): Alphabet Earnings Alphabet gibt Ergebnisse des zweiten Quartals 2022 bekannt MOUNTAIN VIEW, Kalifornien – 26. Juli 2022 – Alphabet Inc. (NASDAQ: GOOG, GOOGL) gab heute Finanzzahlen bekannt Ergebnisse für das am 30. Juni 2022 endende Quartal. Sundar Pichai, CEO von Alphabet und Google, sagte: „Im zweiten Quartal wurde unsere Leistung von der Suche angetrieben und Wolke. Die Investitionen, die wir im Laufe der Jahre in KI und Computer getätigt haben, tragen dazu bei, unsere Dienstleistungen zu erbringen besonders wertvoll für Verbraucher und höchst effektiv für Unternehmen jeder Größe. Wenn wir unseren Fokus schärfen, werden wir weiterhin verantwortungsbewusst und langfristig in Deep Computer Science investieren.“ Ruth Porat, CFO von Alphabet und Google, sagte: „Unsere konsequenten Investitionen zur Unterstützung des langfristigen Wachstums sind spiegelt sich in unserer soliden Leistung im zweiten Quartal wider, mit Einnahmen in Höhe von 69,7 Milliarden US-Dollar im Quartal, 13 % mehr als im Vergleich dazu letztes Jahr oder 16 % auf Basis konstanter Wechselkurse. Wir konzentrieren uns auf eine verantwortungsbewusste Kapitalallokation zur Unterstützung unserer Wachstumschancen." Aktiensplit in Form einer Aktiendividende („Aktiensplit“) Am 15. Juli 2022 führte das Unternehmen einen Aktiensplit im Verhältnis 20:1 mit Stichtag 1. Juli 2022 durch Form einer einmaligen Sonderaktiendividende auf jede Aktie der Klasse A, Klasse B und Klasse C des Unternehmens. Alle Verweise auf Beträge pro Aktie oder Aktie in dieser Pressemitteilung wurden rückwirkend angepasst, um die Auswirkungen des Aktiensplits. (26.07. 21:31)

GoetzPortfolios (PERFORMG): Microsoft Earnings - Ergebnisveröffentlichung FY22 Q4 Die Stärke von Microsoft Cloud treibt die Ergebnisse des vierten Quartals voran. REDMOND, Washington – 26. Juli 2022 – Microsoft Corp. gab heute die folgenden Ergebnisse für das am 30. Juni 2022 endende Quartal im Vergleich zum entsprechenden Zeitraum des letzten Geschäftsjahres bekannt: Der Umsatz betrug 51,9 Milliarden US-Dollar und stieg um 12 % (plus 16 % bei konstanten Wechselkursen) Das Betriebsergebnis betrug 20,5 Milliarden US-Dollar und stieg um 8 % (plus 14 % bei konstanten Wechselkursen). Der Nettogewinn betrug 16,7 Milliarden US-Dollar und stieg um 2 % (plus 7 % bei konstanten Wechselkursen). · Der verwässerte Gewinn je Aktie betrug 2,23 $ und stieg um 3 % (plus 8 % bei konstanten Wechselkursen) „Wir sehen eine echte Chance, jedem Kunden in jeder Branche dabei zu helfen, digitale Technologie zu nutzen, um die heutigen Herausforderungen zu meistern und gestärkt daraus hervorzugehen“, sagte Satya Nadella, Chairman und Chief Executive Officer von Microsoft. „Kein Unternehmen ist besser positioniert als Microsoft, um Unternehmen dabei zu unterstützen, ihre digitalen Imperative zu erfüllen – damit sie mit weniger mehr erreichen können.“ „In einem dynamischen Umfeld sahen wir eine starke Nachfrage, nahmen teil und verstärkten das Kundenengagement für unsere Cloud-Plattform. Die kommerziellen Buchungen stiegen um 25 % und der Umsatz von Microsoft Cloud betrug 25 Milliarden US-Dollar, ein Anstieg von 28 % im Jahresvergleich“, sagte Amy Hood, Executive Vice President und Chief Financial Officer von Microsoft. "Zu Beginn eines neuen Geschäftsjahres sind wir weiterhin bestrebt, die operative Disziplin mit kontinuierlichen Investitionen in strategische Schlüsselbereiche in Einklang zu bringen, um das zukünftige Wachstum voranzutreiben." Auswirkungen der jüngsten Ereignisse Im vierten Quartal des Geschäftsjahres 2022 wirkten sich die sich entwickelnden makroökonomischen Bedingungen und andere unvorhergesehene Faktoren auf die Finanzergebnisse aus, die über das hinausgingen, was in unserer zukunftsgerichteten Prognose vom 26. April 2022 enthalten war. Ungünstige Wechselkursbewegungen innerhalb des Quartals wirkten sich negativ auf den Umsatz und den verwässerten Gewinn je Aktie (595) Millionen US-Dollar bzw. (0,04 US-Dollar) aus. Weitere Details finden Sie in den Earnings Call Slides. · Ausgedehnte Produktionsstillstände in China, die bis Mai andauerten, und ein sich verschlechternder PC-Markt im Juni trugen zu einer negativen Auswirkung auf den Windows-OEM-Umsatz von über 300 Millionen US-Dollar bei · Kürzungen bei den Werbeausgaben trugen zu negativen Auswirkungen auf LinkedIn sowie zu Einnahmen aus Such- und Nachrichtenwerbung in Höhe von über 100 Millionen US-Dollar bei · Angesichts des andauernden Krieges in der Ukraine haben wir die Entscheidung getroffen, unsere Aktivitäten in Russland erheblich zu reduzieren. Infolgedessen verzeichneten wir Betriebskosten in Höhe von 126 Millionen US-Dollar im Zusammenhang mit uneinbringlichen Forderungen, Wertminderungen von Vermögenswerten und Abfindungen. · Als Teil einer strategischen Neuausrichtung unserer Geschäftsbereiche verzeichneten wir Abfindungskosten für Mitarbeiter in Höhe von 113 Millionen US-Dollar, ohne Russland geschäftliche Höhepunkte Der Umsatz im Bereich Produktivität und Geschäftsprozesse belief sich auf 16,6 Milliarden US-Dollar und stieg um 13 % (währungsbereinigt um 17 %), mit den folgenden Geschäftshighlights: Der Umsatz mit Office Commercial-Produkten und Cloud-Diensten stieg um 9 % (plus 13 % währungsbereinigt), angetrieben durch ein Umsatzwachstum von Office 365 Commercial von 15 % (plus 19 % währungsbereinigt) Der Umsatz mit Office Consumer-Produkten und Cloud-Diensten stieg um 9 % (währungsbereinigt um 12 %) und die Zahl der Abonnenten von Microsoft 365 Consumer stieg auf 59,7 Millionen Der LinkedIn-Umsatz stieg um 26 % (plus 29 % bei konstanten Wechselkursen) Der Umsatz mit Dynamics-Produkten und Cloud-Services stieg um 19 % (plus 24 % währungsbereinigt), angetrieben durch das Umsatzwachstum von Dynamics 365 um 31 % (plus 36 % währungsbereinigt) Der Umsatz im Bereich Intelligent Cloud belief sich auf 20,9 Milliarden US-Dollar und stieg um 20 % (währungsbereinigt um 25 %) mit den folgenden Geschäftshighlights: Der Umsatz mit Serverprodukten und Cloud-Diensten stieg um 22 % (plus 26 % währungsbereinigt), angetrieben durch ein Umsatzwachstum von Azure und anderen Cloud-Diensten von 40 % (plus 46 % währungsbereinigt) Der Umsatz im Bereich More Personal Computing belief sich auf 14,4 Milliarden US-Dollar und stieg um 2 % (plus 5 % bei konstanten Wechselkursen) mit den folgenden Geschäftshighlights: Windows-OEM-Einnahmen gingen um 2 % zurück Der Umsatz mit kommerziellen Windows-Produkten und Cloud-Diensten stieg um 6 % (plus 12 % bei konstanten Wechselkursen) Der Umsatz mit Xbox-Inhalten und -Diensten ging um 6 % zurück (minus 4 % bei konstanten Wechselkursen) Die Werbeeinnahmen aus Such- und Nachrichtenwerbung ohne Traffic-Akquisitionskosten stiegen um 18 % (plus 21 % bei konstanten Wechselkursen) · Surface-Umsatz um 10 % gestiegen (15 % währungsbereinigt) Microsoft hat im vierten Quartal des Geschäftsjahres 2022 12,4 Milliarden US-Dollar in Form von Aktienrückkäufen und Dividenden an die Aktionäre zurückgezahlt, was einer Steigerung von 19 % gegenüber dem vierten Quartal des Geschäftsjahres 2021 entspricht. Ergebnisse des Geschäftsjahres 2022 Microsoft corp gab heute die folgenden Ergebnisse für das am 30. Juni 2022 endende Geschäftsjahr im Vergleich zum entsprechenden Zeitraum des letzten Geschäftsjahres bekannt: Der Umsatz betrug 198,3 Milliarden US-Dollar und stieg um 18 % (19 % währungsbereinigt). Das Betriebsergebnis betrug 83,4 Milliarden US-Dollar und stieg um 19 % (plus 21 % bei konstanten Wechselkursen). Der Nettogewinn betrug 72,7 Milliarden US-Dollar nach GAAP und stieg um 19 % und 69,4 Milliarden US-Dollar nach Non-GAAP und stieg um 15 % (ein Anstieg um 16 % bei konstanten Wechselkursen). · Der verwässerte Gewinn pro Aktie betrug 9,65 US-Dollar nach GAAP und stieg um 20 % und 9,21 US-Dollar nach Non-GAAP und stieg um 16 % (ein Anstieg um 17 % bei konstanten Wechselkursen). · Die GAAP-Ergebnisse enthalten einen Nettoertragssteuervorteil in Höhe von 3,3 Milliarden US-Dollar, der im nachstehenden Abschnitt „Non-GAAP-Definition“ erläutert wird Forward Looking Statement Aussagen in dieser Pressemitteilung, die „zukunftsgerichtete Aussagen“ sind, basieren auf gegenwärtigen Erwartungen und Annahmen, die Risiken und Ungewissheiten unterliegen. Die tatsächlichen Ergebnisse können aufgrund von Faktoren wie den folgenden wesentlich abweichen: · intensiver Wettbewerb auf allen unseren Märkten, der zu geringeren Umsätzen oder Betriebsmargen führen kann; · zunehmender Fokus auf Cloud-basierte Dienste, die Ausführungs- und Wettbewerbsrisiken darstellen; · erhebliche Investitionen in Produkte und Dienstleistungen, die möglicherweise nicht die erwarteten Renditen erzielen; · Akquisitionen, Joint Ventures und strategische Allianzen, die sich nachteilig auf unser Geschäft auswirken können; · Wertminderung des Geschäfts- oder Firmenwerts oder abschreibungsfähiger immaterieller Vermögenswerte, die das Ergebnis erheblich belasten; · Cyberangriffe und Sicherheitslücken, die zu geringeren Einnahmen, erhöhten Kosten, Haftungsansprüchen oder einer Schädigung unseres Rufs oder unserer Wettbewerbsposition führen könnten; · Offenlegung und Missbrauch personenbezogener Daten, die eine Haftung verursachen und unseren Ruf schädigen könnten; · die Möglichkeit, dass wir möglicherweise nicht in der Lage sind, die in unseren Produkten und Diensten gespeicherten Informationen vor der Verwendung durch andere zu schützen; · Missbrauch unserer Werbung oder unserer sozialen Plattformen, der unserem Ruf oder der Benutzerbindung schaden kann; · die Entwicklung des Internets der Dinge, die Sicherheits-, Datenschutz- und Ausführungsrisiken birgt; · Probleme mit der Verwendung künstlicher Intelligenz in unseren Angeboten, die zu Wettbewerbsschäden, rechtlicher Haftung oder Reputationsschäden führen können; · übermäßige Ausfälle, Datenverluste und Unterbrechungen unserer Online-Dienste, wenn wir es versäumen, eine angemessene Betriebsinfrastruktur aufrechtzuerhalten; · Qualitäts- oder Versorgungsprobleme; · staatliche Rechtsstreitigkeiten und regulatorische Aktivitäten in Bezug auf Wettbewerbsregeln, die möglicherweise einschränken, wie wir unsere Produkte entwickeln und vermarkten; · potenzielle Konsequenzen aus Handels-, Antikorruptions- und anderen Gesetzen, die sich aus unserer globalen Geschäftstätigkeit ergeben; · Gesetze und Vorschriften in Bezug auf den Umgang mit personenbezogenen Daten, die die Annahme unserer Dienste behindern oder zu erhöhten Kosten, Rechtsansprüchen, Bußgeldern oder Reputationsschäden führen können; · Ansprüche gegen uns, die zu nachteiligen Ergebnissen in Rechtsstreitigkeiten führen können; · Ungewissheiten in Bezug auf unser Geschäft mit Regierungskunden; · zusätzliche Steuerschulden; · die Möglichkeit, dass wir unseren Quellcode nicht schützen; · Gesetzesänderungen, unser sich entwickelndes Geschäftsmodell, Produktpiraterie und andere Faktoren können den Wert unseres geistigen Eigentums verringern; · behauptet, dass Microsoft die geistigen Eigentumsrechte anderer verletzt hat; · Schäden an unserem Ruf oder unseren Marken, die unserem Geschäft und unseren Betriebsergebnissen schaden können; · nachteilige Wirtschafts- oder Marktbedingungen, die unserem Geschäft schaden könnten; · katastrophale Ereignisse oder geopolitische Bedingungen wie die COVID-19-Pandemie, die unser Geschäft stören könnten; · Anfälligkeit für erhöhte wirtschaftliche und betriebliche Ungewissheiten durch den Betrieb eines globalen Geschäfts, einschließlich der Auswirkungen von Wechselkursen und · die Abhängigkeit unseres Geschäfts von unserer Fähigkeit, talentierte Mitarbeiter anzuziehen und zu halten. (26.07. 21:29)

SEHEN (SEHEN2): LNG Infrastruktur und Wasserstoff-Ready: https://www.brn-ag.de/40795-Friedrich-Vorwerk-Envitec-2G-Energy (26.07. 21:28)

BaRaInvest (ZUHE2020): Microsoft verfehlt im vierten Quartal mit einem Gewinn je Aktie von $2,23 die Analystenschätzungen von $2,29. Umsatz mit $51,9 Mrd. unter den Erwartungen von $52,43 Mrd. Quelle: Guidants News https://news.guidants.com (26.07. 21:23)