04.05.2022, 9657 Zeichen

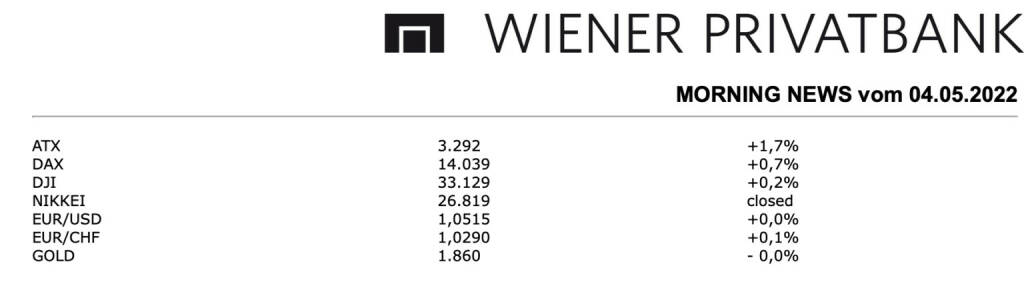

Aus den Morning News der Wiener Privatbank: Die heimische Börse hat den gestrigen Handelstag mit klaren Zuwächsen beenden können, der ATX erzielte ein Plus von 1,7%. Zwei Analystenmeinungen liessen Palfinger gestern gleich um 4,9% anziehen, die Berenberg Bank liess sowohl die Kurserwartung von 32,5 Euro als auch die Kaufempfehlung unverändert, auch die Deutsche Bank änderte nichts an dem Kursziel von 38,0 Euro und der Kaufempfehlung. Angesichts der Tatsache, dass in letzter Zeit eine Reihe von Kurszielen nach unten revidiert worden waren, bedeutete das im Prinzip eine sehr bullische Meinung beider Häuser zu dem Kranhersteller. Die Deutsche Bank äußerte sich auch zur Erste Group, auch hier wurde die Einstufung als „Buy“ sowie das Kursziel von 44,0 Euro unverändert beibehalten, für das Finanzinstitut ging es gestern um 3,6% nach oben. Sehr stark war auch die Raifffeisen Bank International, die sich sehr deutlich um 7,0% erholen konnte und sich damit an die Spitze der Kursübersicht setzte, auch die Bawag war gesucht und konnte um 1,2% vorrücken.

Die OMV hat den Verkauf des deutschen Tankstellengeschäftes an die EG Group abgeschlossen, verkauft wurden 285 Tankstellen im süddeutschen Raum mit Schwerpunkt Bayern und Baden-Württemberg, für den Titel ging es gestern um 2,3% nach oben. Der zweite Vertreter aus diesem Sektor, Schoeller-Bleckmann, konnte sich gestern ebenfalls eindrucksvoll von den Vortagsverlusten erholen und um 4,3% zulegen. Die s Immo hat sich mit ihrem Hauptaktionär CPI Property Group auf ein Übernahmeangebot geeinigt, nach der Vereinbarung unterstützt der s-Immo-Vorstand die Aufhebung des Höchststimmrechts in der Satzung, um CPIPG die Legung eines Pflichtangebots zu ermöglichen, die CPIPG verbessert im Gegenzug den Angebotspreis um 1,50 Euro je Aktie von bisher 22,0 auf 23,5 Euro je Aktie, für den Titel ging es um 2,6% nach oben. Einen guten Tag hatte Porr, für den Baukonzern brachte der Handel eine Verbesserung von 4,3%, gesucht war auch AT&S, der Leiterplattenhersteller konnte um 2,8% vorrücken. Die Liste der Verlierer wurde von Semperit angeführt, der Gummikonzern musste um 3,5% nachgeben.

Unternehmensnachrichten

Raiffeisenbank International

Das heimische Bankinstitut Raiffeisenbank International hat heute seine Zahlen zum Geschäftsjahr Q1/22 veröffentlicht, die deutlich über den Erwartungen lagen. Die Betriebserträge konnten im Jahresvergleich um 54,8% auf €1.881 Mio. gesteigert werden. Der Zinsüberschuss erhöhte sich um €250 Mio. auf €986 Mio. Diese Entwicklung war vor allem auf steigende Zinssätze in zahlreichen Ländern des Konzerns und ein hohes Kreditwachstum zurückzuführen. Die durchschnittlichen zinstragenden Aktiva des Konzerns stiegen im Jahresvergleich um 16%, vor allem bedingt durch das hohe Kreditwachstum. Die Nettozinsspanne verbesserte sich um 29 Basispunkte auf 2,21% aufgrund der erfreulichen Entwicklung des Zinsüberschusses in zahlreichen Ländern des Konzerns. Trotz Währungsschwankungen in Osteuropa konnte somit das Provisionsergebnis um €264 Mio. auf €683 Mio. gesteigert werden. Die größten Zuwächse verzeichneten dabei Russland und die Konzernzentrale. Die Verwaltungsaufwendungen stiegen im Jahresvergleich um 18% oder €120 Mio. auf €792 Mio. Deutlich höhere Kernerträge (plus 44%) führten im Jahresabstand zu einer signifikanten Verbesserung der Cost/Income Ratio von 55,3% auf 42,1%. Das Betriebsergebnis stieg um 100,5% auf €1.089 Mio. Konzernweit betrugen die Wertminderungen auf finanzielle Vermögenswerte €319 Mio., nachdem diese in der Vorjahresperiode mit €76 Mio. aufgrund verbesserter Rahmenbedingungen sehr moderat ausgefallen waren. Die Auswirkungen der Auseinandersetzung zwischen Russland und der Ukraine und insbesondere der Kriegsausbruch im Februar dieses Jahres spiegelten sich in deutlich höheren Risikokosten in Osteuropa wider. Die NPE Ratio blieb mit 1,6% gegenüber dem Jahresultimo unverändert, im Jahresabstand sank diese um 0,2 Prozentpunkte. Die NPE Coverage Ratio betrug zum Stichtag 61,8% nach 62,5% zum Jahresultimo. Das Konzernergebnis stieg um 104,6% auf €442 Mio. Unter Berücksichtigung des Periodenergebnisses aus dem ersten Quartal ergäbe sich (transitional) eine harte Kernkapitalquote von 12,3% (-0,9 Prozentpunkten). Dieser Rückgang spiegelt einen RWA-Anstieg durch Rating-Herabstufungen in Russland, Ukraine und Belarus wider. Für 2022 erwartet das Unternehmen, dass der Zinsüberschuss im oberen und der Provisionsüberschuss im mittleren einstelligen Prozentbereich zunehmen wird. Es wird erwartet, dass die Kundenkredite zwischen 7 und 9% wachsen. RBI erwartet eine Zunahme der Verwaltungsaufwendungen im oberen einstelligen Prozentbereich und darüber hinaus zusätzliche Integrationskosten für die Akquisitionen in Tschechien (Equa bank) und Serbien (Crédit Agricole Srbija) in Höhe von insgesamt rund €100 Mio. Die Cost/Income Ratio dürfte rund 55% betragen. Die Neubildungsquote dürfte 2022 bis zu 100 Basispunkte betragen (zuvor: rund 40 Basispunkte). Der Konzern- ROE dürfte in einer Bandbreite von 8-10% liegen (zuvor: über 11%) und die Harte Kernkapitalquote dürfte sich dem Ziel von 13% wieder annähern. Die mittelfristigen Ziele für ROE und Dividendenausschüttung werden aufgrund der gegenwärtigen Unsicherheiten in Osteuropa ausgesetzt.

Lenzing

Der heimische Faserstoffproduzent Lenzing präsentierte heute seine Ergebnisse zum Q1/22, die beim EBITDA, trotz steigender Umsätze, aufgrund des hohen Margendrucks rückläufig waren. Die Umsatzerlöse stiegen im ersten Quartal 2022 um 25,7% gegenüber dem Vorjahresquartal auf €615 Mio. Dieser Anstieg ist primär auf eine anhaltend hohe Nachfrage nach holzbasierten, biologisch abbaubaren Spezialfasern und höhere Faserpreise zurückzuführen; der Anteil der Spezialfasern am Faserumsatz liegt derzeit bei 73,3%. Die Ergebnisentwicklung spiegelt die Entwicklung der Energie-, Rohstoff- und Logistikkosten wider, wobei der anhaltende Fokus auf Maßnahmen zur strukturellen Ergebnisverbesserung in allen Regionen diesen negativen Effekt minderte. Das Betriebsergebnis vor Abschreibungen (EBITDA) ging um 7% im Vergleich zum Vorjahr auf €88 Mio. zurück. Die EBITDA-Marge verringerte sich von 19,3 auf 14,3%. Das Periodenergebnis erhöhte sich um 14,3% auf €34,1 Mio., das Ergebnis je Aktie lag bei €0,87 (nach €1,06 im ersten Quartal 2021). Die Lenzing Gruppe geht für 2022 unter Berücksichtigung der unmittelbar bevorstehenden Inbetriebnahme und Fertigstellung der strategischen Schlüsselprojekte, die bereits ab dem laufenden Geschäftsjahr einen ersten Ergebnisbeitrag liefern werden, weiterhin davon aus, dass das EBITDA deutlich über dem Niveau von 2021 liegen wird.

Q1/22: Umsatz: €615,0 Mio. (Vj. 489,3); EBITDA: €88,0 Mio. (Vj. 94,5); Periodenergebnis: €34,1 Mio. (Vj. 29,9)

FACC

Der heimische Flugzeugkomponentenhersteller FACC präsentierte heute Zahlen zum Q1/22, die ergebnisseitig über den Analystenschätzungen lagen. Die FACC AG hat das erste Quartal 2022 plangemäß mit einer Umsatzsteigerung von 7,9% im Vergleich zum Vorjahr auf €127,5 Mio. abgeschlossen. Grund für die positive Entwicklung ist die gute Auftragslage bei Kurz- und Mittelstreckenflugzeugen sowie Aufträge im Business Jet Segment. Das EBIT ist mit €3 Mio. positiv – auch dank bereits wirksamer Kostensenkungs- und Effizienzsteigerungsmaßnahmen. Nach einem Jahr der Stabilisierung ist die FACC AG 2022 wieder auf Wachstumskurs. Für das Geschäftsjahr wird eine überdurchschnittliche Erhöhung des Umsatzes von ca. 10% erwartet. Das geplante EBIT soll sich im Vergleich zum operativen Ergebnis 2021 (ohne Einmaleffekte) mehr als verdreifachen.

Q1/22: Umsatz: €127,5 Mio. (148,5e); EBIT (inkl. Einmaleffekte): €3 Mio. (-1,9e)

CA Immo

Der Vorstand der CA Immobilien Anlagen AG hat heute beschlossen, auf Grundlage des Ermächtigungsbeschlusses der 34. ordentlichen Hauptversammlung vom 6. Mai 2021 gemäß § 65 Abs 1 Z 8 AktG ein weiteres Rückkaufprogramm für eigene Aktien durchzuführen („Ermächtigung“). Das Volumen beläuft sich auf bis zu eine Million Stück Aktien (dies entspricht rund 1% des derzeit aktuellen Grundkapitals der Gesellschaft). Das Aktienrückkaufprogramm sieht den Erwerb von Aktien über die Börse vor. Die Bedingungen für diese Käufe richten sich nach der Ermächtigung. Insbesondere hat sich der beim Rückerwerb zu leistende Gegenwert innerhalb der Bandbreite des Ermächtigungsbeschlusses der Hauptversammlung zu bewegen und darf nicht niedriger als maximal 30% unter und nicht höher als maximal 10% über dem durchschnittlichen, ungewichteten Börseschlusskurs der dem Rückerwerb vorhergehenden zehn Börsetage liegen. Das Rückkaufprogramm beginnt frühestens am 9. Mai 2022 und endet spätestens am 9. November 2022. Der Rückkauf erfolgt für jeden durch den Beschluss der Hauptversammlung erlaubten Zweck. Derzeit werden rund 5,8 Millionen Stück eigene Aktien gehalten.

OMV

Die OMV und EG Group, ein weltweit führender unabhängiger Tankstellenbetreiber, haben den Verkauf des OMV Tankstellengeschäfts in Deutschland an EG Group mit Wirkung ab 1. Mai 2022 abgeschlossen. Der Vertrag umfasst den Verkauf von 285 Tankstellen im süddeutschen Raum mit Schwerpunkt Bayern und Baden-Württemberg. Zuvor wurde die Bedingung der Freigabeentscheidung des deutschen Bundeskartellamts mit dem Abschluss von Verkaufsverträgen betreffend 48 Tankstellen (davon 24 ESSO und 24 OMV Standorte) in Baden-Württemberg und Bayern erfüllt. Der vereinbarte Kaufpreis beträgt €485 Mio. Als Teil der Vereinbarung wird EG Group ausstehende Leasingverpflichtungen übernehmen. Der Kaufpreis resultiert in einem Unternehmenswert von rund €614 Mio. und ist vorbehaltlich der Anpassung von Nettoumlaufvermögen und Nettofinanzverbindlichkeiten.

Wiener Börse Party #782: ATX am Verfallstag fester, Do&Co mit neuem Wording, Wiener Privatbank mit starken Aussagen

Bildnachweis

1.

Aktien auf dem Radar:Pierer Mobility, DO&CO, Rosenbauer, Immofinanz, Addiko Bank, CA Immo, VIG, Uniqa, Amag, Zumtobel, AT&S, Polytec Group, Marinomed Biotech, SW Umwelttechnik, Wienerberger, Wolford, Warimpex, EuroTeleSites AG, Porr, Oberbank AG Stamm, Agrana, EVN, Flughafen Wien, OMV, Palfinger, Österreichische Post, RHI Magnesita, S Immo, Telekom Austria, Sartorius, Walt Disney.

Random Partner

Fabasoft

Fabasoft ist ein europäischer Softwarehersteller und Cloud-Anbieter. Das Unternehmen digitalisiert und beschleunigt Geschäftsprozesse, sowohl im Wege informeller Zusammenarbeit als auch durch strukturierte Workflows und über Organisations- und Ländergrenzen hinweg. Der Konzern ist mit Gesellschaften in Deutschland, Österreich, der Schweiz, Großbritannien und den USA vertreten.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Börse-Inputs auf Spotify zu u.a. Magnus Brunner, Do&Co, Wiener Privatban...

» Österreich-Depots: Etwas fester (Depot Kommentar)

» Börsegeschichte 15.11. Uniqa (Börse Geschichte) (BörseGeschichte)

» PIR-News: Insights von DO & CO und Frequentis, Zahlen von Austriacard, N...

» Nachlese: Andreas Treichl, Klarna, Claudia Vince-Bsteh (Christian Drastil)

» Wiener Börse Party #782: ATX am Verfallstag fester, Do&Co mit neuem Word...

» Wiener Börse zu Mittag stärker: Pierer Mobility, Do&Co, Immofinanz gesuc...

» Börse-Inputs auf Spotify zu u.a. ATX, Do&Co, Andreas Treichl Klarna, Sie...

» Börsepeople im Podcast S15/22: Claudia Vince-Bsteh

» ATX-Trends: DO & CO, Flughafen Wien, Polytec, Strabag ...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A3C5E0 | |

| AT0000A36XA1 | |

| AT0000A2SKM2 |

- wikifolio Champion per ..: Richard Dobetsberger m...

- Börse-Inputs auf Spotify zu u.a. Magnus Brunner, ...

- Jumping the ship bei wikifolio 16.11.24: Advanced...

- Wie Palantir, Samsung Electronics, Varta AG, Geel...

- Wie Evotec, Varta AG, GFT Technologies, Valneva, ...

- Wie Walt Disney, Merck Co., McDonalds, salesforce...

Featured Partner Video

SportWoche Podcast #132: Bei Thomas Muster müsste noch viel mehr gehen ... (einmalige Opportunities bis 3. November)

Thomas Muster versteigert gerade über die Plattform Aurena zehn seiner Siegerpokale für den guten Zweck. Und es sind nicht irgendwelche zehn Pokale, sondern seine wichtigsten, darunter auch jenen d...

Books josefchladek.com

Landfall

2018

TBW Books

Ústí nad Labem

1965

Severočeské krajské nakladatelství

Gruvarbetare i Wales

1977

Trydells

Spurensuche 2023

2023

Self published

Futures

Futures Regina Anzenberger

Regina Anzenberger Ros Boisier

Ros Boisier Daido Moriyama

Daido Moriyama Andreas Gehrke

Andreas Gehrke