23.03.2020, 8700 Zeichen

Mit klaren Gewinnen haben Europas wichtigste Aktienmärkte am Freitag eine deutlich weniger verlustträchtige Woche beendet, die aber nach wie vor im Zeichen der Corona-Krise stand. Die Stabilisierungsansätze am Vortag weiteten sich damit zu einer etwas größeren Erholung nach den schweren Verlusten der Vorwochen aus. Notfallmaßnahmen der Europäischen Zentralbank hatten die Märkte am Donnerstag etwas beruhigt, Gewinne in den USA und Asien stützten die eingeleitete Gegenbewegung. Der EuroStoxx 50 schloss mit einem Plus von 3,9%, auch die Wochenbilanz fiel mit einem Minus von 1,5% deutlich geringer aus als noch vor wenigen Tagen zu erwarten war. Der französische CAC 40 verbesserte sich um 5,0%, der Dax in Deutschland stieg um 3,7% und in London konnte der FTSE leicht befestigt mit 0,8% Zuwachs ins Wochenende gehen.

Stärkster Sektor war die zuvor arg gebeutelte Reise- und Freizeitbranche mit einem Plus von fast 10,0%, auch Ölwerte und die Baubranche wurden stark nachgefragt. Bei den Einzelwerten waren die Gewinner breit gestreut, so konnte beispielsweise der Luftfahrtkonzern Airbus um 18,7% zulegen, der Zulieferer Safran stieg um 19,3%. Auch der Brauereikonzern Anheuser Busch verzeichnete ein stolzes Tagesplus von 14,4%. In Deutschland eroberte der Gesundheitskonzern Fresenius mit einem Anstieg von 10,8% die Spitze im Index, auch Allianz und Siemens konnten sich in etwa demselben Ausmaß verbessern. Gleich zwei Kaufempfehlungen gab es für Rheinmetall, und zwar von der Deutschen Bank und von Societe Generale, das brachte den Kurs des Stahlkonzerns um 20,9% nach oben.

Diese Woche ist in Europa relativ arm an makroökonomischen Daten, heute wird das Konsumentenvertrauen in der Eurozone berichtet, morgen folgt der Einkaufsmanagerindex für Deutschland und die Eurozone, am Mittwoch der deutsche ifo-Index, und am Donnerstag die Geldmenge M3 für die Eurozone. Auch Unternehmensberichte gibt es kaum, heute berichten Innogy und Atlantia, morgen dann MAN, Carl Zeiss, Nordex, Porsche, Valora, Kingfisher und Schaeffler, am Mittwoch e.on, Jenoptik, zooplus, Svenska Bank, Nordea und United Utilities, am Donnerstag Pfeiffer Vacuum, SMA Solar und Casino Guichard und am Freitag noch RHI Magnesita.

Die Wiener Börse konnte zum Wochenausklang einen starken Zuwachs verzeichnen, der ATX sprang gleich um 10,7% nach oben. Dabei konnten die zwischenzeitlichen Gewinne, die im Bereich von rund 15 Prozent lagen, nicht gehalten werden, sonst wäre es ein weiterer Rekordtag, dieses Mal in positiver Hinsicht, gewesen. Unternehmensnachrichten waren dünn gesät, Semperit legte Zahlen vor, der Gummikonzern konnte das Ergebnis vor Zinsen, Steuern und Abschreibungen deutlich steigern, der Verlust nach Steuern halbierte sich, die Aktie konnte 8,9% zulegen. Der Baukonzern Strabag muss für die nächsten drei Monate Kurzarbeit anmelden, vermeidet so aber die Kündigung aller Mitarbeitenden, der Titel musste als einer der wenigen Verlierer 8,9% abgeben. Die größten Zuwächse vermeldete der Flughafen Wien, der sich wie die gesamte Branche in Europa erholen konnte und sich dabei gleich um 28,2% verbesserte. Auch FACC profitierte von Aufwind der Branche, der Luftfahrtzulieferer steigerte sich um 26,5%. Stark gesucht war auch OMV im Zuge der Erholung bei den Ölpreisen, der Konzern ging mit einem Plus von 20,5% aus dem Handel, auch Schoeller-Bleckmann konnte sich deutlich verbessern und schloss 13,9% befestigt. Stark waren auch die Banken, die Bawag verzeichnete ein Plus von 13,4%, die Erste Group konnte sich um 6,9% verbessern und die Raiffeisen ging mit einem Zuwachs von 11,8% in das Wochenende. Eine deutliche Erholung gab es auch bei Verbund, der Versorger stieg um 20,2%, und auch Wienerberger konnte sich in den Reigen der großen Gewinner einreihen, der Ziegelkonzern konnte um 16,7% anziehen. Es gab aber auch Verlierer, am stärksten erwischte es Rosenbauer, der Feuerwehrausrüster musste 7,9% nachgeben, auch Mayr-Melnhof war am Freitag wenig beliebt und schloss 4,6% schwächer.

Die Märkte in den USA konnten sich nicht der Erholungstendenz der europäischen und asiatischen Börsen anschliessen, nach anfänglichen Zuwächsen drehten sie ins Minus und beendeten die Woche mit Abgaben. Der Dow Jones schloss 4,6% tiefer, was in Summe die schlechteste Woche seit 2008 bedeutete, der S&P 500 ging mit einem Minus von 4,3% aus dem Handel und der Nasdaq 100 rutschte um 4,0% ab. Ausgelöst wurde dieser neuerliche Rückgang durch Spekulationen, wonach das Clearing-Unternehmen Ronin Capital nicht mehr imstande sei, seinen Kapitalanforderungen gerecht zu werden. Die in den letzten Tagen stark gebeutelten Fluglinien konnten sich etwas erholen, American Airlines stieg um 0,9%, für United Airlines gab es sogar einen Zuwachs von 15,1%. General Electrics erhielt von der Wettbewerbsbehörde die Genehmigung für den Verkauf des Biopharma-Geschäftes an Danaher und konnte sich um 0,6% verbessern, Danaher musste 0,3% abgeben. Der Fahrdienstleister Uber profitierte von der Hochstufung der Aktie auf „Overweight“ durch Wells Fargo und konnte um 4,1% anziehen. Sysco konnte zunächst dank der erneut aufkommenden Gerüchte über eine Übernahme des deutschen Handelskonzerns Metro deutlich anziehen und handelte rund zwölf Prozent im Plus, musste aber diese Gewinne komplett wieder abgeben und schloss mit einem Minus von 4,8%. Erstmals wurde von deutscher Seite aus die Anbahnung von Gesprächen bestätigt.

In den USA wird heute der Chicago Fed National Acivity Index veröffentlicht, morgen folgt der Einkaufsmanagerindex und die Anzahl der verkauften neuen Eigenheime, am Mittwoch die Bestellungen für langlebige Wirtschaftsgüter, am Donnerstag neue BIP-Schätzungen, die Erstanträge auf Arbeitslosenhilfe und der Lagerbestand für den Großhandel und am Freitag Zahlen zu den persönlichen Einnahmen und Ausgaben sowie die von der Universität von Michigan ermittelte Stimmung. Unternehmensergebnisse gibt es morgen von Frontier Communications, am Mittwoch von Micron Technologies und am Freitag von Jefferies und von Mymetics.

Öl konnte die anfänglichen Zuwächse ebenfalls nicht halten und rutschte im späten Handel deutlich ab, Brent schloss mit einem Minus von 5,2%, WTI rutschte deutlich stärker ab und erlitt ein weiteres Minus von 12,7%. Leichte Zuwächse verzeichnete Gold, das Edelmetall wurde am späten Abend bei einem Kurs von knapp unter 1.500 US-Dollar gehandelt. Der Euro konnte im späten Handel gegen den US-Dollar zulegen, nachdem sich das Währungspaar über den ganzen Tag recht volatil verhielt, wurde gegen Abend wurde ein Kurs von rund 1,076 erzielt.

Vorbörslich sind die Märkte in Europa heute Montag zum Wochenbeginn zur Eröffnung mit Kursverlusten indiziert. Auch die Börsen in Asien verbuchten Verluste. Unternehmensseitig gibt es Neuigkeiten von Immofinanz und Strabag. Makroseitig steht in Europa heute das Verbrauchervertrauen, in den USA der Chicago Fed Activity Index im Fokus der Märkte.

UNTERNEHMENSNACHRICHTEN

Immofinanz

Immofinanz veröffentlichte am Freitag eine Information über den Einfluss von Covid-19 auf die Einzelhandelsaktivitäten. Vom Bestandsportfolio der IMMOFINANZ in Höhe von rund €4,7 Mrd. per 31. Dezember 2019 entfallen rund €3,0 Mrd. oder 64,0% auf Büroimmobilien und rund €1,7 Mrd. bzw. 35% auf Einzelhandelsobjekte. Die Maßnahmen für die Eindämmung von Covid-19 sehen neben verschiedenen Maßnahmen im Alltag u.a. vor, dass Einzelhandelsbetriebsstätten vorübergehend geschlossen werden. Diese behördlichen Einschränkungen werden sich auf die Einzelhandelsstandorte der IMMOFINANZ in den betreffenden Ländern auswirken. Die IMMOFINANZ steht mit ihren Mietern bereits in einem aktiven Dialog, um die Herausforderungen gemeinsam zu meistern. Derzeit ist es noch zu früh, um Auswirkungen der Gesamtsituation oder von temporären Einzelfall-Unterstützungsmaßnahmen, über die der Konzern möglicherweise künftig entscheiden wird, abzuschätzen. Um temporäre Rückgänge in den Mieterlösen aus dem Einzelhandelsbereich aus heutiger Sicht auf Cashflow-Basis möglichst weitgehend zu kompensieren, wurde bereits ein Kosteneinsparungsprogramm eingeleitet. Dieses inkludiert u.a. die Verschiebung nicht-zeitkritischer Investitionen sowie die Senkung von Allgemeinkosten. Darüber hinaus werden sämtliche in den einzelnen Ländern vorgesehenen staatlichen Unterstützungsmaßnahmen für die Wirtschaft geprüft.

Strabag

Der heimische Baukonzern Strabag gab am Freitag bekannt, dass man in Österreich für zunächst drei Monate Kurzarbeit anmeldet. Damit wurde umgehend auf die am Donnerstag überarbeitete Bundesrichtlinie Kurzarbeitshilfe (KUA-COVID-19) reagiert. „Das ‚Gespenst der Kündigung aller Mitarbeitenden‘ ist damit vom Tisch, und darüber bin ich sehr froh.“, kommentierte Thomas Birtel (CEO).

Börsepeople S23/06: Maximilian Clary und Aldringen

Bildnachweis

1.

Aktien auf dem Radar:EuroTeleSites AG, RHI Magnesita, Flughafen Wien, Austriacard Holdings AG, Addiko Bank, Zumtobel, FACC, Pierer Mobility, Andritz, CA Immo, Lenzing, Mayr-Melnhof, OMV, UBM, SBO, Wiener Privatbank, Frequentis, BKS Bank Stamm, Oberbank AG Stamm, Josef Manner & Comp. AG, Amag, EVN, CPI Europe AG, Österreichische Post, Telekom Austria, Verbund, adidas, Fresenius Medical Care, Volkswagen Vz., Siemens Energy, Hannover Rück.

Random Partner

Uniqa

Die Uniqa Group ist eine führende Versicherungsgruppe, die in Österreich und Zentral- und Osteuropa tätig ist. Die Gruppe ist mit ihren mehr als 20.000 Mitarbeitern und rund 40 Gesellschaften in 18 Ländern vor Ort und hat mehr als 10 Millionen Kunden.

>> Besuchen Sie 59 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Börse-Inputs auf Spotify zu u.a. Max Clary und Aldringen, Davos, TikTok,...

» Börsepeople S23/06: Maximilian Clary und Aldringen

» ATX-Trends: RBI, FACC, Frequentis ...

» Börse-Inputs auf Spotify zu u.a. CSG, Colt, Erste, Porr, AT&S

» Wiener Börse Party #1079: Kleine ATX-Korrektur am Ende einer weiteren Re...

» Österreich-Depots: Weekend-Bilanz, Post wird in Austria 30 Private IR au...

» Börsegeschichte 23.1.: Bank Austria (Börse Geschichte) (BörseGeschichte)

» Nachlese: Tatjana Aubram, Roland Sinkovits Bell (audio cd.at)

» News zu Kapsch TrafficCom, höheres Kursziel für Bawag, Paul Severin im E...

» Kleine Korrektur nach dem All-time-High gestern (Christian Drastil)

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Post nimmt heuer 65 Lehrlinge auf

- wikifolio Champion per ..: Paul Pleus mit PPinves...

- Flughafen Wien begrüßt neue Airline

- ATX TR-Frühmover: AT&S, VIG, Porr, OMV, RBI, Uniq...

- DAX-Frühmover: Commerzbank, HeidelbergCement, Deu...

- Fraport, ProSiebenSat1 am besten (Peer Group Watc...

Featured Partner Video

BörseGeschichte Podcast: Heimo Scheuch vor 10 Jahren zum ATX-25er

Der ATX wurde dieser Tage 35. Rund um "25 Jahre ATX" haben wir im Dezember 2015 und Jänner 2016 eine grossangelegte Audioproduktion mit dem Ziel einer Fest-CD gemacht, die auch auf Audible als Hörb...

Books josefchladek.com

Stahlrohrmöbel (Catalogue 1934)

1934

Selbstverlag

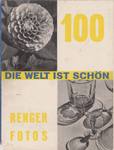

Die Welt ist schön. Einhundert photographische Aufnahmen.

1931

Kurt Wolff

CHINON DCM-206

2025

Le Plac’Art Photo

Il senso della presenza

2025

Self published

Fishworm

2025

Void

Anna Fabricius

Anna Fabricius Marjolein Martinot

Marjolein Martinot