Zumtobel setzt Restrukturierungskurs fort

Zumtobel setzt Restrukturierungskurs fort

05.03.2019, 3709 Zeichen

Der Leuchtenkonzern Zumtobel hat die Zahlen für die ersten neun Monate des Geschäftsjahres 2018/19 veröffentlicht. Der Gruppenumsatz beläuft sich auf 863,8 Mio. Euro (minus 4,9% im Vergleich zur Vorjahresperiode). Neben Währungeseffekten seien der intensive Preiswettbewerb in der Beleuchtungsindustrie sowie deutlich weniger Umsätze in dem für die Zumtobel Group wichtigsten Absatzmarkt Großbritannien (rund minus 14%) weitere Gründe für den Rückgang gewesen, erklärt das Unternehmen. In Großbritannien würden der nach wie vor unklare Ausgang der Brexit-Verhandlungen und der in weiterer Folge rückläufige Auftragseingang im britischen Nicht-Wohnungsbaugewerbe die dortige Umsatzentwicklung belasten. Das um Sondereffekte bereinigte Gruppen-EBIT sieg in den ersten neun Monaten 2018/19 auf 23,9 Mio. Euro (Q1-Q3 2017/18 20,5 Mio. Euro). Die Umsatzrendite verbessert sich entsprechend von 2,3% auf 2,8%. Die Verbesserung der Gruppen-Profitabilität ist laut Zumtobel zum Großteil auf die vom Vorstand eingeleiteten Effizienz- und Einsparmaßnahmen zurückzuführen. Im Berichtszeitraum sanken die Vertriebs- und Verwaltungskosten im Vergleich zum Vorjahr deutlich um 21,9 Mio. Euro (minus 8%). CEO Alfred Felder: "Die Neuausrichtung der Zumtobel Group schreitet weiter voran. Wir haben in den ersten drei Quartalen eine Vielzahl an Maßnahmen ergriffen, um den Umsatz und das Ergebnis zu verbessern. Trotz eines verschärften globalen Wettbewerbs und in weiterer Folge Umsatzrückgängen konnten wir somit eine Verbesserung unserer Profitabilität erzielen".

Die aus den Restrukturierungsmaßnahmen resultierenden negativen Sondereffekte in Höhe von 16,8 Mio. Euro (Q1-Q3 2017/18 6,5 Mio. Euro) führen mit dem marktbedingten Umsatzrückgang zu einem negativen Periodenergebnis von minus 6,1 Mio. Euro (-1,7 Mio. Euro in der Vorjahresperiode).

Trotz der bereits durchgeführten Einsparmaßnahmen ist das Unternehmen noch nicht an einer kompetitiven Kostenbasis angelangt:Felder: "In einem global hart umkämpften Markt wie der Lichtbranche ist es unabdingbar, kontinuierlich sämtliche Prozesse, Geschäftsbereiche sowie Werke auf den Prüfstand zu stellen. Konzernweit werden wir uns daher weiter auf die Stärkung unserer Wettbewerbsfähigkeit fokussieren, um langfristig profitables Wachstum zu generieren."

Die Zumtobel Group setzt daher den Restrukturierungskurs fort und wird im vierten Quartal 2018/19 weitere strukturelle Maßnahmen zur Verbesserung der Wirtschaftlichkeit einleiten: Neben der stufenweisen Schließung der Produktion im Komponentenwerk in Jennersdorf, Burgenland, wird die Fertigung im Leuchtenwerk Guangzhou, China, bis Ende des Geschäftsjahres 2018/19 auf eine minimale Auslastung für die Fertigung von Kleinserien heruntergefahren. Die lokale Volumensproduktion für den asiatischen Leuchtenmarkt wird zukünftig mittels eines Partnernetzwerkes gefertigt. Darüber hinaus werden weiter punktuelle Anpassungen im Vertriebs- und Verwaltungsbereich durchgeführt, um die im internationalen Vergleich hohen Kostenstrukturen des Konzerns zu senken.

Der Vorstand der Zumtobel Group betrachtet das Geschäftsjahr 2018/19 als Übergangsjahr und bestätigt den Ausblick: Vor dem Hintergrund der anhaltend geringen Visibilität sowie des allgemein intensiven Preiswettbewerbes in der Beleuchtungsindustrie und makroökonomischer Unsicherheiten (z. B. Brexit, Handelskonflikte) ist eine Aussage zur Umsatzentwicklung im vierten Quartal mit Unsicherheit verbunden. Für das Gesamtjahr 2018/19 wird beim bereinigten Gruppen-EBIT eine leichte Verbesserung gegenüber dem Vorjahr erwartet (GJ 2017/18: 19,7 Mio. Euro). Mittelfristig hat sich das Unternehmen eine EBIT-Marge von circa 6% bis zum Geschäftsjahr 2020/2021 zum Ziel gesetzt.

SportWoche ÖTV-Spitzentennis Podcast: Sebastian Ofner, Joel Schwärzler und Sebastian Sorger liefern den erwünschten Aufschwung

Zumtobel

Uhrzeit: 15:50:43

Veränderung zu letztem SK: 0.00%

Letzter SK: 4.20 ( -0.47%)

Bildnachweis

Aktien auf dem Radar:Bawag, FACC, Amag, Austriacard Holdings AG, Polytec Group, Kapsch TrafficCom, Rosgix, Mayr-Melnhof, Strabag, AT&S, Gurktaler AG Stamm, Hutter & Schrantz Stahlbau, Marinomed Biotech, SBO, Wiener Privatbank, RHI Magnesita, BKS Bank Stamm, Oberbank AG Stamm, CA Immo, EuroTeleSites AG, EVN, Flughafen Wien, CPI Europe AG, OMV, Bajaj Mobility AG, Österreichische Post, Telekom Austria, UBM, Verbund, Lenzing, American Express.

Random Partner

Addiko Group

Die Addiko Gruppe besteht aus der Addiko Bank AG, der österreichischen Mutterbank mit Sitz in Wien (Österreich), die an der Wiener Börse notiert und sechs Tochterbanken, die in fünf CSEE-Ländern registriert, konzessioniert und tätig sind: Kroatien, Slowenien, Bosnien & Herzegowina (wo die Addiko Gruppe zwei Banken betreibt), Serbien und Montenegro.

>> Besuchen Sie 53 weitere Partner auf boerse-social.com/partner

Autor

Christine Petzwinkler

Christine PetzwinklerBörse Social Network/Magazine

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- LinkedIn-NL: Beim Blick auf die Bawag-Aktie heute...

- Österreich Depots: Gewinnmitnahme Verbund und war...

- Börsegeschichte 2.3.: Werner Lanthaler, Palfinger...

- Nachlese: Martin Seiter Oberbank TFC, Frage an di...

- Frequentis will Dividende auf 0,3 Euro je Aktie e...

- #gabb Volumensradar: Bawag, FACC (#gabb Radar)

Featured Partner Video

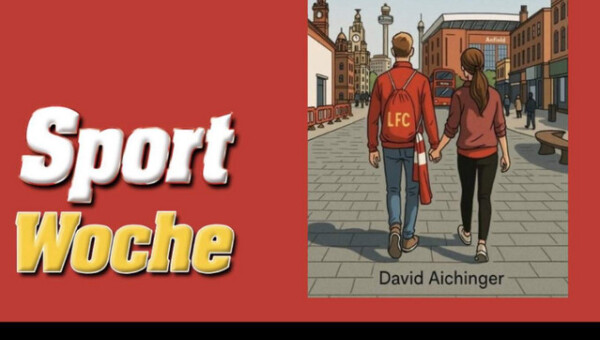

SportWoche-Podcast: Leseprobe aus dem Buch Liverpool, eingesprochen vom Autor selbst, David Aichinger

„Liverpool. Die Geschichte eines Fremden, der sich in Klub und Stadt verliebte" ist auch die Geschichte von Autor David Aichinger aus Auersthal nahe Wien. Der Sportjournalist machte aus seiner Lieb...

Books josefchladek.com

CHINON DCM-206

2025

Le Plac’Art Photo

Köpfe des Alltags

1931

Hermann Reckendorf

Schtetl Zürich

2001

Offizin Verlag

Uncommon Places

1982

Aperture

In the Shadow of the Big Brother

2025

Arthur Bondar Collection WWII

Anna Fabricius

Anna Fabricius Ludwig Kozma

Ludwig Kozma Livio Piatti

Livio Piatti