10.04.2018, 7359 Zeichen

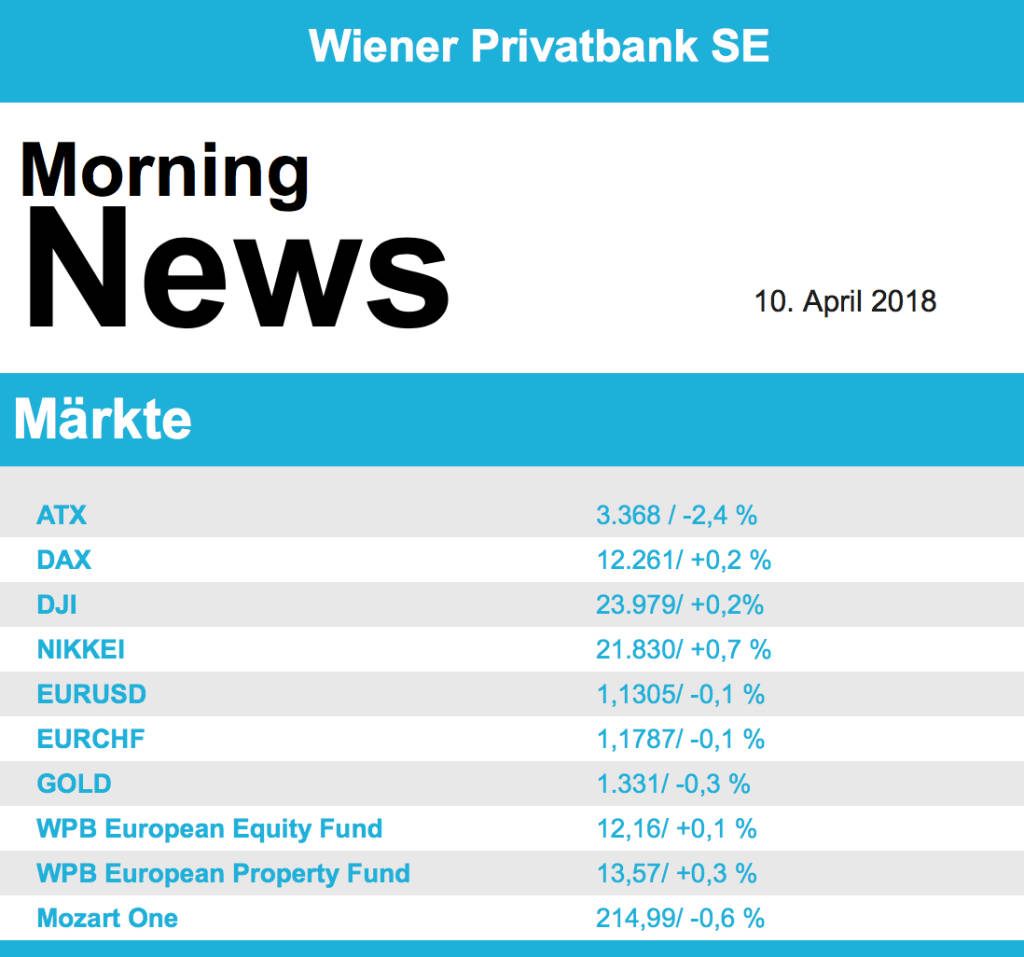

- Europas Börsen sind mit leichten Kursgewinnen in die neue Woche gestartet. Dennoch blieben die Anleger zurückhaltend. Eine mögliche Verschärfung des Handelskonflikts zwischen den USA und China bleibe das Hauptrisiko, hieß es im Handel. Die russische Börse brach um 11,4 Prozent ein. Hintergrund waren die am Freitag bekannt gegebenen US-Sanktionen gegen Firmen und Einzelpersonen. Rusal, eine der größten Aluminiumherstelller der Welt, stand ebenso auf Sanktionsliste. Das Unternehmen könnte dadurch Zahlungsschwierigkeiten bekommen. Die Aktie des Unternehmens verlor zeitweise 50%. Infolgedessen wurden Aktien von Unternehmen mit Russlandexposure und Geschäften in Russland auch in Wien verkauft. RBI verlor 11,7%, OMV 4,3%. Die anderen Unternehmen in Wien konnte sich relativ gut halten und bewegten sich mehr mit dem Gesamtmarkt. Der ATX verlor allerdings aufgrund der starken Gewichtungen der RBI und OMV 2,4% insgesamt.

- In Deutschland stand die Deutsche Bank im Fokus. Die Aktionäre reagierten erleichtert über den Abgang von John Cryan. Der Aufsichtsrat hatte am Vorabend Christian Sewing mit sofortiger Wirkung zum Vorstandsvorsitzenden ernannt, er ersetzt Cryan. Das Papier gewann 1,2 Prozent, schloss damit aber klar unter den Tageshochs. Deutsche Börse waren mit Aufschlägen von 2,4 Prozent Tagesgewinner im DAX . Die nachhaltig gestiegene Volatilität ist gut für den Börsenbetreiber, da sie einen höheren Absicherungsbedarf bei den Anlegern zur Folge hat. Metro verloren 2,2 Prozent. Die Aktie litt unter den jüngsten US-Sanktionen gegen Russland. Russland ist ein wichtiger Markt für den Handelskonzern.

- Diesmal ging es zunächst klar nach oben in den USA. Doch im späten Geschäft kochten die Handelssorgen wieder hoch und der Aktienmarkt büßte fast seine gesamten Tagesgewinne wieder ein. Die Ängste vor einem Handelskrieg hatten sich zunächst etwas verflüchtigt, unter anderem wegen neuer Aussagen von US-Präsident Trump. Er hatte sich optimistisch zu einer Verhandlungslösung mit China geäußert. Zudem bekräftigte das Regime in Nordkorea die Bereitschaft, mit den USA über eine Denuklearisierung der Koreanischen Halbinsel verhandeln zu wollen. Dass die Kurse im späten Geschäft deutlich zurückkamen, lag auch daran, dass sich China nicht sehr verhandlungsbereit im Handelskonflikt zeigte. Zudem schoss Trump neue Verbalsalven gegen die zweitgrößte Volkswirtschaft der Welt ab. Facebook zogen vor der Anhörung von CEO Zuckerberg vor Kongressausschüssen in dieser Woche um 0,5 Prozent an. Im Redetext räumte Zuckerberg mit Blick auf den Missbrauch von Nutzerdaten Fehler ein. Andere Technologieschwergewichte folgten den Aufschlägen: Microsoft gewannen 0,6 Prozent, Alphabet und Apple jeweils 1,0 Prozent. Nach positiven Medikamentenstudien zogen Merck & Co um 5,3 Prozent an. Monsanto schossen um 6,2 Prozent empor. Bayer wird laut Kreisen auch von den US-Kartellbehörden grünes Licht für die Übernahme des US-Saatgutgiganten erhalten. Avexis explodierten um 81,6 Prozent. Novartis kauft das Biotechnologie-Unternehmen und bezahlt einen satten Aufschlag von 88 Prozent. Rentenpapiere standen im Schatten des Aktienmarkts. Fallende Kurse sorgten für einen Anstieg der Zehnjahresrendite um einen Basispunkt auf 2,79 Prozent. Belastet wurde der Rentenmarkt von Hoffnungen auf eine Verständigung im Handelskonflikt und nachlassenden Spannungen in Korea.

- Chinas Präsident Xi Jinping hat Sorgen vor einem Handelskrieg mit den USA gedämpft: Inmitten des aktuellen Handelsstreits kündigte Xi am Dienstag neue Schritte zur Öffnung der Wirtschaft seines Landes an. Peking strebe keinen Handelsüberschuss an und wolle mehr importieren, sagte Xi beim Boao-Wirtschaftsforum auf der Insel Hainan. Xi sprach von einer "neuen Phase der Öffnung". Konkret nannte Xi unter anderem Maßnahmen zur Reduzierung von Zöllen auf Autos und zum Schutz geistigen Eigentums. Damit sprach er indirekt Hauptforderungen der USA an. Der chinesische Staatschef sagte auch eine Liberalisierung der bisherigen Restriktionen bei ausländischen Beteiligungen etwa in der Automobilindustrie zu. Zudem solle geistiges Eigentum besser geschützt werden. In diesem Bereich sei eine Verschärfung der Strafverfolgung geplant. Überdies sagte er Reformen im Finanzdienstleistungsbereich sowie die Schaffung besserer Voraussetzungen für ausländische Investoren zu. Dazu sollten die rechtlichen Grundlagen gestärkt und mehr Transparenz geschaffen werden. Noch am Montag erklärte das chinesische Außenministerium, derzeit keine Chance für klärende Gespräche zu sehen. China hat in der Vergangenheit bereits öfter derartige Zusagen gemacht, blieb entsprechende Taten aber weitgehend schuldig. Die USA kritisierten China wiederholt dafür, seine Zusagen nicht einzuhalten.

- Vorbörslich sind die europ. Börsen positiv indiziert. Die Aussagen von Präsident Xi sorgen für Erleichterung bei Investoren. Die asiatischen Börsen schließen mehrheitlich im Plus. Von der Makroseite ist es relativ ruhig. In Österreich meldete UBM finale Ergebnisse (Details siehe unten).

UNTERNEHMENSNACHRICHTEN

UBM

präsentierte heute den Vorschlag einer Rekorddividende von € 2,00 pro Aktie (+25%, Dividendenrendite ca. 5%) und unterstreicht damit die positive Ergebnisentwicklung im Jahr 2017 (Nettogewinn von € 37,0 Mio.). Im Geschäftsjahr 2017 konnte UBM die Gesamtleistung um 33,6% auf € 744,7 Mio. erhöhen. Grund für diesen Anstieg war vor allem die erfolgreiche Umsetzung des beschleunigten Verkaufsprogramms Fast Track 17. Hervorzuheben im Development-Bereich sind die beiden Hotels sowie ein Büro- und Micro-Living-Projekt im Quartier Belvedere Central (QBC) in Wien, die Büroimmobilie Kotlarska in Krakau und das Luxushotel Hyatt Regency in Amsterdam. Der Nettogewinn 2017 belief sich auf € 37,0 Mio. und lag damit um 25,9% über dem Vorjahreswert. Der Nettogewinn nach Minderheiten lag mit € 36,5 Mio. sogar deutlich über dem Rekordjahr 2015 (€ 33,8 Mio.). Im Geschäftsjahr 2017 wurde ein Gewinn pro Aktie von € 4,88 erzielt, der erheblich über den € 3,90 im Vorjahr lag.

RBI

Die Raiffeisen Bank International AG (RBI) hat heute den Verkauf des Kernbankgeschäfts der Raiffeisen Bank Polska S.A. mittels Abspaltung an die Bank BGZ BNP Paribas S.A., Tochter der BNP Paribas S.A. (BNP), vereinbart.Der Verkaufspreis beträgt rund EUR 775 Millionen, das entspricht einem vorläufigen Verhältnis Preis/materieller Buchwert von rund 0,95. Dies basiert auf einem materiellen Buchwert des Kernbankgeschäfts zum 31. Dezember 2017 in Höhe von rund EUR 815 Millionen und ist vorbehaltlich des Rechnungsabschlusses. Aufgrund des Verkaufs wird ein positiver Effekt von rund 90 Basispunkten auf die CET 1 Ratio (fully loaded) des RBI-Konzerns basierend auf Werten zum 31. Dezember 2017 erwartet. Die direkte Auswirkung des Verkaufs auf das RBI-Konzernergebnis wird auf rund minus EUR 120 Millionen geschätzt, dabei sind mögliche Endkonsolidierungseffekte nicht berücksichtigt. Gemäß der Vereinbarung mit dem Käufer wurden dem Kernbankgeschäft zum 31. Dezember 2017 Gesamtaktiva von rund EUR 9,5 Milliarden und risikogewichtete Aktiva von insgesamt rund EUR 5,0 Milliarden zugeordnet.

S-Immo

gab gestern bekannt, dass Benko hat 7,28% Anteil der S-Immo von der VIG gekauft, VIG hatte 10,22% an S-Immo. Laut VIG hat ein „anderer Investor“ den verbleibenden Anteil gekauft. Benko Privatstiftung hält somit eine Gesamtposition von 29,14 % an der S IMMO

SportWoche ÖTV-Spitzentennis Podcast: Sebastian Ofner, Joel Schwärzler und Sebastian Sorger liefern den erwünschten Aufschwung

Alphabet

Uhrzeit: 23:00:00

Veränderung zu letztem SK: 0.86%

Letzter SK: 259.50 ( 1.39%)

Apple

Uhrzeit: 23:00:00

Veränderung zu letztem SK: 0.80%

Letzter SK: 224.90 ( -3.21%)

ATX

Uhrzeit:

Veränderung zu letztem SK: 0.07%

Letzter SK: 5634.07 ( -1.19%)

Bayer

Uhrzeit: 22:59:48

Veränderung zu letztem SK: -3.97%

Letzter SK: 42.01 ( 0.39%)

BNP Paribas

Uhrzeit: 22:58:32

Veränderung zu letztem SK: -3.01%

Letzter SK: 95.50 ( -0.83%)

DAX Letzter SK: 95.50 ( -0.02%)

Deutsche Bank

Uhrzeit: 22:59:48

Veränderung zu letztem SK: -3.47%

Letzter SK: 30.30 ( -2.40%)

Merck KGaA

Uhrzeit: 22:59:48

Veränderung zu letztem SK: -1.99%

Letzter SK: 128.30 ( 2.11%)

Meta

Uhrzeit: 23:00:01

Veränderung zu letztem SK: 3.08%

Letzter SK: 541.70 ( -1.34%)

Metro

Uhrzeit: 22:55:31

Veränderung zu letztem SK: 0.06%

Letzter SK: 4.36 ( -1.25%)

Microsoft

Uhrzeit: 23:00:00

Veränderung zu letztem SK: 2.49%

Letzter SK: 332.60 ( -2.24%)

Novartis

Uhrzeit: 22:58:32

Veränderung zu letztem SK: 0.83%

Letzter SK: 141.80 ( 1.87%)

OMV

Uhrzeit: 22:58:33

Veränderung zu letztem SK: 0.53%

Letzter SK: 57.10 ( 4.20%)

RBI

Uhrzeit: 22:58:33

Veränderung zu letztem SK: 0.78%

Letzter SK: 39.88 ( -5.63%)

S Immo Letzter SK: 39.88 ( 0.00%)

UBM

Uhrzeit: 22:58:33

Veränderung zu letztem SK: 0.00%

Letzter SK: 19.35 ( -1.53%)

VIG

Uhrzeit: 23:00:08

Veränderung zu letztem SK: -0.08%

Letzter SK: 64.80 ( -1.67%)

Bildnachweis

1.

Aktien auf dem Radar:Bawag, FACC, RHI Magnesita, Kapsch TrafficCom, Austriacard Holdings AG, Polytec Group, Rosgix, AT&S, ATX, ATX TR, voestalpine, Porr, ATX NTR, Erste Group, Amag, DO&CO, EuroTeleSites AG, Hutter & Schrantz Stahlbau, Lenzing, OMV, Bajaj Mobility AG, RBI, Rosenbauer, Verbund, Wienerberger, Wolford, BKS Bank Stamm, Oberbank AG Stamm, UBM, Marinomed Biotech, CA Immo.

Random Partner

Marinomed

Marinomed hat die Vision, das Leben von Patienten, die an Krankheiten mit unzureichenden Behandlungsmöglichkeiten leiden, in zwei wichtigen therapeutischen Bereichen nachhaltig zu verbessern: Virologie und Immunologie.

>> Besuchen Sie 53 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Link11-Report: DDoS-Angriffe werden zum Dauerzustand ( Finanztrends)

» Datenschützer warnen vor EU-Chatkontrolle ( Finanztrends)

» KI sagt Demenz-Verlauf aus Routinedaten vorher ( Finanztrends)

» Adolfo Dominguez Aktie: Fokus Profitabilität ( Finanztrends)

» Kanada startet Black Mental Health Week 2026 ( Finanztrends)

» Bürgergeld-Reform: Bundestag entscheidet über schärfere Regeln ( Finanzt...

» Sibek Ab Aktie: Termin steht ( Finanztrends)

» Gehirntraining senkt Demenzrisiko um 25 Prozent ( Finanztrends)

» ASML Aktie: Technologischer Durchbruch ( Finanztrends)

» LinkedIn-NL: Beim Blick auf die Bawag-Aktie heute flog mir der Royal TS ...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Link11-Report: DDoS-Angriffe werden zum Dauerzust...

- Datenschützer warnen vor EU-Chatkontrolle ( Finan...

- KI sagt Demenz-Verlauf aus Routinedaten vorher ( ...

- Wiener Börse: ATX büßt am Montag 1,19 Prozent ein...

- Wiener Börse Nebenwerte-Blick: BKS am besten

- Wie RHI Magnesita, Austriacard Holdings AG, FACC,...

Featured Partner Video

Börsepeople im Podcast S23/10: Laura Phillipeck-Casanova

Laura Phillipeck-Casanova ist Head of Legal & Operations bei der Hans(wo)men Group. Wir sprechen über den Start bei PHH Prochaska Havranek Rechtsanwälte, über Gruppenführungen durch das Parlament, ...

Books josefchladek.com

CHINON DCM-206

2025

Le Plac’Art Photo

Remedy

2025

Nearest Truth

Fishworm

2025

Void

Das Neue Haus

1941

Verlag Dr. H. Girsberger & Cie

Donde el viento da la vuelta

2023

Self published

Léon-Paul Fargue & Roger Parry & Fabian Loris

Léon-Paul Fargue & Roger Parry & Fabian Loris Mikio Tobara

Mikio Tobara Alessandra Calò

Alessandra Calò Tehching Hsieh

Tehching Hsieh Joselito Verschaeve

Joselito Verschaeve