PS: Ich schreibe eine Value-Investing-Kolumne im „aktien“-Magazin. Eine kostenlose Probeausgabe können Sie hier anfordern: http://www.traderfox.de/aktienmagazin

12.09.2015, 6856 Zeichen

Oje. Goldman Sachs warnt, der Ölpreis kann auf 20 Dollar je Fass abstürzen. Ja, das kann passieren. Muss aber nicht. Ich zerbreche mir darüber nicht den Kopf, obwohl ich Ölaktien (Exxon, Chevron) besitze. Ich weiß es einfach nicht. Goldman weiß es übrigens auch nicht.

Ich bin Langfristanleger. Das hat viele Vorteile. Ein Vorteil ist: Sie müssen nicht wissen, ob die US-Notenbank Fed die Leitzinsen demnächst erhöhen wird oder nicht. Sie müssen nicht wissen, ob die Inflation anzieht oder ob der DAX weiter durchgeschüttelt wird.

Ihnen kann es egal sein, wohin der Ölpreis kurzfristig fallen mag. Natürlich macht es keinen Spass, wenn Ihre Aktien abstürzen. Aber was können Sie schon dagegen tun? Ertragen Sie es! Die Börse ist manchmal sehr erniedrigend.

Niemand weiß wirklich exakt, wie die Märkte reagieren werden. Die meisten „Experten“ wissen nicht mehr als Sie, wenn sie in die Glaskugel blicken.

All die Prognosen sind mit egal. Ich bin eben Langfristanleger. Wenn Sie ein diversifiziertes Depot mit Qualitätswerten haben, können Sie ein Optimist bleiben. Lehnen Sie sich zurück. Und lassen Sie all die „Experten“ ihre Prognose hinausposaunen. Wenn Sie nicht hinhören, sind Sie gelassener.

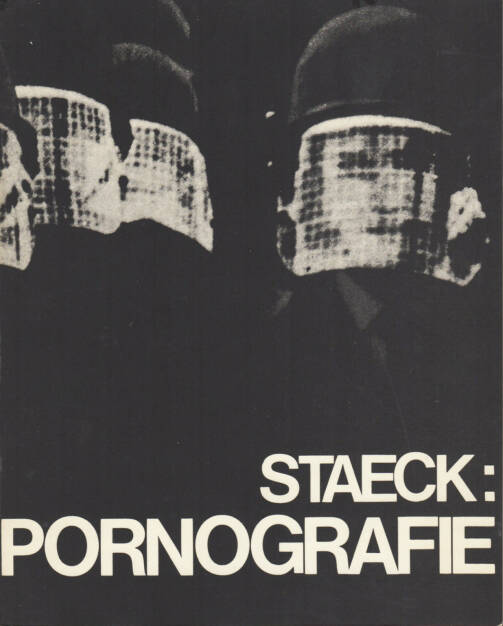

Die massenhaften Prognosen werden als Finanzpornographie bezeichnet. Wenn Sie für den Ruhestand sparen, ist das tägliche Geschrei der Experten völlig egal. Jeden Tag kommen unglaublich viele Wahrsager im Fernsehen zu Wort. Jeden Tag wird eine andere Sau durchs Dorf getrieben: Griechenland, Brasilien, China, Deutsche Bank, Inflation, Euro, Gold… Das erzeugt Angst und Unsicherheit.

Ich merke immer wieder: Anleger haben eine zu kurze Perspektive.

Starinvestor Peter Lynch fasste die völlig übertriebene Angst vor Korrekturen gut zusammen, wie ich finde:

„Weitaus mehr Geld verloren Anleger, weil sie sich auf eine Korrektur vorbereitet haben oder versucht haben eine Korrektur hervorzusehen, als in Korrekturen insgesamt Geld verloren wurde.“

„Far more money has been lost by investors preparing for corrections or trying to anticipate corrections, than has been lost in corrections themselves.“

Lassen Sie den Zinseszins wirken. Reduzieren Sie die Aktivität in Ihrem Depot. Sie erhöhen so die Chance, besser als die Masse abzuschneiden. Gelassenheit zahlt sich aus.

Es lohnt sich, Qualitätsaktien (oder einen Index) einfach laufen zu lassen. Egal wohin der Trend kurz- bis mittelfristig tendiert. Denken Sie an Dauerläufer wie Berkshire Hathaway, BASF, Unilever, BlackRock oder Altria.

Die Baumarktkette Home Depot legte seit 1981 um 384.000 Prozent zu. Was hätte all das Trading in diesem Wert gebracht? Die Modelette GAP legte um 1.000 Prozent seit 1987 zu. Mit Apple waren 18.650 Prozent zu verdienen. Oder nehmen Sie den Verzigfacher Google.

Jeden Tag verdienen diese Firmen Geld. Je länger Sie an Bord bleiben, desto reicher werden Sie.

Mit dem Discounter Ross Stores konnte Ihr Einsatz um 15.500 Prozent seit Juli 1986 zulegen. Ich schrieb über den Billigheimer für „Euro am Sonntag“, ich finde das Konzept mit der Restware aus den Fabriken faszinierend. Zumal es sich um Markenartikel handelt.

Mit der Elektronikkette Best Buy konnten Sie 25.500 Prozent eintüten. Sie hätten nur einige Dekaden auf dem Hosenboden sitzen bleiben müssen. Flotte Renditen konnten Sie mit den Pizzabäckern Papa John’s und Domino’s Pizza genießen. Das sind Aktien, die Schmackes haben. Das schrieb ich über die Pizza-Raketen.

Der Sportschuhhändler Foot Locker enttäuschte dagegen mit nur Plus 700 Prozent seit Januar 1970. Aber in jüngster Zeit nahm der Kurs Fahrt auf. Ich traf vor einiger Zeit den Vorstand und schrieb folgenden Artikel.

Allerdings entwickeln sich nicht alle Aktien zum Knüller. Viele laufen seitwärts, stürzen ab, verschwinden von der Bildfläche. Sie werden übernommen, fusionieren oder stagnieren. Das gehört dazu. Ich sitze das alles aus. Meine Strategie ist: Ich verkaufe keine Aktie mehr. Was ist im Depot ist, bleibt. Punkt. Schluss.

Es gibt in den USA einen Fonds, der 80 Jahre lang keine Umschichtungen vorgenommen hatund phänomenal abschnitt. Der Finanzgigant Fidelity untersuchte, wer die besten Kunden sind. Zur Überraschung kam heraus: Es waren Tote. Die Performance der Verstorbenen, deren Depots „ruhten“, zählten jedenfalls zu den Top-Performern. Zocker sollten angesichts dieser Erkenntnis überlegen, ob es sich lohnt, was sie machen.

Google Niederlassung in New York: Mit der Aktie konnten Sie seit dem Börsengang ihren Einsatz verzigfachen. Schon zum Börsengang handelte es sich um einen Weltmarktführer.

Die Baumarktkette Home Depot mauserte sich zur Gelddruckmaschine. Seit den 1980er Jahren konnten Sie Ihren Einsatz um mehr als 380.000 Prozent steigern. Aus einem Anfangsinvestment von 600 Euro wären 2,3 Millionen Euro geworden. Hätten Sie zwischenzeitlich nicht verkauft.

Ross Stores ist eine phänomenale Aktie. Der Discounter verkloppt Kleidung und allerlei Plunder. Die Aktie ist ein Dauerläufer. Hätten Sie vor 29 Jahren die Aktie gekauft, hätten Sie heute 15.500 Prozent mehr. Aus 500 Euro wären 78.000 Euro herangereift.

Der Sport-Schuhhändler ist in den USA weit verbreitet mit seinen Filialen. Allerdings keine Goldgrube. Seit Januar 1970 waren „nur“ rund 700 Prozent zu holen.

Mit der Elektronikkette Best Buy konnten Sie Geld wie Heu verdienen. 25.500 Prozent in einigen Dekaden.

Mit dem Film-Streaming-Dienst Netflix konnten Sie 8.900 Prozent seit Mai 2002 verdienen. Auf meinem Foto sehen Sie den Chef-Filmeinkäufer Ted Sarandos.

3.000 Prozent war mit dem Pizzabäcker Papa John’s seit Juni 1993 zu holen.

BlackRock ist ein Vermögensverwalter, der im Kern auf „Buy and Hold“ setzt. Die Aktie stieg innerhalb von 16 Jahren um fast 1.900 Prozent.

Natürlich werden in Ihrem Depot nicht nur glanzvolle Aktien landen. Trotzdem werden Sie eine Schieflage wie Kodak oder Praktiker verschmerzen können. Warum? Die anderen Aktien fangen Fehlgriffe auf. Diversifizieren Sie.

Kodak war einst ein Blue Chip. Der Fotofinisher war zu seinen Glanzzeiten eine Gelddruckmaschine. Doch dann kam die Pleite. Daher streuen Sie Ihr Depot ausreichend. So sinkt das Risiko. Fehlgriffe gehören dazu. Oder Sie enstcheiden sich für einen Indexfonds, was weise ist. Damit schneiden Sie besser als die meisten Anleger ab.

Wer Angst vor Fehlgriffen wie Kodak oder der Baumarktkette Praktiker hat, hat es einfach: Entscheiden Sie sich für einen Indexfonds. Vergessen Sie einzelne Aktien. Und stocken Sie den Indexfonds regelmässig bis zum Ruhestand auf. Da können Sie kaum einen Fehler machen. Sie werden besser als die Mehrheit der Anleger abschneiden.

Fazit: Vergessen Sie das tägliche Geschrei in den Medien. Kaufen und Liegenlassen ist eine überlegene Strategie.

PS: Ich schreibe eine Value-Investing-Kolumne im „aktien“-Magazin. Eine kostenlose Probeausgabe können Sie hier anfordern: http://www.traderfox.de/aktienmagazin

Im Original hier erschienen: Finanzpornographie ist gefährlich für Ihr Vermögen

Börsepeople im Podcast S23/05: Tatjana Aubram

Apple

Uhrzeit: 07:05:12

Veränderung zu letztem SK: 0.44%

Letzter SK: 211.25 ( 0.39%)

DAX Letzter SK: 211.25 ( 1.20%)

Goldman Sachs

Uhrzeit: 07:05:16

Veränderung zu letztem SK: -0.43%

Letzter SK: 818.30 ( 0.17%)

Home Depot

Uhrzeit: 07:05:16

Veränderung zu letztem SK: -1.48%

Letzter SK: 330.00 ( -0.94%)

Netflix

Uhrzeit: 07:05:04

Veränderung zu letztem SK: 0.01%

Letzter SK: 71.39 ( -2.18%)

Bildnachweis

Aktien auf dem Radar:Verbund, RHI Magnesita, EuroTeleSites AG, Addiko Bank, Agrana, Flughafen Wien, AT&S, DO&CO, Erste Group, Gurktaler AG VZ, Lenzing, Mayr-Melnhof, Palfinger, Porr, Rath AG, RBI, SBO, Strabag, Wolford, BKS Bank Stamm, Oberbank AG Stamm, Josef Manner & Comp. AG, Amag, EVN, CPI Europe AG, OMV, Österreichische Post, ATX, Volkswagen Vz..

Random Partner

CPI Europe AG

Die CPI Europe AG ist ein börsenotierter gewerblicher Immobilienkonzern, der seine Aktivitäten auf die Segmente Einzelhandel und Büro in sieben Kernmärkten in Europa (Österreich, Deutschland, Tschechien, Slowakei, Ungarn, Rumänien und Polen) fokussiert. Zum Kerngeschäft zählen die Bewirtschaftung und die Entwicklung von Immobilien.

>> Besuchen Sie 62 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Österreich-Depots: Deutliche Gegenbewegung nach oben (Depot Kommentar)

» Börsegeschichte 22.1.: C-Quadrat und ein Turnaround bei vielen Gelistete...

» Nachlese: Hans Huber (audio cd.at)

» AT&S investiert, neues Kursziel für Flughafen-Aktie, Ringana setzt auf P...

» Das ging intraday schnell: ATX auf Rekordniveau und über 5500 (Christian...

» Wiener Börse Party #1078: ATX schon wieder auf All-time-High-Kurs, Do&Co...

» Wiener Börse zu Mittag markant stärker: Do&Co, Porr, FACC gesucht

» Börse-Inputs auf Spotify zu u.a. wienerberger, Nvidia, ChatGPT

» ATX-Trends: wienerberger, Verbund, VIG, Uniqa ...

» Österreich-Depots: Etwas schwächer, Austria 30 Private IR publiziert (De...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Wie Carl Zeiss Meditec, paragon, 3D Systems, Unit...

- Wie SMA Solar, Manz, RBI, Zumtobel, Glencore und ...

- Wie 3M, salesforce.com, Procter & Gamble, Merck C...

- Wie Volkswagen Vz., Porsche Automobil Holding, He...

- Wiener Börse Nebenwerte-Blick: Rath als Tagessieger

- Wiener Börse: ATX legt am Donnerstag 2,49 Prozent zu

Featured Partner Video

BörseGeschichte Podcast: Wolfgang Aubrunner vor 10 Jahren zum ATX-25er

Der ATX wurde dieser Tage 35. Rund um "25 Jahre ATX" haben wir im Dezember 2015 und Jänner 2016 eine grossangelegte Audioproduktion mit dem Ziel einer Fest-CD gemacht, die auch auf Audible als Hörb...

Books josefchladek.com

City Lux

2025

Ludion Publishers

CHINON DCM-206

2025

Le Plac’Art Photo

Il senso della presenza

2025

Self published

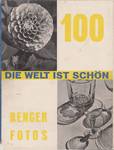

Die Welt ist schön. Einhundert photographische Aufnahmen.

1931

Kurt Wolff

Jan Holkup

Jan Holkup Joselito Verschaeve

Joselito Verschaeve Pedro J. Saavedra

Pedro J. Saavedra Jeff Mermelstein

Jeff Mermelstein Raymond Thompson Jr

Raymond Thompson Jr