Latitude Uranium schließt Bought-Deal-Privatplatzierung in Höhe von 6.000.000 CAD ab

Latitude Uranium schließt Bought-Deal-Privatplatzierung in Höhe von 6.000.000 CAD ab

28.11.2023, 12605 Zeichen

Nicht zur Weitergabe an US-Nachrichtenagenturen oder zur Verbreitung in den Vereinigten Staaten bestimmt

Toronto, Ontario, 28. November 2023 - Latitude Uranium Inc. („Latitude Uranium“, „LUR“ oder das „Unternehmen“ - https://www.commodity-tv.com/ondemand/companies/profil/latitude-uranium-inc/) (CSE: LUR, OTCQB: LURAF und FWB: EI1) freut sich, bekannt zu geben, dass das Unternehmen seine zuvor 8. November 2023 angekündigte vermittelte Privatplatzierung auf „Bought-Deal-Basis“ abgeschlossen hat. Im Rahmen dieser Privatplatzierung verkaufte LUR 27.272.728 Flow-Through-Einheiten des Unternehmens (jeweils eine „FT-Einheit“) zu einem Preis von 0,22 CAD pro FT-Einheit für einen Bruttoerlös von 6.000.000 CAD (das „Angebot“), das die vollständige Ausübung der Mehrzuteilungsoption der Emissionsbanken beinhaltet. Das Angebot wurde von einem Konsortium von Emissionsbanken durchgeführt, das von Red Cloud Securities Inc. als alleiniger Bookrunner und Haywood Securities Inc. angeführt wurde und PI Financial Corp. einschließt (zusammen die „Emissionsbanken“).

Jede FT-Einheit besteht aus einer Stammaktie von LUR (jeweils eine „FT-Aktie“), die als „Flow-Through-Aktie“ im Sinne des kanadischen Einkommenssteuergesetzes („ITA“) ausgegeben wird, und einem halben Warrant auf den Erwerb einer Stammaktie (jeder ganze Warrant ein „Warrant“). Jeder Warrant berechtigt den Inhaber zum Kauf einer Stammaktie des Unternehmens (jeweils eine „Warrant-Aktie“) zu einem Preis von 0,30 CAD pro Warrant-Aktie zu einem beliebigen Zeitpunkt am oder vor dem 28. November 2025.

Der Erlös aus der Emission von FT-Aktien wird voraussichtlich zur Tätigung von anerkannten „kanadischen Explorationsausgaben“ gemäß der Definition im ITA verwendet, die als „kritische Flow-Through-Mineralienabbauausgaben“ gemäß der Definition im ITA gelten, und LUR wird die kanadischen Explorationsausgaben (anteilig) an jeden Zeichner von FT-Anteilen mit einem Gültigkeitsdatum bis spätestens 31. Dezember 2023 gemäß des ITA abtreten. Der Erlös aus dem Angebot soll für die Exploration des unternehmenseigenen Projekts Angilak in Nunavut verwendet werden.

Das Angebot unterliegt bestimmten Bedingungen, einschließlich, jedoch nicht darauf beschränkt, des Erhalts aller erforderlichen behördlichen und anderen Genehmigungen, einschließlich der Genehmigung durch die Canadian Securities Exchange. Die im Rahmen des Angebots emittierten Wertpapiere unterliegen einer Haltefrist von vier Monaten und einem Tag ab dem Abschlussdatum des Angebots.

Im Zusammenhang mit dem Angebot erhielten die Emissionsbanken eine Barvergütung in Höhe von 360.000 $, was 6,0 % des Bruttoerlöses des Angebots entspricht, und es wurden 1.636.363 nicht übertragbare Makler-Warrants (die „Makler-Warrants“) ausgegeben, die 6,0 % der Gesamtzahl der im Rahmen des Angebots verkauften FT-Einheiten entsprechen. Jeder Makler-Warrant kann innerhalb eines Zeitraums von 24 Monaten nach dem Abschlussdatum des Angebots zum Erwerb einer Stammaktie des Unternehmens zu einem Preis von 0,30 CAD pro Aktie ausgeübt werden.

Keine der Wertpapiere, die im Rahmen des Angebots emittiert werden, wurden oder werden gemäß dem United States Securities Act von 1933 in seiner aktuellen Fassung registriert, und diese Wertpapiere dürfen in den Vereinigten Staaten nicht angeboten oder verkauft werden, es sei denn, es liegt eine US-Registrierung oder eine Ausnahme von den US-Registrierungsvorschriften vor. Diese Pressemitteilung stellt weder ein Verkaufsangebot noch eine Aufforderung zur Abgabe eines Kaufangebots für Wertpapiere dar.

Angaben zu nahestehenden Personen

Philip Williams, der Executive Chairman und ein Direktor des Unternehmens, John Jentz, der Chief Executive Officer und ein Direktor des Unternehmens, und Richard Patricio, der Lead Director des Unternehmens, nahmen am Angebot teil und erwarben insgesamt 2.250.909 FT-Einheiten zu denselben Bedingungen wie andere Investoren für einen Bruttoerlös von 495.200 $ für das Unternehmen (die „Insider-Beteiligung“). Die Insider-Beteiligung stellt eine „Transaktion mit verbundenen Parteien“ gemäß Multilateral Instrument 61-101 - Protection of Minority Security Holders in Special Transactions („MI 61-101“, Schutz der Minderheitsaktionäre bei Sondertransaktionen) dar. Das Unternehmen ist von der Anforderung befreit, eine formelle Bewertung oder die Zustimmung der Minderheitsaktionäre im Zusammenhang mit der Insider-Beteiligung gemäß MI 61-101 einzuholen, und zwar unter Berufung auf die Abschnitte 5.5(a) und 5.7(1)(a) von MI 61-101, da der faire Marktwert der Insider-Beteiligung unter 25 % der Marktkapitalisierung des Unternehmens im Sinne von MI 61-101 liegt. Das Unternehmen hat 21 Tage vor dem voraussichtlichen Abschlussdatum des Angebots keinen Bericht über wesentliche Änderungen eingereicht, da die Einzelheiten der Insider-Beteiligung am Angebot zu diesem Zeitpunkt noch nicht feststanden. Das Angebot wurde vom Board of Directors des Unternehmens genehmigt, wobei die Herren Williams, Jentz und Patricio ihr Interesse an dem Angebot offengelegt und sich bei der Abstimmung enthalten haben. Das Unternehmen hat in den letzten 24 Monaten vor dem Datum dieses Dokuments keine Bewertung seiner Wertpapiere oder des Gegenstands der Insider-Beteiligung erhalten oder angefordert.

Gewährung von Optionen

Das Unternehmen hat bestimmten Direktoren, leitenden Angestellten und Mitarbeitern des Unternehmens im Rahmen des langfristigen Omnibus-Incentive-Plans von LUR insgesamt 4.800.000 Aktienoptionen gewährt. Jede Option kann innerhalb eines Zeitraums von fünf Jahren zum Erwerb einer Stammaktie von LUR zu einem Ausübungspreis von 0,17 CAD ausgeübt werden, vorbehaltlich der Genehmigung durch die Canadian Securities Exchange.

Über Latitude Uranium Inc.

Latitude Uranium erkundet und entwickelt zwei Uranprojekte von Bezirksgröße in Kanada. Unser Hauptaugenmerk liegt auf der Erweiterung der Angilak-Ressourcenbasis, die zu den hochgradigsten Uranlagerstätten außerhalb des Athabasca-Gebietes zählt. Darüber hinaus treiben wir das CMB-Projekt voran, das im produktiven Central Mineral Belt in Zentral-Labrador neben der Michelin-Lagerstätte liegt und zahlreiche Vorkommen von Uran- und Kupfer-Mineralisierungen sowie Mineralisierungen des IOCG-Typs aufweist.

Für weitere Informationen wenden Sie sich bitte an:

Latitude Uranium Inc.

John Jentz

CEO

Gebührenfrei: 1-833-572-2333

E-Mail: info@latitudeuranium.com

Website: www.latitudeuranium.com

X (ehem. Twitter): @LatitudeUr_

LinkedIn: https://www.linkedin.com/company/latitude-uranium-inc/

In Europa:

Swiss Resource Capital AG

Jochen Staiger & Marc Ollinger

Vorsichtshinweis hinsichtlich „zukunftsgerichteter“ Informationen

Diese Pressemitteilung enthält "zukunftsgerichtete Informationen" im Sinne der geltenden kanadischen Wertpapiergesetze. "Zukunftsgerichtete Informationen" beinhalten, beschränken sich jedoch nicht auf Aussagen in Bezug auf Aktivitäten, Ereignisse oder Entwicklungen, von denen das Unternehmen erwartet oder voraussieht, dass sie in der Zukunft eintreten werden oder können, einschließlich, jedoch nicht beschränkt auf die erwartete Verwendung der Erlöse aus dem Angebot sowie den laufenden Geschäftsplan, die Probenahme-, Explorations- und Arbeitsprogramme des Unternehmens. Im Allgemeinen, jedoch nicht immer, sind zukunftsgerichtete Informationen und Aussagen an der Verwendung von Wörtern wie "plant", "erwartet", "wird erwartet", "budgetiert", "geplant", "schätzt", "prognostiziert", "beabsichtigt", "antizipiert" oder "glaubt" oder Abwandlungen solcher Wörter und Phrasen oder an Aussagen, dass bestimmte Handlungen, Ereignisse oder Ergebnisse "können", "könnten", "würden", "könnten" oder "werden" ergriffen werden, "eintreten" oder "erreicht werden" oder an der negativen Konnotation dieser Begriffe erkennbar.

Zukunftsgerichtete Informationen und Aussagen basieren auf unseren derzeitigen Erwartungen, Überzeugungen, Annahmen, Schätzungen und Prognosen über das Geschäft von LUR und die Branche und Märkte, in denen es tätig ist. Solche zukunftsgerichteten Informationen und Aussagen beruhen auf zahlreichen Annahmen, unter anderem darauf, dass sich die allgemeinen geschäftlichen und wirtschaftlichen Bedingungen nicht wesentlich nachteilig verändern werden, dass die Standorte historischer Mineralressourcenschätzungen zu neuen Mineralisierungsentdeckungen führen und möglicherweise als aktuelle Mineralressourcenschätzungen verifiziert werden können, dass Finanzmittel bei Bedarf und zu angemessenen Bedingungen für die Durchführung weiterer Explorations- und Betriebsaktivitäten zur Verfügung stehen werden und dass Drittanbieter, Ausrüstung und Zubehör sowie behördliche und andere Genehmigungen, die für die Durchführung der geplanten Explorationsaktivitäten von LUR erforderlich sind, zu angemessenen Bedingungen und rechtzeitig zur Verfügung stehen werden. Obwohl die Annahmen, die von LUR bei der Bereitstellung von zukunftsgerichteten Informationen oder bei der Abgabe von zukunftsgerichteten Aussagen getroffen werden, vom Management zum gegebenen Zeitpunkt als angemessen erachtet werden, kann nicht garantiert werden, dass sich diese Annahmen als richtig erweisen werden.

Zukunftsgerichtete Informationen und Aussagen beinhalten auch bekannte und unbekannte Risiken und Ungewissheiten sowie andere Faktoren, die dazu führen können, dass die tatsächlichen Ergebnisse, Leistungen und Erfolge von LUR wesentlich von den Prognosen der Ergebnisse, Leistungen und Erfolge von LUR abweichen, die in solchen zukunftsgerichteten Informationen oder Aussagen ausgedrückt oder impliziert werden, einschließlich unter anderem begrenzte Betriebserfahrung, negativer operativer Cashflow und Abhängigkeit von Drittfinanzierungen, Ungewissheit über zusätzliche Finanzierungen, Verzögerungen oder Versäumnisse bei der Erlangung erforderlicher Genehmigungen und behördlicher Zulassungen, keine bekannten Mineralressourcen/-reserven, Probleme mit den Eigentumsrechten der indigenen Bevölkerung und Konsultationen, Abhängigkeit von wichtigen Führungskräften und anderem Personal, potenzielle Abschwünge in der Wirtschaftslage, Verfügbarkeit von Drittunternehmen, Verfügbarkeit von Ausrüstungen und Zubehör, Versagen von Ausrüstungen beim Betrieb wie erwartet; Unfälle, Witterungseinflüsse und andere Naturphänomene sowie andere Risiken im Zusammenhang mit der Mineralexplorationsbranche; Änderungen von Gesetzen und Vorschriften, Wettbewerb und nicht versicherbare Risiken, Beziehungen zu den Gemeinden, Verzögerungen bei der Erlangung von behördlichen oder anderen Genehmigungen sowie die Risikofaktoren in Bezug auf LUR, die im jährlichen Informationsformular von LUR für das am 30. November 2022 zu Ende gegangene Geschäftsjahr aufgeführt sind, das bei den kanadischen Wertpapieraufsichtsbehörden eingereicht wurde und unter dem Profil von LUR auf SEDAR+ unter www.sedarplus.ca.

Obwohl LUR versucht hat, wichtige Faktoren zu identifizieren, die dazu führen könnten, dass sich die tatsächlichen Handlungen, Ereignisse oder Ergebnisse wesentlich von jenen unterscheiden, die in den zukunftsgerichteten Informationen enthalten sind oder durch zukunftsgerichtete Informationen impliziert werden, kann es andere Faktoren geben, die dazu führen, dass die Ergebnisse nicht wie erwartet, geschätzt oder beabsichtigt ausfallen. Es kann nicht garantiert werden, dass sich zukunftsgerichtete Informationen und Aussagen als richtig erweisen, da die tatsächlichen Ergebnisse und zukünftigen Ereignisse erheblich von den erwarteten, geschätzten oder beabsichtigten abweichen können. Dementsprechend sollten sich die Leser nicht in unangemessener Weise auf zukunftsgerichtete Aussagen oder Informationen verlassen. LUR ist nicht verpflichtet, zukunftsgerichtete Informationen aufgrund neuer Informationen oder Ereignisse zu aktualisieren oder neu herauszugeben, es sei denn, dies ist nach den geltenden Wertpapiergesetzen erforderlich.

Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung für den Inhalt, die Richtigkeit, die Angemessenheit oder die Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Bitte beachten Sie die englische Originalmeldung auf www.sedarplus.ca, www.sec.gov, www.asx.com.au/ oder auf der Firmenwebsite!

kapitalmarkt-stimme.at daily voice 8/365: EU Retail Investstrategy gut gemeint, aber teuer und viel zu kompliziert

Aktien auf dem Radar:Austriacard Holdings AG, Addiko Bank, Agrana, Pierer Mobility, CA Immo, Verbund, EVN, AT&S, BKS Bank Stamm, Kostad, Marinomed Biotech, Wolford, Cleen Energy, Polytec Group, Warimpex, Stadlauer Malzfabrik AG, Kapsch TrafficCom, UBM, Zumtobel, RHI Magnesita, Flughafen Wien, Oberbank AG Stamm, FACC, Palfinger, Amag, Immofinanz, OMV, Österreichische Post, Rosenbauer, Telekom Austria, Uniqa.

Random Partner

Agrana

Die Agrana Beteiligungs-AG ist ein Nahrungsmittel-Konzern mit Sitz in Wien. Agrana erzeugt Zucker, Stärke, sogenannte Fruchtzubereitungen und Fruchtsaftkonzentrate sowie Bioethanol. Das Unternehmen veredelt landwirtschaftliche Rohstoffe zu vielseitigen industriellen Produkten und beliefert sowohl lokale Produzenten als auch internationale Konzerne, speziell die Nahrungsmittelindustrie.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A2QMD1 | |

| AT0000A38NH3 | |

| AT0000A2SKM2 |

- Wie Teamviewer, BayWa, Klondike Gold, Knaus Tabbe...

- Wie Manz, JinkoSolar, Nordex, Wirecard, Barrick G...

- Wie Johnson & Johnson, UnitedHealth, Walt Disney,...

- Wie Siemens Energy, Rheinmetall, Infineon, Brennt...

- Wie Pierer Mobility, Wolford, BKS Bank Stamm, Kos...

- Wie AT&S, CA Immo, voestalpine, Bawag, Erste Grou...

Featured Partner Video

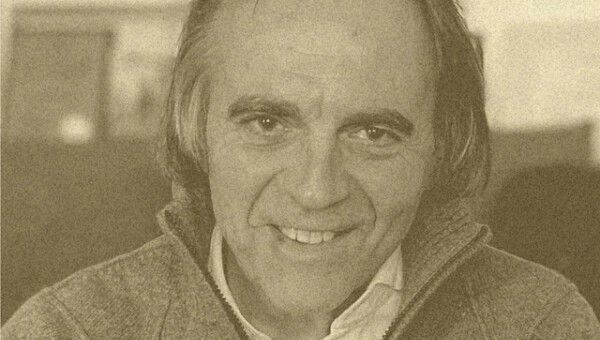

Börsepeople im Podcast S16/12: Thomas Eccli

Thomas Eccli ist Unternehmensberater, Stiftungsvorstand und Eigentümer des Zweitwohnsitzes im Waldviertel. Wir starten mit 20 Jahren Modebranche: Die Wurzeln am Tuchlauben, wir gehen über Giorgio A...

Books josefchladek.com

Work in Progress

2024

Fall Line Press

War Without War

2015

Scheidegger & Spiess

Everything, All At Once Forever

2024

Kominek

Larry Clark

Larry Clark Jason Hendardy

Jason Hendardy Sebastian Krenn

Sebastian Krenn Aaron McElroy

Aaron McElroy Daido Moriyama

Daido Moriyama Matthew Genitempo

Matthew Genitempo Bryan Schutmaat

Bryan Schutmaat