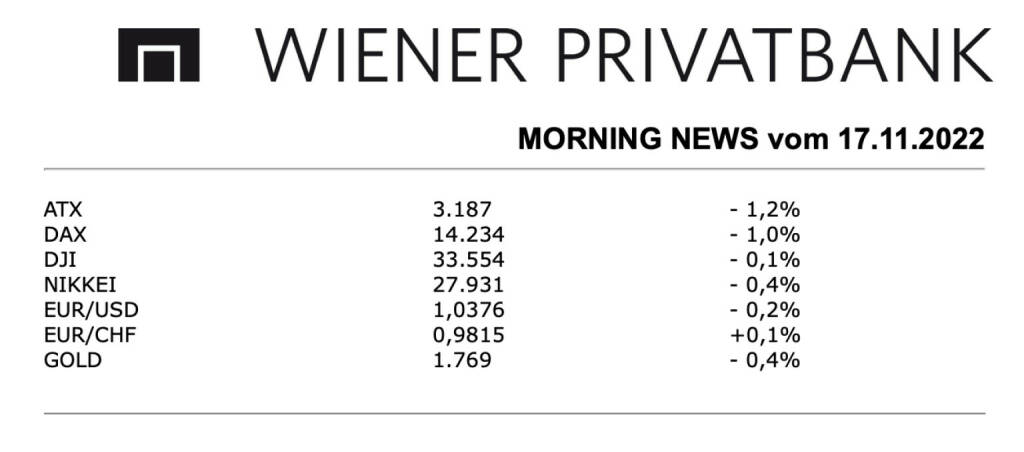

17.11.2022, 8983 Zeichen

Aus den Morning News der Wiener Privatbank: Die Wiener Börse hat den Handel am Mittwoch mit tieferen Notierungen beendet, für den ATX ging es um 1,2% nach unten, nachdem er zuvor vier Gewinntage in Folge verzeichnen hatte können. Unter den Einzelwerten standen Ergebnisvorlagen im Fokus der Aufmerksamkeit, Semperit musste nach der Zahlenpräsentation ein Minus von 9,6% hinnehmen, der Gummi- und Kautschukkonzern ist in den ersten drei Quartalen klar in die Verlustzone gerutscht, der Unternehmensbereich Industrie warf zwar Gewinne ab, doch der Sektor Medizin riss mit negativen Ergebnisbeiträgen ein Loch in die Bilanz. Auch Strabag legte Ergebnisse vor, der Bauriese hat seine Leistung deutlich gesteigert, in den ersten drei Quartalen gab es gegenüber der Vorjahresperiode einen Zuwachs von 10 Prozent, das war mehr als zu Rekordzeiten vor Corona im Vergleichszeitraum 2019. Für 2022 werden nun mindestens 17 Milliarden Euro Bauleistung erwartet, statt bisher 16,6 Milliarden. Allgemein wurde von einer Fortsetzung der positiven Dynamik gesprochen, die Aktie reagierte aber nur wenig auf dieses gute Ergebnis uns schaffte nur eine kleine Verbesserung von 0,3%. Höhere Kosten für Material und Vorleistungen haben beim Mautsystemanbieter Kapsch TrafficCom im ersten Halbjahr 2022/23 zu einem kräftigen Ergebnisrückgang geführt, der Gewinn ging zur Vorjahresperiode um 90 Prozent zurück, für das Gesamtjahr rechnet der Konzern unverändert mit einem stabilen Umsatzniveau und einer höheren Profitabilität, die Aktie musste nach Verlaufsgewinnen letztendlich leicht um 0,2% nachgeben. Die Baader Bank bestätigte die Kaufempfehlung für Rosenbauer und liess auch das Kursziel unverändert bei 42,0 Euro, der Feuerwehrausrüster konnte um 2,9% nach oben klettern. Nach unten ging es für die im Index schwergewichteten großen heimischen Banken, die Bawag verzeichnete ein kleines Minus von 0,3%, die Erste Group musste 0,9% tiefer schliessen und für die Raiffeisen Bank International ging es um 1,4% nach unten. Weiter gut nachgefragt war Marinomed, für das Biotechnologieunternehmen ging es um weitere stolze 6,7% nach oben, auch der Flughafen Wien zählte zu den Gewinnern und konnte um 1,9% vorrücken.

Do & Co

Das heimische Cateringunternehmen Do & Co präsentierte heute seine Zahlen zum Q2/22-23, die ein weiteres deutliches Wachstum reflektierten. Nachdem DO & CO bereits im 1. Quartal mit 288,31 Mio. den höchsten Quartalsumsatz der Unternehmensgeschichte vermeldet hatte, konnte dieser im 2. Quartal mit €378,9 Mio. (Vj. €183,2 Mio.) noch einmal deutlich gesteigert werden. Das erste Halbjahr des Geschäftsjahres 2022/23 ist daher mit €667,2 Mio. (Vj. €286,0 Mio.) das mit Abstand umsatzstärkste Halbjahr der Unternehmensgeschichte. Aus Wechselkursänderungen gegenüber dem Euro im Vergleich zum ersten Halbjahr des Geschäftsjahres 2021/2022 ergibt sich ein negativer Effekt auf den Konzernumsatz in Höhe von €131,95 Mio., welcher Großteils aus dem Verfall der türkischen Lira resultiert. Die bereits im vergangenen Geschäftsjahr eingetretene Erholung von den Auswirkungen der COVID-19 Krise setzte sich auch im ersten Halbjahr des Geschäftsjahres 2022/2023 fort. Das EBITDA betrug im Q2/22-23 €38,3 Mio., ein Anstieg von 44,6% gegenüber dem Vorjahr. Die EBITDA-Marge betrug 10,1% (Vj. 14,5%). Das EBIT stieg um 72,9% auf €23,5 Mio., die EBIT-Marge lag somit bei 6,2% (Vj. 7,4%). Das Konzernergebnis verbessert sich im zweiten Quartal um 90,6% von im Vorjahr €5,6 Mio. auf €10,7 Mio. Aktuell sind die Inflation und die damit verbundenen stark steigenden Energie- und Rohstoffpreise die größten Herausforderungen. DO & CO zuversichtlich den größten Teil dieser nicht selbst verschuldeten Zusatzkosten weitergeben zu können. Andernfalls ist auch der Verzicht auf durch die Preissteigerungen weniger ertragreich gewordene Umsätze in Erwägung zu ziehen. Das Unternehmen nimmt weiterhin an großen Ausschreibungen vor allem im Bereich Airline Catering teil. Das Management von DO & CO ist davon überzeugt den erfolgreichen Weg der vergangenen Quartale fortsetzen zu können.

Q2/22-23: Umsatz: €378,9 Mio. (Vj. 183,2), EBITDA: €38,3 Mio. (Vj. 26,5), EBIT: €23,5 Mio. (Vj. 13,6), Konzernergebnis: €10,7 Mio. (Vj. 5,6)

Flughafen Wien

Der heimische Flughafen Wien präsentierte heute seine Ergebnisse zum Q3/22, die über den Erwartungen lagen. Zusätzlich wurden die Verkehrsergebnisse des Oktober 2022 berichtet. Im Oktober 2022 verzeichnete die Flughafen-Wien-Gruppe (Flughafen Wien, Malta Airport und Flughafen Kosice) 3.073.523 Reisende (+52,2% zu 2021), gegenüber dem Vorkrisenniveau (Oktober 2019) beträgt der Rückgang nur 14,3%. Die Umsatzerlöse der Flughafen-Wien-Gruppe erhöhten sich im dritten Quartal 2022 um €67,5 Mio. bzw. 46,2% auf €213,3 Mio. (Q3/21: € 145,9 Mio.). Die Erhöhung ist auf die vermehrte Reisetätigkeit und die dadurch besseren Verkehrszahlen zurückzuführen. Die Umsätze aus dem Segment Airport erhöhten sich um €31,6 Mio. Auch der Flughafen Malta erzielte im Quartalsvergleich um €9,6 Mio. höhere Umsatzerlöse. Die Umsatzerlöse im Segment Retail & Properties stiegen um €17,7 Mio., das Segment Handling & Sicherheitsdienstleistungen steuerte €6,6 Mio. zur Umsatzsteigerung bei. Die Umsatzerhöhung führte zu einem positiven EBITDA für das Q3/22 von €112,9 Mio. (Q3/21: € 81,4 Mio.). Das Ergebnis vor Ertragsteuern lag mit €78,5 Mio. deutlich besser als der Vorjahreswert von €46,1 Mio. Nach Berücksichtigung von Ertragsteuern in Höhe von €21,6 Mio. (Q3/21: €13,6 Mio.) ergibt sich ein um €24,5 Mio. verbessertes Periodenergebnis von €56,9 Mio. (Q3/21: € 32,4 Mio.). Das Periodenergebnis der Muttergesellschaft belief sich auf €51,4 Mio. und verbesserte sich damit um €22,2 Mio. (Q3/21: €29,2 Mio.). Die Flughafen-Wien-Gruppe erwartet gruppenweit rund 29 Mio. Passagiere und rund 23 Mio. Passagiere am Standort Wien. Daraus resultiert eine weitere Verbesserung des Jahresergebnisses auf €115 Mio. Basierend auf dieser positiven Ergebnisentwicklung wird als Dividenden-Guidance bestätigt, dass der Vorstand plant, in der Hauptversammlung über das Geschäftsjahr 2022 eine Dividende von mindestens 60% des Nettoergebnisses nach Minderheiten vorzuschlagen.

Q3/22: Umsatzerlöse: €213,3 Mio. (Vj. 145,9); EBITDA: €112,9 Mio. (Vj. 81,4); EBIT: €81,1 Mio. (Vj. 47,2); Periodenergebnis (nach Minderheiten): €51,4 Mio. (Vj. 29,2)

UNIQA Group

Das heimische Versicherungsunternehmen UNIQA berichtete heute seine Ergebnisse zum Q3/22, die eine stabile Entwicklung reflektierten. UNIQA rechnet mit steigenden Prämieneinnahmen und einer robusten Entwicklung des versicherungstechnischen Kerngeschäfts im heurigen Jahr. Aktuell ist jedoch eine solide Einschätzung der Kapitalmarktentwicklung und damit eine stabile Prognose zum Kapitalanlageergebnis nicht möglich. Unverändert gibt UNIQA daher keine Ergebnisprognose für das Gesamtjahr. Die verrechneten Prämien der UNIQA Group inklusive der Sparanteile der fonds- und der indexgebundenen Lebensversicherung stiegen in den ersten drei Quartalen 2022 um 4,3% auf €5.033,1 Mio. In allen Sparten konnten Steigerungen verzeichnet werden: Die Schaden- und Unfallversicherung hat um 5,5 Prozent, die Krankenversicherung um 4,9 Prozent und die Lebensversicherung um 1,2 Prozent zugelegt. Die Gesamtkostenquote – das Verhältnis der gesamten Aufwendungen für den Versicherungsbetrieb zu den abgegrenzten Prämien einschließlich der Nettosparanteile der Prämien aus der fonds- und der indexgebundenen Lebensversicherung – erhöhte sich unter Einbeziehung der erhaltenen Rückversicherungsprovisionen auf 26,7% (1 – 9/2021: 26,4%). Die Combined Ratio nach Rückversicherung stieg in der Schaden- und Unfallversicherung leicht auf 94,4% (1 – 9/2021: 94,%). Das Kapitalanlageergebnis verringerte sich in den ersten drei Quartalen 2022 um 11,7% auf €368,8 Mio. Insbesondere die Wertminderung russischer Anleihen beeinflussten das Kapitalanlageergebnis in den ersten neun Monaten des Jahres 2022 negativ. Das versicherungstechnische Ergebnis der UNIQA Group verringerte sich in den ersten drei Quartalen 2022 vorwiegend aufgrund von gestiegenen Abschlusskosten um 10,8% auf €168,8 Mio. Das operative Ergebnis verringerte sich um 11,5% auf €345,4 Mio. Das Ergebnis vor Steuern der UNIQA Group reduzierte sich dementsprechend um 7,8% auf €275,4 Mio. Das Konzernergebnis (den Aktionären der UNIQA Insurance Group AG zurechenbarer Anteil des Periodenergebnisses) erhöhte sich jedoch um 3,0% auf €242,9 Mio. UNIQA rechnet mit steigenden Prämieneinnahmen und einer robusten Entwicklung des versicherungstechnischen Kerngeschäfts im heurigen Jahr. Aktuell ist jedoch eine solide Einschätzung der Kapitalmarktentwicklung und damit eine stabile Prognose zum Kapitalanlageergebnis nicht möglich. Unverändert gibt UNIQA daher keine Ergebnisprognose für das Gesamtjahr.

Q1-3/22: Verrechnete Prämien: €5.033,1 Mio. (Vj. 4.827,2); Versicherungstechnisches Ergebnis: €168,8 Mio. (Vj. 189,2); Ergebnis vor Steuern: €275,4 Mio. (Vj. 298,7); Konzernergebnis: €242,9 Mio. (Vj. 235,8)

Börsepeople im Podcast S16/22: Markus Remis

Bildnachweis

1.

Aktien auf dem Radar:Immofinanz, RHI Magnesita, Porr, Flughafen Wien, Mayr-Melnhof, FACC, Kapsch TrafficCom, Polytec Group, Verbund, EVN, Wienerberger, AT&S, Lenzing, BKS Bank Stamm, Pierer Mobility, Wolford, Wiener Privatbank, Josef Manner & Comp. AG, EuroTeleSites AG, Agrana, Amag, Rosenbauer, Heid AG, Oberbank AG Stamm, Austriacard Holdings AG, Palfinger, OMV, Österreichische Post, Telekom Austria, Uniqa, VIG.

Random Partner

EuroTeleSites AG

EuroTeleSites bietet mit seiner langjähriger Erfahrung im Bereich der Telekommunikation, Lösungen und Dienstleistungen zum Bau und der Servicierung von drahtlosen Telekommunikationsnetzwerken in sechs Ländern in der CEE-Region an: Österreich, Bulgarien, Kroatien, Slowenien, der Republik Nordmazedonien und der Republik Serbien. Das Portfolio des Unternehmens umfasst über 13.000 Standorte, die hochwertige Wholesale Services für eine breite Palette von Kunden bieten.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Österreich-Depots: Blick ins wikifolio-Ranking (Depot Kommentar)

» Börsegeschichte 9.1.: Mike Lielacher (Börse Geschichte) (BörseGeschichte)

» PIR-News: Frequentis, Porr, Top Picks von Raiffeisen, Baader bewertet Ve...

» Nachlese: Beate Meinl-Reisinger, Rudi Fußi, EU Retail Investment Strateg...

» Wiener Börse Party #816: Erste Group x5, Bohemian BKS und wie unser wiki...

» Wiener Börse zu Mittag etwas fester: Pierer Mobility, Immofinanz und Pol...

» Inside Umbrella powered by wikifolio 01/25: Why Rheinmetall, Paypal, Mod...

» Börse-Inputs auf Spotify zu u.a. EU Retail Investment Strategy, Immofina...

» ATX-Trends: AT&S, DO & CO, PIerer Mobility ...

» Österreich-Depots: Schwächer, aber im ytd-Plus, wikifolio-Ranking (Depot...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A3D5K6 | |

| AT0000A3DYG5 | |

| AT0000A2TTP4 |

- Wie Sportradar Group, paragon, Noratis, Suess Mic...

- Wie Manz, Immofinanz, Kapsch TrafficCom, Valneva,...

- Wie Commerzbank, Siemens Energy, RWE, Zalando, Co...

- Neue Bilder: Josef Fritz, Fotostrecke Opel Helga ...

- Neue Bilder: Josef Fritz, Fotostrecke Opel Helga ...

- Bawag erhält regulatorische Genehmigungen für Kau...

Featured Partner Video

Abseits des echten Weltsports

Das Sporttagebuch mit Michael Knöppel - 8. Jänner 2025 E-Mail: sporttagebuch.michael@gmail.com Instagram: @das_sporttagebuch Twitter: @Sporttagebuch_

Das Sporttagebuch mit Michael Knöppel - 8. ...

Books josefchladek.com

War Without War

2015

Scheidegger & Spiess

The Crisis Tapes

2024

TIS Books

Mother of Dogs

2022

Trespasser

Record (Kiroku) No.1-5 (Reprint Edition) 森山 大道 記録

2008

Akio Nagasawa

Gabriele Basilico

Gabriele Basilico Joe Dilworth

Joe Dilworth Yanagisawa Shin Tracks of the City

Yanagisawa Shin Tracks of the City Jason Hendardy

Jason Hendardy Matthew Genitempo

Matthew Genitempo Bryan Schutmaat

Bryan Schutmaat