UNIQA startet Einladung zum Rückkauf von nachrangigen (Tier 2), in 2013 und 2015 ausgegebenen Anleihen und beabsichtigt Begebung einer neuen nachrangigen (Tier 2) Anleihe mit gleich hohem Nennbetrag

25.11.2021, 7879 Zeichen

Veröffentlichung einer Insiderinformation gemäß Artikel 17 MAR durch euro adhoc mit dem Ziel einer europaweiten Verbreitung. Für den Inhalt ist der Emittent verantwortlich.

Finanzierung/Einladung zum Rückkauf und Anleiheemission/Absichtserklärung 25.11.2021

Wien - DIE HIERIN ENTHALTENEN INFORMATIONEN SIND NICHT ZUR VERÖFFENTLICHUNG ODER WEITERGABE IN DIE ODER INNERHALB DER VEREINIGTEN STAATEN VON AMERIKA, NACH ODER INNERHALB VON AUSTRALIEN, KANADA ODER JAPAN BESTIMMT.

Der Vorstand und der Aufsichtsrat von UNIQA Insurance Group AG ("UNIQA" oder die "Gesellschaft") haben heute beschlossen, Inhaber der von UNIQA ausgegebenen (a) EUR 350.000.000,00 nachrangigen, fix zu variabel verzinslichen Anleihe mit vorgesehener Fälligkeit in 2043 und erstmaliger Möglichkeit der Kündigung durch die Gesellschaft zum Termin 31.7.2023, ISIN XS0808635436 (die "2023 Anleihe"), und (b) EUR 500.000.000,00 nachrangigen, fix zu variabel verzinslichen Anleihe mit vorgesehener Fälligkeit in 2046 und erstmaliger Möglichkeit der Kündigung durch die Gesellschaft zum Termin 27.7.2026, ISIN XS1117293107 (die "2026 Anleihe"; gemeinsam mit der 2023 Anleihe die "Anleihen" und jede von diesen eine "Serie"), einzuladen, ihre Anleihen der Gesellschaft zum Rückkauf anzudienen (das "Rückkaufangebot" oder der "Rückkauf").

Der Rückkauf wird stattfinden (i) in einem Gesamtnennbetrag bis zu insgesamt höchstens EUR 300.000.000,00 oder jenem anderen Betrag, den die Gesellschaft in ihrem freien Ermessen gegebenenfalls festlegt (der "Maximale Rückkaufsbetrag"), (ii) (a) mit einem Yield von -0,05 % für die 2023 Anleihe und (b) mit einem Offer Spread von +80 Basispunkten zuzüglich der interpolierten Mid-Swap Rate der 2026 Anleihe (wie in der von der Gesellschaft vorbereiteten Einladung zur Legung von Angeboten zum Rückkauf vom 25. November 2021 (die "Angebotsunterlage") festgelegt) für die 2026 Anleihe, sowie in jedem dieser Fälle (c) zuzüglich aufgelaufenen Zinsen. Die Einzelheiten sind in der Angebotsunterlage festgelegt. Wenn die Gesellschaft Angebote zum Rückkauf in einem Gesamtnennbetrag der Anleihen erhalten sollte, der den Maximalen Rückkaufbetrag überschreitet, wird eine Kürzung vorgenommen werden.

Der Rückkauf ist bedingt mit der erfolgreichen Platzierung von neu ausgegebenen nachrangigen (Tier 2) fix zu variabel verzinslichen Schuldverschreibungen mit einer Mindeststückelung von EUR 100.000,00 (die "Neue Anleihe") im selben Nennbetrag wie Anleihen zurückgekauft werden.

Investoren können ihre 2023 Anleihe und/oder 2026 Anleihe mit Beginn von heute, 25. November 2021, bis zum Endtermin, 1. Dezember 2021 zum Rückkauf andienen (es sei denn, dass das Rückkaufangebot verlängert, frühzeitig beendet oder zurückgezogen werden sollte, jeweils im freien Ermessen der Gesellschaft). Die vorläufigen Ergebnisse des Rückkaufangebots werden voraussichtlich am oder um den 2. Dezember 2021 veröffentlicht werden. Die endgültigen Ergebnisse des Rückkaufangebots werden sobald wie möglich am oder nach 2. Dezember 2021 oder am oder nach dem Tag der Preisfestsetzung für die Neue Anleihe, je nachdem, welcher Termin der spätere ist, veröffentlicht werden. Die Abwicklung (das Settlement) des Rückkaufs wird erwartet für 10. Dezember 2021 oder für den Bankarbeitstag nach Abwicklung (Settlement) der Emission der Neuen Anleihe, je nachdem, welcher Termin der spätere ist.

Das Rückkaufangebot wird ausschließlich auf Grundlage sowie gemäß den Bestimmungen und Bedingungen der Angebotsunterlage unterbreitet. Die Angebotsunterlage wird auf Verlangen von Lucid Issuer Services Limited (+44 20 7704 0880 / uniqa@lucid-is.com [uniqa@lucid-is.com]) in deren Eigenschaft als Agent für das Rückkaufangebot ab heute zur Verfügung gestellt.

UNIQA erwartet für den Fall eines Rückkaufs einen Anstieg der Finanzierungskosten, weil der Rückkauf mit einem Aufschlag auf den Nennbetrag erfolgen wird, der vollumfänglich in 2021 verbucht wird. Ungeachtet dessen belässt UNIQA den aktuellen Ausblick für das Geschäftsjahr 2021 unverändert.

Die Emission und die Platzierung der Neuen Anleihe sind, abhängig von den Marktgegebenheiten, am oder um den 2. Dezember 2021 in Aussicht genommen und werden sich ausschließlich an institutionelle Anleger in Österreich und im Ausland richten. Inhaber der bestehenden Anleihen können eine bevorzugte Zuteilung im Angebot der Neuen Anleihe erhalten (gemäß den Bestimmungen und Bedingungen der Angebotsunterlage). Um eine bevorzugte Zuteilung der Neuen Anleihe zu erhalten, mögen interessierte Anleger mit einem Dealer Manager Verbindung aufnehmen, um die Vormerkung ihres Interesses zu veranlassen und eine individualisierte Referenznummer (Allocation Code) zu erhalten. Die Zulassung der Neuen Anleihe zum Amtlichen Handel an der Wiener Börse ist beabsichtigt, abhängig von der Billigung des Zulassungsprospekts.

UNIQA beabsichtigt zu arrangieren, dass ein Betrag in gleicher Höhe wie der Netto-Erlös aus der Emission der Neuen Anleihe so rasch wie praktisch möglich, jedenfalls aber vor dem Laufzeitende der Neuen Anleihe, zur Gänze oder teilweise, zur Finanzierung und/oder Refinanzierung geeigneter Assets gemäß dem UNIQA Green Bond Framework verwendet wird.

J.P. Morgan AG und Raiffeisenbank International AG sind als Dealer Manager und Lucid Issuer Services Limited als Agent für das Rückkaufangebot beauftragt worden.

J.P. Morgan AG und Raiffeisenbank International AG sind als Joint Bookrunners für die Neue Anleihe beauftragt worden.

Rechtlicher Hinweis/Disclaimer: Diese Mitteilung ist eine Pflichtmitteilung gemäß Artikel 17 der Verordnung (EU) Nr 596/2014 des Europäischen Parlaments und des Rates vom 16. April 2014 über Marktmissbrauch (Marktmissbrauchsverordnung).

Diese Mitteilung dient ausschließlich Informationszwecken und ist kein Angebot zum Verkauf und keine Einladung, Aufforderung oder Angebot zum Kauf oder zur Zeichnung von Wertpapieren sowie keine Finanzanalyse und keine auf Finanzinstrumente bezogene Beratung oder Empfehlung. Die Wertpapiere wurden nicht und werden nicht gemäß ausländischen Wertpapiergesetzen, insbesondere nicht gemäß dem U.S. Securities Act of 1933 in der derzeit geltenden Fassung ("Securities Act"), bei ausländischen Wertpapierbehörden registriert und dürfen insbesondere in den Vereinigten Staaten von Amerika ("USA") nicht ohne Registrierung oder Ausnahme von den Registrierungserfordernissen gemäß dem Securities Act angeboten oder verkauft werden.

Diese Mitteilung ist nicht zur Weitergabe in die oder innerhalb der USA, Australien, Kanada oder Japan oder einem anderen Staat, in dem die Weitergabe oder Verbreitung unzulässig wäre, bestimmt und darf nicht an Publikationen mit allgemeiner Verbreitung in den USA verteilt oder weitergeleitet werden. Ein öffentliches Angebot von Wertpapieren in den USA findet nicht statt.

Diese Mitteilung ist kein Angebot und keine Einladung oder Aufforderung an die Öffentlichkeit in Zusammenhang mit einem Angebot im Sinn der europäischen Prospektverordnung (EU) 2017/1129 (die "Prospektverordnung"). Das Angebot und der Verkauf der Neuen Anleihe erfolgen aufgrund einer Ausnahme gemäß der Prospektverordnung von der Verpflichtung, einen Prospekt für Angebote von Wertpapieren zu erstellen.

Ein Zulassungsprospekt wird ausschließlich zum Zweck der Zulassung der Neuen Anleihe zum Amtlichen Handel an der Wiener Börse erstellt. Der Prospekt wird, wenn und sobald von der Finanzmarktaufsichtsbehörde gebilligt, in elektronischer Form auf der Internetseite der Emittentin unter https://www.uniqagroup.com/ gruppe/versicherung/investor-relations/Anleihen.en.html [https:// www.uniqagroup.com/gruppe/versicherung/investor-relations/Anleihen.en.html] kostenlos zum Download verfügbar sein.

Emittent: UNIQA Insurance Group AG Untere Donaustraße 21 A-1029 Wien Telefon: 01/211 75-0 FAX: Email: investor.relations@uniqa.at WWW: http://www.uniqagroup.com ISIN: AT0000821103 Indizes: ATX, WBI Börsen: Wien Sprache: Deutsch

Börsepeople im Podcast S14/15: Ricardo-José Vybiral

Uniqa

Uhrzeit: 09:11:15

Veränderung zu letztem SK: 0.19%

Letzter SK: 7.73 ( 0.39%)

Bildnachweis

Aktien auf dem Radar:Rosenbauer, SBO, Polytec Group, Austriacard Holdings AG, Addiko Bank, Strabag, Zumtobel, Porr, Bawag, Rosgix, Telekom Austria, AT&S, CA Immo, Erste Group, ams-Osram, BTV AG, Marinomed Biotech, Pierer Mobility, Oberbank AG Stamm, Agrana, Amag, EVN, Flughafen Wien, Immofinanz, Palfinger, Österreichische Post, RHI Magnesita, S Immo, Uniqa, VIG, Wienerberger.

Random Partner

EuroTeleSites AG

EuroTeleSites bietet mit seiner langjähriger Erfahrung im Bereich der Telekommunikation, Lösungen und Dienstleistungen zum Bau und der Servicierung von drahtlosen Telekommunikationsnetzwerken in sechs Ländern in der CEE-Region an: Österreich, Bulgarien, Kroatien, Slowenien, der Republik Nordmazedonien und der Republik Serbien. Das Portfolio des Unternehmens umfasst über 13.000 Standorte, die hochwertige Wholesale Services für eine breite Palette von Kunden bieten.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Mehr aktuelle OTS-Meldungen HIER

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A2VYE4 | |

| AT0000A3DTK7 | |

| AT0000A2UVV6 |

- Börse-Inputs auf Spotify zu u.a. Ricardo-José Vyb...

- Börsepeople im Podcast S14/15: Ricardo-José Vybiral

- Bestätigtes Buy für Uniqa, höheres Kursziel für E...

- Research-Fazits zu Volkswagen, Henkel ...

- Guten Morgen mit Vonovia, Mercedes-Benz, Siemens ...

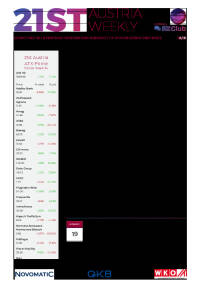

- 21st Austria weekly - Pierer Mobility (23/08/2024)

Featured Partner Video

Erdiger Fussball

Das Sporttagebuch mit Michael Knöppel - 14. August 2024 E-Mail: sporttagebuch.michael@gmail.com Instagram: @das_sporttagebuch Twitter: @Sporttagebuch_

Das Sporttagebuch mit Michael Knöppel - 14...

Books josefchladek.com

Flughafen Berlin-Tegel

2023

Drittel Books

Musical Chairs

2024

White Belt Publishing

Nothing Personal

2024

GOST

Mimi Plumb

Mimi Plumb Martin Frey & Philipp Graf

Martin Frey & Philipp Graf Martin Parr

Martin Parr Kjell-Ake Andersson & Mikael Wiström

Kjell-Ake Andersson & Mikael Wiström Sergio Castañeira

Sergio Castañeira Futures

Futures Hans Hollein

Hans Hollein