22.04.2020, 11215 Zeichen

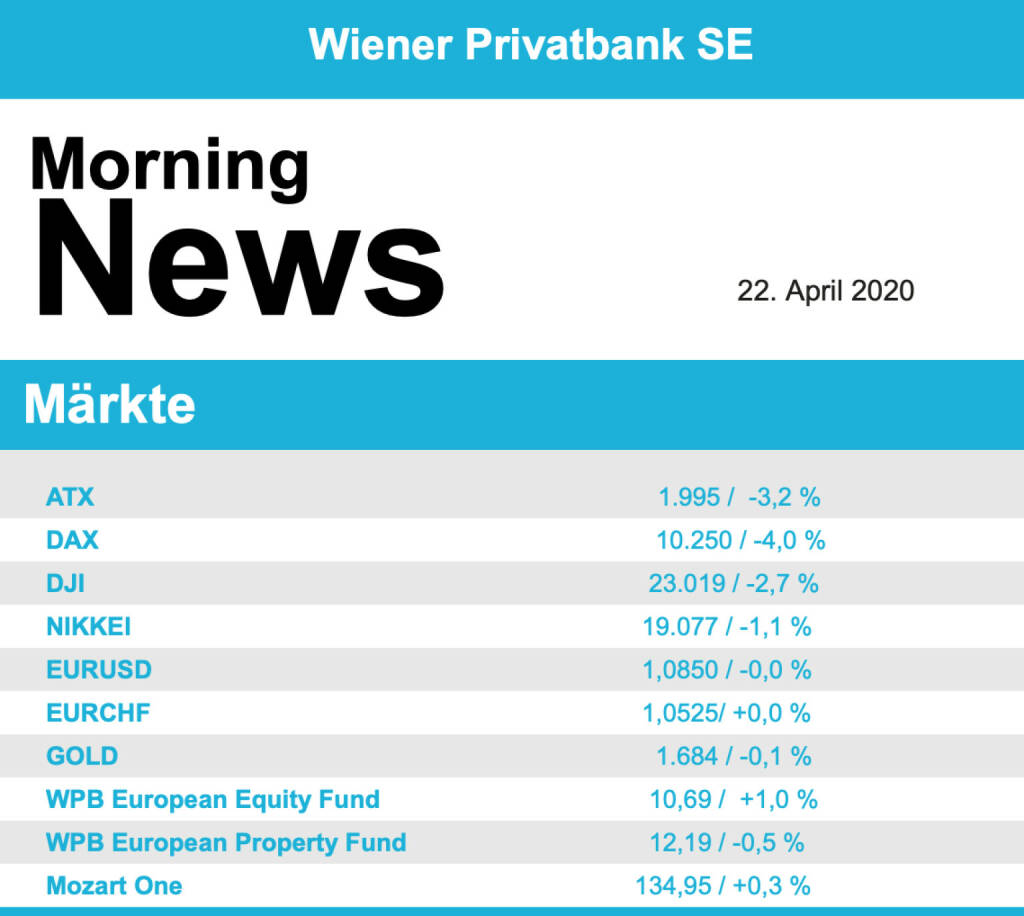

Kollabierende Ölpreise haben am Dienstag den europäischen Aktienmärkten schwer zugesetzt, der Optimismus der Anleger hat einen Dämpfer bekommen, neue Bedenken hinsichtlich der Nachhaltigkeit der Erholung kamen auf. Der EuroStoxx 50 schloss mit einem Minus von 4,1%, der CAC 40 in Paris verlor 3,8%, der Dax büßte in Deutschland 4,0% ein und in London musste der Footsie 3,0% abgeben.

Branchenseitig setzten die Preisturbulenzen europaweit vor allem den Bergbauwerten sowie den Aktien aus der Öl- und Gasindustrie zu, der Rohstoffsektor schloss mit einem Abschlag von 5,9%, die Öl- und Gaswerte mussten 4,3% abgeben, am besten hielt sich noch der Pharmasektor, der lediglich einen Rückgang von 1,2% erleiden musste. Auch bei den Einzeltiteln waren die Ölwerte die schwächsten, Eni musste 5,6% Rückschlag hinnehmen, für Total ging es 3,8% nach unten. Spitzenreiter im EuroStoxx war die Supermarktkette Ahold Delhaize, die unverändert schliessen konnte. Der weltgrößte Bergbaukonzern BHP verlor nach einem Zwischenbericht 6,4%, der Konzern äußerte auch Bedenken bezüglich einer zweiten Welle von Neuinfektionen, die die Erholung bedrohen könnten. Auch Associated British Foods legte Zahlen vor, die auf Grund der Krise alles andere als erfreulich ausfielen, und musste 6,1% abgeben. Der französische Lebensmittelhersteller Danone zog seinen ohnehin schon gesenkten Jahresausblick nun komplett zurück, die Aktie musste daraufhin 2,74% tiefer schliessen. Der Autobauer PSA, der unter anderem die Marken Peugeot, Citroen und Opel unter seinem Dach vereint, hielt hingegen trotz rückläufiger Umsatzzahlen an seinen Mittelfristzielen fest und konnte dadurch ein Kursplus von 0,3% erzielen. Der niederländische Zahlungsdienstleister Adyen präsentierte trotz der Krise starke Quartalszahlen, die Aktie verzeichnete einen Kurssprung von 9,2% nach oben. Bei SAP wird die Co-Chefin Jennifer Morgan, die erst vor einem halben Jahr gemeinsam mit Christian Klein als Duo angetreten war, den Konzern verlassen, die Softwareschmiede musste einen Kursabschlag von 6,6% hinnehmen. Sartorius ist nach wie vor ein Gewinner in der gegenwärtigen Situation, die Produkte für die biopharmazeutische Industrie laufen hervorragend und gestern gab es einen weiteren Kursanstieg von 5,1%. Auch HelloFresh präsentierte sich einmal mehr als Nutznießer der Krise, der Versender von Kochboxen konnte gestern wieder 3,7% Zugewinn erzielen.

Nachgeben musste gestern auch der heimische Markt, der ATX schloss mit einer um 3,2% tieferen Notierung. Auch in Wien standen die Turbulenzen am Ölmarkt im Fokus des Interesses, besonders betroffen waren die heimischen Ölunternehmen, Schoeller-Bleckmann verbilligte sich um 5,2%, die OMV sackte 5,6% ab. Hier half es auch nicht, dass die Erste Group für die OMV vorbörslich eine Kaufempfehlung mit einem Kursziel von 40,0 Euro ausgesprochen hatte. Wienerberger hatte vorbörslich Zahlen veröffentlicht, die bei den Investoren wenig gut aufgenommen wurden, für den Ziegelkonzern brachte der Tag einen Rückgang von 4,9%. Auch der Flughafen Wien kam schwer unter die Räder, die AUA hatte bekanntgegeben, auf Grund der Krise mehrere Flugzeuge dauerhaft stillzulegen, diese Nachricht liess die Aktie um 7,3% abrutschten. Die Banken hatten ebenfalls unter Verlusten zu leiden, für die Bawag ging es 3,3% nach Süden, die Erste Group musste gar einen Verlust von 5,7% hinnehmen, lediglich die Raiffeisen konnte sich einigermaßen gut halten und unverändert zur Vortagsnotierung schliessen. Gewinner des Tages war die Vienna Insurance Group, die um 2,5% vorrücken konnte, auch Warimpex wurde gesucht, das Immobilienunternehmen erzielte einen Zuwachs von 1,7%. Ebenfalls unter den Gewinnern war Mayr-Melnhof zu finden, für den Kartonhersteller ging es 1,6% nach oben, auch Marinomed erreichte in dem trüben Umfeld eine Verbesserung, das Biotechunternehmen konnte 0,5% befestigt schliessen. Neben dem Flughafen Wien war Semperit der deutlichste Verlierer des Tages, der Gummikonzern, der sich seit Jahresanfang sehr gut gehalten hatte, schloss mit einem Abschlag von 7,0%. AMAG musste der Schwäche bei den rohstoffaffinen Titeln Tribut zollen und verbilligte sich um 5,8%.

Fortgesetzt heftige Turbulenzen am Rohölmarkt haben den US-Börsen am Dienstag einen weiteren sehr schwachen Handelstag eingebrockt, zudem hat die Coronavirus-Pandemie die Märkte weiter fest im Griff. Der Dow Jones büßte zum Schluss 2,7% auf die Vortagsnotierung ein, der S&P 500 schloss 3,1% schwächer und für den Nasdaq 100 gab es einen Rückgang von 3,7%. Dass US-Präsident Donald Trump nun weitere Hilfen versprach beruhigte die Anleger nicht sonderlich, denn die Öl- und Gasindustrie ist ein wichtiger Wirtschaftsfaktor in den USA, und die war vom weiteren Rückgang des Rohstoffpreises stark betroffen, wenngleich sich die Verluste bei den einzelnen Werten doch durchaus in Grenzen halten konnten. Unternehmensseitig standen vor allem Quartalsberichte im Mittelpunkt, der Versicherer The Travelers meldete zwar Einbußen durch Stürme und die Corona-Krise im ersten Quartal, insgesamt war das Zahlenwerk aber doch sehr solide, die Aktie konnte sich lange Zeit im Plus halten, schloss dann aber nahezu unverändert. IBM meldete deutliche Umsatz- und Gewinneinbußen und gab sein Jahresziele auf, das bedeutet für den Computerriesen einen Rückgang von 3,0%. Coca-Cola konnte sich zwar besser schlagen als erwartet, rechnet aber doch mit Einbußen im zweiten Quartal, der Softgetränkehersteller schloss 2,5% tiefer. Unter den wenigen Gewinnern des Tages war Beyond Meat zu finden, der Fleischersatzprodukte-Hersteller gab bekannt, über eine Partnerschaft mit Starbucks den chinesischen Markt erschliessen zu wollen und konnte sich um 7,4% verbessern. Starbucks konnte von dieser Nachricht nicht profitieren, die Kaffeehauskette musste in dem allgemein sehr schwachen Marktumfeld 3,5% abgeben.

Am Ölmarkt zog der sich fortsetzende Preiskollaps der amerikanischen Ölsorte WTI weitere Verwerfungen nach sich. Auch europäisches Rohöl geriet in den Abwärtsstrudel. Der Ausnahmezustand beruht auf einem stark auseinanderklaffenden Verhältnis von Angebot und Nachfrage, auf der Nachfrageseite wiegt schwer, dass die Corona-Pandemie derzeit viele Volkswirtschaften faktisch lahmlegt, auf der Angebotsseite gibt es nach Meinung vieler Fachleute eine Ölschwemme, nachdem sich große Fördernationen jüngst zunächst nicht auf Produktionskürzungen hatten einigen können, es herrscht nach wie vor ein Preiskampf hauptsächlich zwischen Russland und Saudi-Arabien, der zu keiner drastischen Kürzung der Fördermenge führt. Nach dem am Vortag erstmals gehandelten negativen Preisen erholte sich der Mai-Kontrakt für WTI am Verfallstag wieder ins leicht positive, aber auch der darauffolgende Juni-Kontrakt, der am Vortag noch deutlich höher gehandelt worden war, musste deutlich abgeben. Auch Brent beendete den Tag mit einem Minus von 23,7%. Gold zeigte in der Tagesmitte eine leichte Schwäche, konnte sich aber in weiterer Folge wieder erholen, das Edelmetall notierte gegen Abend leicht tiefer bei einer Notierung von rund 1.685 US-Dollar. Der Euro musste gegen den US-Dollar ebenfalls zunächst leicht abgeben, konnte diese Verluste aber bis zum Ende des Tages wieder weitgehend egalisieren, das Währungspaar erreichte gegen Ende des Handels einen Kurs von rund 1,086.

Vorbörslich sind die Märkte in Europa heute Mittwoch zur Eröffnung freundlich indiziert. Die Börsen in Asien tendierten uneinheitlich, Chinas Börsen mit Kurszuwächsen - Japan mit Verlusten. Unternehmensseitig gibt es Neuigkeiten zu Immofinanz (siehe unten). Makroseitig stehen in Europa heute die Erzeuger- und Verbraucherpreise (GBR), das Geschäftsklima und Produzentenvertrauen (FRA) sowie das Verbrauchervertrauen (EUR), in den USA der FHFA-Index sowie der wöchentliche Ölbericht des Energieministeriums im Fokus der Märkte.

UNTERNEHMENSNACHRICHTEN

Immofinanz

Immofinanz präsentierte gestern nachbörslich seine Ergebnisse für das Geschäftsjahr 2019, die größtenteils über den Erwartungen lagen. Das Ergebnis aus Asset Management verbesserte sich um 19,1% auf €207,3 Mio., was vor allem auf höhere Mieterlöse zurückzuführen ist (€279,9 Mio., +18,1% YoY). Das Ergebnis aus Immobilienverkäufen beträgt €-5,1 Mio., nachdem es im Vorjahreszeitraum vor allem durch das Recycling von kumulierten historischen Differenzen aus der Fremdwährungsumrechnung in die Gewinn- und Verlustrechnung deutlich positiv beeinflusst war (2018: €27,2 Mio.). Das Ergebnis aus Immobilienentwicklung beläuft sich auf €-12,4 Mio. (2018: €-4,3 Mio.). Wesentliche Effekte liegen u.a. in gestiegenen Baukosten in der Projektentwicklung und bei den Aufwendungen für Immobilienvorräte. Das Bewertungsergebnis aus Bestandsimmobilien und Firmenwerten erhöhte sich stark auf €195,7 Mio. (2018: €6,0 Mio.). Das ist vor allem eine Folge der guten Marktentwicklung in 2019 in Deutschland und Österreich, aber auch in allen übrigen Kernländern der IMMOFINANZ im CEE-Raum. Folglich hat sich das Ergebnis aus der Geschäftstätigkeit (EBIT) mit €345,6 Mio. mehr als verdoppelt (2018: €159,1 Mio.). Das Konzernergebnis stieg deutlich um 61,9% auf €352,1 Mio.. Der FFO 1 aus dem Bestandsgeschäft (vor Steuern und inklusive Dividende von S IMMO) hat sich um 30,2% auf €137,4 Mio. verbessert (Guidance: €128 Mio.). Der verwässerte EPRA NAV je Aktie hat sich per 31. Dezember 2019 auf €31,05 erhöht (31. Dezember 2018: unverwässert €28,80). Bei der Berechnung des EPRA NAV wurden – im Gegensatz zum 31. Dezember 2018 – Verwässerungseffekte berücksichtigt, die aus der Wandlung der IMMOFINANZ-Wandelanleihe 2024 resultieren würden, da die Wandelanleihe per 31. Dezember 2019 „im Geld“ war. Die Verwässerung beläuft sich auf €1,45 je Aktie.

Bezüglich der aktuellen Covid-19-Pandemie führte das Unternehmen zunächst aus, dass konkrete Auswirkungen der Covid-19-Pandemie aufgrund der sehr dynamischen Entwicklung noch nicht abschließend beurteilt werden können, diese unterliegen aber einer laufenden Evaluierung. Generell setzte man alle möglichen Maßnahmen, um potenzielle negative Auswirkungen auf den Konzern so gering wie möglich zu halten. Fest steht jedoch, dass die behördlichen Einschränkungen sich sowohl auf die Einzelhandelsstandorte der IMMOFINANZ in den betreffenden Ländern auswirken werden, als auch die wirtschaftliche Situation von Einzelhändlern für das gesamte Geschäftsjahr negativ beeinflussen könnten. Dadurch kann sich für einzelne Mieter eine schwierige Kostensituation ergeben, allerdings stehe man mit den entsprechenden Parteien diesbezüglich bereits in einem aktiven Dialog. In Bezug auf die Dividende plant die Geschäftsleitung indes 75% des FFO 1 an die Aktionäre auszuschütten. Die Hauptversammlung der Gesellschaft ist allerdings aufgrund der Covid-19-Krise auf den 1. Oktober 2020 verschoben worden. Man ließ wissen, dass Vorstand und Aufsichtsrat über einen Gewinnverwendungsvorschlag für das Geschäftsjahr 2019 erst mit der Veröffentlichung der Halbjahreszahlen für das Geschäftsjahr 2020 entscheiden werden und man bis dahin die Auswirkungen der Covid-19-Krise auf das Geschäft der Gesellschaft laufend evaluieren wolle.

GJ/19: Mieterlöse: €279,9 Mio. (265,8e), EBIT: €345,6 Mio. (312,3e), Konzernergebnis: €352,1 Mio. (259,3e)

Börsepeople im Podcast S23/21: Martin Seiter

Bildnachweis

1.

Aktien auf dem Radar:Bawag, FACC, Amag, Austriacard Holdings AG, Polytec Group, Kapsch TrafficCom, Rosgix, Mayr-Melnhof, Strabag, AT&S, Gurktaler AG Stamm, Hutter & Schrantz Stahlbau, Marinomed Biotech, SBO, Wiener Privatbank, RHI Magnesita, BKS Bank Stamm, Oberbank AG Stamm, CA Immo, EuroTeleSites AG, EVN, Flughafen Wien, CPI Europe AG, OMV, Bajaj Mobility AG, Österreichische Post, Telekom Austria, UBM, Verbund, Lenzing, American Express.

Random Partner

Wiener Privatbank

Die Wiener Privatbank ist eine unabhängige, unternehmerisch handelnde Privatbank mit Sitz in Wien.

Als börsennotiertes Unternehmen steht die Bank für Transparenz und verfügt über eine äußerst solide finanzielle Basis. Zu den Kundinnen und Kunden zählen Family Offices, PrivatinvestorInnen, Institutionen sowie Stiftungen im In- und Ausland.

>> Besuchen Sie 53 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Börse-Inputs auf Spotify zu u.a. 20 Jahre Martin Seiter Oberbank, Netfli...

» KI-Phishing: Neue Angriffswelle trifft deutsche Unternehmen ( Finanztrends)

» Österreichische Post: Markus Leitgeb, der Post-Poster, blickt zum Dienst...

» ATX-Trends: Erste Group, AMAG, Kapsch TrafficCom ...

» Börsepeople im Podcast S23/21: Martin Seiter

» Oberbank vor Changes: Wer der designierte Generaldirektor Martin Seiter ...

» Ernährung 2026: Essen für Körper, Geist und Darm ( Finanztrends)

» Bank Of Ireland Aktie: Rekorddividende! ( Finanztrends)

» Burnout-Krise: Psychische Erkrankungen kosten immer mehr Arbeitstage ( F...

» FMC Aktie: Geduldsprobe 2026 ( Finanztrends)

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Raiffeisen-Experten ordnen gegenwärtige Nahost-Si...

- ATX TR-Frühmover: Siemens, Deutsche Bank, Contine...

- DAX-Frühmover: Siemens, Deutsche Bank, Continenta...

- Lufthansa, SMA Solar büßen am stärksten ein (Peer...

- wikifolio Champion per ..: Michael Bichlmeier mit...

- Fanboy Buch über die jüngere Geschichte der Wiene...

Featured Partner Video

Börsepeople im Podcast S23/14: Philipp Vorndran

Philipp Vorndran ist Partner bei Flossbach von.Storch und einer der bekanntesten Kapitalmarktstrategen der DACH-Region. Wir starten bei Julius Baer, sprechen über das Management des weltgrössten De...

Books josefchladek.com

New York 1969

2014

Ishi Inc.

In the Shadow of the Big Brother

2025

Arthur Bondar Collection WWII

Banalité

1930

Librairie Gallimard

Livio Piatti

Livio Piatti Henrik Spohler

Henrik Spohler Jerker Andersson

Jerker Andersson Ray K. Metzker

Ray K. Metzker  Pedro J. Saavedra

Pedro J. Saavedra Otto Neurath & Gerd Arntz

Otto Neurath & Gerd Arntz