24.02.2020, 9829 Zeichen

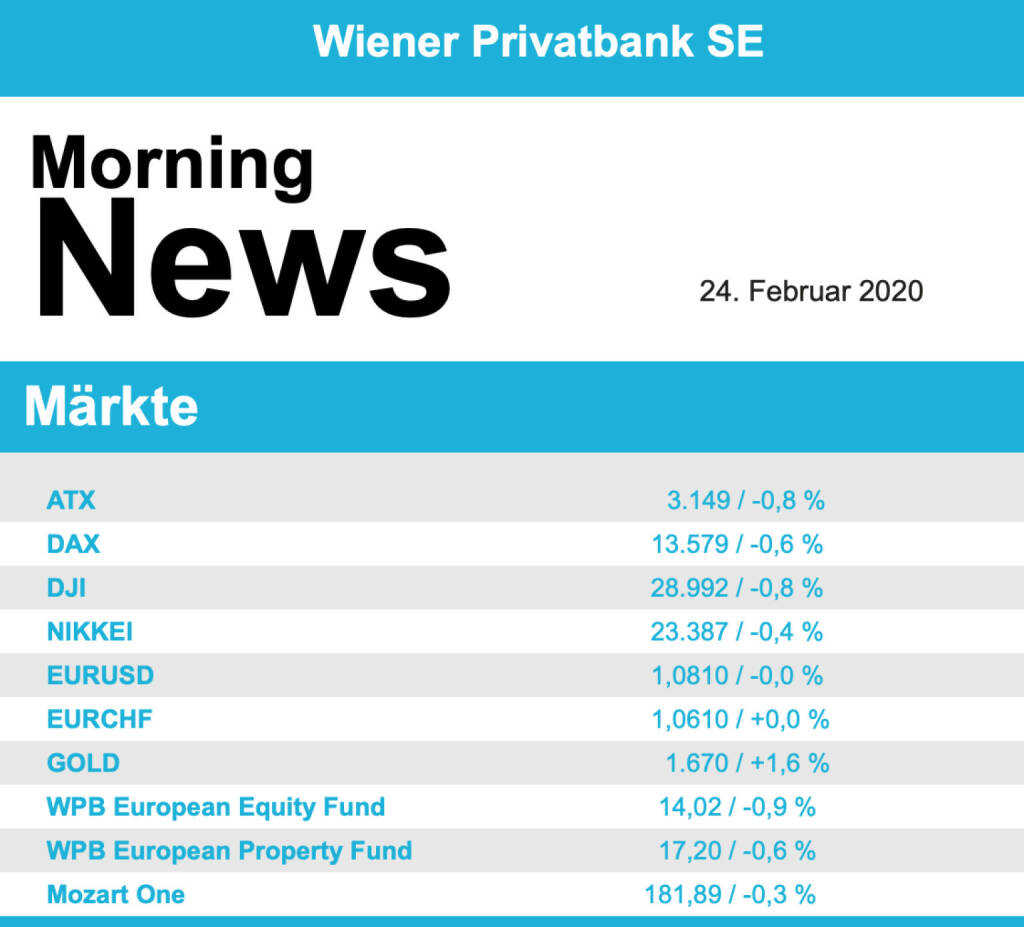

Angesichts der weiteren Ausbreitung des Coronavirus in Asien haben die europäischen Börsen ihre Vortagesverluste ausgeweitet, zusätzlicher Druck kam noch auf, als aus den USA schwache Wirtschaftsdaten gemeldet wurden. Letztendlich ging der EuroStoxx 50 mit einem Minus von 0,6% in das Wochenende, was auf Wochensicht einen Rückgang von rund 1,0% bedeutete, das französische Börsenbarometer CAC 40 endete 0,5% schwächer, der deutsche Dax rutschte um 0,6% ab und für den FTSE 100 in London gab es ein Minus von 0,4%. Aus Branchensicht gerieten Aktien aus dem Autosektor mit fast 2,0% besonders stark unter Druck, verantwortlich dafür war zum Teil Valeo, der französische Zulieferer gab nach einer schwachen Umsatz- und Gewinnentwicklung 4,8% ab.

Bester Sektor waren wie so oft in unruhigen Zeiten die Versorger mit einem Zuwachs von 0,6%, angeführt von Iberdrola, das spanische Unternehmen konnte sich mit einem Plus von 1,3% an die EuroStoxx-Spitze setzen. Deutlich schwächer war der Öl und Gassektor mit einem Rückgang von 1,5%, da eine weitere Ausbreitung des Coronavirus in Asien die ohnehin fragile Rohölnachfrage zusätzlich belasten könnte. Weiter nach unten ging es für Telefonica , nachdem nach den schwachen Quartalsergebnissen mehrere Analysten skeptische Kommentare abgeliefert hatte, rutschte der spanische Konzern mit einem Minus von 2,9% an das untere Ende des EuroStoxx-Index. Allianz profitiert von den Aussagen des Unternehmens zur Dividende und zu geplanten Aktienrückkäufen und konnte sich trotz durchwachsener Quartalszahlen um 1,2% verbessern. Bei den deutschen Nebenwerten sorgte LPKF Laser für Aufsehen, das Unternehmen äußerte sich zurückhaltend zu den Aussichten was den Kurs zunächst um mehr als 13 Prozent einbrechen liess, nachdem aber Hauck&Aufhäuser die langfristigen Erwartungen durchaus positiv sah kamen die Investoren zurück und der Titel ging mit einem Plus von 4,3% in den Schluss.

Heute wird in Deutschland der ifo-Geschäftsklimaindex veröffentlicht, morgen folgen das BIP in Deutschland und der Produzentenpreisindex in Spanien, am Donnerstag die Einzelhandelsumsätze in Deutschland und das Konsumentenvertrauen in der Eurozone und am Freitag die Inflationserwartungen für den Februar für Deutschland, Frankreich, Italien und die Eurozone, die Arbeitslosenzahlen in Deutschland und das BIP in Frankreich. Unternehmensberichte werden diese Woche heute von der niederländischen Post, der Bank of Ireland und Bunzl PLC erwartet, morgen folgen dann Millicom und Endesa, am Mittwoch Rio Tinto , Thales, Danone, Wolters Kluiver, Peugeot, Suez, Saipem und Iberdrola, am Donnerstag Anheuser-Busch, Zalando , Bayer , BAT, Mondi, LafargeHolcim, Safran, Reckitt Benckiser, Carrefour, Saint-Gobain und Ferrovial und am Freitag noch Münchner Rück, Veolia, Rolls-Royce, Eni und BASF .

Auch der heimische Markt konnte sich der europaweit wiederkehrenden Vorsicht nicht entziehen, der ATX endete mit einem Minus von 0,8%. Deutlich unter Druck gerieten die Ölwerte, OMV verlor 2,5%, Schoeller-Bleckmann war mit einem Rückgang von 4,1% einer der schwächsten Titel des Handelstages. Auch die Bankentitel mussten zum Wochenausklang deutliche Rückgänge hinnehmen, die Erste Group verlor 0,6%, bei der Raiffeisen ging es um 1,8% abwärts, die Bawag konnte sich in der schlechten Branchenstimmung erstaunlich gut halten und 0,6% zulegen. Lenzing gab bekannt, dass mittlerweile alle Produktionslinien des chinesischen Werkes in Nanjing wieder vollständig hochgefahren wurden, dennoch musste der Faserhersteller einen leichten Abschlag von 0,3% verzeichnen. Die Berenberg Bank errechnete für Do & Co einen monatlichen Umsatzrückgang von 1,8 Millionen Euro auf Grund der Coronavirus-Epidemie, dennoch wurde das Kursziel von 110,0 Euro auf 115,0 Euro erhöht und die Kaufempfehlung bestätigt. Das Cateringunternehmen rutschte trotz dieses Kommentars um 3,2% ab. Einer der wenigen deutlichen Gewinner zum Wochenausklang war der Verbund mit einem Anstieg von 2,7%, auch S Immo wurde gut nachgefragt und verbesserte sich um 1,6%. Ebenfalls in der Gunst der Investoren hoch angesiedelt waren die Vienna Insurance und AMAG , die sich beide um 1,4% verbessern konnten. EVN konnte nicht ganz mit dem großen Bruder in der Versorgerbranche, Verbund, mithalten, für das Unternehmen gab es aber dennoch einen Anstieg von 0,7%. Deutlichster Verlierer des Tages war Semperit , für den Gummi- und Kautschukkonzern ging es um 4,9% nach unten, auch Zumtobel wurde verkauft, für den Leuchtenhersteller gab es zum Wochenausklang ein Minus von 4,0%. Am Mittwoch berichten Wienerberger und FACC , am Donnerstag EVN und AMAG und am Freitag die Erste Group.

Der Negativtrend, der während der ganzen Woche geherrscht hatte, setzte sich in den USA auch am Freitag fort, der Dow Jones verzeichnete ein Minus von 0,8% was auf Wochensicht einen Rückgang von 1,4% bedeutete, gleichzeitig fiel er unter die Marke von 29.000 Punkten zurück. Neben den wieder aufkeimenden Sorgen um das Coronavirus dämpften auch negative Wirtschaftsdaten die Stimmung, der Einkaufsmanagerindex signalisierte eine schrumpfende Aktivität im US-Dienstleistungssektor. Der S&P 500 schloss mit einem Rücksetzer von 1,1%, noch deutlich schlechter erging es dem Nasdaq 100, der ein Minus von 1,9% einfahren musste. Coca-Cola sowie Johnson & Johnson waren mit Anstiegen 0,7% beziehungsweise 1,1% unter den Dow-Gewinnern. Ansonsten richtete sich der Fokus auf die Mobilfunkbranche, wo sich die Fusion von T-Mobile US mit dem kleineren Wettbewerber Sprint der Zielgeraden nähert, vor allem die Sprint-Aktionäre profitierten vom Ende der langen Phase der Unsicherheit und der Titel konnte sich um 6,0% verbessern. Bei den Nebenwerten sorgten Unternehmensergebnisse für Aufsehen, Dropbox lieferte bessere Zahlen als befürchtet, wodurch der Filehosting-Dienst einen Zuwachs von 20,0% verzeichnen konnte. Ebenfalls positiv überraschen konnte das Agrartechnikunternehmen Deere & Co und wurde dafür mit einem Zuwachs von 7,0% belohnt. First Solar konnte die Erwartungen hingegen nicht erfüllen, ein Verlust im vierten Quartal und schwache Umsätze ließen die Aktien des Solarmodul- und Photovoltaikspezialisten um 14,7% abrutschen.

In den USA wird morgen das vom Conference Board ermittelte Konsumentenvertrauen bekanntgegeben, am Mittwoch die Anzahl der verkauften neuen Eigenheime, am Donnerstag das BIP, der individuelle Konsum, die Aufträge für langlebige Wirtschaftsgüter, die Anzahl der schwebenden Hausverkäufe sowie die wöchentlichen Arbeitslosenzahlen und am Freitag noch die Lagerbestände im Großhandel und im Einzelhandel, die persönlichen Einnahmen und Ausgaben und der Michigan Sentiment Index. Heute berichten McDermott, Hertz, Berkshire Hathaway und HP, morgen dann HomeDepot, salesforce und Unisys, am Mittwoch Wendy’s, Papa John’s Lowe’s, Apache, Marriott und BioMarin, am Donnerstag Dell, Best Buy, Autodesk, Mylan und Beyond Meat und am Freitag noch Foot Locker.

Öl wurde von den wieder aufkeimenden Sorgen getroffen und musste abgeben, Brent verbilligte sich um 1,4%, WTI ging 0,7% leichter ins Wochenende. Gold konnte den Höhenflug fortsetzen und den ganzen Handelsverlauf über zulegen, letztendlich erreichte das Edelmetall einen Kurs von rund 1.645 US-Dollar. Der Euro konnte dank der US-Daten am Nachmittag Boden gutmachen und erreichte eine Notierung von 1,085 gegen den US-Dollar.

Vorbörslich sind die Märkte in Europa heute Montag am ersten Handelstag der Woche zur Eröffnung deutlich schwächer indiziert. Auch die Börsen in Asien präsentierten sich heute mit Kursverlusten. Unternehmensseitig gibt es Newsflow zu FACC (siehe unten). Makroseitig in Europa heute der IFO Geschäftsklimaindex (DEU), in den USA der Chicago Fed Nat. Activity Index.

UNTERNEHMENSNACHRICHTEN

FACC

Der börsenotierte Rieder Flugzeugteilehersteller FACC will sich das Geld, das nach einem Trickbetrug in China sichergestellt wurde und nun auf Konten der Republik Österreich eingefroren ist, am Gerichtsweg zurückholen. Das berichteten die "Oberösterreichischen Nachrichten" (OÖN) am Samstag. "Es ist unsere Pflicht, die uns zustehenden Gelder einzuklagen", wurde das Unternehmen zitiert.FACC, mehrheitlich in chinesischer Hand, war Ende 2015 Opfer eines "Fake President Fraud" (Geschäftsführer-Trickbetrugs) geworden. Die Täter hatten sich in E-Mails gegenüber der Buchhaltung als Firmenchef ausgegeben und die Überweisung von 54 Mio. Euro auf ausländische Konten veranlasst. 10,8 Mio. Euro wurden 2016 in China sichergestellt und im Sommer 2019 nach Österreich überwiesen. Das Geld wurde auf einem Konto der Republik geparkt. Dort liegen zudem weitere 3,8 Mio. Euro, die nach einem Online-Betrug an einem österreichischen Unternehmen in China sichergestellt worden waren, berichteten die OÖN unter Berufung auf das Justizministerium.

Demnach gibt es insgesamt fünf Geschädigte, aber nur aus der bei zwei Unternehmen - FACC und einem westösterreichisches Unternehmen - gemachten Beute wurde Geld zurücküberwiesen. Allerdings liegt es derzeit auf Eis, denn die strafrechtlichen Ermittlungen der Wirtschafts- und Korruptionsstaatsanwaltschaft sind noch nicht abgeschlossen. Bisher sind sechs Beschuldigte einer international agierenden Tätergruppe bekannt. Ein Ende der Ermittlungen kann von den Behörden nicht genannt werden, da u.a. Rechtshilfeersuchen ans Ausland notwendig sind.

Das Justizministerium begründet den Einbehalt des Geldes damit, dass einzelne Opfer durch eine vorzeitige Ausfolgung gegenüber anderen begünstigt würden. Privatbeteiligte an einem Strafverfahren würden nur einen Titel erlangen, den sie im Zuge der Exekution eintreiben könnten. Würde man vorzeitig einzelne Gläubiger befriedigen, würde man das "zivilprozessuale Regime unterwandern".

Laut OÖN will auch das zweite Unternehmen, aus dessen Schaden Geld zurücküberwiesen wurde, gegen diese Vorgehensweise Einspruch erheben.

SportWoche ÖTV-Spitzentennis Podcast: Sebastian Ofner, Joel Schwärzler und Sebastian Sorger liefern den erwünschten Aufschwung

Allianz

Uhrzeit: 10:51:19

Veränderung zu letztem SK: -4.43%

Letzter SK: 370.40 ( -3.09%)

Amag

Uhrzeit: 10:50:17

Veränderung zu letztem SK: -4.74%

Letzter SK: 28.50 ( -5.00%)

ATX

Uhrzeit:

Veränderung zu letztem SK: -4.04%

Letzter SK: 5634.07 ( -1.19%)

BASF

Uhrzeit: 10:51:19

Veränderung zu letztem SK: -4.09%

Letzter SK: 47.33 ( -2.81%)

Bawag

Uhrzeit: 10:51:17

Veränderung zu letztem SK: -4.15%

Letzter SK: 130.10 ( -1.44%)

Bayer

Uhrzeit: 10:51:21

Veränderung zu letztem SK: -4.34%

Letzter SK: 40.61 ( -3.33%)

Berkshire Hathaway

Uhrzeit: 10:51:20

Veränderung zu letztem SK: 0.58%

Letzter SK: 409.45 ( -4.91%)

Beyond Meat Letzter SK: 409.45 ( 15.32%)

CAC 40 Letzter SK: 409.45 ( -2.17%)

Coca-Cola

Uhrzeit: 10:51:20

Veränderung zu letztem SK: -0.20%

Letzter SK: 68.86 ( -1.64%)

DAX Letzter SK: 68.86 ( -2.56%)

Dow Inc.

Uhrzeit: 10:48:45

Veränderung zu letztem SK: 0.39%

Letzter SK: 25.60 ( -0.42%)

Dow Jones Letzter SK: 25.60 ( -0.15%)

Dropbox

Uhrzeit: 10:51:18

Veränderung zu letztem SK: -1.57%

Letzter SK: 21.36 ( 0.60%)

EVN

Uhrzeit: 10:49:28

Veränderung zu letztem SK: -3.98%

Letzter SK: 29.55 ( -0.17%)

FACC

Uhrzeit: 10:50:50

Veränderung zu letztem SK: -9.51%

Letzter SK: 14.62 ( -6.64%)

First Solar

Uhrzeit: 10:51:21

Veränderung zu letztem SK: 0.64%

Letzter SK: 166.56 ( -1.45%)

Gold Letzter SK: 166.56 ( 2.00%)

Johnson & Johnson

Uhrzeit: 10:50:44

Veränderung zu letztem SK: 0.21%

Letzter SK: 212.00 ( 0.05%)

Lenzing

Uhrzeit: 10:50:38

Veränderung zu letztem SK: -5.02%

Letzter SK: 23.40 ( -4.29%)

LPKF Laser

Uhrzeit: 10:48:45

Veränderung zu letztem SK: -2.89%

Letzter SK: 7.27 ( -1.76%)

Nasdaq Letzter SK: 7.27 ( 0.00%)

OMV

Uhrzeit: 10:50:57

Veränderung zu letztem SK: -1.71%

Letzter SK: 57.10 ( 4.20%)

Rio Tinto

Uhrzeit: 10:51:19

Veränderung zu letztem SK: -3.64%

Letzter SK: 84.58 ( 2.27%)

S Immo Letzter SK: 84.58 ( 0.00%)

S&P 500 Letzter SK: 84.58 ( 0.04%)

Semperit

Uhrzeit: 10:48:56

Veränderung zu letztem SK: -1.50%

Letzter SK: 13.32 ( -1.04%)

Telefonica

Uhrzeit: 10:50:48

Veränderung zu letztem SK: -3.80%

Letzter SK: 3.72 ( -3.40%)

Verbund

Uhrzeit: 10:50:31

Veränderung zu letztem SK: -4.15%

Letzter SK: 65.10 ( 7.96%)

Wienerberger

Uhrzeit: 10:50:42

Veränderung zu letztem SK: -4.02%

Letzter SK: 26.88 ( -3.31%)

Zalando

Uhrzeit: 10:50:41

Veränderung zu letztem SK: -2.26%

Letzter SK: 19.83 ( -4.43%)

Zumtobel

Uhrzeit: 10:51:20

Veränderung zu letztem SK: 0.18%

Letzter SK: 4.20 ( 0.00%)

Bildnachweis

1.

Aktien auf dem Radar:Bawag, FACC, RHI Magnesita, Kapsch TrafficCom, Austriacard Holdings AG, Polytec Group, Rosgix, AT&S, ATX, ATX TR, voestalpine, Porr, ATX NTR, Erste Group, Amag, DO&CO, EuroTeleSites AG, Hutter & Schrantz Stahlbau, Lenzing, OMV, Bajaj Mobility AG, RBI, Rosenbauer, Verbund, Wienerberger, Wolford, BKS Bank Stamm, Oberbank AG Stamm, UBM, Marinomed Biotech, CA Immo.

Random Partner

Do&Co

Als Österreichisches, börsennotiertes Unternehmen mit den drei Geschäftsbereichen Airline Catering, internationales Event Catering und Restaurants, Lounges & Hotel bieten wir Gourmet Entertainment auf der ganzen Welt. Wir betreiben 32 Locations in 12 Ländern auf 3 Kontinenten, um die höchsten Standards im Produkt- sowie Service-Bereich umsetzen zu können.

>> Besuchen Sie 53 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Alex Schütz: Vom Cold Calling zum viermaligen Rückkauf der eigenen Firma...

» Börse-Inputs auf Spotify zu u.a. Verbund, Öl-Preis, ÖTV-Stars, Nvidia

» KBV-Chef fordert radikalen Kahlschlag bei Zusatzleistungen ( Finanztrends)

» KI-Bedrohung: Warum menschliche Experten unersetzlich bleiben ( Finanztr...

» MindMaze Therapeutics Aktie: Jetzt wird ernst! ( Finanztrends)

» ATX-Trends: DO & CO, Flughafen Wien, RBI, Erste Group, Bawag ...

» E-Rechnung: Ab 2027 wird es für Unternehmen ernst ( Finanztrends)

» Biopac India Aktie: Liquidation besiegelt ( Finanztrends)

» Wah Sun Handbags Aktie: Warten auf Impulse ( Finanztrends)

» BlackRock Latin American Investment Trust plc Aktie: Routine-Updates ( F...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Wiener Börse: Hohes Handelsvolumen im Februar

- Porr will rhtb erwerben

- Strabag hat WTE-Übernahme von EVN nun abgeschlossen

- Strabag darf Stumpp unter Auflagen übernehmen

- ATX TR-Frühmover: voestalpine, RBI, AT&S, Uniqa, ...

- DAX-Frühmover: Beiersdorf, Deutsche Bank, Siemens...

Featured Partner Video

Börsepeople im Podcast S23/14: Philipp Vorndran

Philipp Vorndran ist Partner bei Flossbach von.Storch und einer der bekanntesten Kapitalmarktstrategen der DACH-Region. Wir starten bei Julius Baer, sprechen über das Management des weltgrössten De...

Books josefchladek.com

Donde el viento da la vuelta

2023

Self published

What if Jeff were a Butterfly?

2025

Void

Joselito Verschaeve

Joselito Verschaeve Olga Ignatovich

Olga Ignatovich Michael Rathmayr

Michael Rathmayr Henrik Spohler

Henrik Spohler Ray K. Metzker

Ray K. Metzker  Anna Fabricius

Anna Fabricius Otto Neurath & Gerd Arntz

Otto Neurath & Gerd Arntz Mikio Tobara

Mikio Tobara