07.08.2019, 10491 Zeichen

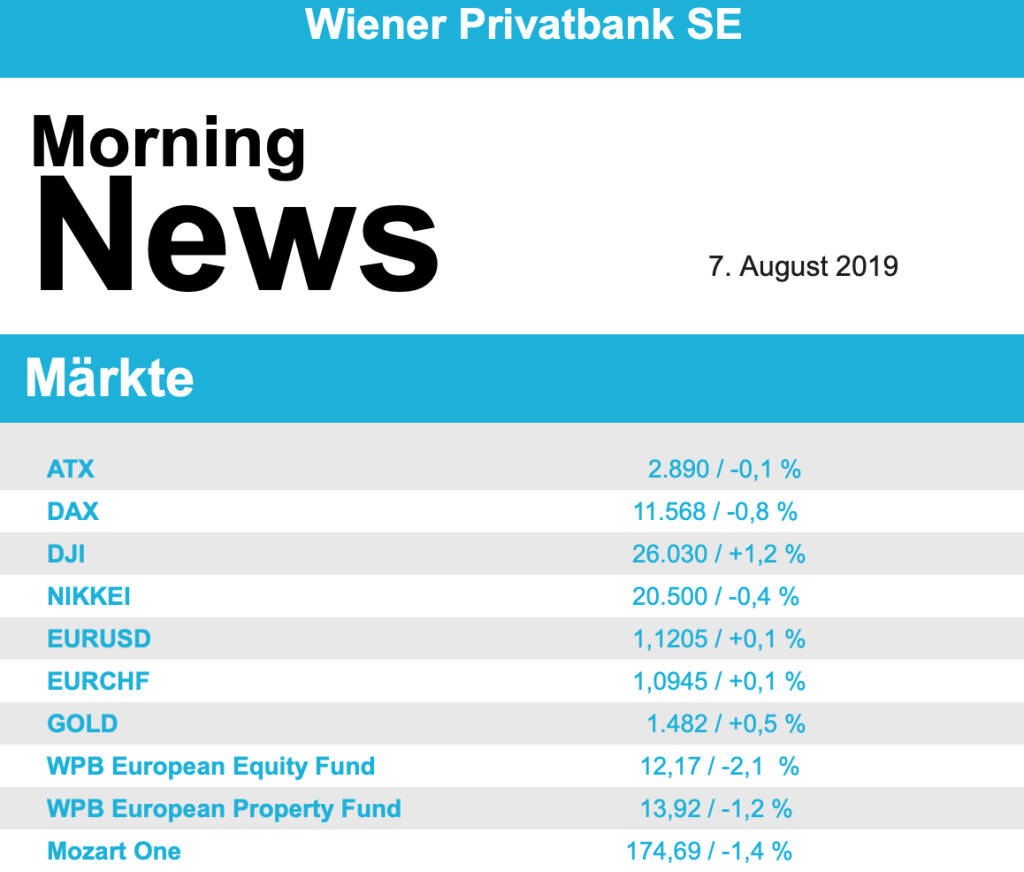

Nachdem die europäischen Börsen über weite Strecken des Tages in positivem Territorium gehandelt hatten, drehten sie knapp vor Handelsende noch einmal und beendeten den Tag mit Abschlägen. Der EuroStoxx 50 schloss 0,6% schwächer, auch nach unten gezogen durch den sich deutlich befestigenden Euro, auch in London und in Deutschland gab es ein Minus in vergleichbarem Ausmaß, der französische Index konnte sich hingegen etwas besser behaupten und schloss mit einem Minus von 0,1%.

Gestützt hatte die Märkte zunächst die Maßnahme der chinesischen Zentralbank, den Mittelkurs des Yuan etwas höher festzulegen und so die Abwertung der Landeswährung zu bremsen. Zuvor hatte die US-Regierung China beschuldigt, den Kurs zu manipulieren, um sich unfaire Vorteile im internationalen Wettbewerb zu sichern. China hatte am Montag den Yuan abgewertet und damit die Eskalationsspirale im Handelskrieg mit den USA weiter gedreht. Am besten schlugen sich gestern die Medienunternehmen, die um 0,1% stärker schliessen konnten, angetrieben von Vivendi mit einem Plus von 4,0%, nachdem der chinesische Internetkonzern Tencent angekündigt hatte, mit einem Milliardeninvestment in die Musiksparte Universal Music der Franzosen einzusteigen.

Die schwächsten Sektoren waren Chemie, Rohstoff und Ölwerte, die besonders stark unter der Eskalation im amerikanisch-chinesischen Handelsstreit zu leiden haben und Abschläge bis zu 1,3% erzielten. Erholen konnten sich der in den Vortagen gebeutelte Luxusgüterkonzern LVMH Moet Hennessy Louis Vitton, der nach einer Hochstufung durch Bernstein Research ein Plus von 2,1% erzielen konnte. Ein enttäuschender Quartalsbericht brachte dem britischen Triebwerksbauer Rolls-Royce ein Tagesminus von 6,9%, hauptsächlich zurückzuführen auf Problem mit dem Dreamliner-Triebwerk Trent 1000. Die Deutsche Post lieferte ein solides Ergebnis und hob zugleich die Jahresziele auf Grund der erhöhten Portogebühren etwas an, das brachte die Aktie 2,3% nach oben. Auch Beiersdorf konnte mit dem Zahlenwerk überzeugen, vor allem das Konsumentengeschäft mit der Marke Nivea hatte deutlich zugelegt, das reichte für den Konsumgüterkonzern für einen Zuwachs von 3,2%. Wirecard war mit einem Plus von 3,5% vor der heutigen Zahlenpräsentation stärkster Wert im DAX am gestrigen Handelstag, der nicht im Leitindex gelistete Maschinenbauer GEA konnte dieses Ergebnis mit einem Plus von 6,1% noch übertrumpfen, das Unternehmen bekräftigte trotz eines leichten Ergebnisrückgangs die Jahresziele.

Auch in Wien kam es nach teilweise klaren Zuwächsen während des Tages am Ende zu einer leicht abnehmenden Stimmung, dennoch konnte der ATX knapp behauptet aus dem Handel gehen, für das österreichische Börsenbarometer reichte es noch zu einem kleinen Plus von 0,2%. Gestern standen in Wieh keine Unternehmensergebnisse zur Veröffentlichung an, im Vorfeld der heutigen Zahlenpräsentation konnte Lenzin ein kleines Plus von 0,2% erzielen, auch voestalpine , wo ebenfalls heute Ergebnisse vorgelegt werden, konnte mit einem leichten Aufschlag von 0,1% schliessen.

Besser erging es da Polytec , der Autozulieferer konnte sich um 1,1% verbessern. Die Banken entwickelten sich unterschiedlich, während die Erste Group leicht um 0,4% zulegen konnte, kam es bei Raiffeisen zu einer Abgabe von 1,3%, noch schlechter erging es der Bawag , wo zu Handelsende ein Minus von 2,4% zu Buche stand. AT&S konnte einen Teil der Vortagsverluste wettmachen, der Leiterplattenhersteller beendet den Tag mit einer 5,0% höheren Notierung. Auch Marinomed war wieder gesucht, für das Biotechnologieunternehmen, das in letzter Zeit zu den Titeln in Wien mit den größten Tagesausschlägen zählt, ging es gestern um 2,1% nach oben. Gleichfalls befestigt präsentierte sich AMAG mit einem Zuwachs von 1,4%, auch Palfinger wurde gesucht und konnte sich in gleichem Ausmaß verbessern. Ans andere Ende des Kurstableaus rutschte der Gewinner des Vortages, Porr , für das Bauunternehmen setzte es gestern einen Tagesverlust von 4,0%. Auch FACC war wenig beliebt, für den Flugzeugzulieferer ging es 2,1% nach Süden.

Von ihrem bislang schlimmsten Tag des Jahres zum Wochenbeginn haben sich die New Yorker Börsen am Dienstag gut erholt. Der Dow Jones Industrial ging mit plus 1,21 Prozent und 26 029,52 Punkten knapp unter seinem Tageshoch aus dem Handel. In den vergangenen vier Sitzungen hatte der Leitindex wegen der Zuspitzung im Handelsstreit fast fünfeinhalb Prozent eingebüßt. Der marktbreite S&P 500 rückte am zweiten Tag der Woche um 1,30 Prozent auf 2881,77 Punkte vor. Für den technologielastigen Auswahlindex Nasdaq 100 , der am Vortag besonders stark in Mitleidenschaft gezogen wurde, fiel die Erholung mit plus 1,42 Prozent auf 7521,32 Punkte noch etwas größer aus.

Der Kochboxenanbieter Blue Apron verringerte den Verlust überraschend deutlich. Die Aktie gewann über 8 Prozent. Nach Kursgewinnen gleich zu Beginn des Handels standen Chesapeake Energy seitdem stark unter Druck. Der Kurs knickte um rund 11 Prozent ein auf den niedrigsten Stand seit April 1999, begleitet von sehr hohen Umsätzen. Das Unternehmen hatte in seinem zweiten Quartal den Verlust auf bereinigter Basis ausgeweitet.

Sehr negativ wurden die Zahlen des Düngemittelkonzerns Mosaic aufgenommen. Die Aktie büßte fast 7 Prozent ein. Mosaic hat in seinem Zweitquartal wegen der Überschwemmungen im Mittleren Westen weniger Frühjahrsdünger verkauft und ist in die Verlustzone gerutscht. Zudem drückten den Konzern Sonderkosten im Zusammenhang mit einer Werksschließung. Um fast 16 Prozent abwärts ging es für die Aktie von International Flavors & Fragrances (IFF). Der Duft- und Aromenhersteller hatte seine Jahresziele gesenkt. Ford zogen um 2,7 Prozent an, gestützt von einer Hochstufung auf "Overweight" durch Morgan Stanley. Die Analysten verwiesen auf die Restrukturierung in Europa, wo Ford Tausende Stellen abbauen und einige Fabriken schließen will im Zuge der Fokussierung auf höhermargige Vans und Pickup-Trucks.

Der Goldpreis legte nochmals leicht zu. Mit 1.475 Dollar im Tageshoch markierte die Feinunze den höchsten Stand seit sechs Jahren. Zuletzt kostete sie 1.472 Dollar. Am Devisenmarkt kehrte relative Ruhe ein. Der Dollar konnte sich insgesamt leicht erholen.

Am Ölmarkt gerieten die Preise im späten Handel unter Druck, ohne dass es dafür einen ersichtlichen Auslöser gab. Marktteilnehmer führten einmal mehr Bedenken um die Nachfragenetwicklung vor dem Hintergrund der Konjuntursorgen an. Brentöl verbilligte sich um 1,4 Prozent auf 59,00 Dollar je Fass.

Vorbörslich sind die Börsen heute Mittwoch in Europa etwas freundlicher indiziert. Die asiatischen Börsen präsentieren sich im heutigen Handel uneinheitlich. Makroökonomisch steht heute in Deutschland die Industrieproduktion, in Frankreich die Handelsbilanz und aus den USA die Konsumentenkredite im Fokus der Märkte. Unternehmenszahlen präsentieren heute in Wien Voestalpine , Lenzing und Polytec (siehe unten).

UNTERNEHMENSNACHRICHTEN

Voestalpine

Der heimische Stahlkonzern voestalpine präsentierte heute seine Zahlen zum Q1-19/20, die unter den Erwartungen lagen. Die Umsatzerlöse gingen im ersten Quartal Vergleich zum Vorjahr um 3,8% auf €3.336,1 Mio. zurück, wobei alle vier Divisionen mit einem geringen Umsatzrückgang konfrontiert waren. Zusätzlich negativ wirkte das leicht niedrigere Preisniveau in der Steel Division. Während das EBITDA um 27,7% auf €370,9 Mio. zurückging (EBITDA-Marge: 11,1%), ließ das EBIT um 51,6% auf €156,7 Mio. nach (EBIT-Marge 4,7%). Der Periodenüberschuss brach um 63,7% auf €77,6 Mio. ein. Auf der Ergebnisseite waren die konjunkturell bedingten Verringerungen des Absatzvolumens sowie höhere Kosten aus dem Preisanstieg bei Eisenerz und CO2-Emissionszertifikaten die bestimmenden Faktoren für die schwächere Performance im aktuellen Berichtsquartal. Für das lauufende Geschäftsjahr 2019/20 arbeitet das Unternehmen weiterhin daran, trotz weiter wachsender wirtschaftlicher Unwägbarkeiten eine – gemessen an 2018/19 – stabile Entwicklung des operativen Ergebnisses (EBITDA) zu erreichen. Laut dem Unternehmen sind die Unsicherheiten seit Geschäftsjahresbeginn jedoch größer geworden.

Q1-19/20: Umsatzerlöse: €3.336,1 Mio. (3.439e); EBITDA: €370,9 Mio. (385,8e); EBIT: €156,7 Mio. (169,3e), Periodenergebnisergebnis (zurechenbar den Anteilseignern des Mutterunternehmens): €77,6 Mio. (87,5e)

Lenzing

Der heimische Faserstoffproduzent Lenzing präsentierte heute seine Ergebnisse zum Q2/19. Der Umsatz stiegen im Vergleich zum Vorjahr um 0,7% auf 528,5 Mio.. Neben günstigeren Währungsrelationen waren insbesondere die weitere Optimierung des Produktmix und höhere Preise für Spezialfasern dafür verantwortlich. Während das EBITDA um 4,3% auf €89,2 Mio. sank, musste das EBIT einen Rückgang um 14,4% auf €51,2 Mio. verzeichnen. Neben höheren Produktionsmengen und Währungseffekten, die zu einem Anstieg der Zellstoffkosten führten, und einem Anstieg des Personalaufwandes, war hauptsächlich das Marktumfeld für Standardviscose für diesen Rückgang ausschlaggebend. Der Jahresüberschuss ging um 15,0% auf €35,0 Mio. zurück. Für 2019 erwartet das Unternehmen, trotz eines angespannteren Marktumfeldes, insbesondere bei der Standardviscose, dass das Ergebnis in etwa auf dem Niveau von 2018 liegen wird.

Q2/19: Umsatz: €528,5 Mio. (Vj. 525); EBITDA: €89,2 Mio. (Vj. 93,2); EBIT: €51,2 Mio. (Vj. 59,8); Periodenergebnis: €35,0 Mio. (Vj. 41,2)

Polytec

Der Konzernumsatz der Polytec Group reduzierte sich im ersten Halbjahr 2019 gegenüber der Vorjahresperiode leicht um 2,5% auf EUR 320,6 Mio. Die Umstellung der Automobilbranche auf den neuen Abgas- und Verbrauchsstandard WLTP führte für die Polytec Group seit mehreren Quartalen zu Abrufkürzungen und Umsatzeinbußen im Marktbereich Personenkraftwagen, die auch im ersten Halbjahr 2019 zu verzeichnen waren. Im Unterschied dazu entwickelte sich der Marktbereich Nutzfahrzeuge im Vergleich zum Vorjahr weiterhin positiv. Der Bereich Non-Automotive zeigte eine deutliche Steigerung im Vergleich zum schwachen Vorjahreshalbjahr. Das Management geht für das Geschäftsjahr 2019 aus heutiger Sicht weiterhin von einem Konzernumsatz und einem EBIT auf dem Niveau des Geschäftsjahres 2018 aus.

Konzernumsatz reduzierte sich um 2,5% auf EUR 320,6 Mio, EBITDA belief sich auf EUR 33,2 Mio., EBITDA-Marge 10,4%, EBIT betrug EUR 16,1 Mio. EBIT-Marge ging auf 5% zurück, Ergebnis nach Steuern erreichte EUR 10,4 Mio., Ergebnis je Aktie EUR 0,46, Eigenkapitalquote reduzierte sich im Vergleich zum 31.12.2018 um 3 Prozentpunkte auf 39,7%.

Wiener Börse Party #1111: Turnaround Tuesday Effekt bringt erneut sehr positiven ATX mit AT&S vorne, potenzieller Big Deal der RBI

Amag

Uhrzeit: 13:42:54

Veränderung zu letztem SK: 0.19%

Letzter SK: 26.90 ( -3.93%)

ATX

Uhrzeit:

Veränderung zu letztem SK: 2.45%

Letzter SK: 5308.39 ( -1.76%)

Bawag

Uhrzeit: 13:42:29

Veränderung zu letztem SK: 3.45%

Letzter SK: 121.70 ( -1.54%)

Beiersdorf

Uhrzeit: 13:41:51

Veränderung zu letztem SK: -0.42%

Letzter SK: 80.98 ( -3.71%)

DAX Letzter SK: 80.98 ( -0.77%)

Deutsche Post

Uhrzeit: 13:42:39

Veränderung zu letztem SK: 2.72%

Letzter SK: 45.51 ( -1.43%)

Dow Inc.

Uhrzeit: 13:42:53

Veränderung zu letztem SK: -2.98%

Letzter SK: 30.20 ( 3.09%)

Dow Jones Letzter SK: 30.20 ( 0.50%)

FACC

Uhrzeit: 13:41:48

Veränderung zu letztem SK: 8.83%

Letzter SK: 14.16 ( 0.57%)

Ford Motor Co.

Uhrzeit: 13:42:43

Veränderung zu letztem SK: 1.65%

Letzter SK: 10.31 ( 0.33%)

Gold Letzter SK: 10.31 ( -0.75%)

Lenzing

Uhrzeit: 13:42:21

Veränderung zu letztem SK: 2.17%

Letzter SK: 21.90 ( -2.01%)

Marinomed Biotech Letzter SK: 21.90 ( 0.59%)

Nasdaq Letzter SK: 21.90 ( 0.00%)

Palfinger

Uhrzeit: 13:41:52

Veränderung zu letztem SK: 3.03%

Letzter SK: 33.85 ( -1.17%)

Polytec Group

Uhrzeit: 13:41:50

Veränderung zu letztem SK: 2.68%

Letzter SK: 3.55 ( -4.05%)

Porr

Uhrzeit: 13:42:17

Veränderung zu letztem SK: 3.13%

Letzter SK: 37.55 ( -3.35%)

S&P 500 Letzter SK: 37.55 ( 0.83%)

Vivendi

Uhrzeit: 13:41:58

Veränderung zu letztem SK: 1.76%

Letzter SK: 2.02 ( -0.05%)

voestalpine

Uhrzeit: 13:41:44

Veränderung zu letztem SK: 5.61%

Letzter SK: 39.06 ( -7.88%)

Wirecard

Uhrzeit: 20:55:09

Veränderung zu letztem SK: 244.12%

Letzter SK: 0.02 ( -1.15%)

Bildnachweis

1.

Aktien auf dem Radar:FACC, CPI Europe AG, RHI Magnesita, Austriacard Holdings AG, Agrana, Kapsch TrafficCom, OMV, Verbund, DO&CO, Palfinger, RBI, Strabag, Uniqa, VIG, Mayr-Melnhof, Lenzing, Erste Group, ATX, AT&S, ATX NTR, Bawag, Bajaj Mobility AG, Wienerberger, voestalpine, ATX TR, ATX Prime, Amag, Porr, Polytec Group, Rath AG, SBO.

Random Partner

Deutsche Börse

Als internationale Börsenorganisation und innovativer Marktinfrastrukturanbieter sorgt die Deutsche Börse Group für faire, transparente, verlässliche und stabile Kapitalmärkte. Mit ihren Produkten, Dienstleistungen und Technologien schafft sie Sicherheit und Effizienz für eine zukunftsfähige Wirtschaft.

>> Besuchen Sie 54 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Wiener Börse Party #1111: Turnaround Tuesday Effekt bringt erneut sehr p...

» Wiener Börse zu Mittag deutlich stärker: AT&S, Do&Co und FACC gesucht

» ASML Aktie: Mehr als nur EUV ( Finanztrends)

» CCI Group Aktie: Fokus Expansion ( Finanztrends)

» Cambria Global Value ETF: Konsequent antizyklisch ( Finanztrends)

» Grundsicherungsgeld: Bundestag beschließt schärfere Sozialreform ( Finan...

» EU-Datenschutzreform: Experten warnen vor falschen Weichenstellungen ( F...

» Cyberkriminelle umgehen Verschlüsselung mit Social Engineering ( Finanzt...

» Düngemittel: Versorgungslücken drohen ( Finanztrends)

» Northern Textiles Garmen: Produktionsziele ( Finanztrends)

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Wiener Börse Party #1111: Turnaround Tuesday Effe...

- Wiener Börse zu Mittag deutlich stärker: AT&S, Do...

- Cambria Global Value ETF: Konsequent antizyklisch...

- CCI Group Aktie: Fokus Expansion ( Finanztrends)

- ASML Aktie: Mehr als nur EUV ( Finanztrends)

- Cyberkriminelle umgehen Verschlüsselung mit Socia...

Featured Partner Video

kapitalmarkt-stimme.at daily voice: Wie wollen wir künftig zusammenarbeiten?

Tja, wie wollen wir künftig zusammenarbeiten? Nicht mehr antworten, wird zum (schlechten) Ton, ausser man braucht selbst was.

Unser Ziel: Kapitalmarkt is coming home. 2026 nicht mehr zwing...

Books josefchladek.com

City Lux

2025

Ludion Publishers

Lisette Model

1979

Aperture

Donde el viento da la vuelta

2023

Self published

Henrik Spohler

Henrik Spohler Michael Rathmayr

Michael Rathmayr Olga Ignatovich

Olga Ignatovich Marcel Natkin (ed.)

Marcel Natkin (ed.) Alessandra Calò

Alessandra Calò Otto Neurath & Gerd Arntz

Otto Neurath & Gerd Arntz Tehching Hsieh

Tehching Hsieh