28.02.2019, 9431 Zeichen

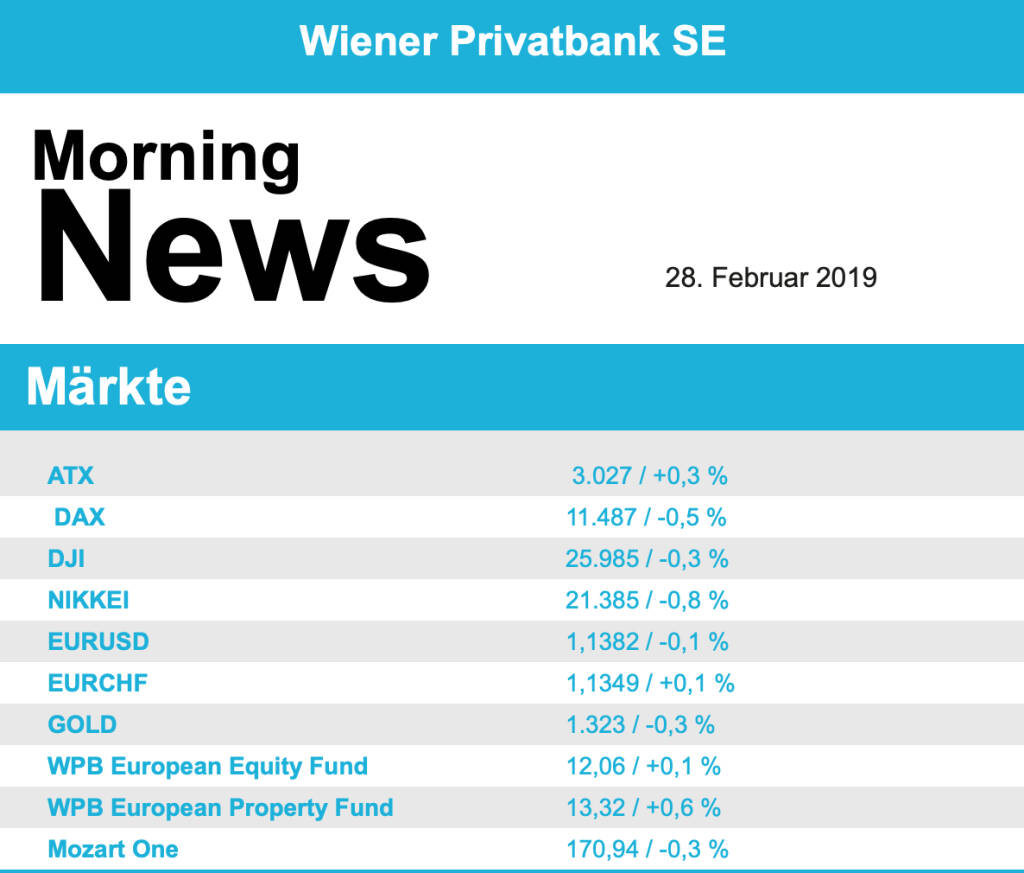

Neue Unsicherheit bezüglich des Ausganges der Gespräche zwischen den USA und China hat die Investoren zur Wochenmitte ergriffen, wodurch die wichtigsten Indices leicht ins Negative abrutschten. Die USA wollen neben höheren Importen von US-Waren in China jetzt auch zusätzlich strukturelle Änderungen, was beispielsweise den Technologietransfer betrifft. In Sachen Brexit herrscht zudem zwar weiterhin Optimismus, dass es einen geregelten Austritt aus der Europäischen Union geben wird, doch auch hier gibt es noch keine Gewissheit. Am späten Abend votierte das britische Parlament für einen Antrag auf Verschiebung des Austrittszeitpunktes abstimmen zu wollen. Das britische Pfund legte weiter zu, wodurch der Markt in London stärker abgeben musste als das übrige europäische Umfeld. Im Blickpunkt des Interesses standen Nachrichten von Einzelunternehmen. Marks & Spencer plant eine Kapitalerhöhung zur Finanzierung einer fünfzigprozentigen Übernahme der Supermarktkette Ocado, daraufhin musste die Aktie 12,5% abgeben, Ocado hingegen konnte 2,9% zulegen. Rio Tinto konnte auf Grund des Verkaufes einiger Minen einen Gewinnsprung berichten und notierte zu Handelsschluss 0,9% höher.

Die niederländische Supermarktkette Ahold Delhaize konnte mit den Ergebnissen nicht begeistern und büßte 1,4% ein. Bayer konnte sich dank guter Resultate mit einem Plus von 4,2% an die Spitze des deutschen Index setzen. Laut Medienberichten ist der Finanzinvestor Cerberus, der sowohl an der Deutschen Bank als auch an der Commerzbank beteiligt ist, in der Zwischenzeit ebenfalls für ein Zusammengehen der beiden Geldhäuser, die Deutsche Bank konnte sich um 2,0% steigern, die Commerzbank verbesserte sich gleich um 4,6%. Air France-KLM litt unter der Meldung, dass sich der niederländische Staat an der Fluggesellschaft beteiligen will und musste eine Einbusse von 11,7% hinnehmen. Beiersdorf sackte um 9,8% ab, der Konsumgüterhersteller hat Investitionen für das künftige Wachstum angekündigt, die aber erst einmal zu Lasten der Profitabilität gehen. Bei der britischen Metro Bank wiederum mussten die Anleger nach der Ankündigung einer Aktienplatzierung sowie angesichts einer Untersuchung von Regulierungsbehörden wegen fehlerhafter Bilanzierungen riskanter Anlagen einen Kurssturz von fast 26,5% verkraften.

Auch gestern verlief der Handel in Wien anders als im übrigen Europa, der ATX konnte den Tag mit einem Zugewinn von 0,3% beenden. Wienerberger präsentierte starke Zahlen, dennoch musste der weltgrößte Ziegelhersteller einen Kursabschlag von 2,5% hinnehmen. Anscheinend hatten viele Investoren einen besseren Ausblick erwartet und realisierten nun ihre in der Zwischenzeit angefallenen Gewinne. Einen sehr starken Tag hatte Rosenbauer , der Feuerwehr-Ausrüster kletterte 4,8% nach oben und hält jetzt bei einem Zuwachs von mehr als 26,0% seit Beginn des Jahres. AMAG setzte am Tag vor der Zahlenpräsentation die Talfahrt fort, auch gestern gab es für den Titel ein Minus, wenn auch nur von 0,3%. Die Erste Group war im Vorfeld der Ergebnispräsentation gesucht und erreichte ein Plus von 2,9%, auch Raiffeisen konnte sich um 0,6% verbessern, die Bawag hingegen erlitt einen Tagesverlust von 0,7%. OMV konnte einen Teil der Vortagsabgaben aufholen und 0,8% höher schliessen, bei Schoeller-Bleckmann wurden viele kurzfristige Gewinne realisiert und der Ölfeldausrüster schloss 1,8% schwächer. Weiter im Aufwind befindet sich der Flughafen Wien mit einem Kursplus von 1,0%. Bei Semperit geht hingegen der Abwärtstrend weiter, auch gestern schloss der Kautschukhersteller mit einer 1,9% tieferen Notierung. Noch tiefer ins Minus rutschten Palfinger mit 2,4% Verschlechterung und Do&Co, die Aktie des Cateringunternehmens notierte zu Handelsschluss 2,6% tiefer als am Vortag.

Auch in den USA prägte die steigende Unsicherheit über den Ausgang der Handelsgespräche das Geschehen, die drei wichtigen Indices gingen allesamt mit kleinen Abschlägen aus dem Handel. Die Nachrichten von der US-Konjunktur fielen gemischt aus: Die Industrieaufträge waren im Dezember weniger als erwartet gestiegen. Die Zahl der noch nicht abgeschlossenen Hausverkäufe hingegen hatte im Januar deutlich stärker zugelegt als von Volkswirten vorhergesagt. United Health sackte mit einem Minus von 4,9% ans Ende des Dow Jones Index ab, die von den Demokraten forcierte staatliche Gesundheitsvorsorge würde den privaten Krankenversicherer stark treffen. Weight Watchers erlitt nach schwachen Zahlen und einem schlechten Ausblick einen Kursrutsch von 34,5%. Das Pharmaunternehmen Mylan verfehlte die Analystenerwartungen deutlich und knickte um 15,1% ein. Das deutsche Pharmaunternehmen Merck steigt in den Bieterkampf um Versum Materials mit ein, das auf chemische Materialien für die Halbleiterindustrie spezialisierte Unternehmen verzeichnete daraufhin einen Kurssprung von 18,7%. Der deutsche Automobilzulieferer ZF prüft die Übernahme des Bremsenherstellers Wabco, diese Aktie konnte daraufhin um 8,1% anziehen. Tesla konnte nach einem kryptischen Tweet des Unternehmenschefs Elon Musk, der für heute Neuigkeiten ankündigte, eine 5,7% höhere Notierung erzielen.

Deutlich zulegen konnten gestern die Ölpreise, Brent ging 1,8% befestigt aus dem Handel, WTI legte sogar 2,6% zu. Gold kam in einem ruhigen Handel leicht zurück und wurde am späten Abend bei rund 1.320 US-Dollar gehandelt. Der Euro handelt gegen den US-Dollar relativ volatil im Vergleich zu den letzten Tagen um letztendlich leicht schwächer bei einem Kurs von 1,137 zu schliessen.

In Europa sind die Börsen negativ indiziert. Die asiatischen Märkte schliessen durchwegs mit roten Vorzeichen. Von der Unternehmensseite berichtete bereits Erste Bank, EVN und AMAG ihre Geschäftszahlen. Makroseitig stehen heute vor allem in den USA zahlreiche Daten auf dem Programm.

UNTERNEHMENSNACHRICHTEN

Erste Group

Das heimische Bankinstitut Erste Group hat heute seine Zahlen zum Geschäftsjahr 2018 präsentiert. Die Betriebserträge stiegen um 3,7% auf €6.915,6 Mio. und profitierten dabei sowohl von einem höheren Zinsüberschuss (+5,3%), als auch von einem besseren Provisionsüberschuss (+3,1%). Insbesondere die Kernmärkte Tschechien, Rumänien und Österreich verzeichneten ein starkes Wachstum beim Zinsüberschuss. Während sich das Betriebsergebnis um 8,9% auf 2.734,6€ Mio. erhöhte konnte das Periodenergebnis um 36,3% auf €1793,4 Mio. zulegen. Das Unternehmen konnte neben den höheren Erträgen und einem konstanten Verwaltungsaufwand vor allem dank einer niedrigeren realisierten Steuerquote aufgrund von Verlustvorträge seine Ergebnisse deutlich verbessern. Die NPL-Quote bezogen auf Bruttokundenkredite verbesserte sich weiter um 0,8 Prozentpunkte auf 3,2%, die NPL-Deckungsquote um 4,2 Prozentpunkte auf 73%. Für das abgelaufende Geschäftsjahr wird die Dividende konstant bei €1,4/Aktie belassen. Für das Geschäftsjahr 2019 strebt man eine um immaterielle Vermögenswerte bereinigte Eigenkapitalverzinsung (ROTE) von über 11% an. Beim Nettokreditwachstum erwartet man ein Ergebnis im mittleren einstelligen Bereich und die Risikokosten sollten weiterhin auf einem niedrigen Niveau bleiben.

2018: Betriebserträge: €6915,6 Mio. (6.880e); Betriebsergebnis: €2.734,6 Mio. (2.619e); Periodenergebnis (den Eigentümern des Mutterunternehmens zurechenbar): €1793,4 Mio. (1.727e)

AMAG

Der heimische Aluminiumkonzern AMAG veröffentlichte heute seine Zahlen für das Gesamtjahr 2018, die hauptsächlich dem Bloomberg-Konsens entsprechend waren mit Ausnahme des EBIT, das 5% unter dem Konsens war. Der Gesamtabsatz wurde auf einen Rekordwert von 424.600 Tonnen gesteigert. Die höhere Absatzmenge und der durchschnittlich höhere Aluminiumpreis trugen zu einem neuen Rekord bei den Umsatzerlösen bei, die sich um rund 6% auf €1.102 Mio. erhöht haben. Das Ergebnis wurde jedoch durch externe Faktoren beeinflusst, insbesondere durch die zusätzlichen US-Importzölle auf Aluminium und Produktionskürzung der weltweit größten Tonerderaffinerie in Brasilien. Folglich ist EBITDA um 14% im Jahresvergleich auf €141 Mio. gesunken und EBIT hat sich um 30% auf €61 Mio. reduziert. Die Dividende blieb unverändert bei €1,2/Aktie. AMAG plant im Geschäftsjahr 2019 von einem weiteren Mengenwachstum im Rahmen des Hochlaufs weiter zu profitieren, aber hat keine Ergebnisprognose vorgelegt.

2018: Umsatzerlöse: €1.101,6 Mio. (1.102e), EBIT: €60,6 Mio. (64e), Ergebnis nach Ertragsteuern: €44,5 Mio. (43,5e)

EVN

Das heimische Elektrizitätsversorgungsunternehmen EVN berichtete heute seine Zahlen zum Q1-2018/19. Der Umsatz konnte im Q1 im Vergleich zum Vorjahr leicht um 0,6% auf €596 Mio. gesteigert werden. Während das EBITDA um 29,5% auf €163,2 Mio. zurückging, fiel das EBIT um 41,3% auf €97,4 Mio. gesteigert werden. Das Ergebnis nach Ertragssteuern (exkl. nicht beherrschender Anteile) reduzierte sich um 59,1% auf €59,1 Mio.. Die deutlich schwächeren Ergebnisse sind vor allem auf das warme Wetter im November 2018, sowie gestiegene Großhandelspreise (u.a. aufgrund der Trennung der deutsch-österreichischen Strompreiszone) zurückzuführen. Für das Geschäftsjahr 2018/19 wird ein Konzernergebnis in einer Bandbreite von €160 Mio. bis €180 Mio. erwartet. Die Ergebnisse können jedoch durch ein Verfahren in Bulgarien und die Aktivitäten in Moskau beeinflusst werden.

Q1-2018/19: Umsatzerlöse: €596 Mio. (595,5e); EBITDA: €163,2Mio. (199,5e); EBIT: €97,4 Mio. (132e); Ergebnis mach Ertragssteuern (exkl. nicht beherrschender Anteile): €59,1Mio. (91,3e)

Börsepeople im Podcast S23/24: Melanie Steiner

Amag

Uhrzeit: 09:24:37

Veränderung zu letztem SK: -2.50%

Letzter SK: 28.00 ( -2.10%)

ATX

Uhrzeit:

Veränderung zu letztem SK: -2.96%

Letzter SK: 5403.65 ( -0.62%)

Bawag

Uhrzeit: 09:25:33

Veränderung zu letztem SK: -3.72%

Letzter SK: 123.60 ( -0.96%)

Bayer

Uhrzeit: 09:25:40

Veränderung zu letztem SK: -1.82%

Letzter SK: 36.39 ( -3.67%)

Beiersdorf

Uhrzeit: 09:31:30

Veränderung zu letztem SK: -1.39%

Letzter SK: 84.10 ( 1.89%)

Commerzbank

Uhrzeit: 09:31:30

Veränderung zu letztem SK: -2.89%

Letzter SK: 30.57 ( -2.14%)

Deutsche Bank

Uhrzeit: 09:31:30

Veränderung zu letztem SK: -3.13%

Letzter SK: 26.93 ( -3.55%)

Dow Jones Letzter SK: 26.93 ( -0.95%)

E.ON

Uhrzeit: 09:31:28

Veränderung zu letztem SK: -1.96%

Letzter SK: 18.66 ( -1.37%)

EVN

Uhrzeit: 09:29:39

Veränderung zu letztem SK: -1.33%

Letzter SK: 28.20 ( 1.99%)

Flughafen Wien

Uhrzeit: 09:23:48

Veränderung zu letztem SK: 1.35%

Letzter SK: 52.00 ( -0.38%)

Gold Letzter SK: 52.00 ( 0.59%)

Merck KGaA

Uhrzeit: 09:30:31

Veränderung zu letztem SK: -1.61%

Letzter SK: 110.15 ( -2.69%)

Metro

Uhrzeit: 09:29:19

Veränderung zu letztem SK: 1.10%

Letzter SK: 4.33 ( -0.69%)

OMV

Uhrzeit: 09:31:09

Veränderung zu letztem SK: -0.70%

Letzter SK: 57.45 ( 2.22%)

Palfinger

Uhrzeit: 09:30:48

Veränderung zu letztem SK: -2.63%

Letzter SK: 34.25 ( -2.70%)

Rio Tinto

Uhrzeit: 09:31:30

Veränderung zu letztem SK: -3.26%

Letzter SK: 77.88 ( -0.45%)

Rosenbauer

Uhrzeit: 09:31:15

Veränderung zu letztem SK: -0.52%

Letzter SK: 47.90 ( 1.91%)

Semperit

Uhrzeit: 09:23:46

Veränderung zu letztem SK: -1.11%

Letzter SK: 12.62 ( -0.63%)

Tesla

Uhrzeit: 09:31:25

Veränderung zu letztem SK: -1.33%

Letzter SK: 342.35 ( -2.17%)

Wienerberger

Uhrzeit: 09:31:24

Veränderung zu letztem SK: -4.01%

Letzter SK: 24.66 ( -3.97%)

Bildnachweis

1.

Aktien auf dem Radar:FACC, RHI Magnesita, Amag, Agrana, Austriacard Holdings AG, Kapsch TrafficCom, Wolford, UBM, AT&S, DO&CO, Rath AG, RBI, Verbund, Wienerberger, Warimpex, Zumtobel, Palfinger, BKS Bank Stamm, Oberbank AG Stamm, Flughafen Wien, CA Immo, EuroTeleSites AG, CPI Europe AG, Österreichische Post, Telekom Austria, Infineon, Deutsche Boerse, Fresenius Medical Care, SAP, Scout24, Continental.

Random Partner

Societe Generale

Société Générale ist einer der weltweit größten Derivate-Emittenten und auch in Deutschland bereits seit 1989 konstant als Anbieter für Optionsscheine, Zertifikate und Aktienanleihen aktiv. Mit einer umfangreichen Auswahl an Basiswerten aller Anlageklassen (Aktien, Indizes, Rohstoffe, Währungen und Zinsen) überzeugt Société Générale und nimmt in Deutschland einen führenden Platz im Bereich der Hebelprodukte ein.

>> Besuchen Sie 54 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Börsepeople im Podcast S23/24: Melanie Steiner

» Kapitalmarktstrategie des Staates: Gewinne kassieren, Verluste den Bürge...

» Olimpo Real Estate Aktie: Dividende? ( Finanztrends)

» HR-Abteilungen im Dauerstress: Neue Fristen und Gesetze fordern Personal...

» Wetterfühlige in Zwickau genießen ungewöhnliche Frühlingsruhe ( Finanztr...

» Emma Aicher verpasst ersten Weltcupsieg um Haaresbreite ( Finanztrends)

» Invesco MidCap Quality ETF: Rebalancing ( Finanztrends)

» Simplicity Aktie: Warten auf Impulse ( Finanztrends)

» HG Metal Aktie: Bauboom voraus? ( Finanztrends)

» Petrel Aktie: Exploration im Fokus ( Finanztrends)

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Börsepeople im Podcast S23/24: Melanie Steiner

- Kapitalmarktstrategie des Staates: Gewinne kassie...

- Olimpo Real Estate Aktie: Dividende? ( Finanztrends)

- Simplicity Aktie: Warten auf Impulse ( Finanztrends)

- Invesco MidCap Quality ETF: Rebalancing ( Finanzt...

- Emma Aicher verpasst ersten Weltcupsieg um Haares...

Featured Partner Video

Börsepeople im Podcast S23/14: Philipp Vorndran

Philipp Vorndran ist Partner bei Flossbach von.Storch und einer der bekanntesten Kapitalmarktstrategen der DACH-Region. Wir starten bei Julius Baer, sprechen über das Management des weltgrössten De...

Books josefchladek.com

CHINON DCM-206

2025

Le Plac’Art Photo

Le nu en photographie

1937

Éditions Mana

What if Jeff were a Butterfly?

2025

Void

Ctonio

2024

Studiofaganel

Das Neue Haus

1941

Verlag Dr. H. Girsberger & Cie

Mikio Tobara

Mikio Tobara Pia Paulina Guilmoth & Jesse Bull Saffire

Pia Paulina Guilmoth & Jesse Bull Saffire Henrik Spohler

Henrik Spohler