Nordic Gold einigt sich über Änderung ihrer vorausbezahlten Goldterminkaufvereinbarung und plant Eigenfinanzierung in Höhe von 10 Mio. Dollar

Nordic Gold einigt sich über Änderung ihrer vorausbezahlten Goldterminkaufvereinbarung und plant Eigenfinanzierung in Höhe von 10 Mio. Dollar

06.09.2018, 6552 Zeichen

Nordic Gold einigt sich über Änderung ihrer vorausbezahlten Goldterminkaufvereinbarung und plant Eigenfinanzierung in Höhe von 10 Mio. Dollar

NORDIC GOLD CORP. (TSX-V: NOR) („Nordic“ oder das „Unternehmen“) meldet heute, dass sich das Unternehmen mit PFL Raahe Holdings LP („PFL“) über die Konditionen zur Änderung bestimmter Klauseln der vorausbezahlten Goldterminkaufvereinbarung (die „Vereinbarung“), datiert den 10 November 2017, zwischen PFL und dem Unternehmen geeinigt hat. Diese Vereinbarung stellte Nordic 20,6 Mio. USD zur Finanzierung der Wiederinbetriebnahme der Goldmine Laiva in Finnland zur Verfügung.

Insbesondre, Abschnitt 23 der Vereinbarung erlaubte PFL auf Wunsch statt der Lieferung von bis zu 24.000 Unzen Gold (ab der Wiederinbetriebnahme der Goldmine Laiva) bis zu 270 Millionen Stammaktien von Nordic („Nordic-Aktien“) schrittweise zu einer Umtauschrate von 100 Unzen zu 1.125.000 Nordic-Aktien umzutauschen, vorbehaltlich, dass PFL solch eine Ausübung zu jeder Zeit beschränkt, um nach der Ausübung nicht mehr als 20% der Nordic-Aktien zu besitzen.

Die Parteien haben sich jetzt geeinigt, die gesamte Sektion 23 der Vereinbarung gegen Folgendes zu entfernen:

(i) PFL wird eine Net Smelter Return („NSR“, Verhüttungsabgabe) von 2,5% auf die Goldproduktion der Goldmine Laiva gewährt;

(ii) An PFL werden 36,5 Mio. Nordic-Aktien ausgegeben, was 19,99% der Nordic-Aktien nach solch einer Ausgabe entspricht;

(iii) Eine Zahlung von 1,5 Mio. USD wird von Nordic an PFL innerhalb von sechs Monaten nach Ausführung der definitiven Abänderung der Vereinbarung erfolgen;

(iv) Vorausgesetzt die zurzeit geplante Privatplatzierung zur Beschaffung von bis zu 10 Mio. CAD an Bruttoerlösen ist erfolgreich (siehe unten), wird die an PFL ausgegebene Aktienmenge aufgestockt (was 19,99% der in der Privatplatzierung ausgegebenen Nordic-Aktien entspricht); und

(v) Reduzierung der Obergrenze des Beteiligungspreises in der Vereinbarung von 1.234,50 USD/Unze auf 1.200,00 USD/Unze.

Die obigen Änderungen unterliegen der Genehmigung der TSX Venture Exchange und dem Eintrag in eine definitive Dokumentation.

Geplante Privatplatzierung

Ferner gibt Nordic bekannt, dass das Unternehmen die Durchführung einer Privatplatzierung zur Beschaffung von bis zu 10 Mio. CAD an Bruttoerlösen plant. Nordics gegenwärtige Absicht ist die Ausgabe von Einheiten („Einheiten“), die sich aus einer Nordic-Aktie und einem ganzen Warrant (jeweils ein „Warrant“) zu einem Preis von 0,15 CAD pro Einheit zusammensetzen. Jeder Warrant, der Teil der Einheiten ist, kann laut Erwartungen über einen Zeitraum von 24 Monaten für 0,20 CAD pro Aktie ausgeübt werden und wird eine frühzeitige Beschleunigungsklausel enthalten, falls die Stammaktien an 30 Tagen in Folge mit über 0,60 CAD gehandelt werden.

M Partners Inc. und Red Cloud Klondike Strike Inc. wurden von Nordic als Vermittler engagiert, um das Unternehmen bei der Privatplatzierung zu unterstützen.

Weitere Informationen erhalten Sie von:

Michael Hepworth

President and Chief Executive Officer

(416) 419 5192

mhepworth@nordic.gold

www.nordic.gold

In Europa:

Swiss Resource Capital AG

Jochen Staiger

Minutenaktuelle Nachrichten, Branchenanalysen und Feedback erhalten Sie über Facebook, LinkedIn und Twitter.

Weder die TSX Venture Exchange noch deren Regulierungsorgan („Regulation Services Provider“ im Sinne der Richtlinien der TSX Venture Exchange) haften für die Angemessenheit oder Richtigkeit dieser Pressemitteilung.

Vorsorglicher Hinweis zu zukunftsgerichteten Aussagen

Diese Pressemitteilung enthält zukunftsgerichtete Aussagen. Die Leser der zukunftsgerichteten Aussagen werden ausdrücklich darauf hingewiesen, dass die tatsächlichen Ergebnisse von den in dieser Pressemitteilung enthaltenen zukunftsgerichteten Aussagen abweichen können. Die zukunftsgerichteten Aussagen umfassen unter anderem: Erwartungen, Meinungen, Prognosen, Projektionen und andere ähnliche Aussagen betreffend erwartete zukünftige Ereignisse, Bedingungen oder Ergebnisse, die keine historischen Fakten sind. In einigen Fällen können zukunftsgerichtete Aussagen durch die Verwendung von Begriffen wie „plant”, „erwartet” oder „erwartet nicht”, „wird erwartet”, „eingeplant”, „planmäßig”, „schätzt”,„prognostiziert”, „beabsichtigt”, „geht davon aus” oder „geht nicht davon aus” oder „ist davon überzeugt” oder Variationen dieser Wörter und Begriffe oder von Aussagen, dass bestimmte Maßnahmen, Ereignisse oder Ergebnisse „ergriffen werden“, „eintreten“ oder „erreicht werden“ „können”, „könnten”, „würden” oder „dürften”, identifiziert werden. Obwohl sich das Unternehmen bei diesen zukunftsgerichteten Aussagen auf seine Erwartungen hinsichtlich zukünftiger Ereignisse zum Zeitpunkt der Formulierung dieser Aussagen stützt, sind diese Aussagen keine Gewähr für die zukünftige Performance des Unternehmens. Obwohl das Unternehmen davon überzeugt ist, dass die Erwartungen, die in diesen zukunftsgerichteten Aussagen zum Ausdruck kommen, angemessen sind, kann es nicht gewährleisten, dass sich diese Erwartungen als richtig erweisen werden.

Die zukunftsgerichteten Aussagen des Unternehmens werden ausdrücklich in ihrer Gesamtheit durch diesen vorsorglichen Hinweis eingeschränkt und haben Gültigkeit zum Zeitpunkt dieser Pressemitteilung. Das Unternehmen hat nicht die Absicht und verpflichtet sich nicht, die zukunftsgerichteten Aussagen zu aktualisieren oder zu überarbeiten, um späteren Informationen, Ereignissen, Ergebnissen, Umständen oder ähnlichem Rechnung zu tragen, es sei denn, dies ist gemäß dem geltenden Wertpapierrecht erforderlich.

Über Pandion Mine Finance, LP

Pandion ist ein aktiver Teilhaber der PFL Raahe Holdings LP und eine Investmentfirma mit Fokus auf Bergbau, die durch MKS PAMP Group und Ospraie Management LLC abgesichert ist, die sich entwickelnden Bergbauunternehmen flexible Finanzierungslösungen bieten.

Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung für den Inhalt, die Richtigkeit, die Angemessenheit oder die Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Bitte beachten Sie die englische Originalmeldung auf www.sedar.com, www.sec.gov, www.asx.com.au/ oder auf der Firmenwebsite!

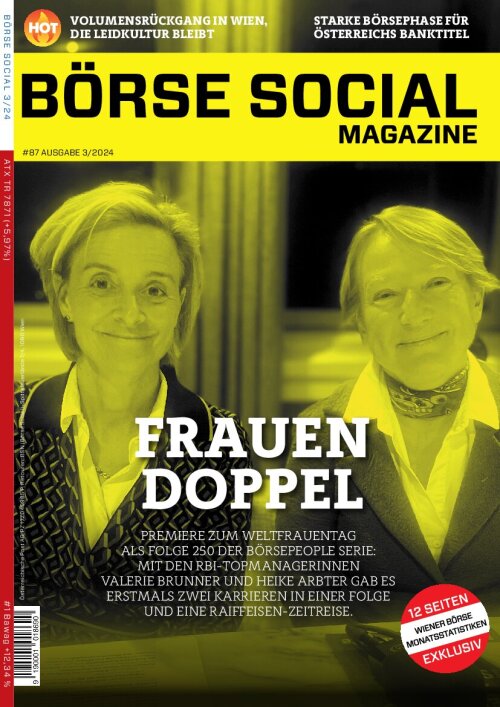

Börsepeople im Podcast S12/13: Carola Bendl-Tschiedel

Aktien auf dem Radar:Polytec Group, Immofinanz, Palfinger, Warimpex, Flughafen Wien, Austriacard Holdings AG, EVN, Rosgix, S Immo, Erste Group, Österreichische Post, Cleen Energy, Marinomed Biotech, Pierer Mobility, RBI, Addiko Bank, SW Umwelttechnik, Oberbank AG Stamm, Agrana, Amag, CA Immo, Kapsch TrafficCom, OMV, Telekom Austria, Uniqa, VIG, Wienerberger, Mercedes-Benz Group, Siemens Energy, Deutsche Post, Allianz.

Random Partner

CA Immo

CA Immo ist der Spezialist für Büroimmobilien in zentraleuropäischen Hauptstädten. Das Unternehmen deckt die gesamte Wertschöpfungskette im gewerblichen Immobilienbereich ab: Vermietung und Management sowie Projektentwicklung mit hoher in-house-Baukompetenz. Das 1987 gegründete Unternehmen notiert im ATX der Wiener Börse.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A39G83 | |

| AT0000A34DD2 | |

| AT0000A2C5F8 |

- Börsepeople im Podcast S12/13: Carola Bendl-Tschi...

- Börse-Inputs auf Spotify zu u.a. Vonovia, Mercede...

- wikifolio Champion per ..: Jörn Remus mit Nordstern

- Buying the Dip bei wikifolio 01.05.24: Meta und E...

- Wie Cargotec, Noratis, AXA, Terex, Ford Motor Co....

- Wie Wirecard, Vipshop, Mercedes-Benz Group, Ahler...

Featured Partner Video

Wiener Börse Party #628: Schönwetter an der Börse, UBM will nicht nackt dastehen, Spoiler Astrid Wagner, Zertifikate und Dividenden

Die Wiener Börse Party ist ein Podcastprojekt für Audio-CD.at von Christian Drastil Comm.. Unter dem Motto „Market & Me“ berichtet Christian Drastil über das Tagesgeschehen an der Wiener Börse....

Books josefchladek.com

Driftwood 15 | New York

2023

Self published

La Scène de la Locomotive à Vapeur

1975

Yomiuri Shimbun

Ta-ra

2023

ediciones anómalas

Sergio Castañeira

Sergio Castañeira Sebastián Bruno

Sebastián Bruno Ros Boisier

Ros Boisier Kurama

Kurama Dominic Turner

Dominic Turner Kazumi Kurigami

Kazumi Kurigami