20.08.2015, 9732 Zeichen

Die Aktie der österreichischen Post musste in den letzten Tagen stark Federn lassen: Seit der Ankündigung der deutschen Post, alle Pakete aus Deutschland in Österreich in Zukunft selbst ausliefern zu wollen, verlor die Aktie über 10% an Wert.

Nachdem sich die Aktie “unserer” Post auch im Financeblog-wikifolio befindet – werde ich dieser Thematik heute auf den Grund gehen und untersuchen welche Konsequenzen der Vorstoß der deutschen Post auf den österreichischen Markt haben könnte bzw. ob unsere Post noch attraktiv ist.

Die deutsche Post will den Paket-Markt in Österreich aufmischen

Die österreichische Post AG im Detail

Die Post ist in einem schwierigen Marktumfeld tätig: Briefpost wird immer mehr durch elektronische Post (Email) verdrängt – selbiges gilt auch für Werbesendungen die im Vergleich zu Onlinewerbung ebenfalls aufwändig sind.

Der einzige Bereich in dem die Post noch wachsen kann ist der Paket- und Logistikbereich: Durch den Boom des Online-Versandhandels (Amazon, Ebay, etc.) nimmt die Anzahl der versendeten Pakete immer mehr zu.

Diese Chance ist aber jetzt gleichzeitig zur größten Bedrohung für die Post geworden: Die meisten Online-Bestellungen werden über den Marktführer Amazon getätigt und von Deutschland nach Österreich ausgeliefert: Bisher ein gutes Geschäft für die Post. Post-CEO Georg Poelzl bezeichnete Österreich unlängst als “Paketsenke”. 60 Prozent der im österreichischen Online-Versand bestellten Pakete kommen aus Deutschland. Und genau auf diese 60 Prozent hat es nun der Konkurrent, die deutsche Post abgesehen. Die 100 prozentige Tochter der deutschen Post, DHL, soll in Zukunft diese Pakete auch in Österreich direkt zustellen. Dafür werden Investitionen in dreistelliger Millionenhöhe getätigt.

Um sich weitere Wachstumschancen zu öffnen hat die österreichische Post nach ihrem Börsegang auch einige Firmen im Ausland übernommen. Die größte Aquisition war “trans-o-flex”, ein deutsches Logistikunternehmen. Es wurden aber auch Unternehmen in Osteuropa und der Türkei übernommen.

Die Entwicklung und Aufteilung der Umsätze der Post

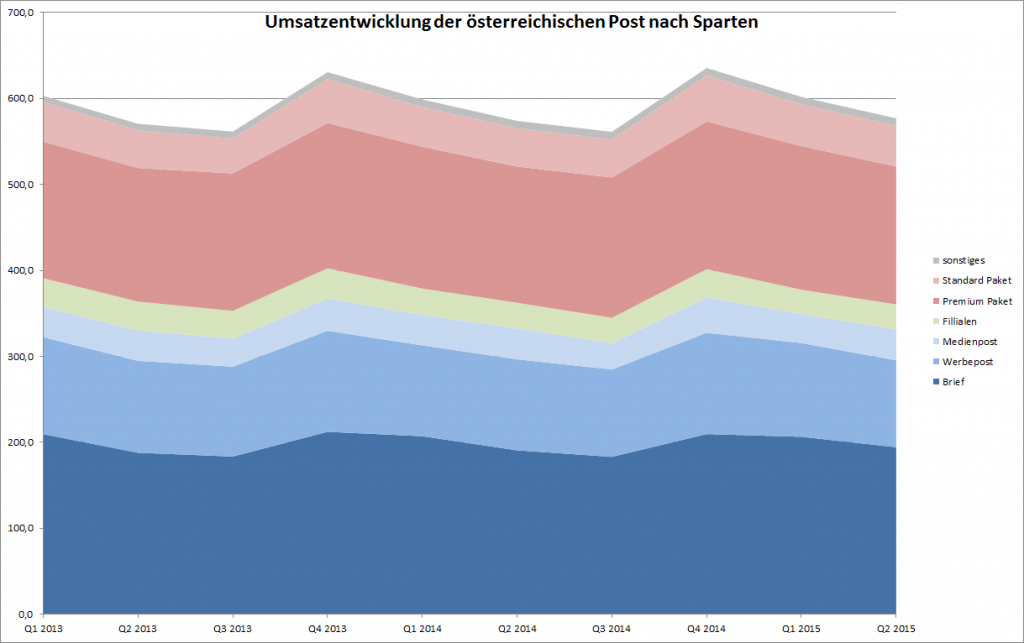

In der folgenden Grafik habe ich die Umsatzentwicklung seit 2013 quartalsweise dargestellt – der Paketsektor ist in roten Farbtönen hervorgehoben und der Briefsektor in blauen:

Umsatzentwicklung der österreichischen Post nach Sparten

Umsatzentwicklung der österreichischen Post nach Sparten

Deutlich zu erkennen ist die Saisonalität des Geschäftes: Die Quartale 1 und 4 haben stets höhere Umsätze als die Quartale 2 und 3. Das hat wohl mit dem Weihnachtsgeschäft (starkes Q4) und dem Sommer (schwaches Q3) zu tun.

Auch zu sehen ist, dass die Post in den letzten 10 Quartalen (2 1/2 Jahre) kein nennenswertes Umsatzwachstum erzielen konnte.

Detailierte Darstellung des letzten Quartals (Q2/2015)

Um deutlicher zu machen wo die Post wie viel Umsatz und Gewinn macht, habe ich das letzte veröffentliche Ergebnis (zweites Quartal 2015 endend am 30.6.2015) mit dem Vergleichsquartal des Vorjahres gegenübergestellt:

| in Mio EUR | Q2 2015 | Q2 2014 | Veränderung | ||

| Umsatzerlös | 577,0 | 100,0% | 573,5 | 100,0% | 0,61% |

| Brief, Werbepost, Medienpost | 360,5 | 62,5% | 362,4 | 63,2% | -0,52% |

| Fillialen | 29,1 | 5,0% | 29,8 | 5,2% | -2,35% |

| Paket und Logistik | 216,4 | 37,5% | 211,6 | 36,9% | 2,27% |

| Deutschland | 116,9 | 54,0% | 120,6 | 57,0% | -3,11% |

| Österreich | 80,1 | 37,0% | 74,1 | 35,0% | 8,11% |

| Osteuropa, Türkei | 19,5 | 9,0% | 16,9 | 8,0% | 15,05% |

| Umsatzrendite | |||||

| Briefpost und Fillialen | 19,08% | ||||

| Paket und Logistik | 2,45% | ||||

| Gesamt | 5,81% | 5,20% | |||

| Umsatzwachstum % | |||||

| Paket und Logistik | 2,30% | ||||

| Standard Paket | 6,10% | ||||

| Premium Paket | 1,30% | ||||

| sonstige | 1,10% | ||||

| Brief, Werbepost, Medienpost | -0,50% | ||||

| Briefe | 1,90% | ||||

| Medienpost | -0,30% | ||||

| Werbepost | -4,40% | ||||

| Nettogewinn | 33,5 | 29,8 | 12,42% | ||

| Free Cashflow | 32,7 | 34,6 | -5,49% | ||

| Eigenkapital | 646,0 | 641,2 | 0,75% | ||

| Gesamtkapital | 1.604,8 | 1.558,7 | 2,96% | ||

| Gesamtkapitalrendite annualisiert | 8,35% | 7,65% | |||

| Eigenkapitalrendite annualisiert | 20,74% | 18,59% |

Quelle der Tabelle: Halbjahresbericht h6/2015 der Post auf der Investor-Relations Seite.

Schlußfolgerungen:

– Der Gesamtumsatz konnte kaum gesteigert werden: 0,62% Steigerung sind vernachlässigbar und fallen unter zufällige Schwankungen.

– Der Umsatz des Bereiches “Paket und Logistik” konnte am besten gesteigert werden (+2,27%).

– Den größten Umsatzanstieg gab es im Bereich “Paket und Logistik” in Osteuropa und der Türkei (+15,05%) und in Österreich (+8,11%)

– Interessant ist auch, dass derzeit der Löwenanteil des Umsatzes im Bereich Paket und Logistik in Deutschland generiert wird – über die Post-Tochter “trans-o-flex” – der Umsatz in Deutschland ist aber rückläufig (-3,11%)

– Die Gewinnspanne (Umsatzrendite) ist im Paket-Bereich deutlich geringer als im Brief-Bereich. Es ist aber anzunehmen, dass die Gewinnspannen in Österreich höher sind als in Deutschland (leider konnte ich keine Hinweise darauf im Bericht der Post finden)

– Der österreichische Paket-Markt ist also tatsächlich wichtig für die Post: Er hat noch Wachstumspotential.

Genau dieser Bereich soll jetzt von der deutschen Post unter Beschuss genommen werden.

– Das meiste Geld hingegen generiert die Post noch immer durch den klassischen Brief-Bereich.

– Die Zahlen der Post sehen insgesamt recht solide aus und die Rentabilität konnte im letzten Jahr gesteigert werden: Der Gewinn konnte um 12,42% gesteigert werden. Die Gesamtkapitalrendite ebenfalls.

Natürlich ist die Post kein “sexy”-Unternehmen. Es gibt kaum Wachstumsphantasie und als Investor kann man sich eigentlich nur an der guten Dividende erfreuen und muss hoffen, dass das Unternehmen seine Marktanteile verteidigen und die schrumpfenden Bereiche (Brief) durch andere auffangen kann.

Das Unternehmen hat aber in der Vergangenheit bereits einige Hürden gut gemeistert und konnte die Profitabilität dadurch im schwierigen Marktumfeld steigern. Es war z.B. nicht leicht die Schließung von un profitablen Fillialen (“Postämtern”) durchzusetzen. Auch die Personalsituation der Post ist nicht vergleichbar mit einem “gewöhnlichen” Unternehmen. Es arbeiten immerhin noch tausende Staats-Beamte bei der Post.

Was könnten nun die finanziellen Folgen der Konkurrenz durch die deutsche Post (DHL) sein?

Wie viel Umsatz (und Gewinn) die Post genau durch den Markteintritt der deutschen Post in Österreich verlieren wird ist schwer zu sagen. Bisher ist ja noch nicht viel passiert außer der Ankündigung. Die Tatsache dass 60% der Online-Versandgüter als Deutschland kommen klingt schon einmal recht erschreckend. Es bleibt aber trotzdem die Frage offen, wie viel vom Paket-Umsatz der Online-Versand ausmacht bzw. ob die deutsche Post tatsächlich den gesamten Online-Versand nach Österreich selber abwickeln können wird.

Wahrscheinlich kann die Post sich aber nicht mehr darauf verlassen, dass der Paket-Bereich in Österreich für sie Wachstum bringen wird, selbst wenn der Gesamtmarkt weiter wächst. Man muss ihn sich künftig mit einen großen Mitbewerber teilen. Für den Kunden bringt der neue Mitbewerb sicher zahlreiche Verbesserungen beim Service, da sich die Post nun verstärkt um ihre Kunden bemühen muss.

Was die finanziellen Auswirkungen auf das Ergebnis angeht, so vermuten z.B. Analysten von der RCB (Raiffeisen Centrobank), dass das Ergebnis der Post jährlich mit etwa 10 bis 15 Mio Euro belastet werden könnte (das entspräche etwa einem Gewinnrückgang von 10%) und der Umsatz im Paket-Bereich um etwa 30-40 Mio Euro einbrechen könnte.

Dadurch wäre zumindest die Dividende noch nicht in Gefahr – eine Steigerung derselben ist allerdings nicht zu erwarten.

Die Bewertung der Post-Aktie im Vergleich:

| Bewertung | Div.Rendite | Div. Wachstum 3 J | KBV | KUV | KGV | KGV2015e |

| POST | 5,78% | 21,00% | 3,65 | 0,99 | 15,67 | 14,14 |

| Deutsche Post | 3,50% | 6,69% | 3,26 | 0,52 | 15,98 | 14,88 |

| TNT | 1,18% | 97,89% | 1,77 | 0,61 | -19,52 | 36,34 |

| DSV | 0,78% | 16,96% | 6,66 | 0,85 | 23,61 | 21,87 |

| Singapore Post | 3,59% | 5,07% | 3,46 | 4,36 | 24,34 | 23,29 |

| UPS | 2,85% | 8,65% | 47,01 | 1,59 | 23,37 | 19,19 |

| FEDEX | 0,61% | 17,05% | 3,11 | 0,99 | 44,42 | 15,19 |

Als ich mich entschied die Post-Aktie in das wikifolio aufzunehmen, habe ich sie mit den selben Unternehmen verglichen die ich jetzt wieder in die Tabelle aufgenommen habe.

Von der Dividendenrendite, vom aktuellen KGV sowie vom erwarteten KGV 2015 ist die Post derzeit das günstigste Unternehmen.

Bei KBV und KUV sind einige andere günstiger – die deutsche Post ist beim KUV sogar beinahe nur halb so teuer. Das bedeutet aber auch automatisch, dass die deutsche Post wesentlich geringere Gewinnspannen (Umsatzrendite) als “unsere” Post hat.

DCF-Vergleich:

| EK-Kosten | impliziter Zuwachs | Marketcap | |

| POST | 11,04% | 7,23% | 2.378,19 |

| Deutsche Post | 10,16% | 17,02% | 30.782,27 |

| TNT | 11,27% | n/a | 4.135,95 |

| DSV | 7,65% | 8,69% | 43.820,00 |

| Singapore Post | 5,89% | 8,23% | 4.004,00 |

| UPS | 8,77% | 9,88% | 91.689,05 |

| Fedex | 9,68% | 24,16% | 46.598,52 |

Interessanterweise erwartet der Markt bei allen Logistik-Unternehmen in Zukunft ein jährliches Wachstum beim Cashflow – wie das Ergebnis der discounted-Cashflow-Analyse ergibt.

Das erwartete Wachstum ist zwar bei der Post am geringsten, beträgt aber immerhin noch 7,23% über die nächsten 10 Jahre. Das erscheint mir recht viel.

Fazit:

Die Post ist ein Unternehmen mit wenig Wachstumsphantasie. Dafür “funktioniert” das Unternehmen allerdings ganz gut: Die Zahlen waren in den letzten Jahren recht stabil.

Die Aktie ist zwar kein Schnäpchen mehr, allerdings auch nicht überteuert wenn die Post ihr Ergebnis auf dem jetzigen Niveau halten kann.

Durch die Ankündigung einer großen neuen Konkurrenz die auf einen Schlag sehr viele Kunden wegschnappen würde (alle Online-Versand Kunden die aus Deutschland bestellen) ist große Angst am Markt entstanden, was wohl zu einer Überreaktion beim Verkauf der Aktie geführt hat.

Jetzt bleibt abzuwarten wie rasch und wie gut sich die deutsche Post in Österreich behauptet. Immerhin muss erst ordentlich Infrastruktur aufgebaut werden bevor man der Post wirklich konkurrieren kann (Paket-Verteilerzentren, Zusteller, etc).

Zu Tode gefürchtet ist auch gestorben, deshalb behalte ich die Entwicklung sehr gut im Auge und werde die Aktie jetzt noch nicht verkaufen.

Der Beitrag Die Post unter Druck erschien zuerst auf Financeblog.

Inside Umbrella powered by wikifolio 01/26: 2025 mit +22% done, die Strategie startet Tag für Tag bei 100, bereits 3% ytd-plus und 4 neue Titel

Amazon

Uhrzeit: 18:16:51

Veränderung zu letztem SK: 1.41%

Letzter SK: 207.60 ( 3.38%)

Deutsche Post

Uhrzeit: 18:15:08

Veränderung zu letztem SK: -0.56%

Letzter SK: 48.29 ( -0.06%)

FedEx Corp

Uhrzeit: 18:16:48

Veränderung zu letztem SK: 2.62%

Letzter SK: 262.40 ( -0.19%)

Österreichische Post

Uhrzeit: 18:15:41

Veränderung zu letztem SK: -0.54%

Letzter SK: 32.25 ( 0.94%)

TNT Express

Uhrzeit: 22:40:15

Veränderung zu letztem SK: -0.54%

Letzter SK: 0.00 ( 0.00%)

United Parcel Service

Uhrzeit: 18:16:37

Veränderung zu letztem SK: 2.35%

Letzter SK: 89.85 ( 0.18%)

Bildnachweis

1.

Postkasten Mission Susi Österreichische Post #missionsusi

>> Öffnen auf photaq.com

Aktien auf dem Radar:Austriacard Holdings AG, Addiko Bank, Agrana, Rosgix, Österreichische Post, Warimpex, Flughafen Wien, AT&S, FACC, Frauenthal, Frequentis, Semperit, SW Umwelttechnik, UBM, CA Immo, Zumtobel, EuroTeleSites AG, Kapsch TrafficCom, Rosenbauer, Oberbank AG Stamm, BKS Bank Stamm, Josef Manner & Comp. AG, Marinomed Biotech, Amag, Polytec Group, Verbund.

Random Partner

Raiffeisen Zertifikate

Raiffeisen Zertifikate ist der führende österreichische Anbieter, der mit über 5.000 Anlage- und Hebelprodukten seit mehr als 20 Jahren in der DACH-Region genauso wie in vielen Märkten Zentral- und Osteuropas zu Hause ist. Einfach kompetent und schnell Marktentwicklungen handelbar zu machen, dafür steht Raiffeisen Zertifikate - Egal ob auf Aktien, Aktien-Indizes, Rohstoffe oder einzelne Themen basierend. Raiffeisen Zertifikate ist eine Marke der Raiffeisen Bank International AG.

>> Besuchen Sie 62 weitere Partner auf boerse-social.com/partner

Latest Blogs

» LinkedIn-NL: Heute wurde ich überrascht: Irre Reise 1985 bis zum Wahnsin...

» Österreich-Depots: Verbund läuft (Depot Kommentar)

» Börsegeschichte 7.1.: Wolfgang Eder, Pierer Mobility (Börse Geschichte) ...

» Nachlese: Michael Lielacher, Barbara Potisk-Eibensteiner, Christian Dras...

» Wiener Börse zu Mittag schwächer: UBM, Austriacard und Frequentis gesucht

» Wiener Börse zu Mittag schwächer: UBM, Austriacard und Frequentis gesucht

» PIR-News: News zu EVN, UBM, Top 10 der wertvollsten Börsennotierten (Chr...

» ATX-Trends: CPI, CA Immo, VIG, Verbund ...

» Wiener Börse Party #1067: ATX leicht im Minus; AT&S-Serie hält, weiter f...

» Österreich-Depots: Wieder All-time-High, aber Cash-Quote von 11 auf 22 P...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Wie UBM, Warimpex, Frequentis, Semperit, Frauenth...

- Wie AT&S, DO&CO, Lenzing, CPI Europe AG, Uniqa un...

- LinkedIn-NL: Heute wurde ich überrascht: Irre Rei...

- Österreich-Depots: Verbund läuft (Depot Kommentar)

- Börsegeschichte 7.1.: Wolfgang Eder, Pierer Mobil...

- Nachlese: Michael Lielacher, Barbara Potisk-Eiben...

Featured Partner Video

175. Laufheld Online Workout für Läufer

0:00 - Start des Workouts / start of workout -------------------------------------------------------------------------------------------------------------- Mehr Infos und Einblicke findet ihr auf...

Books josefchladek.com

Riverland

2025

Stanley / Barker

Posedy / Hunting Stands

2025

PositiF

Home is where work is

2024

Self published

Florian Rainer

Florian Rainer Krass Clement

Krass Clement Elizabeth Alderliesten

Elizabeth Alderliesten Tenmei Kanoh

Tenmei Kanoh Joselito Verschaeve

Joselito Verschaeve Man Ray

Man Ray Elizabeth Alderliesten

Elizabeth Alderliesten