02.10.2014, 5377 Zeichen

Als langjährig tätiger Börsianer gewinnt man einerseits viel an Erfahrung – und anderseits auch die Gewissheit, dass sich manche Dinge wohl nie ändern werden. Es ist faszinierend zu sehen, dass sich „Anleger“, die sich nicht für einen Kauf von Bayer, Novartis oder IBM entscheiden können, Interesse haben am chinesischen Internetunternehmen und Börsenneuling Alibaba. Aber Börse ist nun einmal das Zusammenspiel aus Fundamentaldaten und Emotionen. Warren Buffett hat dies treffend beschrieben: „Die Tatsache, dass Leute gierig, ängstlich und töricht sind, lässt sich sehr wohl voraussagen. Nicht jedoch in welcher Reihenfolge.“ Börse kann sehr irrational sein – wie dies die Vergangenheit oft belegt. Börse kann aber sehr rational sein – wie vielleicht gerade aktuell. Wenn beispielsweise die Aktie von Bayer dieser Tage ein neues All-Time-High macht, dann ist dies einfach die logische Folge eines guten Geschäftsganges und einer klaren Konzernstrategie. Oder auf den Punkt gebracht: Nullzins, Deflationsangst, Konjunktur-schwäche, Russland-Ukraine-Konflikt oder IS-Terror – dies ist alles wichtig und seriös zu diskutieren. Aber wird Bayer deswegen auch nur eine Aspirin-Tablette weniger verkaufen?

OECD und BIZ warnen…

Die OECD (Organisation für wirtschaftliche Zusammenarbeit und Entwicklung) und die BIZ (Bank für internationalen Zahlungsausgleich) warnen vor Turbulenzen am Finanzmarkt. Warnungen dieser Art sind grundsätzlich positiv – weil ein echter Crash nur in einem Umfeld von Euphorie entstehen kann. Klarerweise haben die Volkswirte dieser beiden Institutionen ihre Thesen sauber analysiert, um zu den abschließenden Meinungen zu kommen. Wir wollen dies auch in keiner Weise hinterfragen. Es geht allerdings um eine viel grundsätzlichere Diskussion, die wohl noch zu wenig geführt wird. Volkswirtschaftliche Arbeiten dieser Art analysieren in der Regel die Vergangenheit und leiten daraus die Zukunft ab. Gibt es aber ein Umfeld in der Vergangenheit, welches als Schablone für die aktuelle Situation taugt? Das ist zu bezweifeln. Die Fachliteratur sagt eindeutig, dass für die Bewertung von Vermögenswerten aller Art der Zins der wesentliche Parameter ist. Egal ob wir zukünftige Erträge diskontieren und so den Barwert errechnen, Bewertungen erstellen oder Refinanzierungskosten kalkulieren – der Zins ist eine sehr entscheidende Einflussgröße. Wenn nun dieser Zins symbolisch gesprochen faktisch Null ist und zudem deutlichen Eingriffen der Notenbanken unterliegt, taugen dann die traditionellen Bewertungsmodelle noch etwas? Ist es korrekt, das heutige Kurs-Gewinn-Verhältnis (KGV) der Aktienmärkte mit jenem von vor 10 oder 20 Jahren zu vergleichen und dabei die völlig unterschiedlichen Zinsniveaus zu ignorieren? Wenn Sie heute um symbolische 100 EUR eine Staatsanleihe aus Deutschland kaufen mit einem Kupon von 1 %, dann hat dieses Investment vereinfacht dargestellt ein KGV von 100. Kaufen Sie eine Unternehmensanleihe mit einem Kupon von 2 %, dann kommen Sie auf ein KGV von immer noch 50. Ist dann der DAX-Index mit einem KGV von 15 wirklich teuer? Wir wollen die mögliche Volatilität von Aktieninvestments nicht kleinreden. Wir wollen nur darauf hinweisen, dass man in einem Niedrigzinsumfeld mit vorschnellen Festlegungen, was billig oder teuer ist, sehr vorsichtig sein muss.

Der globale Blick wird klarer…

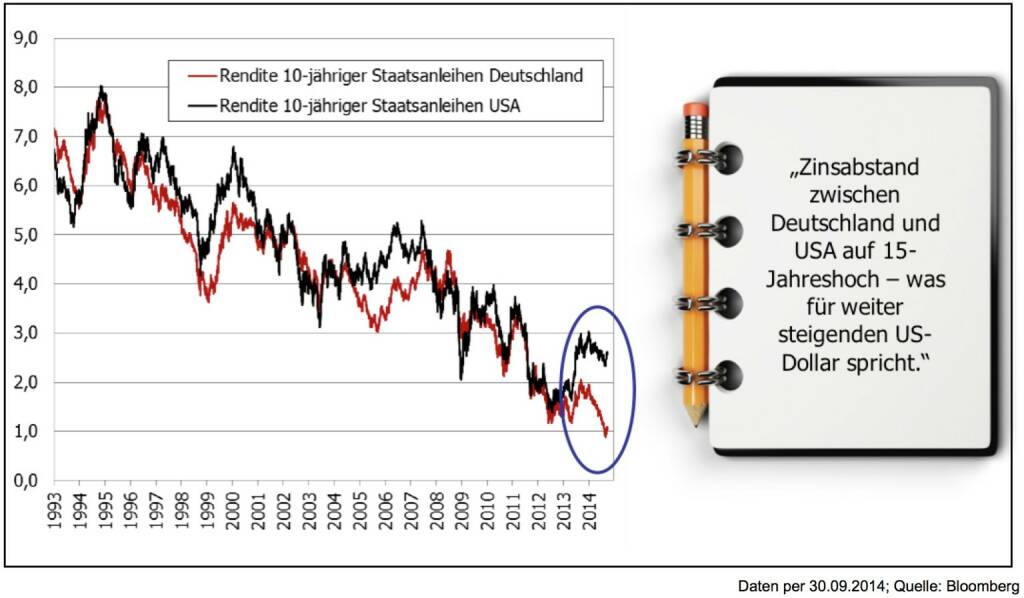

Es gibt Börsenphasen, in denen der Durchblick schwieriger wird. Im abgelaufenen September ist der Blick allerdings klarer geworden. Vor vier Wochen haben wir an dieser Stelle darauf hingewiesen, dass die USA auf Kurs sind, der US-Dollar steigen dürfte und eine Rendite für deutsche Bundesanleihen von unter 1 % wohl eine schwache Konjunktur im EURO-Raum signalisiert. Die vergangenen Wochen brachten eine Bestätigung in Form eines beachtlich starken Dollars und deutlich gekürzter Konjunkturerwartungen in der EURO-Zone. Diese Schere wird weiter aufgehen. Die Aktivitäten der Notenbanken sind klar kommuniziert, werden aber erst in den kommenden Monaten oder im Laufe von 2015 voll wirksam. Die USA werden eine erste, wenn auch leichte Zinserhöhung vornehmen und zudem noch in diesem Jahr die Anleihekäufe beenden. Angesichts eines Wirtschaftswachstums im 3 %-Bereich ist dies die logische und richtige Strategie. Die EZB wird dagegen eine massive Ausweitung der Bilanzsumme anstreben. Ob dies hilft, die Inflation in die gewünschte Richtung von 2 % zu bringen, wird sich weisen. Wie oft an dieser Stelle beschrieben sind die Notenbanken die wesentlichen Treiber der Märkte – und werden es auch 2015 bleiben. Dies richtig zu antizipieren wird wichtiger sein als die teilweise philosophische Diskussion darüber, ob der Aktienmarkt ein KGV von 15 oder 18 verträgt.

Flexibilität ersetzt Langfristprognose

Angesichts des welt- und finanzpolitischen Umfelds sollten wir alle mit Langfristprognosen vorsichtig sein. Flexibilität wird in den kommenden Jahren wichtiger sein als das sture Festhalten an einmal getätigten Aussagen.

Mut zur Meinung - und zur Reaktion falls nötig - ist die Hauptaufgabe eines Vermögensverwalters. Wir entscheiden und investieren – wie im weiteren Teil unseres Monatsjournals beschrieben. Waren die Aktienmärkte im Herbst 2014 billig oder teuer? Darüber wird es 2015 und 2016 rückwirkend wieder ausführliche Aufsätze und Kommentare geben. Wir müssen aber heute entscheiden. Dies ist der Unterschied zwischen Theorie und Praxis.

Wiener Börse Party #820: ATX im Plus, Erste Group alle Neune, Ex-VIG-CEO mit Ö-Portfolio, neugierige Frage an Wiener Börse Akademie

Bildnachweis

1.

Zinsabstand zwischen Deutschland und USA auf 15 Jahreshoch

2.

Achterbahn, fahren, Angst, Schrecken, Schrei, Freude, Spass, auf und ab, http://www.shutterstock.com/de/pic-9806476/stock-photo-father-and-daughter-having-fun-on-rollercoaster.html

, (© (www.shutterstock.com)) >> Öffnen auf photaq.com

Aktien auf dem Radar:Lenzing, Kapsch TrafficCom, Amag, Flughafen Wien, AT&S, Pierer Mobility, Erste Group, ATX, ATX Prime, ATX TR, Porr, Bawag, SBO, Wienerberger, CA Immo, Mayr-Melnhof, Cleen Energy, Gurktaler AG Stamm, Wolford, Warimpex, Semperit, Zumtobel, Josef Manner & Comp. AG, Rosenbauer, Oberbank AG Stamm, FACC, Agrana, EVN, OMV, Palfinger, Österreichische Post.

Random Partner

Zumtobel

Die Zumtobel Gruppe ist ein international führender Anbieter ganzheitlicher Lichtlösungen. Seit über 50 Jahren entwickelt Zumtobel innovative und individuelle Lichtlösungen und bietet ein umfassendes Spektrum an hochwertigen Leuchten und Lichtsteuerungssystemen für unterschiedliche Anwendungsbereiche der Gebäudebeleuchtung

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Wiener Börse Party #820: ATX im Plus, Erste Group alle Neune, Ex-VIG-CEO...

» Österreich-Depots: Fester (Depot Kommentar)

» Börsegeschichte 15.1.: EVN (Börse Geschichte) (BörseGeschichte)

» PIR-News: Initiative Kapitalmarkt, UBM ESG, Bawag, wienerberger, Elisabe...

» Nachlese: Lenzing-Rätsel, Stefan Zapotocky, Ronny Pecik, Josef Obergants...

» Wiener Börse zu Mittag fester: wienerberger, Bawag und RBI gesucht

» Börse-Inputs auf Spotify zu u..a. Lenzing, Chris Lohner, Eli Lilly, Stef...

» Börsepeople im Podcast S16/24: Stefan Zapotocky

» ATX-Trends: Lenzing, AT&S, Agrana, Bawag ...

» Österreich-Depots: Etwas fester (Depot Kommentar)

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A2QMD1 | |

| AT0000A3FL28 | |

| AT0000A38NH3 |

- Wiener Börse Party #820: ATX im Plus, Erste Group...

- wienerberger: CEO Heimo Scheuch erwirbt Aktien

- Österreich-Depots: Fester (Depot Kommentar)

- Börsegeschichte 15.1.: EVN (Börse Geschichte) (Bö...

- #gabb radar: Kapsch, Amag (#gabb Radar)

- Frequentis bei IBM-Projekt mit an Bord

Featured Partner Video

Wiener Börse Party #811: Anfang 2025 Surprise mit ATX schwächer, Nebenwerte deutlich stärker, Glück für Kapsch und Polytec

Die Wiener Börse Party ist ein Podcastprojekt für Audio-CD.at von Christian Drastil Comm..Unter dem Motto „Market & Me“ berichtet Christian Drastil über das Tagesgeschehen an der Wiener Börse. Inha...

Books josefchladek.com

War Without War

2015

Scheidegger & Spiess

Zessho, Yokosuka Story (石内 絶唱、横須賀ストーリ)

1979

Shashin Tsushin Sha

Amazônia

1978

Editora Praxis

Berenice Abbott

Berenice Abbott Peter Coeln

Peter Coeln Sebastian Krenn

Sebastian Krenn Shin Yanagisawa

Shin Yanagisawa Miyako Ishiuchi

Miyako Ishiuchi Edward Osborn

Edward Osborn Angela Boehm

Angela Boehm