Buy: Kepler sieht bei RHI eine Tradingchance (BSNgine Selected)

06.08.2014, 3865 Zeichen

Kepler:" Upgrade to Buy RHI’s shares have been down almost 20% in the last month. Q2 results were okay (especially margins) and the slightly downwards revised outlook for 2014 (flat sales versus 3% growth previously, but margin outlook maintained) hasn’t justified the recent share price weakness in our view. As the valuation has become significantly more attractive recently and potential risks (economic slowdown, no quick fix at the underperforming Norwegian plant) now seem well priced in, we upgrade our ratomg from Hold to Buy.

New TP of EUR24

Following the reduced guidance, we have decreased our sales projections by 4% for 2014 and 2015. Our new EPS forecasts go down by 6% to EUR2.15 for 2014 and to EUR2.52 for 2015.

Conference call highlights

1) In the Steel division, RHI continues to see good demand in Europe, the Middle East and India, whereas CIS, Asia (ex-India) and South America look weak. Margins in the Steel division could be supported by better capacity utilisation after the closure of the Duisburg plant. 2) The underperforming Industrial division could see a clear improvement in H2 (sales and margins) due to a strong project pipeline (cement, non-ferrous metals, glass). However, management believes the higher project activity in H2 will not be able to fully offset lower sales in H1. Hence, the adjustment of the guidance. 3) In the Industrial division, the persistent weakness of the glass division could lead to the closure of the Russian plant (book value: EUR5m) and a refocusing of the US plant on other industries. 4) The weak FCF situation in H1 could mostly reverse in H2, as the build-up in inventories (EUR38m in H1) mainly related to projects which will be executed in H2. 5) At the Norwegian plant, RHI has made good progress in the fusion operations. However, the upstream caster process is still underperforming. As a result, the plant is still not cost competitive and the worst case (plant closure) is still an option. "

RHI

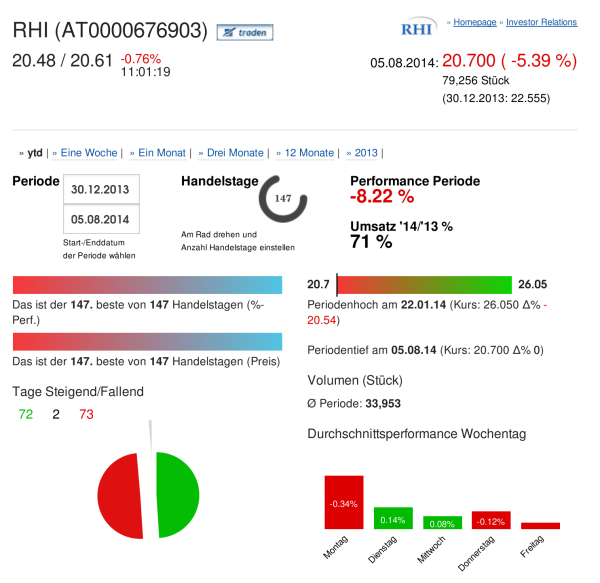

RHI: Letzter Schlusskurs (Euro): 20.700, das ist der 147. beste von 147 Handelstagen (%-Perf.) , das ist der 147. beste von 147 Handelstagen (Preis) , Periodenhoch am 22.01.14 (Kurs: 26.050 Δ% -20.54), Periodentief am 05.08.14 (Kurs: 20.700 Δ% 0), 147 Handelstage, davon ↑ 72 → 2 ↓ 73 , Performance Periode: -8.22 %, Umsatz '14/'13: 71 %

Artikel zu RHI

RHI AG / Results of the second quarter 2014 - comparative period 2013 includes net income from termination of US Chapter 11 proceedings

ad-hoc disclosure transmitted by euro adhoc with the aim of a Europe-wide distribution. The issuer is solely responsible for the content of this announcement.Mid Year Results/6-month report05.08.2014In the second quarter of 2014, the RHI Group increased its revenues by 8.6%compared with the first quarter of 2014 to EUR 436.8 million. This is primarilyattributable to an increase in business... (05.08.2014)

>>Weiterlesen

RHI AG / Ergebnis 2. Quartal 2014 - Vergleichsperiode 2013 enthält Nettoerträge aus der Beendigung des US Chapter 11-Verfahrens

Ad-hoc-Mitteilung übermittelt durch euro adhoc mit dem Ziel einer europaweiten Verbreitung. Für den Inhalt ist der Emittent verantwortlich. Halbjahresergebnis/6-Monatsbericht 05.08.2014 Der RHI Konzern konnte im abgelaufenen 2. Quartal 2014 den Umsatz gegenüber dem 1. Quartal 2014 um 8,6% auf EUR 436,8 Mio steigern. Dies lässt sich insbesondere auf ein gestiegenes... (05.08.2014)

>>Weiterlesen

RHI AG / Verlängerung Vorstandsvertrag Franz Struzl

Vorstand/Personalie Der Aufsichtsrat der RHI AG hat in seiner heutigen Sitzung die Verlängerung des ursprünglich bis 8. September 2016 laufenden Vertrages mit dem Vorsitzenden des Vorstandes, Franz Struzl, bis zum 31. Dezember 2017 einstimmig beschlossen.Unternehmen: RHI AG Wienerbergstrasse 9 A-1100 WienTelefon: +43 (0)50213-6676FAX: +43... (23.06.2014)

>>Weiterlesen

Company im Artikel

Was noch interessant sein dürfte:

Marketcap DAX: Zwei Titel fast gleichauf. (BSNgine Selected)

kapitalmarkt-stimme.at daily voice 102/365: Investor Gregor Rosinger mit Bonusinfo zu seinem Geburtstag heute, ich rechne ...

RHI Letzter SK: 0.00 ( 0.00%)

Bildnachweis

1.

Thomas Neuhold, Kepler Cheuvreux

Aktien auf dem Radar:Flughafen Wien, DO&CO, Porr, Pierer Mobility, RHI Magnesita, Austriacard Holdings AG, CA Immo, Polytec Group, Zumtobel, Bawag, Erste Group, FACC, Kapsch TrafficCom, OMV, Palfinger, RBI, Rosenbauer, SBO, Semperit, Wienerberger, Amag, Österreichische Post, Telekom Austria, Uniqa, VIG, MTU Aero Engines, Vonovia SE, E.ON , Symrise, Fresenius Medical Care, Airbus Group.

Random Partner

VIG

Die Vienna Insurance Group (VIG) ist mit rund 50 Konzerngesellschaften und mehr als 25.000 Mitarbeitern in 30 Ländern aktiv. Bereits seit 1994 notiert die VIG an der Wiener Börse und zählt heute zu den Top-Unternehmen im Segment “prime market“ und weist eine attraktive Dividendenpolitik auf.

>> Besuchen Sie 60 weitere Partner auf boerse-social.com/partner

Autor

Christian Drastil

Christian Drastilhttp://www.boerse-social.com , http://photaq.com bzw. https://www.wikifolio.com/de/at/p/smeilinho

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Mayr-Melnhof und Palfinger vs. Polytec Group und ...

- Talanx und Uniqa vs. Zurich Insurance und General...

- Drillisch und O2 vs. Tele Columbus und Telekom Au...

- Salzgitter und ArcelorMittal vs. voestalpine und ...

- Manchester United und Borussia Dortmund vs. World...

- Silver Standard Resources und Barrick Gold vs. Ga...

Featured Partner Video

kapitalmarkt-stimme.at daily voice 84/365: #ExpeditionFinance mit dem Ruder-Olympiasieger, ein Talk zum Thema Derivate

kapitalmarkt-stimme.at daily voice 84/365: Im DB-Video-Format #ExpeditionFinance erkundet Ex-Derivate-Händler Jürgen Schmitt die neuesten Trends, Technologien & Themen. Was könnte Einfluss auf Bran...

Books josefchladek.com

Murmurings of the Skin

2024

Void

Ostrava

2010

KANT

The Tower

2024

Nearest Truth

Die ganze Stadt Berlin. Politische Fotos

1964

Nannen-Verlag

Islands of the Blest

2014

Twin Palms Publishers

Zur Animation

Zur Animation Alerts bei Evotec, BMW, Time Warner, Fresenius Medical Care - kommentierte Umsatzausreisser unter den Trendwerten (BSNgine Selected)

Alerts bei Evotec, BMW, Time Warner, Fresenius Medical Care - kommentierte Umsatzausreisser unter den Trendwerten (BSNgine Selected)

Paul Guilmoth

Paul Guilmoth Yoshi Kametani

Yoshi Kametani Maja Daniels

Maja Daniels Bryan Schutmaat

Bryan Schutmaat Dan Skjæveland

Dan Skjæveland