Asta Energy plant IPO in Frankfurt

15.01.2026, 3579 Zeichen

Asta Energy Solutions AG, ein zu Michael Tojners Montana Tech Components gehörender Anbieter von kupferbasierten Lösungen für die Stromübertragung, will noch im 1. Quartal 2026 an die Frankfurter Börse gehen. Das Angebot soll sowohl neue als auch bestehende Aktien des Unternehmens umfassen, das angestrebte Transaktionsvolumen liegt laut dem Unternehmen bei bis zu ca 190 Mio. Euro. Das Unternehmen beabsichtigt mit den Erlösen die Kapitalstruktur zu stärken. Eine höhere Eigenkapitalbasis würde das Kreditprofil verbessern, was günstigere Finanzierungskonditionen (insbesondere mit Lieferanten) ermöglichen und die Umwandlung von EBITDA in Nettogewinn begünstigen soll, heißt es in einer Mitteilung. Ein Teil der Nettoerlöse soll zur Reduktion der Unternehmensverschuldung eingesetzt werden, die teilweise die erste Expansionsphase finanzierte. Das wird die Verschuldungskennzahlen und die Fähigkeit zur Eigenfinanzierung künftiger Wachstumsinitiativen verbessern, so das Unternehmen. Das Angebot wird voraussichtlich aus einem öffentlichen Angebot in Deutschland und Österreich sowie internationalen Privatplatzierungen an qualifizierte Investoren außerhalb dieser Länder bestehen. Die Aktien der ASTA Energy Solutions AG sollen im Regulierten Markt (Prime Standard) der Frankfurter Wertpapierbörse notiert werden.

Die bestehenden Aktionäre ETV Montana Tech Holding GmbH (41%) und Makra GmbH (59%), beide kontrolliert von Michael Tojner, werden gemeinsam auch nach dem IPO mit einem kombinierten Anteil von über 50 Prozent Mehrheitsaktionäre bleiben. Es wird erwartet, dass sich die bestehenden Aktionäre, das Unternehmen und dessen Management und gewisse Mitglieder des Aufsichtsrats zu marktüblichen Lock-up-Vereinbarungen verpflichten.

Asta unterhält langjährige Beziehungen zu u.a. Siemens Energy, Hitachi Energy, GE Vernova und Andritz. Im Rahmen des geplanten Börsengangs habe sich Siemens Energy vorab verpflichtet, Aktien im Rahmen des Börsengangs zum endgültigen Angebotspreis in Höhe von ca. 25 Mio. Euro zu erwerben, teilt Asta mit. Darüber hinaus haben sich drei internationale institutionelle Investoren zum Kauf von Aktien im Rahmen des Börsengangs als Cornerstone-Investoren verpflichtet. Diese drei Investoren sind Environmental Strategies Group mit bei BNP Paribas Asset Management verwaltete Fonds, sowie Fonds aus dem Umfeld von Invesco Asset Management Limited und WCM Investment Management. Insgesamt haben sich die Cornerstone-Investoren, auf Basis garantierter Zuteilungen, zu einem Gesamtbetrag von ca. 55 Mio. Euro verpflichtet, wie das Unternehmen mitteilt. Laut Website der Montana Tech Components hat ASTA in 2024 Umsätze in Höhe von 643 Mio. Euro erwirtschaftet, das EBITDA wird mit 35,5 Mio. Euro ausgewiesen. In den ersten neun Monaten 2025 erzeilte das Unternehmen einen Nettoumsatz von 526,3 Mio. Euro, was einem Wachstum von 12,1 Prozent gegenüber 469,4 Mio. Euro im relevanten Vorjahreszeitraum entspricht. DAS EBITDA iin den ersten neun Monaten 2025 liegt bei 36,6 Mio. Euro, was einem Wachstum von 43,8 Prozent gegenüber 25,5 Mio. Euro im relevanten Vorjahreszeitraum entspricht. Für das Gesamtjahr 2025 schätzt ASTA seinen Nettoumsatz auf rund 680 Mio. Euro und das EBITDA auf zwischen 45 Mio. und 47 Mio. Euro.

Im Zusammenhang mit dem Angebot übernimmt Berenberg die Rolle des Sole Global Coordinators und fungiert gemeinsam mit Commerzbank (in Kooperation mit ODDO BHF) und Raiffeisen Bank International als Joint Bookrunner und Underwriter. Zusätzlich wird Baader Bank als Co-Lead Manager ohne Underwriting-Funktion tätig sein.

Was noch interessant sein dürfte:

BörseGeschichte Podcast: Wolfgang Aubrunner vor 10 Jahren zum ATX-25er

Bildnachweis

1.

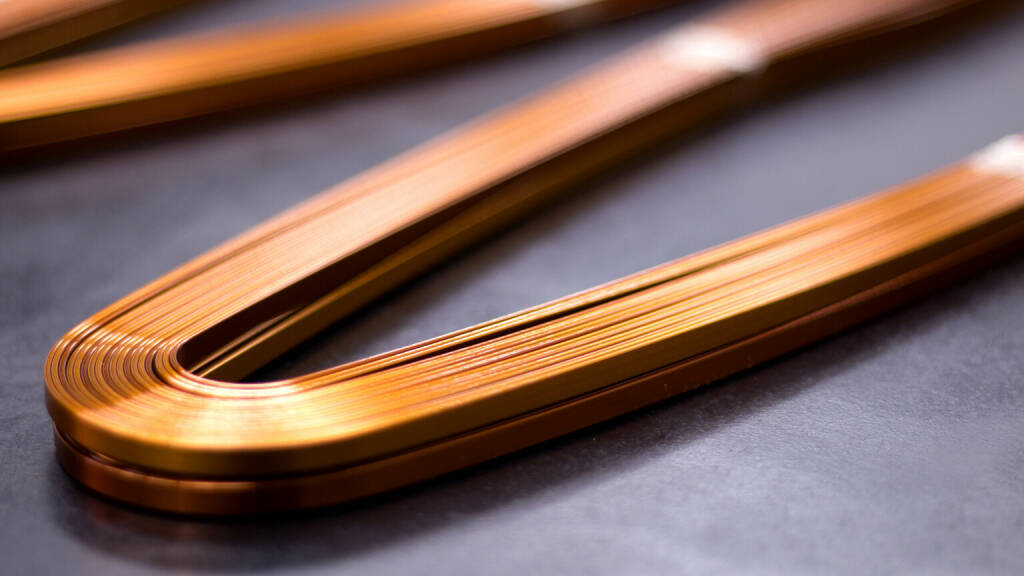

ASTA: Von ASTA produzierte Energiekupferkomponenten, die in Kraftwerken verwendet werden (© ASTA)

, (© Aussender) >> Öffnen auf photaq.com

Aktien auf dem Radar:Amag, Polytec Group, DO&CO, RHI Magnesita, Semperit, Austriacard Holdings AG, Rosgix, AT&S, Lenzing, voestalpine, BTV AG, Hutter & Schrantz Stahlbau, Pierer Mobility, Porr, SBO, VIG, Addiko Bank, Rosenbauer, BKS Bank Stamm, Oberbank AG Stamm, SW Umwelttechnik, Flughafen Wien, Österreichische Post, Verbund, DAIMLER TRUCK HLD..., Fresenius Medical Care, Brenntag, Fresenius, Rheinmetall, Bayer, RWE.

Random Partner

Societe Generale

Société Générale ist einer der weltweit größten Derivate-Emittenten und auch in Deutschland bereits seit 1989 konstant als Anbieter für Optionsscheine, Zertifikate und Aktienanleihen aktiv. Mit einer umfangreichen Auswahl an Basiswerten aller Anlageklassen (Aktien, Indizes, Rohstoffe, Währungen und Zinsen) überzeugt Société Générale und nimmt in Deutschland einen führenden Platz im Bereich der Hebelprodukte ein.

>> Besuchen Sie 61 weitere Partner auf boerse-social.com/partner

-

09:20

-

09:05

-

09:03

-

14.01.

-

08:58

-

08:57

-

08:29

-

08:27

-

08:25

-

06:15

-

06:15

-

06:15

-

06:15

-

01:05

-

00:30

-

21:45

-

20:36

-

20:34

-

19:51

-

19:00

-

18:59

-

18:12

-

18:05

-

18:05

-

16:42

-

16:00

-

15:48

-

15:40

-

15:20

-

15:00

-

14:40

-

14:20

-

14:00

-

13:47

-

13:18

-

12:26

-

11:05

-

09:55

-

09:39

-

09:33

-

09:32

-

09:27

-

09:10

-

08:49

-

08:28

-

08:13

-

08:11

-

06:15

-

06:15

-

06:15

-

06:15