09.11.2022, 9006 Zeichen

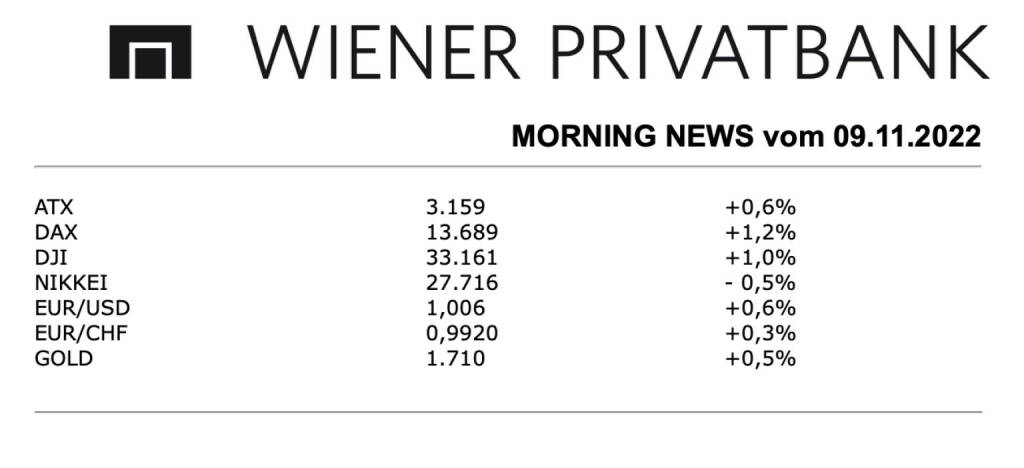

Aus den Morning News der Wiener Privatbank: Die Wiener Börse hat am Dienstag erneut mit höheren Notierungen geschlossen, der ATX stieg um 0,6% und konnte damit seine jüngsten Zugewinne etwas ausbauen. In den Fokus der Investoren rückten die gestern Mittag angelaufenen US-Zwischenwahlen, aber auch die am Donnerstag anstehenden US-Inflationszahlen warfen bereits ihren Schatten voraus. Insbesondere im Hinblick auf die internationale Politik der USA werden die Ergebnisse der Zwischenwahlen mit Spannung erwartet, laut Umfragen drohen der demokratischen Partei von US-Präsident Joe Biden erhebliche Verluste, im Senat dürfte das Rennen aber wesentlich knapper ausfallen als im Repräsentantenhaus. Unternehmensseitig blieb es gestern eher ruhig, die Berichtssaison nimmt in Wien erst heute wieder Fahrt auf. Bei den Einzelwerten ist Lenzing weiter nicht aufzuhalten, der Faserhersteller knüpfte an die zuletzt extrem starke Entwicklung an und konnte sich um weitere erstaunliche 17,0% verbessern, wodurch sich der Aktienkurs im November schon fast verdoppelt hat.

Ein Plus von 1,1% gab es für die Erste Group, Österreichs größtes Geldhaus steht vor einem Zukauf in Tschechien, die tschechische Tochterbank Ceska Sporitelna hat einen Vertrag über den Kauf des lokalen Kreditportfolios der in Liquidation befindlichen russischen Sberbank in dem Land unterzeichnet, wie das Unternehmen am Montag mitgeteilt hat, Angaben zum Kaufpreis wurden nicht gemacht. Die Raiffeisen Bank International liebäugelt laut Medienberichten mit dem Kauf der Moneta Money Bank, die tschechische Tochter ist angeblich nach wie vor an einer Fusion mit Moneta interessiert, allerdings wird laut Unternehmensangaben ein möglicher Deal derzeit noch nicht geprüft, hier gab es einen Zuwachs von 1,6%. Lediglich die Bawag als drittes großes Finanzinstitut musste nachgeben und endete mit einem Minus von 0,5%. Die Vienna Insurance Group hat die Aufnahme der Aktien an der Budapester Börse beantragt, der erste Handelstag ist mit 11. November angesetzt, für den Titel gab es gestern keine Veränderung. Weiter gut gesucht war UBM Development, für den Titel ging es um 4,3% nach oben, auch Agrana wurde den zweiten Tag in Folge stark nachgefragt und erzielte einen Anstieg von 3,1%.

voestalpine

Der heimische Stahlkonzern voestalpine präsentierte heute seine Zahlen zum Q2/2022-23, die operativ deutlich über den Analystenschätzungen lagen. Der voestalpine-Konzern wies im 1. Halbjahr 2022/23 beim Umsatz und bei weiteren wesentlichen Ergebniskategorien Rekordwerte aus. Insgesamt steigerte der voestalpine Konzern die Umsatzerlöse im Q2/22-23 im Jahresvergleich um mehr als ein Drittel auf €4.645,4 Mio. (Q2/21-22: €3.432,5 Mio.). Mit der Ausdehnung der Produktpreise über das Niveau der gestiegenen Kostenbasis hinaus verzeichnete der Konzern im Jahresvergleich einen Anstieg der Bruttomarge und damit einen Ausbau des operativen Ergebnisses. In Summe verbesserte sich das EBITDA im Berichtszeitraum um 14,1% auf €566,6 Mio. bei einer Marge von 12,2% (Q2/21-22: €496,4 Mio.; Marge 14,5%). Auf das EBIT wirkten sich im 1. Halbjahr 2022/23 die außerplanmäßigen Abschreibungen von insgesamt €173 Mio. in der High Performance Metals Division negativ aus. Konkret wurden Wertminderungen auf Vermögenswerte bei Buderus Edelstahl in Wetzlar, Deutschland (€54 Mio.) sowie Wertminderungen des Firmenwertes bei der zahlungsmittelgenerierenden Einheit HPM Production (€119 Mio.) vorgenommen. Daher ging das EBIT im Q2/22-23 im Jahresvergleich um 33,1% von €306,9 Mio. (Marge 8,9%) auf €205,4 Mio. (Marge 4,4% erhöhen. In Summe leitet sich daraus ein Ergebnis nach Steuern von €100,6 Mio. ab (Vorjahr: €226,5 Mio.). Der erst kürzlich im Zuge eines positiven Profit Warnings erneuerte Ausblick wurde bestätigt. Aufgrund der hervorragenden Ergebnisentwicklung im 1. Halbjahr 2022/23 und unter der Einschätzung einer sich abkühlenden Konjunktur im 2. Halbjahr 2022/23 erwartet der Vorstand der voestalpine AG – wie bereits am 24. Oktober 2022 veröffentlicht – aus heutiger Sicht ein EBITDA in einer Bandbreite von €2,3 bis 2,4 Mrd. Diese Zahl beinhaltet positive Einmaleffekte aus einem noch im laufenden Geschäftsjahr erwarteten Grundstücksverkauf in der Höhe von rund €120 Mio.

Q2/2022-23: Umsatzerlöse: €4.649,8 Mio. (4.032e); EBITDA: €566,6 Mio. (524,5e); EBIT: €205,4 Mio. (281,1e), Ergebnis nach Steuern: €100,6 Mio. (211,2e)

Addiko

Die heimische Bankenholding Addiko Bank präsentierte heute ihre Ergebnisse für die ersten 3 Quartale des Geschäftsjahres 2022. Der Anteil der beiden Fokusbereiche Konsumenten und SME stieg auf 81% der Bruttokundenforderungen gegenüber 74% zum Jahresende 2021. Der Gesamtumfang der Bruttokundenforderungen (performing loans) bliebt mit €3,34 Mrd. stabil und verzeichnete trotz des beschleunigten Abbaus in den Nicht-Fokusbereichen sowie der Reduktion der ertragsschwachen mittelgroßen SME-Volumina ein Wachstum im Vergleich zu €3,29 Mrd. zum Jahresende 2021. Insgesamt belief sich das Wachstum der Fokusbereiche auf 9% im Jahresvergleich (+10% seit Anfang 2022), wobei diese ohne die mittelgroßen Unternehmen im SME-Segment um 15% wuchsen. Das Nettozinsergebnis stieg um 2% auf €129,3 Mio. (3Q21: €126,8 Mio.), die entsprechende Nettozinsmarge auf 2,97% (3Q21: 2,85%) trotz der bewussten Reduktion in den Nicht-Fokusbereichen. Unterstützt wurde dies ferner durch ein deutliches Wachstum im Provisionsergebnis um 11,9% gegenüber dem Vorjahr auf €55,4 Mio. (3Q21: €49,5 Mio.). Trotz der Euro-Einführungskosten in Kroatien, der Kosten für die Neupositionierung der Marke und des Inflationsdrucks sanken die Betriebsaufwendungen infolge des Transformationsprogramms um 2,2% auf €-124,7 Mio. im Jahresvergleich (3Q21: €-127,5 Mio.). Die Cost-Income Ratio verbesserte sich weiter auf 67,5% (3Q21: 72,3%). Die Risikokosten beliefen sich auf €-16,3 Mio. oder -0,49% (3Q21: €-12,9 Mio.). Während die Qualität der entsprechenden Vermögenswerte weiterhin stark war, beschloss Addiko angesichts der erhöhten Volatilität des wirtschaftlichen Umfelds bei der Risikovorsorge vorsichtig zu bleiben. Als Resultat wurde die post-model Anpassung unverändert bei €13 Mio. belassen. Das Ergebnis nach Steuern von €19,6 Mio. (3Q21: €9,6 Mio.) wurde durch eine starke Geschäftsentwicklung, solides Kostenmanagement und ausgeglichene Risikokosten unterstützt. Die NPE-Quote blieb mit 2,8% (2021: 2,9%) stabil bei einer höheren NPE-Deckung durch Risikovorsorgen von 78,9% (2021: 71,9%). Die NPE-Quote auf on-balance loans lag bei 3,9% (2021: 4,0%) basierend auf notleidenden Bruttokundenforderungen (NPE) von €183 Mio. (2021: €194 Mio.). Die CET1-Quote lag bei 21,8% auf Übergangsbasis und 21,3% IFRS 9 fully-loaded (2021: 22,2% bzw. 21,6%). Für das Gesamtjahr 2022 hat man den im Vorquartal nach oben revidierten Ausblick bestätigt. Die Bruttokundenforderungen sollen bei ca. €3,3 Mrd. liegen, mit mehr als 10% Wachstum in den Fokusbereichen. Das Nettobankergebnis soll aufgrund verbesserter Geschäftsaktivitäten trotz des beschleunigten Abbaus in den Nicht-Fokusbereichen bei über €240 Mio. liegen (zuvor: stabil auf Vorjahresniveau von ca. €236 Mio.) Die Betriebsaufwendungen sollen aufgrund des gestiegenen Inflationsdrucks bei unter €167 Mio. liegen (zuvor: unter €165 Mio.).

Q1-3/22: Betriebserträge: €180,4 Mio. (Vj. 170,9); Operatives Ergebnis: €55,6 Mio. (Vj. 43,5); Ergebnis vor Steuern: €24,2 Mio. (Vj. 14,8); Ergebnis nach Steuern: €19,6 Mio. (Vj. 9,6)

FACC

Der heimische Flugzeugkomponentenhersteller FACC präsentierte heute Zahlen zum Q3/22, die umsatzseitig über und ergebnisseitig unter den Analystenschätzungen lagen. Das dritte Quartal des Geschäftsjahres 2022 (1. Juli - 30. September) hat sich, wie auch die vorhergehenden Quartale 2022, sehr positiv im Vergleich zum Vorjahr entwickelt. Die Luftfahrtbranche hat im dritten Quartal Ihren Wachstumskurs planmäßig fortgesetzt – die Nachfrage nach neuen und emissionsarmen Flugzeugen hat sich international deutlich gesteigert. Die Umsatzerlöse im Q3/22 belaufen sich auf €149,5 Mio. (Q3/21: €118,1 Mio.). Das entspricht einem Wachstum von 26,6 % im Vergleich zum Vorjahr. Das EBIT betrug €-1,9 Mio (Q3/21: €0,1 Mio.). Die von FACC implementierten Kostensenkungs- und Effizienzsteigerungsmaßnahmen zeigen Wirkung. Trotz langfristiger Energieversorgungsverträge wirken steigende Energiekosten, Inflation sowie eine hohe Anzahl an Konfigurationsänderungen den gesetzten Maßnahmen entgegen. Das Ergebnis nach Steuern fiel auf €-9,6 Mio. (Q3/21: €-2,0 Mio.). Mit einem prognostizierten Umsatzwachstum von rund 10 % auf 550 Mio. EUR und einem EBIT im niedrigen zweistelligen Millionenbereich bleibt der Ausblick für das Geschäftsjahr 2022 unverändert. Der Fokus im vierten Quartal 2022 liegt auf der plangemäßen Erhöhung der Produktionsraten und weiteren Maßnahmen zur Effizienzsteigerung. FACC geht unverändert von einem Erreichen der Vorkrisenumsätze in den Jahren 2024 – 2025 aus.

Q3/22: Umsatz: €149,5 Mio. (131,0e), EBIT: €-1,9 Mio. (1,0e), Ergebnis nach Steuern: €-9,6 Mio. (-0,5e)

Wiener Börse Party #814: ATX schwächer, was macht denn AT&S da und die Vorhaben von Pierer Mobility, RBI goes Bluechip

Bildnachweis

1.

Aktien auf dem Radar:Austriacard Holdings AG, Addiko Bank, Agrana, OMV, SBO, AT&S, Telekom Austria, Porr, Semperit, Cleen Energy, DO&CO, Kapsch TrafficCom, Mayr-Melnhof, Wolford, Warimpex, Polytec Group, Strabag, EuroTeleSites AG, RHI Magnesita, Zumtobel, Rosenbauer, Flughafen Wien, Oberbank AG Stamm, Pierer Mobility, UBM, FACC, Amag, Frequentis, EVN, Palfinger, Österreichische Post.

Random Partner

Baader Bank

Die Baader Bank ist eine der führenden familiengeführten Investmentbanken im deutschsprachigen Raum. Die beiden Säulen des Baader Bank Geschäftsmodells sind Market Making und Investment Banking. Als Spezialist an den Börsenplätzen Deutschland, Österreich und der Schweiz handelt die Baader Bank über 800.000 Finanzinstrumente.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Börse Social Depot Trading Kommentar (Depot Kommentar)

» Börsegeschichte 7.1.: Extremes zu Frequentis, Pierer Mobility (Börse Ges...

» PIR-News: Pierer Mobility bereitet 900 Mio. Euro-Finanzierung vor, Valne...

» Nachlese: Peter Filzmaier im Stress, Neos bitte einladen, ATX30 Sparplan...

» Wiener Börse Party #814: ATX schwächer, was macht denn AT&S da und die V...

» Wiener Börse zu Mittag leichter: Kapsch, UBM und Amag gesucht

» Börse-Inputs auf Spotify zu u.a. Catharina Ahmadi, Nvidia, Tenbagger, BA...

» ATX-Trends: DO & CO, Addiko, Pierer Mobility ...

» Österreich-Depot: Spontan-Crash gibt es mal keinen (Depot Kommentar)

» Börsegeschichte 6.1.: Bitte wieder so wie 2021, Kapsch (Börse Geschichte...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A2TTP4 | |

| AT0000A3FFF1 | |

| AT0000A38NH3 |

- Börse Social Depot Trading Kommentar (Depot Komme...

- Börsegeschichte 7.1.: Extremes zu Frequentis, Pie...

- Unser Robot sagt: AT&S, Telekom Austria, Porr, Se...

- PIR-News: Pierer Mobility bereitet 900 Mio. Euro-...

- Nachlese: Peter Filzmaier im Stress, Neos bitte e...

- Wiener Börse Party #814: ATX schwächer, was macht...

Featured Partner Video

Zertifikate Party Österreich 12/24: Diesmal kurze Party, 2025 startet dafür unser Real-Money-Zertifikate-Depot mit 14tägigen Podcasts

Structures are my best Friends. In Kooperation mit dem Zertifikate Forum Austria (ZFA) und presented by Raiffeisen Zertifikate, Erste Group, BNP Paribas, Societe Generale, UBS, Vontobel und dad.at ...

Books josefchladek.com

Ambiente urbano 1970-1980

2024

Electa

No time

2015

Edition Bessard

Miyako Ishiuchi

Miyako Ishiuchi Matthew Genitempo

Matthew Genitempo Peter Keetman

Peter Keetman Berenice Abbott

Berenice Abbott Sebastian Krenn

Sebastian Krenn Hans Hollein

Hans Hollein Charlie Simokaitis

Charlie Simokaitis