08.04.2022, 8718 Zeichen

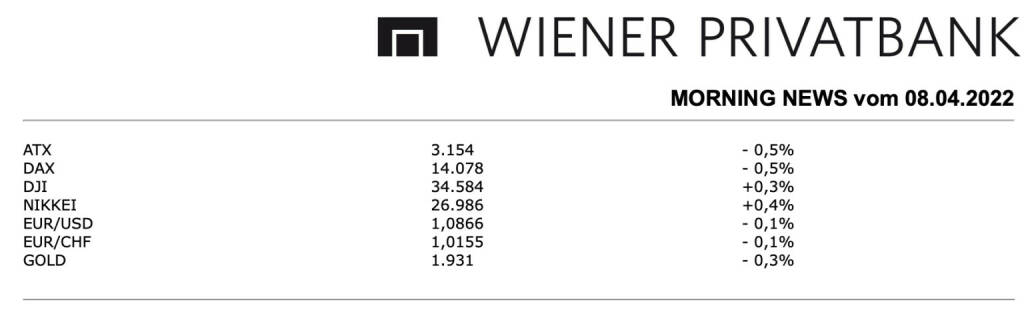

Aus den Morning News der Wiener Privatbank: Den vierten Tag in Folge ging es für die heimische Börse nach unten, der ATX musste weitere 0,5% nachgeben, nach Kursgewinnen über weite Strecken des Tages rutschte das heimische Börsenbarometer kurz vor Handelsschluss ins Minus. Am heimischen Markt gestaltete sich die Meldungslage erneut sehr dünn, die schwer gewichteten Banken konnten sich zum Teil von den starken Vortagsverlusten erholen. Die Erste Group konnte ein Plus von 1,2% erzielen, die Bawag verzeichnete einen Anstieg von 1,6%, hingegen ging es für die Raiffeisen Bank International gestern erneut nach unten, die Aktie endete mit einem Abschlag von 1,6%. Raiffeisen Research revidierte das Kursziel für Wienerberger von 40,0 Euro auf 37,0 Euro nach unten, bekräftigte aber die Kaufempfehlung auf Grund der Ertragsaussichten, die in den Augen der Analysten trotz höherer Kosten nach wie vor intakt sind, für den Ziegelkonzern gab es gestern einen Rückgang von 0,5%. Nach unten ging es für die Ölwerte, die OMV musste um 1,7% nachgeben, Schoeller-Bleckmann verzeichnete einen Rückgang von 0,7%. Unterschiedlich verlief der Tag für die Bauunternehmen, Porr konnte sich nicht aus dem jüngsten Abwärtstrend befreien und verzeichnete einen weiteren Abschlag von 0,9%, deutlich besser lief es hingegen für Strabag, der Titel verzeichnete einen stolzen Anstieg von 3,9% und konnte sich damit an die Spitze der Kursübersicht setzen. Einen schwachen Tag hatten die Versicherungsunternehmen, Uniqa ging mit einem Minus von 1,1% aus dem Handel, Vienna Insurance Group verbilligte sich um 1,3%. Schwächster Titel des Tages war FACC, der Luftfahrtzulieferer musste 4,9% nachgeben, auch Polytec wurde verkauft und endete um 4,1% tiefer. Semperit konnte sich von den Abgaben der letzten Tage erholen, der Gummikonzern schaffte eine Verbesserung von 3,2%, gut nachgefragt war auch Marinomed, für das Biotechnologieunternehmen ging es um 3,0% nach oben. Gekauft wurden auch der Flughafen Wien und Amag, für diese beiden Aktien gab es gestern einen Zuwachs von 1,2% beziehungsweise von 1,1%.

Unternehmensnachrichten

OMV

Das heimische Öl- und Gasunternehmen OMV veröffentlichte heute sein Trading Update für das Q1/22. Im Segment Exploration & Production ging die Gesamtproduktion im Vergleich zum Vorjahr um 7,7% auf 457 kboe/d zurück (-6,9% QoQ). Die Gesamtverkaufsmenge verringerte sich im Jahresvergleich um 1,3% auf 451 kboe/d und lag um 3,4% unter dem Wert des Q4/21. Während sich der durchschnittlich realisierte Rohölpreis im Vergleich zum Q4/21 weiter um 17,5% auf $90,5/bbl erhöhte (+64,2% YoY), verbesserte sich der durchschnittlich realisierte Erdgaspreis deutlich um 38,1% QoQ auf €37,3/MWh (+258,7% YoY).

Im Segment Refining & Marketing verbesserte sich die OMV Referenz-Raffineriemarge im Quartalsvergleich um 56,0% auf $9,75/bbl (+480,4% YoY). Die positiven Auswirkungen der im Vergleich zu Q4/21 gestiegenen Raffinerie-Referenzmarge wurden durch höhere Energiekosten und Rohölpreisunterschiede in Q1/22 mehr als aufgehoben. Der Raffinerie-Auslastungsgrad fiel QoQ um 1 Prozentpunkt auf 94% (YoY +13 PP). Während die Kraftstoff- und sonstigen Verkaufsmengen in Europa mit 3,66 Mio. t im Jahresvergleich um 10,2% zulegen konnten, gingen sie im Quartalsvergleich um 15,9% zurück.

Im Segment Chemicals & Materials konnten die Olefin-Referenz-Margen im Quartalsvergleich zulegen (Ethylen +5,7%, Propylen +23,3%) waren im Jahresvergleich jedoch rückläufig (Ethylen -13,9%, Propylen-12,3%). Die Polyolefin-Referenz-Margen gingen im Quartalsvergleich zurück (Polyethylen -4,4%, Polypropylen -6,2%), zeigten im Jahresvergleich hingegen eine gemischte Preisentwicklung (Polyethylen -20,1%, Polypropylen +6,4%). Der Steamcracker-Auslastungsgrad konnte um 4 Prozentpunkte QoQ zulegen (+7 PP YoY). Die Verkaufsmenge der Polyolefine lag mit 1,47 Mio. t um 1,3% unter dem Wert des Q4/21 und um 3,9% unter dem Vorjahreswert.

Am 5. März 2022 hat die OMV den ausstehenden Betrag einschließlich Zinsabgrenzung in Höhe von €1 Mrd. im Zusammenhang mit dem Nord Stream 2-Projekt vollständig wertberichtigt. Dies ist eine nicht zahlungswirksame Wertberichtigung im Finanzerfolg und wird als Sondereffekt in Q1/22 ausgewiesen. Ausgelöst durch die von der russischen Regierung am 28. Februar 2022 angekündigten Gegensanktionen, die sich auf die Geschäftstätigkeit ausländischer Unternehmen im Land auswirken, hat die OMV die Konsolidierungsmethode der zwei russischen Unternehmen, durch welche sie einen 24.99% Anteil am Juschno Russkoje Gasfeld hält, angepasst. Ab dem 1. März 2022 werden diese Unternehmen gemäß IFRS 9 zum beizulegenden Zeitwert bewertet. Zusätzlich wurde eine Wertberichtigung im Zusammenhang mit der vertraglichen Position gegenüber Gazprom aus der Neufeststellung der Reserven des Juschno Russkoje Gasfelds erfasst. Zusammen führen beide Effekte zu einem Verlust in Höhe von rund €800 Mio. (nicht zahlungswirksam, das Eigenkapital reduzierend) und in Höhe von rund €200 Mio. infolge von historischen Währungseffekten (nicht zahlungswirksam, kein Einfluss auf das Eigenkapital). Diese Effekte werden als Sondereffekte im Operativen Ergebnis für Q1/22 klassifiziert.

UBM Development

Der heimische Immobilienentwickler UBM Development veröffentlichte heute seine Ergebnisse zum Geschäftsjahr 2021, die leicht über den Erwartungen lagen. Die Gesamtleistung lag im Geschäftsjahr 2021 mit €471,0 Mio. um €7,6 Mio. unter dem Vergleichswert des Vorjahres von €478,6 Mio. Dieser leichte Rückgang war vor allem auf geringere Erlöse aus Projektmanagementleistungen zurückzuführen. Positiv auf die Gewamtleistung wirkten hingegen höhere Erlöse ais Immobilienverkäufen. Die ausgewiesenen Umsatzerlöse konnten in der Berichtsperiode um 51,8% auf €278,3 Mio. gezteigert werden (2020: €183,3 Mio.). Die Steigerung im Berichtszeitraum ist vor allem auf Immobilienverkäufe in Deutschland und Österreich sowie auf den Baufortschritt bereits veräußerter, vollkonsolidierter Immobilienprojekte zurückzuführen, die zeitraumbezogen nach Höhe des Fertigstellungsgrads und des Verwertungsstands erfasst werden. Das EBITDA erreicht €75,9 Mio, was einem Anstieg von 16,6% entspricht. Das EBIT erhöhte sich um 18,2% auf €73,3 Mio. Der Nettogewinn erreicchte €43,7 Mio., nach €40,8 Mio. im Jahr 2020. Daher schlagen Vorstand und Aufsichtsrat der UBM der Hauptversammlung eine Rekord-Dividende pro Aktie von €2,25 vor (2020: € 2,20). Erhöhte Unsicherheiten bringt neben der COVID-19-Pandemie seit Februar 2022 der Krieg in der Ukraine. Auch wenn kein Engagement der UBM in den am Krieg beteiligten Ländern besteht, wird es zu gravierenden aber noch nicht klar abschätzbaren Auswirkungen auf Europa und die Weltwirtschaft kommen. Die UBM muss daher vorerst auf eine Guidance verzichten und kann an dieser Stelle nur auf die ausgesprochen krisensichere Bilanz-Position verweisen.

GJ 21: Umsatz: €278,3 Mio. (279,6e), EBITDA: €75,9 Mio. (70,1e), EBIT: €73,3 Mio. (67,3e), Ergebnis vor Ertragssteuern: €60,1 Mio. (58,8e), Nettogewinn: €43,7 Mio. (39,4e)

Rosenbauer

Der heimische Feuerwehrgerätproduzent Rosenbauer präsentierte heute seine Zahlen zum Geschäftsjahr 2021, die über den Analystenschätzungen lagen. Im abgelaufenen Jahr verzeichnete der Rosenbauer Konzern mit €1.064,3 Mio. (2020: €1.007,7 Mio.) wieder einen Auftragseingang auf dem sehr hohen Vorkrisenniveau. Dabei haben fünf der sechs Vertriebsregionen zugelegt. Den größten relativen Zuwachs wies die Area APAC aus. Der Rosenbauer Konzern hat 2021 mit €975,1 Mio. weniger Umsatzerlöse erzielt als im vorangegangenen Rekordjahr (2020: €1.044,2 Mio.). Die Ursachen für diesen Rückgang waren Lieferkettenprobleme und Produktionsstörungen, die ab Jahresmitte auftraten und die sich in den folgenden Monaten zusehends verschärften. Durch verzögerte Fahrzeugübergaben und den neuerlichen Lockdown im Dezember in Österreich verschoben sich Umsätze über den Jahreswechsel hinaus. Das EBIT erreichte auf Grund des niedrigeren Bruttoergebnisses lediglich €35,0 Mio. (2020: €57,7 Mio.). Die EBIT-Marge belief sich auf 3,6% (2020: 5,5%). Das Periodenergebnis ging dementsprechend um 43,4% auf €23,2 Mio. zurück. Der Rosenbauer Konzern verfolgt eine wachstumsorientierte und nachhaltige Dividendenpolitik, die der Unternehmensentwicklung entspricht. Angesichts des rückläufigen Ergebnisses schlagen der Vorstand und Aufsichtsrat für das Jahr 2021 der Hauptversammlung eine Dividende von 0,90 € (2020: 1,50 €) je Aktie vor. Für 2022 erwartet der Vorstand des Rosenbauer Konzerns auf der Basis eines soliden Auftragsbestandes einen Umsatz von über €1 Mrd., die EBIT-Marge soll auf dem Vorjahresniveau liegen.

GJ 2021: Umsatz: €975,1 Mio. (978,3e); EBIT: €35,0 Mio. (34,4e); Periodenergebnis: €23,2 Mio. (6,4e)

Börsepeople im Podcast S16/15: Elvira Karahasanovic

Bildnachweis

1.

Aktien auf dem Radar:Pierer Mobility, UBM, Palfinger, Addiko Bank, Immofinanz, CA Immo, Mayr-Melnhof, Polytec Group, Verbund, RBI, Athos Immobilien, Cleen Energy, EuroTeleSites AG, Kostad, Lenzing, Josef Manner & Comp. AG, VAS AG, Wolford, Agrana, Amag, EVN, Flughafen Wien, OMV, Österreichische Post, Telekom Austria, Uniqa, VIG, BASF, Zalando, Mercedes-Benz Group, Allianz.

Random Partner

Verbund

Verbund ist Österreichs führendes Stromunternehmen und einer der größten Stromerzeuger aus Wasserkraft in Europa. Mit Tochterunternehmen und Partnern ist Verbund von der Stromerzeugung über den Transport bis zum internationalen Handel und Vertrieb aktiv. Seit 1988 ist Verbund an der Börse.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Börse-Inputs auf Spotify zu u.a. 11+7+1 Awards des Börse Social Network,...

» Österreich-Depots: Stockpicking Österreich dank Pierer Mobility Ausflug ...

» Börsegeschichte 23.12.: SBO (Börse Geschichte) (BörseGeschichte)

» PIR-News: Porr beabsichtigt Zukauf, Neuer Titel an der Wiener Börse, FMA...

» Wiener Börse Party #808: 11 Number One Award Gewinner + 7 Börsepeople Aw...

» Nachlese: Stefan Scharff und audio-cd.at widmen einen Podcast der S Immo...

» Wiener Börse zu Mittag etwas fester: Erneut Pierer Mobility, Palfinger u...

» Börsepeople im Podcast S16/14: Stefan Scharff

» Börse-Inputs auf Spotify zu u.a. Stefan Scharff, Siemens Energy, Nordisk

» Börse-Inputs auf Spotify zu u.a. Flag Football, Flash-Chance.com

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A2SKM2 | |

| AT0000A38NH3 | |

| AT0000A3D5K6 |

- wikifolio Champion per ..: Richard Dobetsberger m...

- Börse-Inputs auf Spotify zu u.a. 11+7+1 Awards de...

- Jumping the ship bei wikifolio 24.12.24: Cintas, ...

- Wie Honda Motor, paragon, Tele Columbus, Grammer,...

- Wie Manz, Aixtron, Ahlers, SMA Solar, JinkoSolar ...

- Wie Wal-Mart, Merck Co., UnitedHealth, Goldman Sa...

Featured Partner Video

Wiener Börse Party #808: 11 Number One Award Gewinner + 7 Börsepeople Awards + Than-XMas Award; Pierer Mobility überrascht

Die Wiener Börse Party ist ein Podcastprojekt für Audio-CD.at von Christian Drastil Comm..Unter dem Motto „Market & Me“ berichtet Christian Drastil über das Tagesgeschehen an der Wiener Börse. Inha...

Books josefchladek.com

Ústí nad Labem

1965

Severočeské krajské nakladatelství

Fotoform

1988

Nishen

Zessho, Yokosuka Story (石内 絶唱、横須賀ストーリ)

1979

Shashin Tsushin Sha

Kjell-Ake Andersson & Mikael Wiström

Kjell-Ake Andersson & Mikael Wiström Berenice Abbott

Berenice Abbott Regina Anzenberger

Regina Anzenberger Bryan Schutmaat

Bryan Schutmaat Meinrad Schade

Meinrad Schade Matthew Genitempo

Matthew Genitempo