12.08.2020, 5404 Zeichen

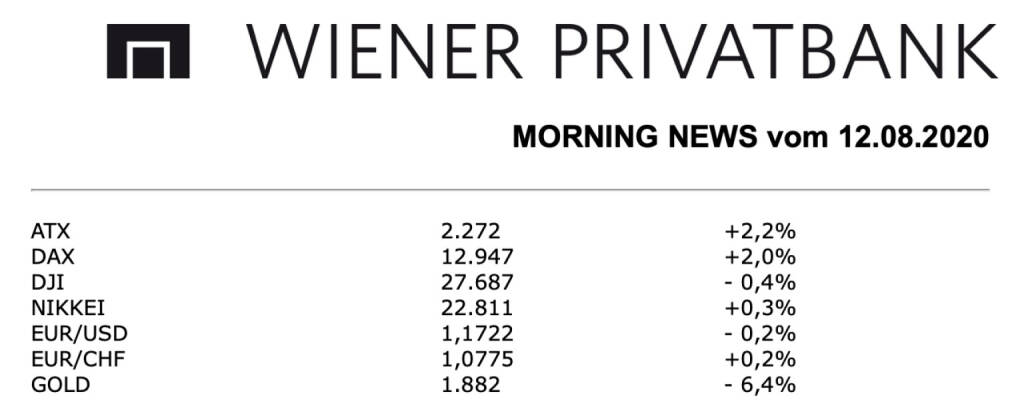

Die Wiener Börse hat am Dienstag sehr fest geschlossen. Der österreichische Leitindex ATX stieg um 2,17 Prozent auf 2.272,39 Punkte. Der breiter gefasste ATX Prime gewann 2,11 Prozent auf 1.160,85 Zähler.

Auch an anderen Börsen ging es nach guten Wirtschaftsdaten aus Deutschland deutlich nach oben. Die Stimmung deutscher Finanzexperten hatte sich im August überraschend aufgehellt. Der vom ZEW-Institut erhobene Index der Konjunkturerwartungen stieg um 12,2 Punkte auf 71,5 Zähler und damit den höchsten Stand seit Jänner 2004.

Der ATX profitierte mit seiner starken Gewichtung von Bankwerten zudem von der europaweit guten Nachfrage nach Bankaktien. In Wien legten Erste Group bei starkem Volumen 3,85 Prozent auf 21,04 Euro zu. BAWAG stiegen um 2,49 Prozent auf 32,16 Euro.

Titel der Raiffeisen Bank International (RBI) gewannen nach Meldung von Halbjahreszahlen des Bankkonzerns 2,12 Prozent auf 15,88 Euro. Trotz eines Gewinnrückgangs im ersten Halbjahr von über einem Drittel hält die RBI an ihrem Ausblick für das Gesamtjahr fest und rechnet mit einem geringen Kreditwachstum für 2020.

Größere Gewinne verbuchten auch einige andere Schwergewichte wie Andritz (plus 4,94 Prozent). DO&CO stiegen im Vorfeld ihrer am Mittwoch anstehenden Quartalszahlen um 7,95 Prozent.

Palfinger-Aktien legten nach einer Kurszielerhöhung 2,87 Prozent auf 23,30 Euro zu. Die Berenberg Bank hat ihr Kursziel für die Aktien des Salzburger Kranherstellers von 25,00 auf 27,00 Euro angehoben. Die Empfehlung "Buy" bestätigte Analystin Charlotte Friedrichs nach der jüngsten Zahlenvorlage.

Die größten Verlierer im prime market waren Addiko Bank mit einem Minus von 1,50 Prozent. Unter den wenigen weiteren Verlierern fanden sich Warimpex mit einem Abschlag von 0,79 Prozent.

Wienerberger

Der heimische Ziegelproduzent Wienerberger berichtete heute seine Zahlen zum zweiten Quartal 2020, die deutlich über den Analystenschätzungen lagen, jedoch nach der Veröffentlichung vorläufiger Ergebnisse am 27. Juli keine Überraschung mehr darstellten. Der Umsatz ging im Q2 im Vorjahresvergleich vor allem aufgrund niedrigerer Absatzvolumina um 11,6% auf €848,3 Mio. zurück, war damit jedoch deutlich besser als ursprünglich erwartet. Trotz des krisenbedingt schwierigen Marktumfeldes konnte Wienerberger, den Produktmix mit hochwertigen Lösungen verbessern und die proaktive Preispolitik zur Abdeckung der Kosteninflation weiter umsetzen. Während das EBITDA um 16,1% auf 155,8 Mio. zurückging, ließ das EBIT um 26,9% auf €95,2 Mio. nach. Das Konzernergebnis reduzierte sich dementsprechend um 23,2% auf €76,9 Mio. Da die Erholung im zweiten Quartal stärker ausfiel als ursprünglich erwartet, wurde der Ausblick für das Geschäftsjahr 2020 aktualisiert. Obwohl sich die Absatzvolumina in Q2, getrieben durch den während des Lockdowns entstandenen Nachholbedarf, relativ rasch normalisierten, ist die weitere Entwicklung der Volumina in der zweiten Jahreshälfte 2020 nach wie vor nur begrenzt vorhersehbar. Wienerberger erwartet eine Abschwächung gegenüber dem im Juni verzeichneten hohen Niveau, sobald der Nachholbedarf von April und Mai abgebaut ist. Derzeit rechnet das Unternehmen für das Gesamtjahr 2020 für die unterschiedlichen Endmärkte in den verschiedenen Regionen mit einem Rückgang von bis zu -15 %. Für 2020 erwartet man ein bereinigtes EBITDA von €460-480 Mio. (zuvor: €440-480 Mio.)

Q2/20: Umsatz: €848,3 Mio. (775,8e); EBITDA: €155,8 Mio. (116,4e); EBIT: €95,2Mio. (54,7e); Konzernergebnis: €76,9 Mio. (34,7e)

Kapsch

Kapsch präsentierte heute Q1/20-21 Zahlen, die den Erwartungen entsprachen. Der Umsatz sank im ersten Quartal um rund 26% auf €138,5 Mio. Dieser Rückgang ist im Wesentlichen auf Entwicklungen in der Region EMEA (Europa, Mittlerer Osten, Afrika) zurückzuführen. Hier schlugen sich im letzten Jahr noch Umsätze von mittlerweile beendeten Projekten zu Buche: die zwei Projekte zur deutschen Infrastrukturabgabe, der Betrieb des landesweiten Mautsystems in Tschechien sowie die Errichtung des landesweiten Mautsystems in Bulgarien. Das alleine erklärt einen Umsatzrückgang von rund €38 Mio. In Südafrika führte insbesondere die COVID-19-Situation zu einem Umsatzrückgang von €6 Mio. Das EBIT betrug €-11,3 Mio. (Vorjahr: €4,6 Mio.). Der Wegfall der profitablen Großprojekte konnte bislang nicht kompensiert werden. Gleichzeitig gelang es noch nicht, die Kostenbasis an die neuen Gegebenheiten anzupassen. Die Implementierung neuer Software in einzelne Kundensysteme führte weiterhin zu Mehrkosten. Die angespannte Personalsituation in Nordamerika belastete die Profitabilität ebenfalls. Das den Anteilseignern der Gesellschaft zurechenbare Periodenergebnis erreichte €-10,0 Mio. (Vorjahr: €2,4 Mio.). Aus heutiger Sicht erwartet das Management für das Geschäftsjahr 2020/21 eine deutlich bessere Profitabilität als im Vorjahr. Ein positives EBIT zu erreichen wird ausgehend von dem Wert im ersten Quartal, aufgrund der geringen Visibilität und wegen der Unsicherheiten im Zusammenhang mit COVID-19 eine deutlich größere Herausforderung, als ursprünglich angenommen. Zusätzlich geht der Vorstand vom ursprünglichen Dividendenvorschlag (€0,25 je Aktie) ab und wird der Hauptversammlung am 9. September 2020 keine Ausschüttung vorschlagen.

Q1/20-21: Umsatz: €138,5 Mio. (138,0e); EBIT: €-11,3 Mio. (-11,0e); Periodenergebnis, den Anteilseignern zurechenbar: €-10,0 Mio. (Vj. 2,4)

Aus den Wiener Privatbank Morning News

Wiener Börse Party #816: Erste Group x5, Bohemian BKS und wie unser wikifolio-Alert für Österreich funktioniert

Bildnachweis

1.

Aktien auf dem Radar:Austriacard Holdings AG, Addiko Bank, Agrana, Pierer Mobility, CA Immo, Verbund, EVN, AT&S, BKS Bank Stamm, Kostad, Marinomed Biotech, Wolford, Cleen Energy, Polytec Group, Warimpex, Stadlauer Malzfabrik AG, Kapsch TrafficCom, UBM, Zumtobel, RHI Magnesita, Flughafen Wien, Oberbank AG Stamm, FACC, Palfinger, Amag, Immofinanz, OMV, Österreichische Post, Rosenbauer, Telekom Austria, Uniqa.

Random Partner

Wiener Börse

Die Wiener Börse wurde im Jahr 1771 als eine der ersten Börsen weltweit gegründet. Zu den Hauptgeschäftsbereichen zählen der Handel am Kassamarkt und der Handel mit strukturierten Produkten. Zusätzliche Leistungen umfassen Datenverkauf, Indexentwicklung und -management sowie Seminare und Lehrgänge.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Latest Blogs

» PIR-News: Frequentis, Porr, Top Picks von Raiffeisen, Baader bewertet Ve...

» Nachlese: Beate Meinl-Reisinger, Rudi Fußi, EU Retail Investment Strateg...

» Wiener Börse Party #816: Erste Group x5, Bohemian BKS und wie unser wiki...

» Wiener Börse zu Mittag etwas fester: Pierer Mobility, Immofinanz und Pol...

» Inside Umbrella powered by wikifolio 01/25: Why Rheinmetall, Paypal, Mod...

» Börse-Inputs auf Spotify zu u.a. EU Retail Investment Strategy, Immofina...

» ATX-Trends: AT&S, DO & CO, PIerer Mobility ...

» Österreich-Depots: Schwächer, aber im ytd-Plus, wikifolio-Ranking (Depot...

» Börsegeschichte 8.1.: Immofinanz (Börse Geschichte) (BörseGeschichte)

» PIR-News: Post als Ski WM-Partner, Folge-Insolvenzen bei Pierer, Auftrag...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A2VYE4 | |

| AT0000A2TTP4 | |

| AT0000A3DYG5 |

- PIR-News: Frequentis, Porr, Top Picks von Raiffei...

- Nachlese: Beate Meinl-Reisinger, Rudi Fußi, EU Re...

- Wiener Börse Party #816: Erste Group x5, Bohemian...

- Wiener Börse zu Mittag etwas fester: Pierer Mobil...

- Vormittags-Mover: European Lithium, Wolftank-Adis...

- Inside Umbrella powered by wikifolio 01/25: Why R...

Featured Partner Video

SportWoche Podcast #142: Being John McEnroe

Der 142. SportWoche Podcast ist einem 142seitigen Büchlein gewidmet, das ich seit 2008 jedes Jahr zu Jahresbeginn neu verschlinge. Damit ist es auch für mich der perfekte SportWoche-Auftaktpodcast ...

Books josefchladek.com

The Crisis Tapes

2024

TIS Books

Labyrinths

2024

Self published

No time

2015

Edition Bessard

Matthew Genitempo

Matthew Genitempo Sebastian Krenn

Sebastian Krenn Berenice Abbott

Berenice Abbott Meinrad Schade

Meinrad Schade Peter Keetman

Peter Keetman Jason Hendardy

Jason Hendardy Matthew Genitempo

Matthew Genitempo