29.04.2020, 13779 Zeichen

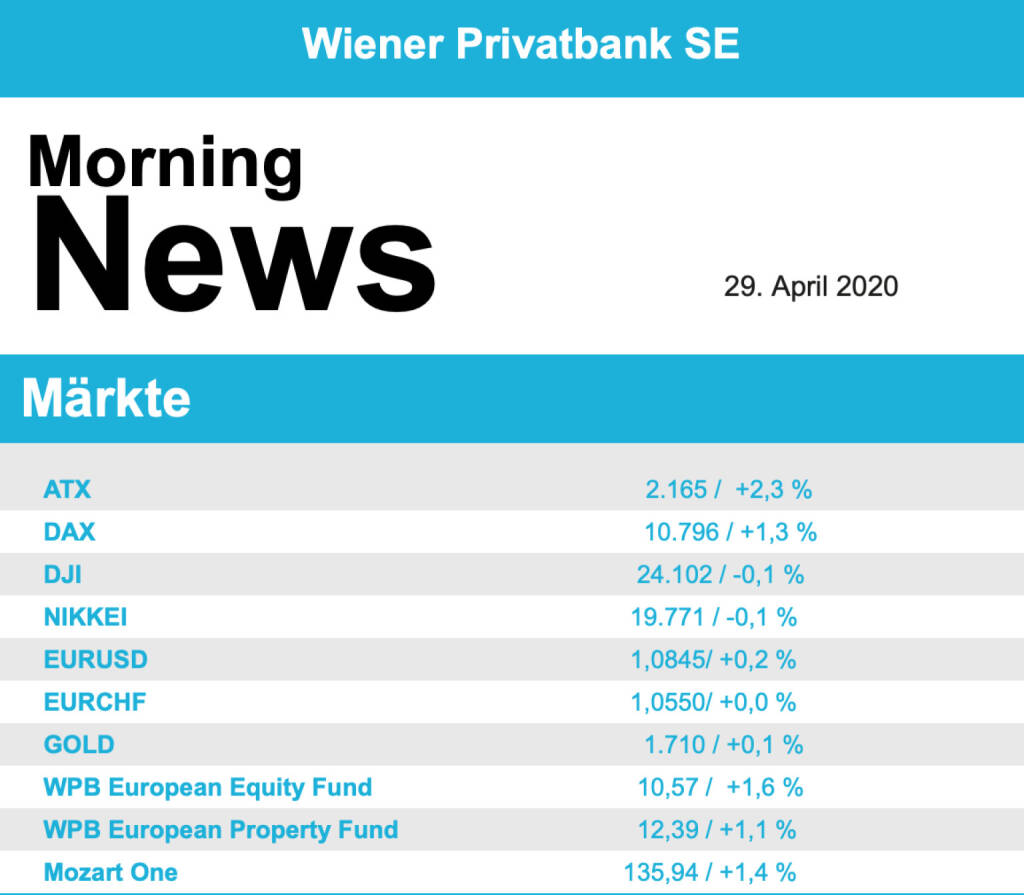

Mit deutlichen Kursgewinnen konnten Europas Börsen an den gutem Vortag anknüpfen, der EuroStoxx 50 schloss mit einem Plus von 1,7%, der CAC 40 konnte um 1,4% vorrücken, der Dax verzeichnete eine 1,3% höhere Schlussnotierung und der FTSE 100 holte teilweise das nach, was er am Vortag verpasst hatte, und erzielte einen Zuwachs von 1,9%.

Insgesamt war die Stimmung dank der beginnenden Lockerung der Maßnahmen in immer mehr Ländern und einer stetig abnehmenden Zahl an Neuinfizierten von wiedergekehrtem Optimismus geprägt. Da fielen auch die durchwachsenen Unternehmensbilanzen, die gestern vorgelegt wurden, weniger ins Gewicht, zumal sie ja auch schon so erwartet und eingepreist waren. Die beiden Banken HSBC und Banco Santander berichteten auf Grund der Belastungen durch die Pandemie und hoher Risikovorsorge jeweils einen erheblichen Gewinnrückgang, HSBC konnte dennoch um 1,0% zulegen, die spanische Santander erzielte gar ein Tagesplus von 4,8%. UBS hingegen konnte den Gewinn im ersten Quartal sogar steigern, ist aber für das zweite Quartal eher pessimistisch, die Anleger honorierten das Ergebnis dennoch mit einem Kursgewinn von 7,1%. Das in Basel ansässige Pharmaunternehmen Novartis musste nach einem kritischen Kommentar von JPMorgan ein Minus von 1,5% hinnehmen. Deutlich besser als erwartete Ergebnisse präsentierte Asea Brown Boveri, das führte zu einem Plus von 5,3% für den Schweizer Konzern. BP litt unter dem Ölpreisverfall und der Corona-Krise, nach anfänglichen Rückgängen konnte sich der britische Energieriese aber erholen und mit einem Aufschlag von 2,6% aus dem Handel gehen. Im Dax zogen einmal mehr die Papiere von Wirecard die Aufmerksamkeit auf sich, der erhoffte Befreiungsschlag durch die KPMG-Sonderprüfung der Bilanz blieb aus, Analysten monierten zahlreiche offen gebliebene Fragen und nach wie vor rechtliche Unwägbarkeiten, woraufhin die Aktie um 26,1% einbrach und einen Großteil der Erholungsgewinne wieder einbüßte. Bei den deutschen Nebenwerten konnte der Waferhersteller Siltronic ein sehr solides erstes Quartal und einen noch erfreulicheren Ausblick auf die unmittelbare Zukunft abliefern, das liess den Titel um 9,9% nach oben springen. Das wurde aber in den Schatten gestellt von Ceconomy, die Hoffnung auf eine baldige Öffnung großer Geschäfte verlieh dem Elektronikhändler einen Kurssprung von 17,9%.

Die Wiener Börse ist am Dienstag mit deutlichen Kursgewinnen aus dem Handel gegangen, der ATX stieg um 2,3% und konnte damit ebenfalls an seine Vortagsgewinne anknüpfen, musste aber doch etwas von den Höchstständen während des Tagesverlaufs abgeben. Die Bankaktien hatten erneut einen starken Tag, die Erste Group konnte 4,4% zulegen, die Bawag, die ja am Vortag nach starken Geschäftszahlen einen Kurssprung verzeichnen konnte, stieg um weitere 3,8%, lediglich die Raiffeisen konnte die Gewinne nicht ganz halten und musste gegen Ende Rückgänge hinnehmen und rettete nur ein marginales Plus von 0,1% in den Schluss. Palfinger vermeldete zwei Großaufträge aus Asien, die Indientochter des Kranherstellers wird 600 LKW-Kräne ausliefern für einen Gesamtbestellwert von 8 Millionen Euro, das liess den Titel um 4,5% ansteigen. Strabag beteiligt sich an der Errichtung einer Teilchenbeschleunigungsanlage in Deutschland, das Ordervolumen beträgt rund 220 Millionen Dollar, der Baukonzern verzeichnete gestern einen Kurszuwachs von 2,0%. Warburg bestätigte nach den guten Zahlen die Kaufempfehlung für UBM-Development, reduzierte aber das Kursziel geringfügig von 57,5 Euro auf 57,4 Euro, der Immobilienentwickler konnte gestern um 5,0% vorrücken. Gewinner des Tages war der Verbund, der Versorger konnte um 7,4% anziehen. Auch Warimpex war gesucht und erzielte eine Verbesserung von 4,0%, die OMV zeigte sich vor der heutigen Zahlenpräsentation ebenfalls verbessert und konnte sich um 3,0% verteuern. Schwächster Wert des Tages war Porr mit einem Rückgang von 1,9%, ebenso schlecht lief es für die Österreichische Post mit einem Minus von ebenfalls 1,9%, auch Schoeller-Bleckmann beendete den Tag mit einem Kursverlust von 1,6%.

Etwas zum Erliegen kam der Aufwärtsdrang in den USA, nachdem die Börsen zunächst noch gut zulegen konnten, setzten dann bald Gewinnmitnahmen ein und der Dow Jones schloss lediglich mit einem Plus von 0,1%, der S&P 500 verlor 0,5% und der Nasdaq 100 verzeichnete sogar ein Minus von 1,8%. Gegenwind kam von der Konjunktur, die Stimmung der Verbraucher war auf den tiefsten Stand seit 2014 gefallen. An der Wall Street standen an diesem Dienstag erneut zahlreiche Unternehmen im Blick, die durch die Corona-Pandemie belastet wurden, aber es gab auch Krisengewinner. So dampfte etwa der Pharmakonzern Merck & Co seine Jahresziele wegen der Pandemie ein, die Aktie verlor am Ende des Dow Jones 3,3% der Konkurrent Pfizer hält indes bislang an den Prognosen fest, zudem fielen die Zahlen besser als befürchtet aus, die Aktie musste dennoch nach anfänglichen Gewinnen 1,1% nachgeben. United Parcel Services kappte nicht nur die Prognose, sondern setzt auch Aktienrückkäufe aus und fährt die Investitionen herunter, das liess den Titel um 6,0% abrutschen. Der Mischkonzern 3M profitiert dagegen in der Corona-Krise von einer starken Nachfrage nach Schutzausrüstung und schaffte deshalb im ersten Quartal einen Gewinnsprung, trotz gestrichener Jahresprognose griffen die Anleger zu und liessen den Titel 2,6% höher schliessen. Der Getränkehersteller Pepsico konnte gute Zahlen vorlegen und sich dadurch um 1,4% befestigen. Interessant war die Entwicklung in der Luftfahrtbranche, von den guten Quartalszahlen von Southwest Airlines konnten vor allem die Konkurrenten United Airlines und American Airlines profitieren, die 11,4% beziehungsweise 12,4% zulegen konnten. Southwest erzielte lediglich einen Anstieg von 2,0%, vor allem deshalb, weil das Unternehmen im Zuge der Zahlenpräsentation auch eine Kapitalerhöhung angekündigt hatte. Ford will die Produktion in Europa Anfang Mai wieder aufnehmen, diese Nachricht wurde von den Investoren mit einem Plus von 4,1% begrüßt.

Erholt präsentierten sich die Ölpreise nach dem Abrutsch des Vortages, Brent konnte 4,7% zulegen, WTI schloss 2,4% höher. Gold konnte zwischenzeitliche Verluste immer wieder rasch ausgleichen, gegen Ende des Tages notierte das Edelmetall leicht tiefer bei einem Kurs von rund 1.710 US-Dollar. Der Euro konnte die Zuwächse während der Tagesmitte gegen den US-Dollar nicht halten, das Währungspaar notierte am späten Abend bei einem Kurs von rund 1,082.

Vorbörslich sind die Märkte in Europa heute Mittwoch zur Eröffnung etwas freundlicher zum Vortag indiziert. Die Börsen in Asien tendierten uneinheitlich bis wenig verändert. Unternehmensseitig gab es gestern Neuigkeiten zu Telekom Austria, heute bereits von ams, OMV und Strabag. Makroseitig stehen in Europa heute die Zahlen zum Einzelhandelsumsatz (ESP), die Geldmenge M3 (EUR), das Wirtschafts- und Industrievertrauen (EUR), das Verbrauchervertrauen (EUR) sowie die Verbraucherpreise (DEU), in den USA die Zahlen zum BIP, Privater Konsum, schwebende Hausverkäufe, Ölbericht des Energieministerium sowie der FED-Zinsentscheid im Fokus der Märkte.

UNTERNEHMENSNACHRICHTEN

OMV

Das heimische Öl- und Gasunternehmen OMV hat heute seine Zahlen für das Q1/20 präsentiert, die aufgrund hoher Sondereffekte deutlich unter den Erwartungen lagen. Die Konzernumsatzerlöse sanken um 12% auf €4.760 Mio. Dies ist auf das generell ungünstigere Umfeld für Rohstoffpreise weltweit zurückzuführen. Das Operative Ergebnis vor Sondereffekten verringerte sich um 8% von €759 Mio. auf €699 Mio. Das Upstream-Ergebnis betrug €137 Mio. (Q1/19: €393 Mio.). Das CCS Operative Ergebnis vor Sondereffekten von Downstream belief sich auf €501 Mio. (Q1/19: €374 Mio). Insgesamt wirkten sich Sondereffekte in Höhe von €-165 Mio. und Lagerhaltungsverluste von €-453 Mio. negativ auf das operative Ergebnis aus. Das Upstream-Ergebnis betrug €137 Mio. (Q1/19: €393 Mio.). Das CCS Operative Ergebnis vor Sondereffekten von Downstream belief sich auf €501 Mio. (Q1/19: €374 Mio.). Insgesamt ergab sich ein operatives Ergebnis nach Sondereffekten von €81 Mio. (-89,4% YoY). Das Periodenergebnis fiel somit negativ aus und lag bei €-159 Mio. nach €354 Mio. im Vorjahr. Der Ausbruch des Coronavirus (COVID-19) und die Bemühungen diesen einzudämmen beeinflussen die Weltwirtschaft und haben in der Folge eine negative Auswirkung auf die Preise von und die Nachfrage nach Ölprodukten und Rohöl. Die Auswirkungen von COVID-19 sind im Ausblick gemäß Wissensstand der OMV zum Publikationstag berücksichtigt. Die OMV erwartet für das Jahr 2020 einen durchschnittlichen Brent-Rohölpreis von $40/bbl (vorherige Prognose: $60/bbl; 2019: $64/bbl). Der durchschnittlich realisierte Gaspreis wird in 2020 bei €10/MWh erwartet (vorherige Prognose: niedriger als im Vorjahr; 2019: €11,9/MWh). Die organischen Investitionen (inklusive aktivierter E&A-Ausgaben und exklusive Akquisitionen) werden sich im Jahr 2020 voraussichtlich auf unter €1,8 Mrd. belaufen (vorherige Prognose: €2,4 Mrd.; 2019: €2,3 Mrd). Im Upstream erwartet die OMV für das Jahr 2020 eine Gesamtproduktion zwischen 440 kboe/d und 470 kboe/d (vorherige Prognose: rund 500 kboe/d; 2019: 487 kboe/d), abhängig von der Sicherheitslage in Libyen und auferlegten Produktionskürzungen durch Regierungen. Im Downstream geht man von einer Raffineriemarge bei rund $4/bbl (vorherige Prognose: über $5/bbl; 2019: $4,4/bbl) und Petrochemie-Margen auf dem Niveau des Vorjahres aus (vorherige Prognose: leicht unter €400/t; 2019: €433/t).

Q1/20: Umsatz: €4.760 Mio. (6.463e); operatives Ergebnis: €81 Mio. (603,9e); Periodenüberschuss (den Aktionären des Mutterunternehmens zurechenbar): €-159 Mio. (223,3e)

Strabag

Das heimische Bauunternehmen Strabag präsentierte heute seine Zahlen zum Geschäftsjahr 2019, die über den Analystenschätzungen lagen. Die Leistung stieg um 2% auf €16,6 Mrd. während der Umsatz um 3% auf €15,7 Mrd. gesteigert werden konnte. Gleichzeitig verzeichnete der Auftragsbestand mit €17,4 Mrd. ein Plus von 3%. Das EBIT verbesserte sich ebenfalls um 8% auf €602,6 Mio., die EBIT-Marge erreichte 3,8%. Das Konzernergebnis lag in der Folge mit €371,7 Mio. 5% über dem Vorjahreszeitraum. Die STRABAG SE geht davon aus, im Geschäftsjahr 2020 ein Leistungsniveau von über €16 Mrd. halten zu können. Außerdem rechnet man mit einer EBIT-Marge von +3,5%. Die Netto-Investitionen (Cashflow aus der Investitionstätigkeit) sollten 2020 laut Management €500 Mio. nicht überschreiten.

2019: Umsatz: €15,7 Mrd. (15,3e); EBIT: €602,6 Mio. (553,2e); Konzernergebnis: €371,7 Mio. (341,8e)

A1 Telekom Austria

Die A1 Telekom Austria Group hat gestern nachbörslich die Ergebnisse für das Q1/20 präsentiert. Die Umsatzerlöse konnten YoY um 3,4% auf €1,13 Mrd. Gesteigert werden, wobei in Bulgarien, Weißrussland und Serbien Zuwächse und in Österreich stabile Umsatzerlöse verzeichnet wurden. Die Erlöse aus Mobilfunkdienstleistungen stiegen in allen Märkten außer Slowenien an. Das Wachstum war vor allem auf die anhaltend starke Nachfrage nach mobilen WLAN-Routern zurückzuführen. Das EBITDA konnte in der Folge ebenfalls um 1,7% leicht auf €380,6 Mio. verbessert werden, das Nettoergebnis verzeichnete ein Plus von 3,9% und erreichte €89,3 Mio. Darüber hinaus hat das Management der A1 Group beschlossen, den Ausblick für 2020 für Umsatzerlösung und Anlagen-zugänge aufgrund der Covid-19 Pandemie auszusetzen, da es laut Geschäftsführung für eine genaue Einschätzung der Auswirkungen der Covid-19 Pandemie noch zu früh ist, insbesondere mit Hinblick auf den gesamten Einfluss auf die Wirtschaft. Man plant sobald man mehr Einblick habe, einen neuen Ausblick auf Umsatzerlöse und Anlagenzugänge zu geben. Der Vorstand beabsichtigt zudem, der Hauptversammlung 2020 eine Dividende von €0,23 vorzuschlagen, welche auf den 24. September 2020 verschoben wurde. Dividendenzahlungen folgen der aktuellen Dividendenpolitik, welche genau beobachtet und wenn nötig angepasst werden soll.

Q1/20: Umsatz: €1,13 Mrd. (Vj 1,09); EBITDA: €380,6 Mio. (Vj 374,1); Nettoergebnis: €89,3 Mio. (Vj 85,9)

Ams

Ebenfalls Q1/20 Zahlen kamen heute von ams. Der Umsatz des Chipfabrikanten verbesserte sich in den ersten Monaten um 32,2% auf $501,2 Mio., wobei das Consumer-Geschäft erneut den größten Anteil zum Gesamtergebnis beitrug. Die bereinigte Bruttogewinnmarge im 1. Quartal betrug 39% (vor akquisitionsbedingtem Aufwand und Aufwand für aktienbasierte Vergütung) bei einer Bruttogewinnmarge gemäß IFRS von 37% (einschließlich akquisitionsbedingtem Aufwand und Aufwand für aktienbasierte Vergütung), verglichen mit 32% bzw. 29% im Vorjahresquartal. Das bereinigte operative Ergebnis (EBIT) für das 1. Quartal betrug $101,0 Mio. oder 20% vom Umsatz (vor akquisitionsbedingtem Aufwand und Aufwand für aktienbasierte Vergütung) und entsprach damit voll den Erwartungen, zugleich stieg es signifikant an gegenüber $22,8 Mio. im Vorjahreszeitraum. Das bereinigte Nettoergebnis des 1. Quartals betrug $-17,0 Mio. (bereinigt um die Wertänderung des Optionsbestandteils der Fremdwährungswandelanleihe) gegenüber $-9,2 Mio. im Vorjahresquartal. Der Rückgang beruht hauptsächlich auf der Kapitalerhöhung und der Übernahme der OSRAM Licht AG. In Bezug auf den Ausblick erwartet Die Geschäftsleitung für das 2. Quartal einen Umsatz von $440-480 Mio., der eine begrenzte Auswirkung der Covid-19-Situation und zugleich einen deutlichen Anstieg im Jahresvergleich von 11% gegenüber dem Vorjahresquartal, bezogen auf die Mitte der erwarteten Spanne, reflektiert. Die bereinigte operative (EBIT) Marge für das 2. Quartal erwartet man bei 17-20% mit Berücksichtigung der erwarteten Auswirkung der Covid-19-Situation auf das Geschäft.

Q1/20: Umsatz: $501,2 Mio. (Vj 379,0); EBIT: $101,0 Mio. (Vj 22,8); Nettoergebnis: $-17,0 Mio. (Vj -9,2)

Inside Umbrella powered by wikifolio 01/26: 2025 mit +22% done, die Strategie startet Tag für Tag bei 100, bereits 3% ytd-plus und 4 neue Titel

Bildnachweis

1.

Aktien auf dem Radar:Austriacard Holdings AG, Addiko Bank, Agrana, ATX Prime, Mayr-Melnhof, Rosgix, AT&S, Palfinger, Pierer Mobility, Porr, EVN, Österreichische Post, Warimpex, EuroTeleSites AG, Andritz, CA Immo, Frequentis, Gurktaler AG Stamm, Semperit, voestalpine, Wienerberger, Frauenthal, UBM, Kapsch TrafficCom, Telekom Austria, Marinomed Biotech, BTV AG, Oberbank AG Stamm, BKS Bank Stamm, Josef Manner & Comp. AG, Zumtobel.

Random Partner

Zertifikate Forum Austria

Das Zertifikate Forum Austria wurde im April 2006 von den führenden Zertifikate-Emittenten Österreichs gegründet. Zu den Fördermitgliedern zählen alle führenden deutschsprachigen Börsen für Zertifikate – die Börse Stuttgart, die Börse Frankfurt Zertifikate AG, die Wiener Börse AG und gettex exchange– sowie das Finanzportale finanzen.net GmbH.

>> Besuchen Sie 62 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Österreich-Depots: Verbund läuft (Depot Kommentar)

» Börsegeschichte 7.1.: Wolfgang Eder, Pierer Mobility (Börse Geschichte) ...

» Nachlese: Michael Lielacher, Barbara Potisk-Eibensteiner, Christian Dras...

» Wiener Börse zu Mittag schwächer: UBM, Austriacard und Frequentis gesucht

» Wiener Börse zu Mittag schwächer: UBM, Austriacard und Frequentis gesucht

» PIR-News: News zu EVN, UBM, Top 10 der wertvollsten Börsennotierten (Chr...

» ATX-Trends: CPI, CA Immo, VIG, Verbund ...

» Wiener Börse Party #1067: ATX leicht im Minus; AT&S-Serie hält, weiter f...

» Österreich-Depots: Wieder All-time-High, aber Cash-Quote von 11 auf 22 P...

» Börsegeschichte 6.1.: Extremes zu KapschTrafficCom (Börse Geschichte) (B...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Österreich-Depots: Verbund läuft (Depot Kommentar)

- Börsegeschichte 7.1.: Wolfgang Eder, Pierer Mobil...

- Nachlese: Michael Lielacher, Barbara Potisk-Eiben...

- Wiener Börse zu Mittag schwächer: UBM, Austriacar...

- Wiener Börse zu Mittag schwächer: UBM, Austriacar...

- Unser Robot sagt: Bawag alle Neune (#gabb Radar)

Featured Partner Video

174. Laufheld Online Workout für Läufer

0:00 - Start des Workouts / start of workout -------------------------------------------------------------------------------------------------------------- Mehr Infos und Einblicke findet ihr auf...

Books josefchladek.com

Remedy

2025

Nearest Truth

Stahlrohrmöbel (Catalogue 1934)

1934

Selbstverlag

Flatlands

2023

Hartmann Projects

Man Ray

Man Ray Mikio Tobara

Mikio Tobara Dominique Lapierre, Jean-Pierre Pedrazzini, René Ramon

Dominique Lapierre, Jean-Pierre Pedrazzini, René Ramon Jan Holkup

Jan Holkup Ray K. Metzker

Ray K. Metzker  JH Engström

JH Engström