04.12.2019, 6623 Zeichen

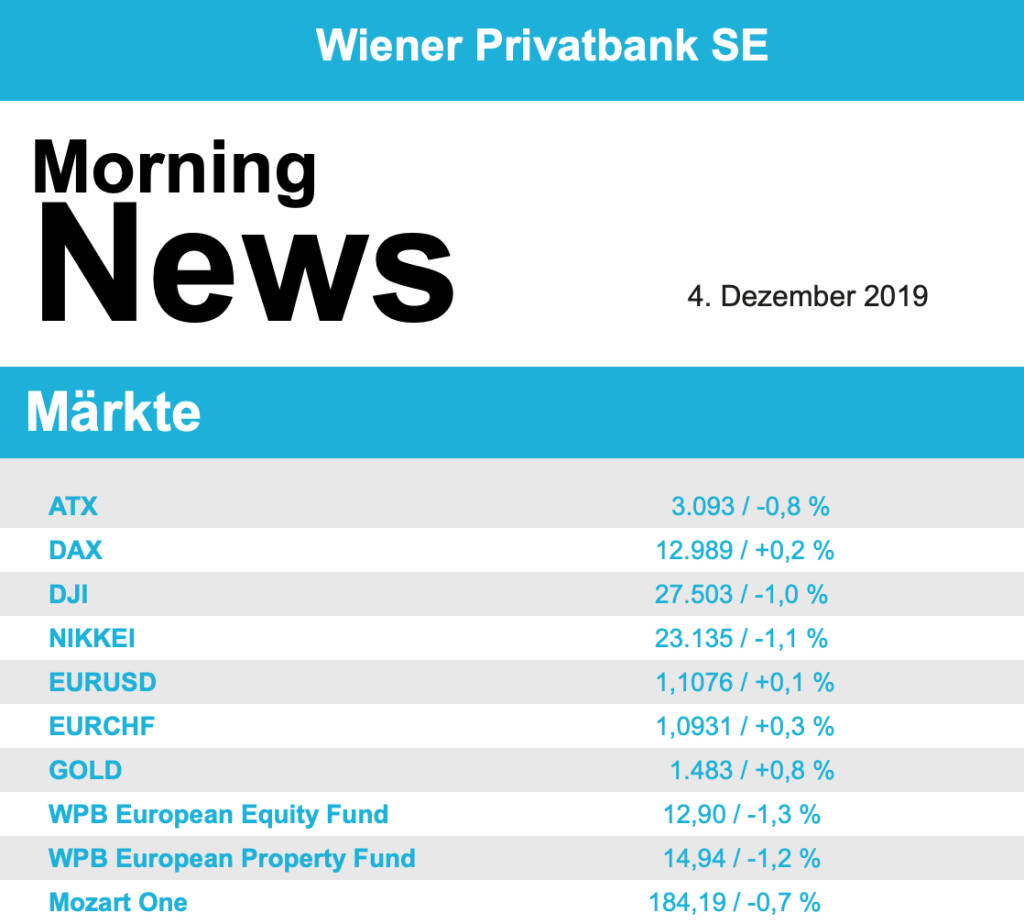

Auch am zweiten Handelstag der Woche haben die Sorgen um den Welthandel die Kurse an Europas Börsen belastet. Der EuroStoxx 50 verlor weitere 0,4%, noch deutlich schlechter lief es in Frankreich wo der Index 1,0% abgeben musste, der Dax konnte sich besser halten und schloss lediglich 0,2% schwächer, in London gab es mit einem Minus von 1,8% die deutlichsten Abgaben. Es war wieder der US-Präsident, der die Kauflust gedämmt hatte, nachdem er bekundete, keine Eile beim Abschluss eines Handelsabkommens zu haben, zudem kündigte er Strafzölle auf französische Produkte, speziell Wein an. Dies ist als Gegenreaktion auf eine von Frankreich geplante Digitalsteuer gedacht, die die amerikanischen Internetkonzerne treffen würde. In der Sektorbetrachtung waren die vor allem in London konzentrierten Minenwerte europaweit das Schlusslicht mit einem Rücksetzer um 1,6%, die von den wiederaufkeimenden Sorgen am heftigsten betroffen waren, der defensive Sektor der Versorger wurde von dem Marktumfeld begünstigt und konnte mit einem Plus von 0,3% einen Teil des schwachen Vortages wettmachen. Unter Druck gerieten angesichts der drohenden Zölle die Luxusgüterkonzerne, LVMH Moet Hennessy Louis Vuitton, Kering und Hermes erlitten deutliche Rückschläge zwischen 1,5% und 2,5%. Auch für Airbus ging es nach unten, hier drohen ja eben falls Vergeltungszölle auf Grund der widerrechtlichen EU-Subventionen, der Flugzeugproduzent musste 4,4% schwächer schliessen.

In Italien sorgte die Großbank UniCredit mit einem forcierten Sparkurs für Gesprächsstoff. Anleger reagierten auf einen Stellenabbau des Geldhauses jedoch nicht gerade euphorisch, laut Analysten haben die Pläne keine größeren Überraschungen parat, der Aktienkurs gab leicht um 0,5% nach. In Deutschland konnte MTU Aero Engines 3,6% zulegen, nach dem erfolgreichen Kapitalmarkttag reagierten nun auch Analysten positiv, unter anderem empfiehlt die Bank of America die Papiere des Triebwerksherstellers zu kaufen. RTL wird am 23. Dezember den marktbreiten Stoxx Europe 600 verlassen müssen, Investoren liessen daraufhin die Aktie um 5,3% absinken, auch der Spezialverpackungshersteller Gerresheimer ist von demselben Schicksal betroffen, musste aber lediglich 0,2% abgeben. Der Kochboxenversender HelloFresh soll in diesen Index aufgenommen werden und konnte sich um 1,0% verbessern.

Auch in Wien war die Stimmung der Investoren eher verhalten, der ATX musste einen weiteren Rückgang um 0,8% hinnehmen. In den Fokus der Aufmerksamkeit rückte die Zahlenveröffentlichung von Zumtobel , der Leuchtenhersteller konnte den Konzernumsatz leicht steigern, das Betriebsergebnis konnte auf Grund der erfolgreichen Umsetzung der Sparmaßnahmen und einer dadurch deutlich verbesserten Gewinnmarge stark gesteigert werden, in Summe bedeutete das ein Plus von 2,3% am gestrigen Handelstag. Den Spitzenplatz im ATX konnte gestern die Bawag erobern, das Bankinstitut steigerte sich um 3,0%, weniger gut verlief es für die beiden Konkurrenten, die Erste Group musste 0,8% abgeben, die Raiffeisen ging gar mit einem Abschlag von 1,8% aus dem Handel. Weiter nicht erholen kann sich Porr , wo die Gewinnwarnung und darauffolgende negative Analystenstimmen noch immer nachwirken, auch gestern gab es einen weiteren Rückschlag von 4,1% womit der Titel wieder einmal der schwächste am heimischen Markt war. Nach unten ging es auch für Wienerberger , der Ziegelkonzern musste 1,9% schwächer schliessen, auch Polytec war mit einem Abschlag von 1,8% unter den Verlierern zu finden. Zulegen konnte hingegen Marinomed, das Biotechnologieunternehmen zeigte sich mit einem Plus von 1,9% gut erholt, gesucht war auch Semperit , der Gummikonzern konnte sich um 1,8% verbessern.

Die Märkte in den USA mussten gestern ebenfalls erneut Rückgänge hinnehmen, konnten sich aber von den Tagestiefstständen gegen Ende doch klar erholen. Auslöser war auch hier der US-Präsident und seine zögerliche Haltung zu einer baldigen Beendigung des Handelsstreits mit China. Der Dow Jones beendete den Tag mit einem Minus von 1,0%, der S&P 500 schloss 0,7% schwächer, der Nasdaq 100 musste in gleichem Ausmass abgeben. Ansonsten gab es kaum Neuigkeiten, weder in makroökonomischer Hinsicht noch zu einzelnen Unternehmen. General Electric hielt einen Investorentag zur Gesundheitssparte des Unternehmens ab, der für Enttäuschung unter den Investoren sorgte, da die Prognosen des Urgesteins der US-Industrie unter den Markterwartungen lagen, die Aktie musste den Tag mit einem Abschlag von 1,5% beenden. Stärkster Wert im Dow Jones war Merck mit einem Plus von 0,4%, gefolgt von Verizon mit einem Anstieg von 0,3%. Auf der Verliererseite war Intel zu finden, der Chiphersteller musste den Tag mit einem Abschlag von 2,8% beenden.

Öl präsentierte sich unterschiedlich, aber die Bewegungen hielten sich in engen Bändern, Brent schloss 0,2% schwächer, WTI hingegen konnte 0,3% zulegen. Gold zeigte sich angesichts der leichten Verunsicherung der Marktteilnehmer stärker und konnte vor allem in der zweiten Tageshälfte Zugewinne erzielen, das Edelmetall erreichte gegen Ende des Tages eine Notierung von knapp unter 1.480 US-Dollar. Der Handel zwischen dem Euro und dem US-Dollar war im Vergleich zu den letzten Tagen relativ bewegt mit Ausschlägen in beiden Richtungen, schlussendlich endete das Währungspaar nahezu unverändert bei einem Kurs von rund 1,108.

Vorbörslich sind die Märkte in Europa heute Mittwoch zur Eröffnung etwas freundlicher indiziert. Die Börsen in Asien beenden den Handelstag mit Verlusten. Unternehmensseitig erwarten wir heute keine relevanten Nachrichten. Makroökonomisch in Europa heute PMI (EUR & GBR), in den USA ADP-Beschäftigung, PMI Dienste sowie ISM-Index Dienste.

UNTERNEHMENSNACHRICHTEN

BAWAG

Die BAWAG Group hat das von der EZB Genehmigte Aktienrückkaufprogramm umgesetzt und am 29.11.2019 10,86% der Stimmrechte zurückgekauft. Die Aktien sollen eingezogen werden teilte die Bank am Mittwoch mit. Cerberus senkte seine Anteile erheblich und gab gestern bekannt 7,1 Mio. Aktien zu einem Preis von €35,25/Aktie verkauft zu haben.

Wienerberger

Wienerberger gab gestern bekannt, dass man das aktuelle Aktienrückkaufprogramm erfolgreich abgeschlossen hat. Wie geplant wurde 1% des Grundkapitals im Gesamtwert von €26,2 Mio. zurückgekauft. Die erworbenen Aktien werden wie angekündigt eingezogen. Insgesamt wurden somit über Dividenden und Aktienrückkaufprogramme rund €84 Mio. an Aktionäre ausbezahlt. Zudem kaufte das Unternehmen rund €23,6 Mio. der ausstehenden Hybridanleihen, wodurch die Finanzierungskosten weiter verbessert wurden. Die aktuell ausstehende Nominale beläuft sich damit auf rund €249 Mio..

Wiener Börse Party #1104: ATX zum Februar-Ultimo zunächst etwas schwächer, FACC auch heute gesucht, 4:0 RBI (Auflösung next week)

Airbus Group

Uhrzeit: 22:58:11

Veränderung zu letztem SK: -1.78%

Letzter SK: 186.74 ( 1.23%)

ATX

Uhrzeit:

Veränderung zu letztem SK: -0.01%

Letzter SK: 5701.70 ( -1.07%)

Bawag

Uhrzeit: 22:58:13

Veränderung zu letztem SK: 0.27%

Letzter SK: 132.00 ( -2.65%)

DAX Letzter SK: 132.00 ( 0.45%)

Dow Inc.

Uhrzeit: 23:00:00

Veränderung zu letztem SK: 4.00%

Letzter SK: 25.00 ( -0.40%)

Dow Jones Letzter SK: 25.00 ( 0.03%)

General Electric

Uhrzeit: 22:03:10

Veränderung zu letztem SK: 4.00%

Letzter SK: 0.00 ( 0.00%)

Gold Letzter SK: 0.00 ( -0.51%)

HelloFresh

Uhrzeit: 22:58:04

Veränderung zu letztem SK: -2.47%

Letzter SK: 4.91 ( 3.85%)

Intel

Uhrzeit: 23:00:01

Veränderung zu letztem SK: 0.72%

Letzter SK: 38.15 ( 1.65%)

Merck KGaA

Uhrzeit: 22:58:11

Veränderung zu letztem SK: 1.83%

Letzter SK: 125.65 ( -0.12%)

MTU Aero Engines

Uhrzeit: 22:58:11

Veränderung zu letztem SK: -1.43%

Letzter SK: 369.50 ( -3.12%)

Nasdaq Letzter SK: 369.50 ( 0.00%)

Polytec Group

Uhrzeit: 22:58:13

Veränderung zu letztem SK: -0.92%

Letzter SK: 3.80 ( 0.53%)

Porr

Uhrzeit: 22:58:13

Veränderung zu letztem SK: -0.70%

Letzter SK: 39.15 ( -0.38%)

RTL Group

Uhrzeit: 22:58:36

Veränderung zu letztem SK: 0.54%

Letzter SK: 36.80 ( 1.10%)

S&P 500 Letzter SK: 36.80 ( -0.54%)

Semperit

Uhrzeit: 22:59:56

Veränderung zu letztem SK: -0.67%

Letzter SK: 13.46 ( 2.75%)

Verizon

Uhrzeit: 23:00:00

Veränderung zu letztem SK: 1.59%

Letzter SK: 41.53 ( -0.69%)

Wienerberger

Uhrzeit: 22:58:13

Veränderung zu letztem SK: -0.00%

Letzter SK: 27.80 ( 0.94%)

Zumtobel

Uhrzeit: 22:58:13

Veränderung zu letztem SK: -0.54%

Letzter SK: 4.20 ( -0.47%)

Bildnachweis

1.

Aktien auf dem Radar:Bawag, FACC, Amag, Austriacard Holdings AG, Polytec Group, Kapsch TrafficCom, Rosgix, Mayr-Melnhof, Strabag, AT&S, Gurktaler AG Stamm, Hutter & Schrantz Stahlbau, Marinomed Biotech, SBO, Wiener Privatbank, RHI Magnesita, BKS Bank Stamm, Oberbank AG Stamm, CA Immo, EuroTeleSites AG, EVN, Flughafen Wien, CPI Europe AG, OMV, Bajaj Mobility AG, Österreichische Post, Telekom Austria, UBM, Verbund.

Random Partner

Erste Group

Gegründet 1819 als die „Erste österreichische Spar-Casse“, ging die Erste Group 1997 mit der Strategie, ihr Retailgeschäft in die Wachstumsmärkte Zentral- und Osteuropas (CEE) auszuweiten, an die Wiener Börse. Durch zahlreiche Übernahmen und organisches Wachstum hat sich die Erste Group zu einem der größten Finanzdienstleister im östlichen Teil der EU entwickelt.

>> Besuchen Sie 53 weitere Partner auf boerse-social.com/partner

Latest Blogs

» LinkedIn-NL: Beim Blick auf die Bawag-Aktie heute flog mir der Royal TS ...

» BAWAG-Aktie schreibt Börsengeschichte: Über eine Milliarde Euro Handelsv...

» Darm-Hirn-Herz-Achse: Probiotika könnten Herz schützen ( Finanztrends)

» Delivery Hero Aktie: Zwiespältige Signale ( Finanztrends)

» Alkohol verändert dauerhaft die Genaktivität im Gehirn ( Finanztrends)

» Calumet Aktie: Verluste eingegrenzt ( Finanztrends)

» Telix Aktie: Umsatzsprung beflügelt ( Finanztrends)

» G-BA erkennt Lecanemab keinen Zusatznutzen zu ( Finanztrends)

» Österreich-Depots: All time High Stockpicking Österreich; gute Signale, ...

» Börsegeschichte: Bitte wieder so wie 2013 (Börse Geschichte) (BörseGesch...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- LinkedIn-NL: Beim Blick auf die Bawag-Aktie heute...

- BAWAG-Aktie schreibt Börsengeschichte: Über eine ...

- ATX charttechnisch: Trendstärke hat nachgelassen

- Fazits zu wienerberger, Bawag, Erste Group, FACC ...

- Wiener Börse: ATX büßt am Freitag 1,07 Prozent ein

- Wiener Börse Nebenwerte-Blick: Wiener Privatbank ...

Featured Partner Video

Wiener Börse Party #1085: ATX unverändert in den Februar, Deutsche Bank schickt AT&S-Chart nach oben, CD Award für Hansi Hansmann

Die Wiener Börse Party ist ein Podcastprojekt für Audio-CD.at von Christian Drastil Comm.. Unter dem Motto „Market & Me“ berichtet Christian Drastil über das Tagesgeschehen an der Wiener Börse. Inh...

Books josefchladek.com

What if Jeff were a Butterfly?

2025

Void

Remedy

2025

Nearest Truth

Dimma Brume Mist

2025

Void

Das Neue Haus

1941

Verlag Dr. H. Girsberger & Cie

Livio Piatti

Livio Piatti Otto Neurath & Gerd Arntz

Otto Neurath & Gerd Arntz Léon-Paul Fargue & Roger Parry & Fabian Loris

Léon-Paul Fargue & Roger Parry & Fabian Loris Jan Tschichold

Jan Tschichold Anna Fabricius

Anna Fabricius Siri Kaur

Siri Kaur