14.11.2019, 10723 Zeichen

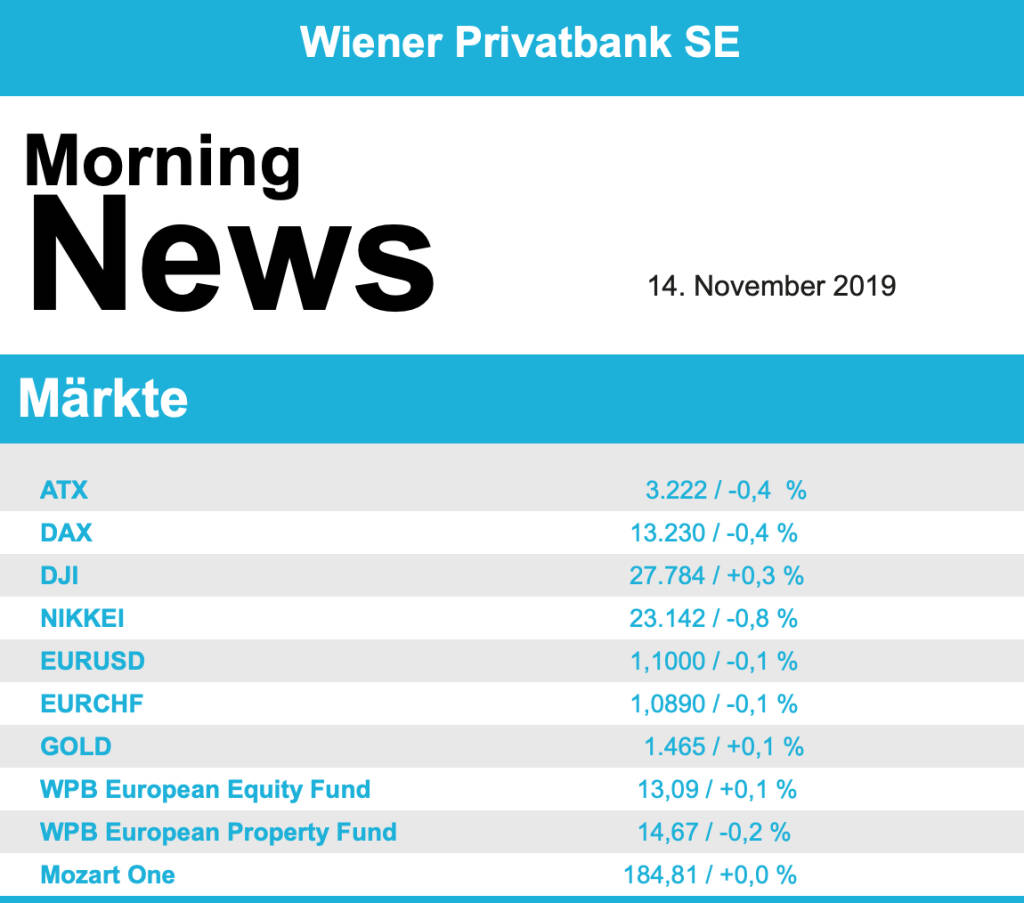

An den europäischen Börsen ging es zur Wochenmitte wieder nach unten. Nachdem der Eurozonen-Leitindex EuroStoxx 50 am Dienstag den höchsten Stand seit vier Jahren erreicht hatte, beschlossen nun viele, das Erreichte zu sichern und Gewinne mitzunehmen. Dazu trugen auch die anhaltende Unsicherheit im Handelsstreit und die explizit erwähnten Handelsbarrieren von Seiten der EU durch den US-Präsidenten am Vorabend bei. Der EuroStoxx 50 endete 0,3% tiefer, konnte sich aber vom Tagestief deutlich erholen, der CAC 40 in Paris und der FTSE 100 in London sanken jeweils um 0,2%, in Frankfurt musste der Dax 0,4% nachgeben.

Wie schon am Vorabend befürchtet waren die Autowerte am schwächsten, da die Verschiebung der Strafzölle von Seiten der USA unsicher geworden ist, Continental beispielsweise weitete die Vortagsverluste aus und musste weitere 2,2% Rückgang hinnehmen, auch BMW endete 1,6% schwächer. Noch stärker erwischte es den Bankensektor mit einer Einbuße von 2,0%, hier war vor allem der niederländische Vertreter ABN Amro der Auslöser, das Finanzinstitut musste nach schwachen Zahlen einen Tagesverlust von 3,8% hinnehmen. Auch in Spanien gaben die jeweiligen Branchenvertreter auf Grund der weiter herrschenden Unsicherheit um die künftige spanische Regierung deutlich ab, Santander und BBVA endeten jeweils mehr als 3,0% tiefer. Gesucht waren defensive Werte, Nahrungs- und Getränkehersteller führten das Branchentableau mit einem Plus von 1,1% an, auch Pharma-, Immobilien- und Versorgerwerte bewegten sich in der Gewinnzone. Unter Druck bei den Einzelwerten geriet Saint-Gobain, der französische Baustoffkonzern hatte einen Zukauf in den USA für 1,4 Milliarden US-Dollar bekannt gegeben, Analysten rechnen über Jahre hinweg mit einer gewinnverwässernden Wirkung, die Anleger reagierten auf diese Nachricht mit Verkäufen und der Titel sank um 3,5%. Bei den deutschen Nebenwerten kündigte Deutsche Wohnen Aktienrückkäufe an, im Verein mit den guten Geschäftszahlen liess dies den Titel um 4,5% ansteigen. Noch besser verlief der Tag für Bechtle , der IT-Dienstleister hatte im dritten Quartal mit Umsatz und Gewinn die Erwartungen klar übertroffen und wurde dafür mit einem Tagesplus von 7,2% belohnt.

Auch in Wien konnte die Gewinnserie nicht fortgesetzt werden, der ATX musste um 0,4% nachgeben, konnte aber im Späthandel noch deutlich aufholen, nachdem er tagsüber noch um einiges stärker im negativen Bereich gehandelt hatte. Strabag meldete eine gestiegene Bauproduktion und zeigte sich für das Gesamtjahr zuversichtlicherer, angesichts der guten Entwicklung des Titels in jüngster Zeit vermochte aber diese Nachricht nicht zu Käufen animieren und der Baukonzern beendete den Tag unverändert zum Schlusskurs des Vortags. Die Banken gerieten wie die europäischen Branchenkollegen unter Druck, die Raiffeisen war mit einem Minus von 1,9% schwächster Wert des gestrigen Tages in Wien, die Bawag musste dem Vortagsgewinn Tribut zollen und gab 1,6% ab, die Erste Group schloss 0,9% schwächer. Gewinner des gestrigen Tages war Wienerberger , der Ziegelkonzern konnte die Vortagsverluste vergessen machen und befestigte sich um 1,9%. Ebenfalls sehr positiv verlief der Tag für die Vienna Insurance mit einem Anstieg von 1,8%. Der Verbund konnte von der europaweiten Sektorstärke profitieren und zulegen, am Ende gab es eine 1,2% höhere Schlussnotierung. Ebenfalls zu den Gewinnern zählten Andritz und Agrana , beide mit einem Zuwachs von rund 1,0%. Abgeben musste die Telekom Austria , hier sank der Kurs um 1,9%, auch Kapsch TrafficCom war wenig beliebt und musste 1,8% schwächer schliessen. AMAG musste den Erfolgslauf der letzten Tage beenden, der Aluminiumkonzern litt unter Gewinnmitnahmen und verlor 1,5%.

Alle drei großen Indices erzielten gestern in den USA im Tagesverlauf neue Rekordstände, nach zögerlichem Beginn erfasste die Investoren neuer Optimismus und der Dow Jones überschritt erstmals in der Geschichte die Marke von 27.800 Punkten. Auch wenn diese Höchststände im weiteren Handelsverlauf nicht gehalten werden konnten, blieb schlussendlich für den Dow Jones ein Plus von 0,3%, der S&P 500 konnte 0,1% befestigt aus dem Handel gehen, für den Nasdaq 100 gab es zum Schlussgong ein marginales Minus von 0,1%. Besonderes Aufsehen erregte Walt Disney nach dem Start des Streamingdienstes Disney+, dass es bereits mehr als zehn Millionen Abonnenten gibt übersteigt die Erwartungen bei weitem und das brachte den Medienkonzern 7,3% nach oben, für den Konkurrenten Netflix brachte diese Nachricht einen Abschlag von 3,1%. Gesucht war auch Nike , der Sportartikelkonzern wurde von Barclays auf die Liste der „Top Picks“ gesetzt und konnte dadurch um 2,0% anziehen, da störte auch der Umstand nicht, dass Nike seine Produkte künftig nicht mehr auf der Online-Plattform von Amazon anbieten will. Für den Düngemittelkonzern Mosaic gab es eine Abstufung von JPMorgan auf „Underweight“, die Aktie ging daraufhin 6,0% in die Knie. Der Diagnostikkonzern Qiagen konnte dank einer Übernahmefantasie 9,9% zulegen, Gerüchten zu folge soll der Technologiekonzern Thermo Fisher Scientific Interesse an dem Unternehmen haben.

Öl tendierte leicht stärker, Brent konnte 0,5% zulegen, WTI befestigte sich um 0,6%. Gold präsentierte sich trotz der wiedergekehrten Zuversicht stärker und konnte den gesamten Handelsverlauf über leicht zulegen, das Edelmetall erreichte gegen Abend eine Notierung von knapp unter 1.465 US-Dollar. Der Euro wurde gegen Ende nach einem ruhigen Tagesverlauf nahezu unverändert gegen den US-Dollar bei einem Kurs von 1,101 gehandelt.

Vorbörslich sind die Märkte in Europa heute Donnerstag zur Eröffnung wenig verändert bis leicht schwächer indiziert. In Asien beenden die Börsen den heutigen Handelstag uneinheitlich mit mehrheitlich leichterer Tendenz. Unternehmensseitig gibt es heute Geschäftszahlen von DO & CO (im Laufe des Tages), Flughafen Wien , Mayr Melnhof, Post und RBI (siehe unten). Makroökonomisch erwarten wir in Europa heute die Arbeitslosenquote und Verbraucherpreise (FRA), das BIP Q3/19 (DEU und EUR), sowie den Einzelhandelsumsatz (GBR), in den USA Erzeugerpreise sowie die Erstanträge Arbeitslosenhilfe (Woche).

UNTERNEHMENSNACHRICHTEN

Flughafen Wien

Umsatz und Ergebnis der Flughafen-Wien-Gruppe haben sich verbessert, das Wachstum schwächt sich aber erwartungsgemäß ab. Der neue Office Park 4 wird plangemäß im Mai 2020 in Betrieb gehen. Die Passagier- und Frachtentwicklung schwächt sich ab, die Luftfahrt bleibt aber langfristig weiterhin eine Wachstumsbranche. Im dynamischen Wettbewerb am Standort Wien konnten die Lufthansa -Gruppe mit Austrian Airlines und Eurowings, sowie auch Lauda, Wizz Air, Level und viele andere bei Passagieren und Flugbewegungen zulegen. Für das Gesamtjahr 2019 erwartet Flughafen Wien rund 31 Mio. Reisende.

Flughafen Wien im Q1-3/2019: Passagiere +16,6%, Umsatz +7,8% und Ergebnis* +14,4% - UMSATZ steigt auf EUR 642,9 Mio. (+7,8%), EBITDA steigt auf EUR 313,1 Mio. (+10,2%), EBIT verbessert sich auf EUR 215,0 Mio. (+12,9%) - NETTOERGEBNIS1 bei EUR 152,1 Mio. (+14,4%) - Luftfracht rückläufig mit -4,6% von Jänner bis Oktober 2019

Passagierwachstum schwächt sich ab: Oktober 2019 mit +9,9% Passagiere in der Flughafen-Wien-Gruppe und +10,2% am Standort Wien

Mayr Melnhof

Deutlicher Anstieg bei Umsatz und Ergebnis - Gute Auslastung und Ergebniszuwachs in beiden Divisionen - Integration Tann-Gruppe nach Plan - Gedämpfte Marktdynamik und Preisdruck halten an - Positive Erwartungen für Gesamtjahr 2019 intakt.

Die Mayr-Melnhof Gruppe konnte mit einem guten dritten Quartal das Wachstum bei Umsatz und Ergebnis in den ersten drei Quartalen 2019 trotz verlangsamter Marktdynamik fortsetzen. Beide Divisionen trugen maßgeblich dazu bei und verzeichneten in einem wettbewerbsintensiven Umfeld insgesamt gute Auslastung. Während die Kartondivision von stabilen Durchschnittspreisen und Kostensenkungen profitierte, resultierte das Ergebniswachstum in der Packagingdivision im Wesentlichen aus der erstmaligen Einbeziehung der Tann-Gruppe. Für das vierte Quartal ist von anhaltendem Preisdruck und einer Verringerung des Geschäftsvolumens gegen Jahresende auszugehen, wodurch die Fortführung des bisherigen Ergebnisniveaus eine Herausforderung wird. Die positiven Erwartungen für das Gesamtjahr 2019 bleiben jedoch intakt. Konzernkennzahlen (nach IFRS, ungeprüft) Konsolidiert in Mio. EUR Q1-3/ 2019 Q1-3/ 2018 +/- Umsatzerlöse 1.924,3 1.763,1 +9,1 % EBITDA 297,2 252,1 +17,9 % Betriebliches Ergebnis 195,6 172,3 +13,5 % Operating Margin (in %) 10,2 % 9,8 % Ergebnis vor Steuern 194,2 169,0 +14,9 % Periodenüberschuss 146,3 126,4 +15,7 % Gewinn je Aktie (in EUR) 7,29 6,30

Österreichische Post AG

Die Umsatzerlöse beliefen sich im Q3/19 auf €552,8 Mio. (YoY 19,9% ggü. €461,1 Mio. im Q3/18). Dabei wirkten sich der dynamisch wachsende Paketmarkt mit einem Umsatzanstieg von 11,3% sowie ein leichter Anstieg in der Division Brief, Werbepost & Filialen in Höhe von 0,6% positiv aus. Umsatzerhöhend wirkten vor allem die neue Produktstruktur, Zusatzumsätze durch Wahlen und Einmalaussendungen von Banken und Versicherungen. Das EBIT erlebte ein Minus YoY in Höhe von 41% und erreichte eine Summe von €22,1 Mio. Die EBIT-Marge betrug 4,6% (ggü. 8,0% in Q3/18). Das Periodenergebnis sank auf €20,7 (Vj. €29,4 Mio.).

Für 2019 erwartet das Unternehmen einen steigenden Umsatz sowie ein stabiles operatives Ergebnis im Kerngeschäft vor Datenschutz-Rückstellung.

Q3/19: Umsatz: €552,8 Mio. (Vj. 461,1); EBIT: €22,1 Mio. (Vj. 37,4); Periodenergebnis: €20,7 Mio. (Vj. 29,4)

Raiffeisen Bank International AG

Die Raiffeisen Bank International hat heute im Rahmen der Q3/19 Zahlen einen Zinsüberschuss von €866 Mio. (YoY +1,2% ggü. €856 Mio. in Q3/18) sowie Betriebserträge in Höhe von €1,3 Mrd. präsentiert. Der Provisionsüberschuss stieg dabei YoY von €455 auf 468 Mrd. Das Konzernergebnis betrug €303 Mio. (YoY -27,3% ggü. €417 Mio. im Vj.). Das sehr gute Ergebnis in der Vergleichsperiode des Vorjahres, das von außergewöhnlich hohen Nettoauflösungen bei den Risikovorsorgen aufgrund von Auflösungen von Wertminderungen und Gewinnen aus dem Verkauf notleidender Kredite geprägt war, konnte erwartungsgemäß nicht erreicht werden.

Für die nächsten Jahre geht das Management von einem durchschnittlichen Kreditwachstum im mittleren einstelligen Prozentbereich aus. Außerdem erwartet man eine Neubildungsquote von unter 45 Basispunkten, möchte Die NPE Ratio soll weiter sänken, strebt für 2021 eine eine Cost/Income Ratio von etwa 55 Prozent an, rechnet in den nächsten Jahren mit einem Konzern-Return-on-Equity von etwa 11% sowie einer CET1 Ratio von rund 13%. Basierend auf der Zielquote beabsichtigt man Dividendenausschüttungen in Höhe von 20 bis 50 Prozent des Konzernergebnisses.

BörseGeschichte Podcast: Wolfgang Aubrunner vor 10 Jahren zum ATX-25er

Agrana

Uhrzeit: 11:27:43

Veränderung zu letztem SK: 1.33%

Letzter SK: 11.25 ( 0.00%)

Amag

Uhrzeit: 11:27:12

Veränderung zu letztem SK: 1.77%

Letzter SK: 25.40 ( 4.10%)

Amazon

Uhrzeit: 11:29:47

Veränderung zu letztem SK: 0.53%

Letzter SK: 204.65 ( -2.45%)

Andritz

Uhrzeit: 11:27:06

Veränderung zu letztem SK: 0.66%

Letzter SK: 71.65 ( 0.42%)

ATX

Uhrzeit:

Veränderung zu letztem SK: 0.09%

Letzter SK: 5471.02 ( 0.73%)

Bawag

Uhrzeit: 11:28:58

Veränderung zu letztem SK: 2.27%

Letzter SK: 134.10 ( 2.29%)

Bechtle

Uhrzeit: 11:28:01

Veränderung zu letztem SK: 0.18%

Letzter SK: 43.98 ( 0.32%)

BMW

Uhrzeit: 11:29:47

Veränderung zu letztem SK: -1.49%

Letzter SK: 90.08 ( -0.86%)

CAC 40 Letzter SK: 90.08 ( -0.21%)

Continental

Uhrzeit: 11:30:00

Veränderung zu letztem SK: -0.87%

Letzter SK: 67.58 ( -0.53%)

DAX Letzter SK: 67.58 ( 0.26%)

Deutsche Wohnen

Uhrzeit: 11:28:03

Veränderung zu letztem SK: -0.69%

Letzter SK: 21.70 ( 3.09%)

Dow Inc.

Uhrzeit: 11:27:14

Veränderung zu letztem SK: 0.41%

Letzter SK: 24.10 ( -1.13%)

Dow Jones Letzter SK: 24.10 ( 0.60%)

Flughafen Wien

Uhrzeit: 11:30:27

Veränderung zu letztem SK: 0.36%

Letzter SK: 54.80 ( -1.44%)

Gold Letzter SK: 54.80 ( -0.16%)

Kapsch TrafficCom

Uhrzeit: 11:28:10

Veränderung zu letztem SK: 1.17%

Letzter SK: 5.96 ( 0.68%)

Lufthansa

Uhrzeit: 11:29:36

Veränderung zu letztem SK: -0.28%

Letzter SK: 8.45 ( 2.75%)

Mayr-Melnhof

Uhrzeit: 11:29:52

Veränderung zu letztem SK: 0.00%

Letzter SK: 92.90 ( -1.38%)

Nasdaq Letzter SK: 92.90 ( 0.00%)

Netflix

Uhrzeit: 11:30:00

Veränderung zu letztem SK: 0.95%

Letzter SK: 75.61 ( -1.96%)

Nike

Uhrzeit: 11:29:19

Veränderung zu letztem SK: 0.69%

Letzter SK: 55.44 ( -1.49%)

RBI

Uhrzeit: 11:30:10

Veränderung zu letztem SK: -1.02%

Letzter SK: 37.40 ( 0.65%)

S&P 500 Letzter SK: 37.40 ( 0.26%)

Strabag

Uhrzeit: 11:27:59

Veränderung zu letztem SK: 0.36%

Letzter SK: 82.80 ( 1.72%)

Telekom Austria

Uhrzeit: 11:29:20

Veränderung zu letztem SK: 0.68%

Letzter SK: 8.78 ( -0.45%)

Verbund

Uhrzeit: 11:29:17

Veränderung zu letztem SK: -0.67%

Letzter SK: 63.00 ( 0.24%)

Walt Disney

Uhrzeit: 11:28:40

Veränderung zu letztem SK: -0.19%

Letzter SK: 97.78 ( -0.11%)

Wienerberger

Uhrzeit: 11:29:15

Veränderung zu letztem SK: -1.60%

Letzter SK: 29.38 ( -1.14%)

Bildnachweis

1.

Aktien auf dem Radar:Amag, Polytec Group, DO&CO, RHI Magnesita, Semperit, Austriacard Holdings AG, Rosgix, AT&S, Lenzing, voestalpine, BTV AG, Hutter & Schrantz Stahlbau, Pierer Mobility, Porr, SBO, VIG, Addiko Bank, Rosenbauer, BKS Bank Stamm, Oberbank AG Stamm, SW Umwelttechnik, Flughafen Wien, Österreichische Post, Verbund, DAIMLER TRUCK HLD..., Fresenius Medical Care, Brenntag, Fresenius, Rheinmetall, Bayer, RWE.

Random Partner

Semperit

Die börsennotierte Semperit AG Holding ist eine international ausgerichtete Unternehmensgruppe, die mit ihren beiden Divisionen Semperit Industrial Applications und Semperit Engineered Applications Produkte aus Kautschuk entwickelt, produziert und in über 100 Ländern weltweit vertreibt.

>> Besuchen Sie 61 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Börsepeople im Podcast S23/02: Markus Cserna

» ATX-Trends: Polytec, VIG, Uniqa, Bawag, Erste Group, RBI ...

» Wiener Börse Party #1073: ATX wieder auf High, Versicherer top, auch die...

» Österreich-Depots: Das Amag-Thema macht Freude (Depot Kommentar)

» Börsegeschichte 15.1.: Extremes zu EVN (Börse Geschichte) (BörseGeschichte)

» Nachlese: Joe Brunner, Christian-Hendrik Knappe (audio cd.at)

» PIR-News: In den News: Strabag, Warimpex, Dadat, Tauros finanziert C-See...

» Wiener Börse zu Mittag etwas fester: Amag, Polytec und Bajaj Mobility ge...

» Börse-Inputs auf Spotify zu u.a. Max Otte, Christian-Hendrik Knappe, ETF...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Novomatic mit neu fomiertem Aufsichtsrat

- wikifolio Champion per ..: Paul Pleus mit PPinves...

- ATX TR-Frühmover: SBO, Wienerberger, Bawag, Lenzi...

- Börsepeople im Podcast S23/02: Markus Cserna

- Turkish Airlines und Flughafen Wien schließen Gro...

- DAX-Frühmover: Siemens Energy, SAP, Deutsche Post...

Featured Partner Video

Private Investor Relations Podcast #22: Christian Schreckeis holt mit seinem OeBFA-Team einen internationalen IR-Award nach Österreich

Christian Schreckeis ist Abteilungsleiter Emissions- und Portfoliomanagement, Investor Relations & Bundeshaushalt bei der Österreichischen Bundesfinanzierungsagentur (OeBFA). Mit seinem Team hat er...

Books josefchladek.com

Das Neue Haus

1941

Verlag Dr. H. Girsberger & Cie

Donde el viento da la vuelta

2023

Self published

So lebt man heute in Rußland

1957

Blüchert

Albert Renger-Patzsch

Albert Renger-Patzsch Robert Frank

Robert Frank Jan Holkup

Jan Holkup Ray K. Metzker

Ray K. Metzker  Michael Rathmayr

Michael Rathmayr Tenmei Kanoh

Tenmei Kanoh