28.08.2019, 12177 Zeichen

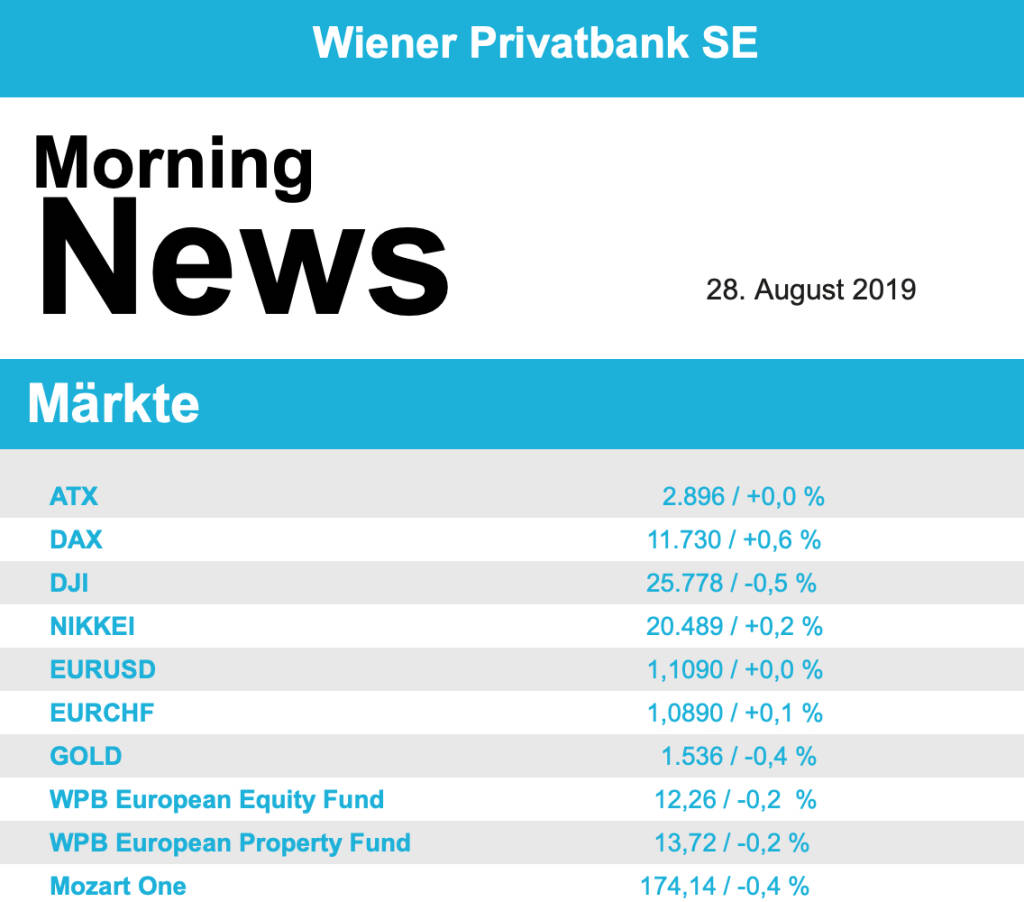

Mit den Kursen an Europas Börsen ist es am Dienstag weiter leicht nach oben gegangen. Fundamental Neues gab es nicht. Die übergeordneten Themen blieben der US-chinesische Handelsstreit, Brexit, die Wirtschaftslage sowie Italien. US-Präsident Donald Trump hatte zuletzt versöhnlichere Töne im Handelsstreit angeschlagen und auch der G7-Gipfel verlief vergleichsweise turbulenzfrei, was die Stimmung etwas stützte.Der DAX gewann 0,6 Prozent auf 11.730 Punkte, der Euro-Stoxx-50 legte um 0,6 Prozent auf 3.370 zu. An der Mailänder Börse ging es mit den Kursen deutlicher um 1,5 Prozent nach oben. Treiber in Mailand war die Hoffnung, dass der bisherige Regierungspartner 5-Sterne-Bewegung (5S) eine Koalition mit den Sozialdemokraten (PD) unter dem bisherigen Regierungschef Giuseppe Conte eingeht und auf diesem Weg Neuwahlen verhindert werden. Bei der Zweitveröffentlichung der deutschen BIP-Daten für das zweite Quartal wurde derweil die erste Lesung von minus 0,1 Prozent gegenüber dem Vorquartal bestätigt.

Die Aktien von PNE gewannen 11,8 Prozent. Der Windparkprojektierer hatte bestätigt, dass er sich in Kooperationsgesprächen mit Morgan Stanley Infrastructure Partners (MSIP) befindet, die auch zu einer Übernahme führen könnten. Die skandinavische Fluggesellschaft SAS muss bei ihren Effizienzbemühungen angesichts des konjunkturellen Gegenwinds nachlegen. CEO Rickard Gustafson stellte weitere Sparmaßnahmen in Aussicht. Im abgelaufenen dritten Geschäftsquartal erfüllte SAS die Erwartungen und bestätigte den Ausblick. Für die Aktie ging es um 2 Prozent nach unten. Ganz anders Lufthansa : Hier ging es nach einer Kaufempfehlung gleich um 3 Prozent nach oben.

Wie erwartet fällt die Aktie von Axel Springer aus dem MDAX heraus. Die Beteiligung des Finanzinvestors KKR von bislang 42,5 Prozent führt dazu, dass der Streubesitz zu gering für eine Indexmitgliedschaft geworden ist. Nachrücker ist wie erwartet die Cancom -Aktie (plus 3,1 Prozent) aus dem SDAX, die dort durch Instone Real Estate Group (plus 3,4 Prozent) ersetzt wird. Instone legte zudem Geschäftszahlen vor. Insgesamt erholt zeigte sich der Immobiliensektor. Vonovia gewannen 2,1 Prozent, Deutsche Wohnen 1,1 Prozent, Ado 0,5 Prozent und Adler Real Estate 4,4 Prozent. Glasverpackungen liegen im Trend, davon profitiert die Schweizer Vetropack. Für die Aktie ging es nach den Halbjahreszahlen um 11 Prozent nach oben.

Die Wiener Börse hat am Dienstag wenig verändert geschlossen. Der ATX fiel 1,28 Punkte oder 0,04 Prozent auf 2896,19 Einheiten.

Der Leitindex des heimischen Aktienmarktes war negativ gestartet, tendierte am Nachmittag jedoch über weite strecken deutlich im Plus, bevor er im Späthandel seine Gewinne wieder abgeben musste. Das europäische Marktumfeld präsentierte sich hingegen weitgehend mit Gewinnen. Für zahlreiche Impulse sorgten in Wien Zahlenvorlagen und Analysteneinschätzungen. Besonders auffällig zeigten sich die Anteilsscheine von Warimpex . Immobilienverkäufe verhalfen dem Hotel- und Büroimmobilienentwickler bis Juni zu höheren operativen Ergebnissen. Die Warimpex-Aktien gingen mit einem satten Aufschlag von 6,39 Prozent auf 1,42 Euro aus dem Handel.

Im Vorfeld der Zahlenvorlage schlossen die Uniqa-Titel um 0,30 Prozent schwächer auf 8,22 Euro. Bereits gestern Dienstagfrüh hat der Branchenkollege Vienna Insurance Group (VIG ) seine Halbjahresergebnisse präsentiert. Die VIG ist in der ersten Jahreshälfte gewachsen und hat den Gewinn deutlich gesteigert. Ein kräftiges Einnahmenplus brachte der Verkauf von Versicherungen über den Bankschalter. Die Schaden-Kosten-Quote blieb trotz höherer Schäden stabil, teilte die Versicherung mit. Der Ausblick für das Gesamtjahr wurde bestätigt. Für die VIG-Papiere ging es um 1,29 Prozent auf 22,95 Euro abwärts. Noch schwächer gingen die Kurse von Agrana (minus 1,97 Prozent auf 15,90 Euro), Addiko (minus 2,30 Prozent auf 17,00 Euro) und Flughafen Wien (minus 3,68 Prozent auf 36,65 Euro) aus dem Handel.

Nach einem insgesamt volatilen Handel hat die Wall Street am Dienstag mit Abgaben geschlossen. Investoren verwiesen auf die weiterhin bestehende Skepsis hinsichtlich der Entwicklungen im US-chinesischen Handelsstreit. Zwar hatte es zuletzt leichte Entspannungssignale gegeben, doch echte Fortschritte in den Gesprächen sind weiter nicht in Sicht. Auch das besser als erwartet ausgefallene US-Verbrauchervertrauen konnte den Markt nicht stützen, zumal die Erwartungen der Konsumenten deutlicher gefallen sind.

Der Dow -Jones-Index verlor 0,5 Prozent auf 25.778 Punkte. Er bewegte sich dabei in einer Handelsspanne zwischen 26.054 und 25.721 Punkten. Der S&P-500 fiel um 0,3 Prozent auf 2.869 Punkte und für den Nasdaq -Composite ging es um 0,3 Prozent auf 7.827 Punkte nach unten. Dabei kamen auf die 1.083 (Montag: 1.968) Kursgewinner 1.893 (972) -verlierer, während 71 (90) Titel unverändert schlossen.

Die Stimmung unter der US-Verbraucher hat sich im August zwar weniger stark als befürchtet eingetrübt, doch der Index für die Erwartungen fiel deutlicher zurück als erwartet, was darauf hindeuten könnte, dass die Konsumenten mit keiner schnellen Lösung des US-chinesischen Handelskonflikts rechnen. Die Verbraucher spielen eine Schlüsselrolle für die US-Wirtschaft, weil rund 70 Prozent des Bruttoinlandsprodukts vom Privatkonsum abhängen. Am Rentenmarkt zeigte sich die Zinsstrukturkurve zwischen der 2- und 10-jährigen Fälligkeit invers und sendete damit erneut Rezessionssignale aus. Vor allem am langen Ende des Marktes war die Nachfrage hoch für die vermeintliche Sicherheit der Festverzinslichen. Die Rendite zehnjähriger US-Staatsanleihen fiel um 6,0 Basispunkte auf 1,47 Prozent, die Rendite 30-jähriger Papiere gab sogar um 8,4 Basispunkte auf 1,95 Prozent nach - zweijährige Papiere rentierten mit 1,51 Prozent.

Fallende Marktzinsen trieben den Goldpreis erneut an. Die Feinunze stieg zum US-Settlement um weitere 1,0 Prozent auf 1.552 Dollar und erreichte damit den höchsten Stand seit mehr als sechs Jahren. Sinkende Leitzinsen und die Sorge vor einem Konjunkturabschwung machen das Edelmetall weiterhin zum Gewinner des Handelskonflikts. Dazu komme die Skepsis hinsichtlich des Handelsstreits. Am Devisenmarkt tat sich tendenziell wenig, der Wechselkurs des Euro zum Dollar lag nahezu unverändert auf dem Niveau des Vorabends. Die Gemeinschaftswährung notierte knapp unter der Marke von 1,11 Dollar seitwärts. Im späten US-Handel lag der Euro bei 1,1090 Dollar.

Die Ölpreise legten kräftig zu. Der Iran hat laut Analysten eingeräumt, dass die Erdölexporte massiv unter den Sanktionen der USA leiden. Zwar hat sich US-Präsident Trump im Grundsatz zu einem Treffen mit seinem iranischen Kollegen Hassan Ruhani im Atomstreit bereit gezeigt. Doch verlangt der Iran zuvor die Aufhebung der Sanktionen. Der Preis für ein Barrel der US-Sorte WTI stieg zum US-Settlement um 2,4 Prozent auf 54,93 Dollar, Nordseeöl der Sorte Brent legte um 1,4 Prozent auf 59,51 Dollar zu.

Im Blickpunkt stand der Tabaksektor mit einer sich anbahnenden Fusion. Platzhirsch Philip Morris führt mit Wettbewerber Altria Gespräche über eine mögliche Fusion unter Gleichen. Eine Garantie, dass es zu einer Vereinbarung oder Transaktion komme, gebe es aber nicht, hieß es. Durch die Fusion wollen sich die beiden Konzerne im Bereich E-Zigaretten stärken und für eine stärkere staatliche Regulierung gerüstet sein. Die Aktien von Altria und Philip Morris standen deutlich unter Druck und verloren 4 bzw. 7,8 Prozent. Johnson & Johnson zogen um 1,4 Prozent an. Das Unternehmen wurde zwar wegen angeblich irreführender Werbung für abhängig machende Schmerzmittel zu einer Entschädigungszahlung von 572 Millionen Dollar verurteilt, die Staatsanwaltschaft hatte aber bis zu 17 Milliarden Dollar gefordert. Johnson & Johnson kündigte dessen ungeachtet Berufung an.

Vorbörslich sind die Märkte heute Mittwoch in Europa nahezu unverändert indiziert. Die asiatischen Börsen präsentieren sich heute bislang ebenso uneinheitlich. Makroökonomisch stehen heute in Europa das GfK-Verbrauchervertrauen in Deutschland, die Geldmenge (EUR) 07/19 sowie das Verbrauchervertrauen in Italien im Fokus der Märkte. In den USA erwarten wir die Veröffentlichung der Daten zu den Hypothekenanträgen. Unternehmensseitig erwarten wir heute Geschäftszahlen von Frequentis , Immofinanz (nach Börsenschluss) UBM und Uniqa (siehe unten).

UNTERNEHMENSNACHRICHTEN

Frequentis

Ergebnis verbessert - Umsatz um 7,0% auf EUR 132,4 Mio. gestiegen, senkt Halbjahresverlust auf EUR 2,4 Mio. - Hoher Auftragsbestand sichert Umsatz für 2019 schon im Halbjahr zu über 80% ab. Dividendenvorschlag an die a.o. Hauptversammlung von EUR 0,10 je Aktie. Wachstumskurs bestätigt. Für das Gesamtjahr 2019 geht das Unternehmen von einer neuerlichen Steigerung des Auftragseingangs gegenüber dem Jahr 2018 aus.

Frequentis stockt Aufsichtsrat um B&C Vertreterin auf. Petra Preining soll am 20. September in den Aufsichtsrat des Wiener Technologieunternehmens gewählt werden.

UNIQA Group

Das heimische Versicherungsunternehmen UNIQA berichtete heute seine Q2/19 Zahlen, die etwas über den Erwartungen blieben. Die abgegrenzten Prämien im Eigenbehalt sind um 1,6% auf €1.194 Mio. gestiegen. Während es bei der Schaden- und Unfallversicherung und der Krankenversicherung weitere Zugewinne zu vermelden gab, war im Lebensversicherungsbereich ein Rückgang zu verzeichnen. Aufgrund gestiegener Versicherungsleistungen und höherer Aufwendungen für den Versicherungsbetrieb fiel das versicherungstechnische Ergebnis im Q2/19 dennoch mit€-7,3 Mio. niedriger als im Vorjahr aus (Q2/18: €29,7 Mio.). Die Combined ratio erhöhte sich im H1/19 aufgrund der gestiegenen Kosten unter anderem aus dem langfristigen Investitionsprogramm auf 97,3% (1 – 6/2018: 97,1%). Ein deutlich gestiegenes Kapitalanlageergebnis führte zu einem verbesserten nicht versicherungstechnischen Ergebnis, das sich auf €115,4 Mio. verdoppelte. Insgesamt resultierte dies in einem Anstieg des operativen Ergebnisses um 24,0% auf €108,1 Mio.. Während das Ergebnis vor Steuern um 26,7% auf €93,6 Mio. zulegte, lag das Periodenergebnis mit €74,4 Mio. um 18,8% über dem Vorjahreswert. UNIQA erwartet für 2019 ein moderates Wachstum des Gesamtprämienvolumens von ungefähr 1%. Durch das 2016 gestartete größte Investitionsprogramm in der Unternehmensgeschichte wird das Ergebnis vor Steuern im GJ 2019 und darüber hinaus belastet. Insgesamt soll das Ergebnis vor Steuern im laufenden Geschäftsjahr – bereinigt um den Einmaleffekt aus dem Verkauf der Casinos Austria Aktiengesellschaft – über jenem des Vorjahres liegen. Zudem soll die Combined Ratio weiter verbessert werden.

Q2/19: Operatives Ergebnis: €108,1 Mio. (Vj. 87,2); Ergebnis vor Steuern: €93,6 Mio. (76,4e); Periodenergebnis: €74,4 Mio. (59,8e)

UBM Development

Der heimische Immobilienentwickler UBM Development veröffentlichte heute seine Q2/19 Ergebnisse, die wie angekündigt einen etwas langsameren Start im ersten Halbjahr widerspiegelten. Die Umsatzerlöse im zweiten Quartal im Vorjahresvergleich gingen deutlich um 70,8% auf €56,0 Mio. zurück, was daran liegt, dass in der Berichtsperiode keine großen Projekte übergeben wurden. Das EBIT reduzierte sich um 6,5% auf €21,5 Mio. und das Periodenergebnis erhöhte sich um 36,1% auf €16,6 Mio.. Das sehr gute Ergebnis in der aktuellen Berichtsperiode resultierte aus bedeutenden Fortschritten bei zwei Trade- und einem Forward-Sale, die bereits im ersten Halbjahr 2019 zu Wertanpassungen führten und damit ergebniserhöhend wirkten, sich aber erst in den Folgequartalen in der Gesamtleistung niederschlagen. Die Pipeline konnte um weitere €200 Mio. gesteigert werden auf den neuen Rekordwert von €2 Mrd.. Der Ausblick für das laufende Geschäftsjahr wurde angehoben: Das Unternehmen geht nun von einem Ergebnis vor Ertragsteuern (EBT) von €65 Mio. aus (zuvor €55 Mio.) bzw. von einem Nettogewinn in Höhe von €47-50 Mio. (zuvor €40 Mio.) aus. t. Grund für diese Anhebung ist nicht nur die gute Ergebnisentwicklung im ersten Halbjahr 2019, sondern auch die erfolgreichen Verkaufsaktivitäten und deren Ergebnisauswirkungen in der zweiten Jahreshälfte.

Q2/19: Umsatz: €56,0 Mio. (Vj. 191,8), EBIT: €21,5 Mio. (Vj. 23,0), Periodenergebnis: €16,6 Mio. (14,4e)

Wiener Börse Party #1112: ATX etwas schwächer, AT&S erneut vorne, Chance für interne Porr-Believer, Frequentis Early Bird Chance

Adler Real Estate

Uhrzeit: 09:00:58

Veränderung zu letztem SK: 0.68%

Letzter SK: 8.84 ( 0.00%)

Agrana

Uhrzeit: 19:23:44

Veränderung zu letztem SK: 0.22%

Letzter SK: 11.30 ( 0.00%)

ATX

Uhrzeit:

Veränderung zu letztem SK: -0.01%

Letzter SK: 5434.40 ( -0.33%)

Axel Springer

Uhrzeit: 17:08:15

Veränderung zu letztem SK: -0.01%

Letzter SK: 0.00 ( 0.00%)

Cancom

Uhrzeit: 19:21:19

Veränderung zu letztem SK: -1.79%

Letzter SK: 23.70 ( -0.42%)

DAX Letzter SK: 23.70 ( 2.39%)

Deutsche Wohnen

Uhrzeit: 19:22:57

Veränderung zu letztem SK: -2.80%

Letzter SK: 21.40 ( 1.66%)

Dow Inc.

Uhrzeit: 19:22:24

Veränderung zu letztem SK: 0.86%

Letzter SK: 29.20 ( -1.22%)

Flughafen Wien

Uhrzeit: 19:24:06

Veränderung zu letztem SK: 0.00%

Letzter SK: 53.00 ( 0.00%)

Frequentis

Uhrzeit: 19:24:09

Veränderung zu letztem SK: -0.26%

Letzter SK: 75.60 ( 0.27%)

Gold Letzter SK: 75.60 ( 2.23%)

Immofinanz

Uhrzeit: 19:23:40

Veränderung zu letztem SK: 0.10%

Letzter SK: 15.74 ( -1.19%)

Instone Real Estate

Uhrzeit: 19:24:40

Veränderung zu letztem SK: -0.80%

Letzter SK: 8.80 ( -2.11%)

Johnson & Johnson

Uhrzeit: 19:24:39

Veränderung zu letztem SK: -0.31%

Letzter SK: 210.50 ( 0.46%)

Lufthansa

Uhrzeit: 19:23:10

Veränderung zu letztem SK: -1.21%

Letzter SK: 8.20 ( 7.89%)

Nasdaq Letzter SK: 8.20 ( 0.00%)

UBM

Uhrzeit: 19:21:17

Veränderung zu letztem SK: 0.00%

Letzter SK: 19.10 ( 0.00%)

Uniqa

Uhrzeit: 19:22:19

Veränderung zu letztem SK: 0.83%

Letzter SK: 15.64 ( -1.51%)

VIG

Uhrzeit: 19:24:04

Veränderung zu letztem SK: 0.31%

Letzter SK: 63.70 ( -2.45%)

Vonovia SE

Uhrzeit: 19:24:11

Veränderung zu letztem SK: -5.13%

Letzter SK: 25.73 ( 3.04%)

Warimpex Letzter SK: 25.73 ( -0.21%)

Bildnachweis

1.

Aktien auf dem Radar:CPI Europe AG, Wienerberger, RHI Magnesita, EuroTeleSites AG, Agrana, Telekom Austria, Austriacard Holdings AG, Gurktaler AG VZ, Hutter & Schrantz Stahlbau, Hutter & Schrantz, Linz Textil Holding, Josef Manner & Comp. AG, Stadlauer Malzfabrik AG, BKS Bank Stamm, Oberbank AG Stamm, Kapsch TrafficCom, DO&CO, FACC, Polytec Group, SBO, Verbund, voestalpine, Amag, CA Immo, Flughafen Wien, Österreichische Post.

Random Partner

Warimpex

Die Warimpex Finanz- und Beteiligungs AG ist eine Immobilienentwicklungs- und Investmentgesellschaft. Im Fokus der Geschäftsaktivitäten stehen der Betrieb und die Errichtung von Hotels in CEE. Darüber hinaus entwickelt Warimpex auch Bürohäuser und andere Immobilien.

>> Besuchen Sie 54 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Österreich-Depots: Etwas schwächer (Depot Kommentar)

» Börsegeschichte 11.3.: Extremes zu Uniqa (Börse Geschichte) (BörseGeschi...

» Nachlese: Peter Thier, Deadline by Thalia (audio cd.at)

» Maersk Aktie: China macht Druck ( Finanztrends)

» Tulasee Bio-ethanol Aktie: Warnsignale ( Finanztrends)

» Datenschutz 2026: Warum Chefs jetzt handeln müssen ( Finanztrends)

» US-Regierung will zum globalen Gatekeeper für KI-Hardware werden ( Finan...

» PIR-News: Research zu Palfinger, News zu Porr und Dad.at, neue Aktie für...

» Crypto Blockchain Industries Aktie: Sektor-Erholung ( Finanztrends)

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Wiener Börse: ATX gibt am Mittwoch 0,33 Prozent nach

- Wiener Börse Nebenwerte-Blick: Linz Textil steigt...

- Wie Linz Textil Holding, Josef Manner & Comp. AG,...

- Wie SBO, OMV, VIG, AT&S, DO&CO und Strabag für Ge...

- Österreich-Depots: Etwas schwächer (Depot Kommentar)

- Börsegeschichte 11.3.: Extremes zu Uniqa (Börse G...

Featured Partner Video

178. Laufheld Online Workout für Läufer

0:00 - Start des Workouts / start of workout -------------------------------------------------------------------------------------------------------------- Mehr Infos und Einblicke findet ihr auf...

Books josefchladek.com

Remedy

2025

Nearest Truth

Photographie n'est pas L'Art

1937

GLM

Typografische Entwurfstechnik

1932

Akadem. Verlag Dr. Fr. Wedekind & Co

Léon-Paul Fargue & Roger Parry & Fabian Loris

Léon-Paul Fargue & Roger Parry & Fabian Loris Mikio Tobara

Mikio Tobara Jerker Andersson

Jerker Andersson Joselito Verschaeve

Joselito Verschaeve Livio Piatti

Livio Piatti