11.03.2019, 6988 Zeichen

Andreas Kern" data-udi="umb://media/6dc0a03189d846a88cd0b6381a4e183f" />

Andreas Kern" data-udi="umb://media/6dc0a03189d846a88cd0b6381a4e183f" />Es ist bemerkenswert, wenn sich jemand wie Carson C. Block zu Aspekten der Märkte äußert und dafür auch in Deutschland eine große Plattform erhält. Sein Bekanntheitsgrad dürfte jedenfalls nach einem aktuellen Gastbeitrag für die Wirtschaftswoche sprunghaft in die Höhe geschnellt sein. Block, Chef von Muddy Waters Research, ist einer der nach Unternehmen sucht, bei denen etwas faul ist, um sie dann aggressiv zu shorten. Er fischt also, wie der Firmenname schon verrät, buchstäblich im Trüben. Mit der Tätigkeit macht er sich nicht unbedingt viele Freunde, schon gar nicht unter den Vorständen jener Unternehmen, die tatsächlich etwas zu verbergen haben.

Stresstest der besonderen Art

Dass er gerade jetzt so prominent zu Wort kommt, ist natürlich den Nachwehen um die jüngste Negativpresse beim Zahlungsdienstleister Wirecard geschuldet. Zwar war Block dort nicht involviert, aber das Unternehmen wurde schon mehrfach von Short Sellern angegriffen, konnte sich bislang jedoch noch jedes Mal wieder stabilisieren. Die Nachricht hinter der Nachricht ist eine andere: Es gibt eine kleine, aber höchst sachverständige Gruppe von Anlegern, die den Kurszettel beständig nach Unternehmen mit negativem Überraschungspotenzial durchsuchen. Sobald auch nur ein bisschen Blut im Wasser ist, unterziehen sie diese Unternehmen mit ihren Short-Attacken dann einem Stresstest der besonderen Art. Jetzt, wo die Konjunktur schwächelt und die gut zweimonatige Börsenerholung langsam an Fahrt zu verlieren droht, dürfte vermehrt mit solchen Short-Attacken zu rechnen sein. Selbst eine Wiederaufnahme des Abwärtstrends aus dem Jahr 2018 erscheint perspektivisch möglich. Es dürfte von daher lohnend sein, sich einmal jene Strategien genauer anzusehen, für die ein aufwärtsstrebender Gesamtmarkt nicht die entscheidende Erfolgsvoraussetzung ist.

Die Emotionen der anderen

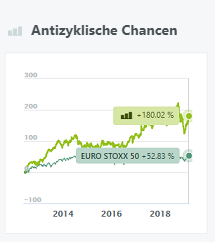

Unabhängig davon, welchen Verlauf die Börsen in den nächsten Monaten nehmen werden, sollte Ralf Werner („RalfWerner“) mit seinem wikifolio „Antizyklische Chancen“ gut aufgestellt sein. Denn Werner beutet primär jene irrationalen Übertreibungen aus, die in jeder Börsenphase mit schöner Regelmäßigkeit auftreten. In kürzeren Zeitfenstern konnte die Korrektur solcher nicht haltbarer Kursbewegungen auch schon in zahlreichen Studien wissenschaftlich nachgewiesen werden. Mit dem Herzstück seiner Anlagephilosophie bewegt sich Werner also auf solidem Fundament. Ergänzt wird das Ganze durch ein „klares Risiko- und Moneymanagement“ wobei ein Richtwert für das Risiko pro Einzelposition von maximal 2 % des Portfolios angestrebt wird.

Dieser vergleichsweise hohe Wert erklärt sich auch vor dem Hintergrund der Größe der einzelnen Positionen. Die Gewichtung der Francotyp-Aktie liegt aktuell bei satten 33 %, die der TUI bei weiteren 30 %. Der Erfolg gibt Werner jedenfalls Recht: Seit dem Start im Mai 2012 erwirtschaftete er eine Performance von knapp 180 %. Und obwohl auch dieses wikifolio in der schwierigen zweiten Jahreshälfte 2018 zwischenzeitlich ordentlich Federn lassen musste, steht auf Jahressicht bereits wieder eine Performance von knapp +5 % zu Buche.

Der kleine Preis großer Gewinne

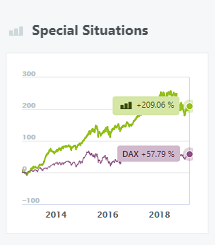

Ebenfalls eine eher marktunabhängige Strategie verfolgt Christian Scheid („Scheid“) mit seinem wikifolio „Special Situations“. Scheid dürfte den meisten Lesern kein Unbekannter sein, gehört er doch seit Jahren zu den Stars unter den wikifolio-Tradern. Allerdings hat das Jahr 2018 auch in seinem wikifolio Spuren hinterlassen. Ein Maximalverlust von 23,2 % schmerzt, auch wenn auf Sicht der letzten zwölf Monate nur noch ein Minus von 9,8 % zu Buche schlägt. Allerdings relativieren sich diese Werte vor dem Hintergrund seiner Gesamtperformance von rund 209 % seit Auflegung im September 2012. Dass weit überproportionale Renditen mit erhöhten Risiken erkauft werden, ist eine Binsenweisheit.

Solange die Relationen in einem derart positiven Verhältnis stehen wie hier, ist das auch nicht ernsthaft zu beanstanden. Zudem hat sich die Grundidee der „Special Situations“, von denen Scheid ein ganzes Dutzend aufzählt, über viele Jahre bewährt. Die beiden Top-Positionen des breit gestreuten wikifolios sind derzeit übrigens Scout24 und Grenke.

Gut gerüstet

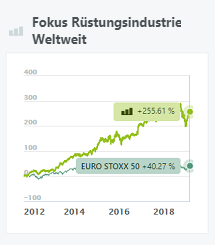

Wenn es eine Branche gibt, an der sich die Geister scheiden, dann ist es die Rüstungsindustrie. Während Anhänger sogenannter ethischer Investments die Nase rümpfen, wird mit Waffen, Verteidigung und den angrenzenden Bereichen seit Jahren gutes Geld verdient. Das hat auch Thomas Hapala („CashCow“) erkannt und im Dezember 2011 das wikifolio „Fokus Rüstungsindustrie Weltweit“ aus der Taufe gehoben. Alleine das zeigt, dass hier jemand unabhängig genug agiert, um auch einmal ausdrücklich gegen den zeitgeistigen Strom zu schwimmen. Obwohl auch Hapala im Jahr 2018 einen Einbruch von rund einem Viertel zu beklagen hatte, ist das wikifolio auf Jahressicht mit +0,4 % sogar schon wieder über der Nulllinie. Die Gesamtperformance von +252 % seit Auflegung ist dagegen schlicht sensationell.

Sie zeigt auch, wie stark der Basistrend der weithin ungeliebten Branche tatsächlich ist, denn Hapala verfolgt explizit einen „sehr passiven“ Ansatz mit einem Minimum an Umschichtungen. In einer konfliktbeladenen Welt werden die Unternehmen der Rüstungsindustrie wohl auch künftig ein vergleichsweise krisensicheres Auskommen haben – ob einem das gefällt, oder nicht.

Was kommt?

Das sollten Anleger im Auge behalten

Die Wirtschaftsdaten der kommenden Woche stehen ganz im Zeichen der US-Verbraucher. Am Dienstag werden die Kern-Preisraten veröffentlicht, am Freitag folgt dann das Verbrauchervertrauen, ermittelt von der Universität Michigan. Der Datenkranz ist insbesondere für die weitere Zinspolitik der Fed relevant. Auf der politischen Bühne ist für den kommenden Dienstag die erste einer Reihe von Brexit-Abstimmungen im britischen Unterhaus vorgesehen. Voraussichtlich wird der mit der EU ausgehandelte Vertrag aber auch diesmal keine Mehrheit finden.

Am kommenden Donnerstag verkündet zunächst EuroStat das Wirtschaftswachstum der vergangenen zwölf Monate im Euroraum, gefolgt von der Zinsentscheidung der EZB. Weder von den Wachstumszahlen noch von der Zinsentscheidung werden sensationelle Neuigkeiten erwartet.

Disclaimer: Jedes Investment in Wertpapiere und andere Anlageformen ist mit diversen Risiken behaftet. Es wird ausdrücklich auf die Risikofaktoren in den prospektrechtlichen Dokumenten der Lang & Schwarz Aktiengesellschaft (Endgültige Bedingungen, Basisprospekt nebst Nachträgen bzw. den Vereinfachten Prospekten) auf www.wikifolio.com, www.ls-tc.de und www.ls-d.ch hingewiesen. Die Performance der wikifolios sowie der jeweiligen wikifolio-Zertifikate bezieht sich auf eine vergangene Wertentwicklung. Von dieser kann nicht auf die künftige Wertentwicklung geschlossen werden. Der Inhalt dieser Seite stellt keine Anlageberatung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar.

Im Original hier erschienen: Blut im Wasser

Jahresrückblick - Die Zwei vom Börsenradio - Peter Heinrich und Andreas Groß - Unser schönstes Interview? Alle!

Bildnachweis

Aktien auf dem Radar:Pierer Mobility, UBM, Palfinger, Immofinanz, Addiko Bank, CA Immo, SBO, Porr, Rosenbauer, EuroTeleSites AG, Frequentis, Kostad, Linz Textil Holding, Marinomed Biotech, Wiener Privatbank, Warimpex, Agrana, Amag, EVN, Flughafen Wien, OMV, Österreichische Post, Telekom Austria, Uniqa, VIG.

Random Partner

Wienerberger

Wienerberger ist der größte Ziegelproduzent weltweit. Das Unternehmen vereinigt die Geschäftsbereiche Clay Building Materials und Pipes & Pavers. Der Wertschöpfungsprozess ist die Fertigung und die Vermarktung von Baustoffen und Systemlösungen für Gebäude und Infrastruktur.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Österreich-Depots: Weekend-Bilanz (Depot Kommentar)

» Börsegeschichte 20.12.: Rath, Andritz, Raiffeisen (Börse Geschichte) (Bö...

» PIR-News: News von Pierer Mobility/KTM, CA Immo, Marinomed, Research zu ...

» Nachlese: Christoph Urbanek spricht über seinen 10-Prozent-Bond (Christi...

» Wiener Börse Party #807: Verfallstag, Wiener Börse könnte 2025 schnell d...

» Börsepeople im Podcast S16/13: Christoph Urbanek

» Wiener Börse Party #806: ATX schwächer, morgen Verfallstag, im Jänner un...

» Österreich-Depots: Schwächer (Depot Kommentar)

» Börsegeschichte 19.12.: Kapsch TrafficCom, S Immo, UBM (Börse Geschichte...

» PIR-News: Aufträge für Porr und Frequentis, News von Valneva, AT&S, AMAG...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A3C5R2 | |

| AT0000A2U4X2 | |

| AT0000A2REB0 |

- Wiener Börse Nebenwerte-Blick: Pierer Mobility st...

- Wiener Börse: ATX am Freitag wenig verändert, AT&...

- Wie AT&S, Lenzing, Verbund, SBO, OMV und RBI für ...

- Wie Pierer Mobility, Warimpex, Wiener Privatbank,...

- Österreich-Depots: Weekend-Bilanz (Depot Kommentar)

- Börsegeschichte 20.12.: Rath, Andritz, Raiffeisen...

Featured Partner Video

Alsercast #10: Althanquartier immer schöner, Bitte an RAF Camora, Eisbaden-Wunsch; Klimapolitik okay, sonst aber politisches Versagen

Eine wilde Reise wie immer mit Christoph Weißenbäck, die beim Althanquartier (das immer schöner wird) beginnt, was sogar meinen lieben Wegbegleiter, Ex-Börsechef Stefan Zapotocky, in die Bezirksmed...

Books josefchladek.com

Twenty-one Years in One Second

2015

Peperoni Books

Changing New York

1939

E.P. Dutton & Co

Nothing Personal

2024

GOST

The Last Resort

1986

Promenade Press

Gruvarbetare i Wales

1977

Trydells

Meinrad Schade

Meinrad Schade Yasuhiro Ishimoto

Yasuhiro Ishimoto Eron Rauch

Eron Rauch