28.02.2018, 11466 Zeichen

Die Erholungsrally an den europäischen Börsen ist am Dienstag etwas ins Stocken gekommen, alle wichtigen Indices mussten mit leichten Abgaben den Tag beenden. Es gab kaum bedeutende Nachrichten, die Investoren inspirieren hätten können, und so war zunächst einmal Zurückhaltung und Vorsicht angesagt. Medienunternehmen hatten im Branchenvergleich mit einem Plus von 1,4% die Nase vorn, der Sektor wurde beflügelt vom sich anbahnenden Bieterrennen um Sky Plus. Nachdem Comcast angekündigt hatte, den britischen Pay-TV Anbieter übernehmen zu wollen, sprang der Kurs von Sky um 20,5% in die Höhe. Schlusslicht bei den Sektoren waren wie schon am Vortag die Immobilienunternehmen, die ein Minus von 1,3% hinnehmen musste. Im gleichen Ausmaß mussten auch die Hersteller von Konsum- und Haushaltsprodukten abgeben. Die Ankündigung der Standard Chartered Bank, nach zwei mageren Jahren wieder eine Dividende ausschütten zu wollen, liess die Aktie 1,2% zulegen. Philips will die Anteile an seiner ehemaligen Lichttochter Philips Lightning weiter reduzieren, der Kurs des Unternehmens gab daraufhin um 2,0% nach. Im Vorfeld der morgigen Zahlenpräsentation musste Essilor 3,1% tiefer schliessen, Fresenius berichtete von Verdacht auf Verstöße gegen Vorgaben der US-Gesundheitsbehörde FDA bei Akorn, Spekulationen über ein Platzen der geplanten Übernahme des Generikaherstellers liessen den Aktienkurs von Fresenius 4,4% ansteigen. In Deutschland hat das Bundesverwaltungsgericht Fahrverbote für Dieselautos in Städten ermöglicht, die Automobilwerte konnten die anfänglichen deutlichen Verluste allerdings rasch wieder wettmachen.

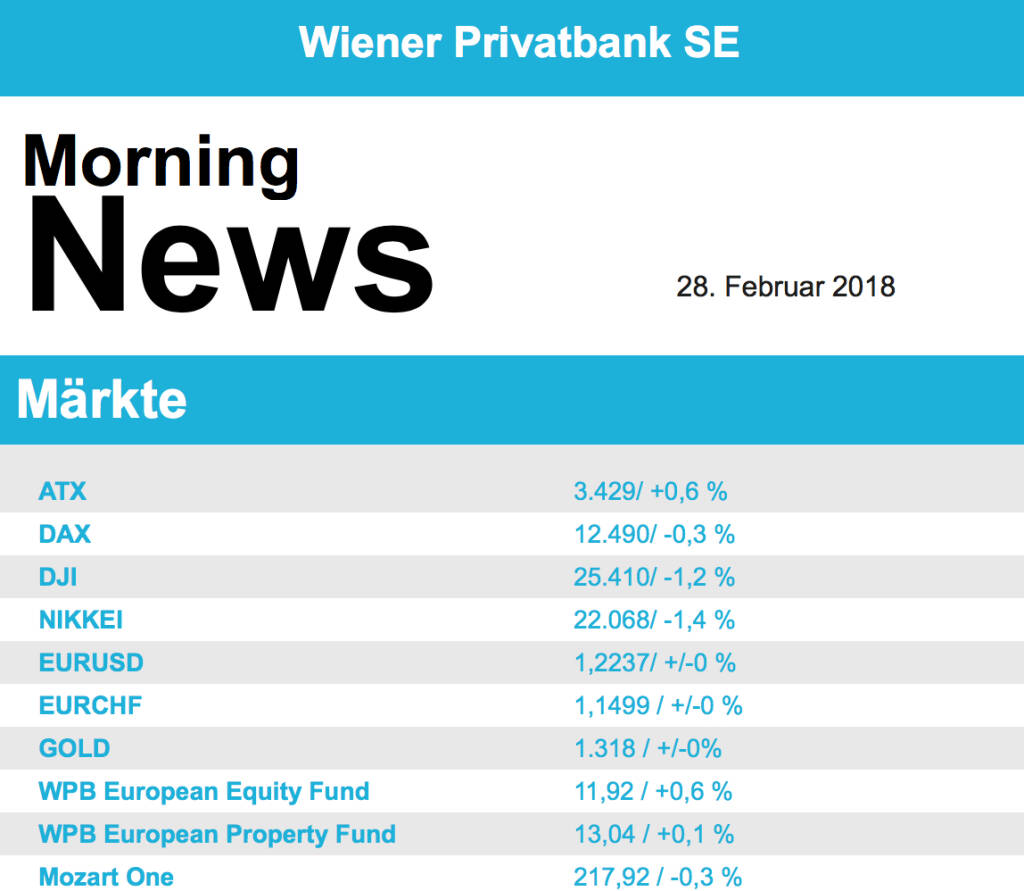

Der ATX konnte nach einem relativ volatilem Handel im Späthandel ins Plus drehen und 0,6% höher schliessen, nachdem er über Mittag zwischenzeitlich in den roten Bereich abgerutscht war. Unterstützung kam vor allem von Wienerberger mit einem Plus von 5,1% und der stark gewichteten Erste Group mit 2,1% Zuwachs. Gemischt wurden die Ergebnisse der Bawag interpretiert, nachdem der Titel zwischenzeitlich ein deutliches Plus verzeichnen konnte, kam es im späten Handel zu Abgaben und schlussendlich zu einer 0,9% tieferen Notierung als am Vortag. Flughafen Wien berichtete gestiegenen Umsatz und Gewinn, für den Aktienkurs bedeutete das letztendlich ein Plus von 0,3%. Zuwächse bei Gewinn und Umsatz im zweistelligen Bereich wurden von AMAG berichtet, das lockte Investoren an und der Titel schloss 2,0% höher.

Nach drei aufeinanderfolgenden Handelstagen mit teils kräftigen Kursgewinnen haben am Dienstag alle wichtigen US-Aktienindizes nachgegeben. Die schnellen Gewinne der vorhergegangenen Tage verleiteten viele Investoren dazu, ihre Gewinne vorerst einmal ins Trocken zu bringen. Dazu kamen wieder steigende Zinsen, am US-Anleihemarkt zog die Rendite zehnjähriger Papiere auf 2,9 Prozent an. Der neue Chef der US-Notenbank Fed, Jerome Powell, hatte in einer Rede vor einem Ausschuss des Repräsentantenhauses eine Fortsetzung des moderaten geldpolitischen Straffungskurses signalisiert. Angesichts des starken Wachstumsausblicks könne die Fed ihre Leitzinsen weiter graduell anheben. Fachleute rechnen in diesem Jahr mit drei, wenn nicht sogar vier Zinserhöhungen. Konjunkturdaten aus den Vereinigten Staaten zeigten ein gemischtes Bild. Während die Verbraucherstimmung im Februar auf den höchsten Stand seit November 2000 gestiegen war und die Erwartungen der Ökonomen übertraf, fielen die Aufträge für langlebige Güter stärker als gedacht. Heftige Kursausschläge gab es am Dienstag bei Aktien von Unternehmen, die wegen Übernahmen im Fokus stehen. Akorn stürzte 38,4% ab, nachdem Fresenius wegen möglicher Unregelmäßigkeiten überlegt, die Übernahme zu stoppen. Comcast musste auf Grund der möglichen Übernahme von Sky 7,4% abgeben. Dadurch wurde auch Walt Disney in Mitleidenschaft gezogen und war mit einem Minus von 4,5% schwächster wert im Dow.

Die Ölpreise tendierten gestern wieder deutlich schwächer, Brent notierte 1,3% tiefer, WTI musste 1,4% abgeben. Der Eur musste nach sehr ruhigem Handel zu Beginn auf Grund der möglichen Zinsschritte in den USA und einem dadurch erstarkenden Dollar abgeben, gegen Abend wurde das Währungspaar bei einer Marke von rund 1,2236 gehandelt. Ähnlich das Bild in Gold , der erstarkende Dollar machte auch dem Edelmetall zu schaffen, hier pendelte sich der Kurs im späten Handel knapp unter 1.320 US-Dollar ein.

Vorbörslich sind die europ. Börsen leicht negativ indiziert. Die asiatischen Börsen schließen uneinheitlich. Von der Makroseite werden Inflationsdaten aus der Eurozone und US-Daten gemeldet. Von der Unternehmenseite berichteten heute Früh Bayer (leicht unter Erwartungen, erwartet Closing der Mosanto Übernahme im zweiten Quartal 2018), Klöckner (im Rahmen der Erwartungen). In Österreich berichteten Erste Group, EVN , Kapsch, Wienerberger und Uniqa Ergebnisse (Details siehe unten).

UNTERNEHMENSNACHRICHTEN

Erste Group Bank AG

Die heimische Großbank legte heute Morgen die vorläufigen Ergebnisse für das Geschäftsjahr 2017 vor. Das Nettozinsergebnis lag dabei mit €4,4Mrd. nahezu auf dem Wert des Vorjahres. Das operative Ergebnis lag mit €2,5Mrd. aufgrund steigender Aufwendungen jedoch leicht unter dem Vorjahreswert von €2,7Mrd. Die Rückstellungen für faule Kredite waren mit €132Mio. nochmals unter dem Vorjahreswert. Da auch die Steuerbelastung der Firma zurückging konnte das Nettoergebnis leicht verbessert werden auf €1,3Mrd. Die Nettozinsmarge der Firma sank aufgrund des Niedrigzinsumfeldes auf 2,4% nach 2,51% im Vorjahr, die harte Kernkapitalquote (CET1) war mit 13,4% unverändert. Für das Geschäftsjahr 2018 gibt sich das Unternehmen ebenfalls zuversichtlich. Aufgrund des starken wirtschaftlichen Umfelds will die Erste im Kreditgeschäft im mittleren einstelligen Bereich wachsen. Aufgrund niedrigerer IT-Ausgaben dürften die operativen Aufwendungen zurückgehen, weswegen das Unternehmen für 2018 mit einer Steigerung des operativen Ergebnisses rechnet. Der Return on Tangible Equity soll wieder bei über 10% liegen.

FY17 (vorläufig): Nettozinsergebnis: €4,4Mrd. (Vj.: 4,4); Operatives Ergebnis: €2,5Mrd. (Vj.: 2,7); Nettoergebnis nach Minderheiten: €1,3Mrd. (Vj.: 1,3); CET1-Quote (phased-in): 13,4% (Vj.: 13,4)

Wienerberger AG

Legte heute Morgen die Ergebnisse für das Geschäftsjahr 2017 vor. Der Umsatz konnte dabei um 5% angehoben werden auf €3,1Mrd. Der Ziegelbereich (Cley Building Materials Europe) wuchs um 6%, während das Segment Rohre und Pflaster (Pipes & Pavers, P&P) um 3% zulegen konnte. Das EBITDA stieg um 3% auf €415Mio., vor allem aufgrund der guten Entwicklung im Ziegelbereich während das Segment P&P weiterhin unter dem Mangel an internationalen Projekten litt. Daneben enthält das Ergebnis kleinere Einmaleffekte aus Währungsbewegungen sowie Liegenschaftsverkäufen, das organische EBITDA Wachstum wäre bei 7% gelegen. Aufgrund einer deutlich niedrigeren Steuerquote konnte das Nettoergebnis jedoch um 50% verbessert werden auf €123,2Mio. Hierbei konnten vor allem in Nordamerika latente Steuern von €40,8Mio. aktiviert werden. Die Dividende soll dementsprechend leicht erhöht werden auf €0,3/Aktie. Für 2018 gibt sich das Unternehmen ebenfalls optimistisch. Das EBITDA soll demnach auf €450-470Mio. steigen. Darin nicht enthalten sind jedoch Aufwendungen aus Restrukturierungsmaßnahmen, die €30Mio. betragen sollen, jedoch ab 2019 Einsparungen von €15Mio. p.a. bringen. Das gesamte Investitionsvolumen soll bei €360Mio. liegen.

FY17: Umsatz: €3,1Mrd. (3,1e); EBITDA: €415Mio. (411,8e); EBIT: €178,7Mio. (219,6e); Nettoergebnis nach Minderheiten: €123,2Mio. (118,3e)

UNIQA Group

Reihte sich ebenfalls in die Phalanx der Unternehmen ein, die heute Morgen ihre Zahlen vorlegten. Das Bruttoprämienvolumen konnte im Geschäftsjahr 2017 gemäß den vorläufigen Zahlen um 4,9% angehoben werden auf €5,3Mrd., vor allem aufgrund des guten Wachstums in CEE und in der Sachversicherung in Österreich. Die Erträge aus Finanzinvestitionen gingen erwartungsgemäß um 4,7% zurück auf €560,9Mio. Aufgrund eines besseren Ergebnisses aus dem Versicherungsgeschäft konnte jedoch das Ergebnis vor Steuern um 7,4% angehoben werden auf €242,2Mio. nach €225,5Mio. im Vorjahr. Das Nettoergebnis stieg um 9% auf €161,4Mio. Die Combined Ratio verbesserte sich um 0,6bps auf 97,5%. Für das Geschäftsjahr 2018 rechnet die Firma mit einer ähnlichen Entwicklung. Zwar soll das Prämienvolumen aufgrund der Einstellung des Geschäfts mit Einmalerlägen in Polen stabil bleiben, das Ergebnis vor Steuern soll jedoch über dem Geschäftsjahr 2017 liegen. Dabei wird die Combined Ratio bei unter 97,5% gesehen.

FY 17(Vorläufig): Prämienvolumen (Brutto): €5,3Mrd. (Vj.: 5,1); Finanzergebnis: €560,9Mio. (Vj.: 588,9); Ergebnis vor Steuern: €242,2Mio. (Vj.: 225,2); Nettoergebnis: €161,4Mio. (Vj.: 148,1)

Kapsch

Legte heute Morgen aufgrund des schiefen Geschäftsjahres die Ergebnisse für das dritte Quartal 2017/18 vor. Der Umsatz konnte dabei ggü. dem Vorjahr um 7% angehoben werden auf €506,9Mio. Aufgrund höherer Personalkosten (unter anderem aufgrund der gestiegenen Anzahl an Projektausschreibungen) und negativer Währungseffekte sank das EBIT jedoch auf €35,3Mio. von €43Mio. im Vorjahr. Das Nettoergebnis lag dementsprechend mit €23,6Mio. unter dem Vorjahreswert von €30,1Mio. Für das Gesamtjahr erwartet das Unternehmen ein ähnliches Bild: Der Umsatz soll ggü. dem Vorjahr steigen, während das EBIT das Vorjahresniveau erreichen sollte (vor Sondereffekten aus Währungen und Akquisitionen).

Q1-Q3 17/18: Umsatz: €506,9 Mio. . (Vorjahresperiode: 471,5); EBIT: €35,3 Mio. (Vorjahresperiode: 43,00); Nettoergebnis nach Minderheiten: €22,9 Mio. (Vorjahr: 29,4 Mio.)

EVN

Das erste Quartal 2017/18 war in den für die EVN relevanten Märkten Österreich, Bulgarien und Mazedonien von deutlich milderen Temperaturen im Vergleich zum Vorjahr geprägt. Während die für den Berichtszeitraum geltenden Terminpreise für Grund- bzw. Spitzenlaststrom stiegen, lagen die Spotmarktpreise aufgrund der milden Witterung unter dem Niveau des Vorjahres. Die Umsatzerlöse der EVN verringerten sich im ersten Quartal 2017/18 im Jahresvergleich um 16,5 Mio. Euro bzw. 2,7 % auf 590,9 Mio. Euro. Im Einklang mit dem rückläufigen Gashandel, dem geringeren Einsatz an Primärenergieträgern für die thermische Erzeugung sowie dem witterungsbedingt geringeren Energieabsatz in Südosteuropa reduzierte sich auch der Aufwand für Fremdstrombezug und Energieträger. Die daraus resultierende Verbesserung im energiewirtschaftlichen Ergebnis führte zu einem Anstieg des EBITDA; es nahm um 11,8 Mio. Euro bzw. 5,4 % auf 231,6 Mio. Euro zu. Bei nahezu stabilen planmäßigen Abschreibungen von 65,0 Mio. Euro (Vorjahr: 65,7 Mio. Euro) reduzierten sich die Abschreibungen einschließlich der Effekte aus Werthaltigkeitsprüfungen um 28,9 Mio. Euro bzw. 30,6 % auf 65,6 Mio. Euro. Im Vorjahreswert war allerdings eine Wertminderung des bulgarischen Wasserkraftwerksprojekts Gorna Arda enthalten gewesen. Das Finanzergebnis ging – vor allem durch den Entfall positiver Einmaleffekte im Zinsergebnis des Vorjahres – auf –11,8 Mio. Euro zurück (Vorjahr: –8,6 Mio. Euro). Per Saldo erhöhte sich das Konzernergebnis um 16,9 Mio. Euro bzw. 17,7 % auf 112,2 Mio. Euro.

Unter der Annahme durchschnittlicher energiewirtschaftlicher Rahmenbedingungen ist für das Geschäftsjahr 2017/18 von einem normalisierten Konzernergebnis im Schnitt der Geschäftsjahre 2015/16 und 2016/17 auszugehen.

Q1 17/18: Umsatz: €590,9 Mio; EBIT: €166 Mio.Nettoergebnis nach Minderheiten: €122,2 Mio.

Wiener Börse Party #1099: Wiener Börse zum Februar-Verfall fester, aber mit kleiner Enttäuschung, positive Spannungsmomente bei der Porr

Amag

Uhrzeit: 22:58:46

Veränderung zu letztem SK: -0.34%

Letzter SK: 29.40 ( 4.26%)

ATX

Uhrzeit:

Veränderung zu letztem SK: -0.01%

Letzter SK: 5807.44 ( 0.33%)

Bayer

Uhrzeit: 13:03:56

Veränderung zu letztem SK: -0.36%

Letzter SK: 43.68 ( -4.16%)

EVN

Uhrzeit: 13:04:20

Veränderung zu letztem SK: -0.43%

Letzter SK: 29.20 ( 1.21%)

Flughafen Wien

Uhrzeit: 13:04:20

Veränderung zu letztem SK: 0.18%

Letzter SK: 55.20 ( -0.72%)

Fresenius

Uhrzeit: 13:03:56

Veränderung zu letztem SK: -0.31%

Letzter SK: 52.06 ( -0.04%)

Gold Letzter SK: 52.06 ( 0.96%)

Klöckner

Uhrzeit: 13:04:20

Veränderung zu letztem SK: 0.09%

Letzter SK: 11.02 ( 0.00%)

Philips

Uhrzeit: 13:04:20

Veränderung zu letztem SK: 0.23%

Letzter SK: 26.40 ( 0.57%)

Sky

Uhrzeit: 23:00:31

Veränderung zu letztem SK: 0.23%

Letzter SK: 0.00 ( 0.00%)

Uniqa

Uhrzeit: 13:04:20

Veränderung zu letztem SK: -0.54%

Letzter SK: 16.74 ( 2.32%)

Walt Disney

Uhrzeit: 13:04:15

Veränderung zu letztem SK: -0.61%

Letzter SK: 90.10 ( -0.40%)

Wienerberger

Uhrzeit: 13:04:20

Veränderung zu letztem SK: -0.29%

Letzter SK: 30.58 ( -0.39%)

Bildnachweis

1.

Aktien auf dem Radar:Kapsch TrafficCom, Strabag, Agrana, Bajaj Mobility AG, Addiko Bank, Austriacard Holdings AG, Amag, Rosgix, DO&CO, Porr, FACC, BKS Bank Stamm, Oberbank AG Stamm, Reploid Group AG, Josef Manner & Comp. AG, UBM, CA Immo, EuroTeleSites AG, EVN, Flughafen Wien, CPI Europe AG, OMV, Österreichische Post, Telekom Austria, Verbund, Fresenius Medical Care, Allianz, HeidelbergCement, Deutsche Post, Scout24, Bayer.

Random Partner

WKO

Die Wirtschaftskammer Österreich ist eine Körperschaft öffentlichen Rechts. Sie koordiniert die Tätigkeit der Landeskammern, der gesetzlichen Interessensvertretungen der gewerblichen Wirtschaftstreibenden.

>> Besuchen Sie 59 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Wiener Börse Party #1099: Wiener Börse zum Februar-Verfall fester, aber ...

» Österreich-Depots: All-time-High (Depot Kommentar)

» Börsegeschichte 20.2.: Extremes zu Porr und Amag (Börse Geschichte) (Bör...

» Nachlese: Ulrike Farnik, David Aichinger, Liverpool, (audio cd.at)

» Upgrade für FACC, Austro-Roadshow in Madrid, AT&S finanziert Forschung (...

» Börse-Inputs auf Spotify zu u.a. David Aichinger Liverpool, Bawag, Sempe...

» Börsepeople im Podcast S23/17: Ulrike Farnik

» ATX-Trends: Strabag, AT&S, Lenzing ...

» SportWoche Podcast: Liverpool – Die Geschichte eines Fremden, der sich i...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- voestalpine und Andritz vs. RHI und Rosenbauer – ...

- Uniqa und AXA vs. Swiss Re und Hannover Rück – ko...

- Orange und Deutsche Telekom vs. Drillisch und BT ...

- ThyssenKrupp und voestalpine vs. Salzgitter und A...

- Callaway Golf und Nike vs. World Wrestling Entert...

- Silver Standard Resources und Klondike Gold vs. G...

Featured Partner Video

Wiener Börse Party #1092: ATX im Plus, Bawag nach Zahlen und Polytec nach Aufregung gesucht, Emissionsantrag Austria 30 Private IR gestellt

Die Wiener Börse Party ist ein Podcastprojekt für Audio-CD.at von Christian Drastil Comm.. Unter dem Motto „Market & Me“ berichtet Christian Drastil über das Tagesgeschehen an der Wiener Börse. Inh...

Books josefchladek.com

Sistermoon

2025

Void

As Long as the Sun Lasts

2025

Void

Köpfe des Alltags

1931

Hermann Reckendorf

It’s hard to stop rebels that time travel

2025

Void

Anna Fabricius

Anna Fabricius JH Engström

JH Engström Ludwig Kozma

Ludwig Kozma Michael Rathmayr

Michael Rathmayr Thonet

Thonet