21.10.2016, 4257 Zeichen

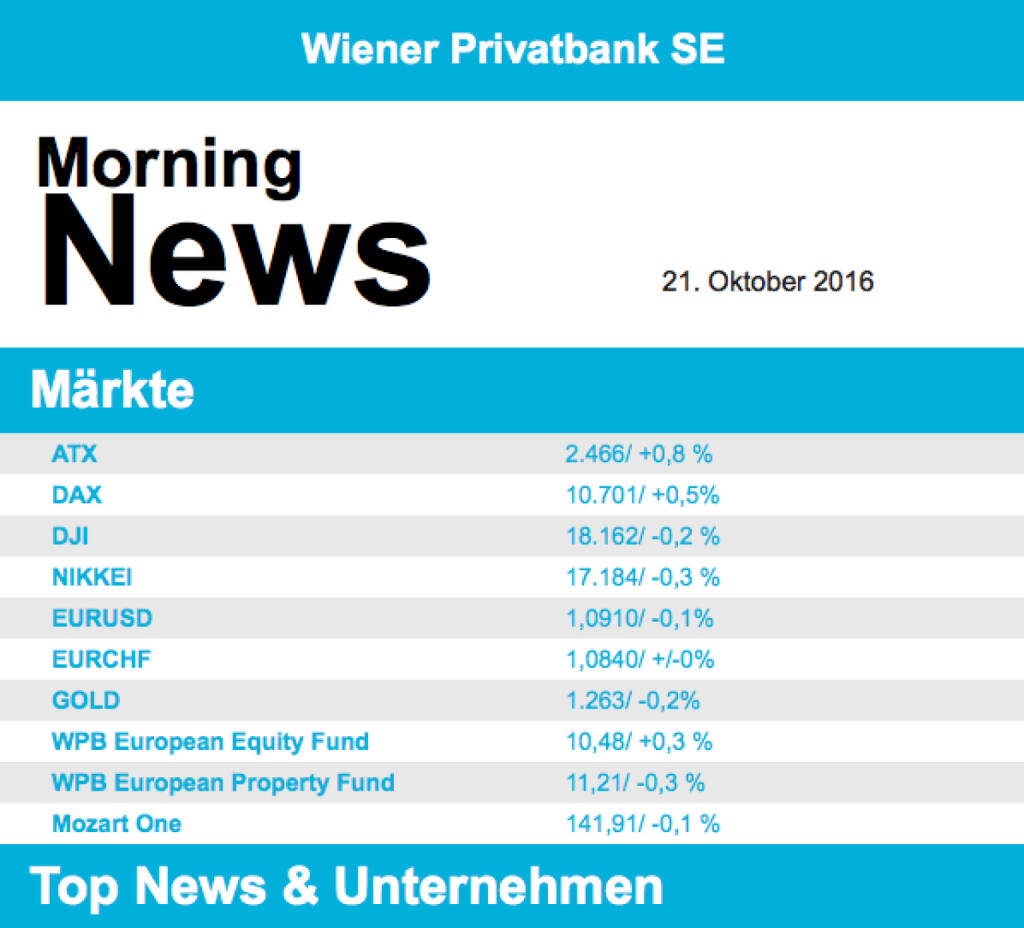

- Am europäischen Aktienmarkt gab es gestern ein bestimmendes Thema: die Sitzung der EZB. Dass die Zinspolitik vorerst unverändert geblieben ist, wurde so weitgehend erwartet. Die EZB bestätigte, dass sie die Anleihekäufe solange aufrecht erhalten will, bis die Inflation eine überzeugende Wende in Richtung von knapp 2% genommen hat, zumindest aber soll bis Ende März 2017 gekauft werden. Von „Tapering“ (Reduktion der monatlichen Anleihenkäufen von 80 Mrd. pro Monat) wurde nicht gesprochen, Draghi sagte auch, dass ein abruptes Ende des Anleihenkaufprogramms unwahrscheinlich sei. Die Zinsen sollen auch über das Ende der Käufe hinaus auf diesem niedrigen Niveau verbleiben. Auf diese Ankündigungen reagierte der Euro mit Abschlägen zum Dollar und die europäischen Börsen schlossen im Plus. Die Berichtssaison trat etwas in den Hintergrund, sorge aber bei einzelnen Werten für Ausschläge. So konnte beispielsweise Lufthansa etwa 8% zulegen, nachdem die im Juli gesenkte Jahresprognose wieder angehoben wurde. Enttäuscht war der Markt über die Zahlen von Nestle. Ein verlangsamtes Wachstum war zwar erwartet worden, allerdings geht das Unternehmen für 2016 nur von 3,5% Wachstum aus, verglichen mit dem Vorjahresniveau von 4,%. Der Schweizer Konzern gab gestern 1,3% nach. Der ATX gewann 0,8%, gesucht waren Do & Co (+3,7%), Erste Bank (+2,3%) und Buwog (+2,0%).

- Aus den USA gab es gemischte Makrozahlen. Die Verkäufe bestehender Eigenheime wurden mit einem monatlichen Zuwachs von 3,2% über den Erwartungen gemeldet, während die Erstanträge auf Arbeitslosenhilfe mit 260.000 etwas höher als angenommen waren. Allerdings bedeute die 85. Woche in Folge mit Erstanträgen unter der Marke von 300.000, eine Serie, die letztmalig im Jahre 1970 erreicht werden konnte. Auch in den USA konnten die Gewinnzahlen einzelne Titel stark bewegen, so legte beispielsweise American Express mehr als 9% zu, nachdem die Gewinnzahlungen die Erwartungen deutlich übertrafen, hauptsächlich erzielt durch eine starke Kostensenkung.

- Öl gab am gestrigen Handelstag einen Großteil des deutlichen Vortagesgewinns wieder ab, was allerdings keine fundamentalen Gründe hatte sondern hauptsächlich durch Gewinnmitnahmen ausgelöst wurde. Auch Gold musste leicht abgeben, hier gibt es im Moment wenig fundamentale Meldungen und der Goldpreis bewegt sich mit geringen Schwankungen um die Marke von USD 1,250.

- Die europäischen Aktienmärkte sind vorbörslich unverändert indiziert. Die asiatischen Börsen schließen uneinheitlich . Von der Makroseite ist es relativ ruhig. Von der Unternehmensseite meldeten Daimler (über Erwartungen) und SAP (im Rahmen der Erwartungen) heute Früh bereits Zahlen. In den USA berichten heute noch General Electric und McDonald's die Zahlen. In Österreich veröffentlichte heute Früh die OMV das Trading Statement (Details siehe unten).

UNTERNEHMEN

OMV

Die Verkaufsmengen stiegen um 4%, da ein Teil der in Q2/16 geförderten Produktionsmenge in Q3/16 verkauft wurde. Die Gesamtproduktion sank um 5% von 316.000 Barrel/Tag auf 301.000 Barrel/Tag aufgrund geplanter Wartungsarbeiten in den norwegischen Feldern Gullfaks und Grudrun. In Q3/16 verzeichnete OMV Explorationsaufwendungen vor Sondereffekten in Höhe von EUR 50 Mio. Trotz niedrigerer Produktionsmengen blieben die Produktionskosten in USD/boe stabil.

Nach den geplanten Wartungsarbeiten in Q2/16 lag der Auslastungsgrad der Raffinerien in Q3/16 mit 97% wieder auf einem sehr hohen Niveau. Höhere Verkaufsmengen von Raffinerieprodukte glichen die niedrigere OMV Referenz-Raffineriemarge (3,69 USD/ Barrel, Vorquartal: 4,67 USD/Barrel) mehr als aus. Das Retail- sowie das Commercial-Geschäft verzeichneten einen saisonbedingten Anstieg der Verkaufsmengen.

Das Downstream Gas-Geschäft entwickelte sich erneut gut und enthielt einen einmaligen Ertrag in Höhe von rund EUR 20 Mio. Dieser Einmalertrag resultierte aus der Bereinigung eines Vertrags.

OMV verzeichnete bisher im dritten Quartal Netto-Sondereffekte in Höhe von rund EUR 100 Mio. Diese resultierten hauptsächlich aus dem Verkaufsprozess von bestimmten Upstream-Anlagen. Es wird erwartet, dass die Konzern-Steuerquote sehr niedrig ausfallen wird. Dies ist auf einen starken Ergebnisbeitrag von den at-equity konsolidierten Unternehmen zurückzuführen

Börsepeople im Podcast S22/23: Christian Drastil MD

Bildnachweis

1.

Aktien auf dem Radar:Austriacard Holdings AG, Addiko Bank, Agrana, ATX Prime, ATX TR, ATX NTR, ATX, Bawag, Mayr-Melnhof, Lenzing, AT&S, OMV, Palfinger, Rosgix, Pierer Mobility, Porr, EVN, Österreichische Post, VIG, Warimpex, Frequentis, Kapsch TrafficCom, Semperit, FACC, UBM, EuroTeleSites AG, Rosenbauer, Oberbank AG Stamm, Athos Immobilien, BKS Bank Stamm, Amag.

Random Partner

Agrana

Die Agrana Beteiligungs-AG ist ein Nahrungsmittel-Konzern mit Sitz in Wien. Agrana erzeugt Zucker, Stärke, sogenannte Fruchtzubereitungen und Fruchtsaftkonzentrate sowie Bioethanol. Das Unternehmen veredelt landwirtschaftliche Rohstoffe zu vielseitigen industriellen Produkten und beliefert sowohl lokale Produzenten als auch internationale Konzerne, speziell die Nahrungsmittelindustrie.

>> Besuchen Sie 62 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Börsepeople im Podcast S22/23: Christian Drastil MD

» ATX-Trends: EVN, wienerberger, Uniqa, Bawag ...

» Wiener Börse Party #1066: Nach schwachem Start nun doch ein ATX-Drei-Kön...

» Wiener Börse am Dreikönigstag zu Mittag fester: Agrana, Pierer Mobility ...

» Börse-Inputs auf Spotify zu Franz Gasselsberger, Nvidia, Erste, Bawag, V...

» Österreich-Depots: All-time-High bei Stockpicking Österreich (Depot Komm...

» Börsegeschichte 5.1.: Extremes zu Bawag, Amag (Börse Geschichte) (BörseG...

» Nachlese: Heimo Scheuch, Michael Buhl, Rekordbotschaft und Aferdita Bogd...

» PIR-News: Analysten bullish auf DO & CO, FMA meldet hohes Betrugsvolumen...

» Wiener Börse Party #1065: ATX und DAX trotz Venezuela auf All-time-High-...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Börsepeople im Podcast S22/23: Christian Drastil MD

- ATX-Trends: EVN, wienerberger, Uniqa, Bawag ...

- Research-Fazits zu Deutsche Bank, SAP, Evonik, He...

- Guten Morgen mit Siemens, Nvidia, ThyssenKrupp, B...

- Wie Noratis, 3D Systems, Grammer, Tele Columbus, ...

- Wie Manz, Valneva, Wirecard, ThyssenKrupp, Alibab...

Featured Partner Video

kapitalmarkt-stimme.at daily voice: ATX TR zum 35er heute mit schnellstem 1000er-Marken-Sprung ever und der WBI ist über 2000!

Mitte November ging der ATX TR über 12.000 Punkte, heute zum 35er des rückgerechneten Starts schon erstmals über 13.000. Der schnellste Runde-Marke-Sprung in der Geschichte. Und der WBI, der ist be...

Books josefchladek.com

Stahlrohrmöbel (Catalogue 1934)

1934

Selbstverlag

Heustock

2025

Verlag der Buchhandlung Walther König

Tagada

2025

Fotohof

Il senso della presenza

2025

Self published

Anna Fabricius

Anna Fabricius Ray K. Metzker

Ray K. Metzker  Henrik Spohler

Henrik Spohler Livio Piatti

Livio Piatti Adriano Zanni

Adriano Zanni