14.01.2020, 8069 Zeichen

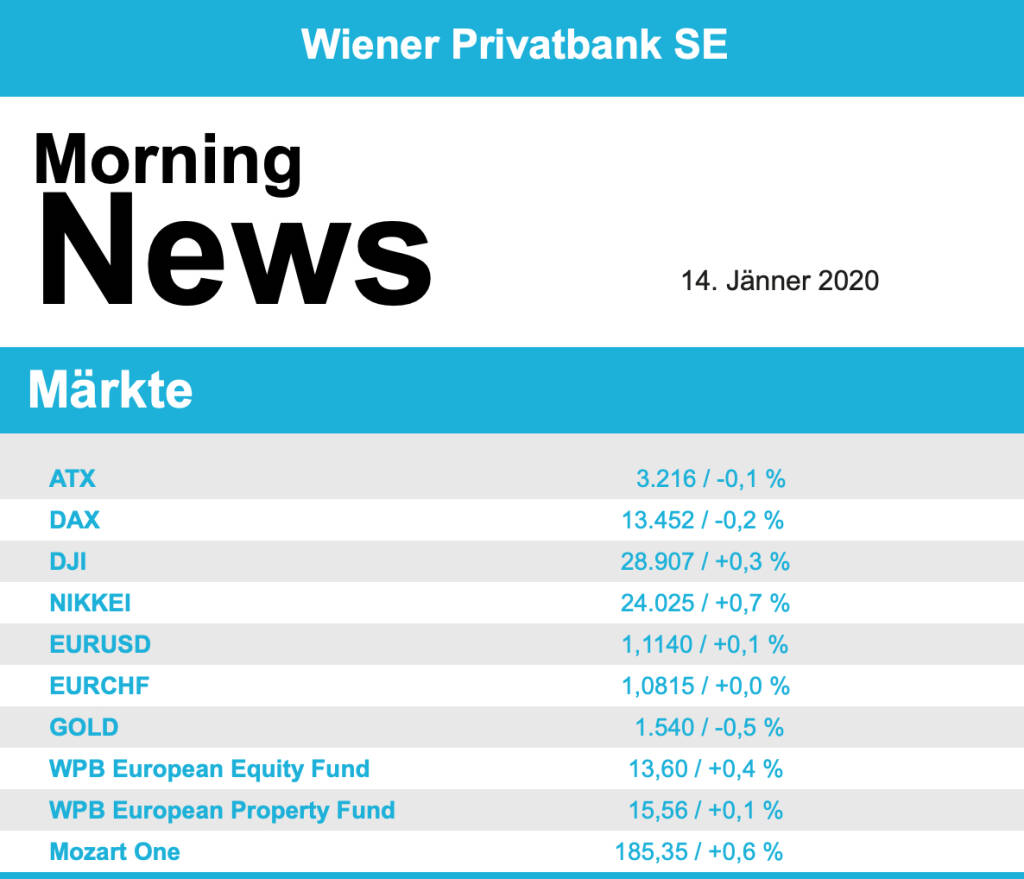

Die Anleger am europäischen Aktienmarkt haben zu Wochenbeginn überwiegend vorsichtig agiert, es herrschte eine eher abwartende Haltung angesichts der diese Woche in den USA beginnenden Berichtssaison, Hoffnungen auf eine weitere Entspannung im Nahen Osten sowie die Aussicht auf die Unterzeichnung des ersten Teilabkommens im Handelsstreit zwischen den USA und China verhinderten allerdings höhere Verluste. Der EuroStoxx 50 konnte seine anfänglichen Gewinne nicht halten und schloss 0,3% tiefer, der CAC 40 in Paris endete nahezu unverändert, der Dax musste in Deutschland 0,2% nachgeben, nur in London kam es zu Zuwächsen und der FTSE 100 konnte 0,4% stärker schliessen. Hier regierte die Hoffnung auf eine baldige Leitzinssenkung durch die Bank of England nach diesbezüglichen Aussagen eines ihrer Mitglieder.

Am besten hielt sich gestern in Europa der Rohstoffsektor mit einem Plus von 0,4% während der Autosektor der schwächste war und 0,9% abgeben musste. Der schwedische Mobilfunkausrüster LM Ericsson profitierte von einer Hochstufung durch Citigroup, gleichzeitig setzte die Credit Suisse das Unternehmen auf die Empfehlungsliste, das bedeutete einen Zugewinn von 1,7% für den Titel. JP Morgan äußerte sich positiv zum tschechischen Sicherheitssoftware-Hersteller Avast, der sich dadurch um 2,7% verbessern konnte. Die Bank of America sprach eine Kaufempfehlung für das britische Rüstungsunternehmen BAE Systems aus, was den Titel um 3,6% nach oben brachte. Bei Wirecard legte der Aufsichtsratchef sein Amt mit sofortiger Wirkung zurück, der bisherige Leiter des Prüfungsausschusses wurde mit der Nachfolge betraut, der Zahlungsabwickler konnte sich mit einem Plus von 2,4% an die Spitze des Dax setzen. Eine Berg- und Talfahrt gab es für das deutsche Biotechunternehmen Morphosys , die Nachricht, dass das Unternehmen im Rahmen einer Kooperation mit dem US-Pharmaunternehmen Incyte 750 Millionen US-Dollar für die Vermarktung des Krebswirkstoffkandidaten Tafasitamab erhält, liess die Aktie zunächst um mehr als sieben Prozent anziehen, nachdem sich aber JPMorgan hinsichtlich der Vertriebsstärke von Incyte negativ geäußert hatte drehte die Stimmung und der Titel notierte zum Handelsende 9,3% tiefer als zum Wochenende.

Leichte Kursverluste gab es zum Wochenbeginn auch in Wien, der ATX notierte zum Handelsende um 0,1% tiefer als am Freitag. Schwach waren in Wien die Bankentitel, allen voran die Bawag mit einem Minus von 1,5%, auch die Raiffeisen musste 0,8% abgeben, lediglich die Erste Group erholte sich gegen Ende des Handels deutlich und beschloss den Tag nahezu unverändert. Von den zwischenzeitlichen Verlusten konnte sich auch die OMV gegen Schluss erholen, auch dieser Titel endete so gut wie nicht verändert. Heute wird der Öl- und Gaskonzern das Trading Update für das vierte Quartal veröffentlichen, zudem wurde gestern bekanntgegeben, dass das Joint-Venture mit dem malaysischen Öl- und Gasunternehmen SEB Upstream die Produktion auf dem Larak-Gasfeld in Malaysia aufgenommen hat. Weiter hoch oben in der Gunst der Investoren rangierte FACC , nach dem starken Freitag konnte das Unternehmen gestern noch deutlicher zulegen und ging mit einem Aufschlag von 4,3% aus dem Handel. Gesucht war auch Agrana , wo heute die Zahlen veröffentlicht werden, gestern konnte sich der Zuckerkonzern um 3,0% verbessern. Auch EVN wurde gut nachgefragt, der Versorger erreichte ein Plus von 2,7%, knapp gefolgt vom Flughafen Wien , der um 2,5% anziehen konnte. Weiter nach unten ging es für Zumtobel , der Leuchtenhersteller war gestern mit einem Minus von 2,5% der schwächste Titel in Wien. Wenig Positives brachte der Tag auch für Kapsch TrafficCom, der Mautsystemanbieter musste um 2,1% nachgeben.

In eine neue Runde bei der Rekordjagd hat sich gestern die Wall Street begeben, viele wichtige Indices schafften neue Höchststände, lediglich der Dow Jones konnte da nicht ganz mithalten und blieb unter den Bestmarken der Vorwoche, ging allerdings mit einem Plus von 0,3% aus dem Handel. Die anderen Indices wurden von der Zuversicht mit Hinblick der auf diese Woche anstehenden Unterzeichnung des ersten Teilabkommens im Handelsstreit zwischen den USA und China getrieben, vor allem die konjunktursensiblen Technologieaktien profitierten, und so schloss der Nasdaq 100 1,2% stärker, der marktbreite S&P 500 konnte sich um 0,7% verbessern. Besonders stark präsentierte sich gestern Tesla mit einem Zuwachs von 9,8%, der Elektroautohersteller wurde von Aussagen eines chinesischen Regierungsvertreters, wonach nicht geplant sei, die Subventionen für die Branche in diesem Jahr so stark zu senken wie noch 2019, angetrieben. Zusätzlich äußerte sich Oppenheimer positiv zu der Aktie und erhöhte das Kursziel weiter. Auch andere Technologiewerte wie Apple , Alphabet und Facebook konnten sich zu neuen Höchstständen aufschwingen. Positiv bemerkbar machte sich wieder einmal der Fleischersatz-Spezialist Beyond Meat , der mit einem Plus von 19,0% erstmals seit Oktober wieder die Marke von 100 US-Dollar überschreiten konnte. Laut einer Studie eines Analystenhauses könnte der Markt für diese Produkte von einer Größe von 19 Milliarden Dollar im Jahr 2018 bis auf 100 Milliarden Dollar gegen Jahresende ansteigen.

Weiter nach unten ging es für die Ölpreise, Brent schloss 1,2% schwächer, WTI musste 1,6% abgeben. Gold tendierte leicht schwächer, das Edelmetall notierte gegen Abend bei knapp unter 1.500 US-Dollar. Der Euro präsentierte sich leicht behauptet gegen den US-Dollar, das Währungspaar erreichte gegen Ende des Tages einen Kurs von knapp unter 1,114.

Vorbörslich sind die Märkte in Europa heute Dienstag zur Eröffnung etwas freundlicher indiziert. Die Börsen in Asien beenden den Handelstag uneinheitlich. Unternehmensseitig erwarten wir heute Geschäftszahlen zum operativen Verlauf von Agrana und OMV (siehe unten). Makroökonomisch werden in den USA die Verbraucherpreise und das Realeinkommen veröffentlicht.

UNTERNEHMENSNACHRICHTEN

Agrana

Agrana hat heute im Rahmen der Q3/19-20 Zahlen Umsatzerlöse in Höhe von €629,4 Mio. präsentiert (YoY +4,6% ggü. €601,9 Mio. im Q3/18-19). Der operative Gewinn (EBIT) belief sich auf €18,1 Mio., was den Vorjahreswert um das 15-fache übersteigt. Das Periodenergebnis stieg YoY von €-2,7 auf €14,2 Mio. Der Anstieg beruht hauptsächlich auf der positiven Entwicklung des Stärke-Segments, welches in den letzten Monaten vom hohen Preisniveau bei Bioethanol profitierte und mit seiner EBIT-Steigerung für die in Summe positive Ergebnisentwicklung sorgte.

Trotz der aktuellen Herausforderungen in den Segmenten Zucker und Frucht rechnet das Unternehmen für das Geschäftsjahr 19-20 mit einem deutlichen Anstieg beim Ergebnis der Betriebstätigkeit (EBIT). Beim Konzernumsatz wird von einem leichten Anstieg ausgegangen.

Q3/19-20: Umsatzerlöse: €629,4 Mio. (Vj. 601,9); EBIT: €18,1 Mio. (Vj. 1,2); Periodenergebnis: €14,2Mio. (Vj. -2,7)

OMV

Das heimische Öl- und Gasunternehmen OMV veröffentlichte heute sein Trading Update für das Q4/19. Im Upstream erhöhte sich die Gesamtproduktion im Vergleich zum Vorjahr um 13% auf 505 kboe/d (+5% QoQ). Die Gesamtverkaufsmenge konnte damit einhergehend auch im Jahresvergleich um 11% gesteigert werden und legte im Vergleich zum Q3/19 um 3% zu auf 43,9 Mio. boe. Während sich der durchschnittlich realisierte Rohölpreis im Vergleich zum Q3/19 um 3% auf $61,0/bbl steigerte, vergrößerte sich der durchschnittlich realisierte Gaspreis um 6% auf €11,3/MWh nach.

Im Downstream waren die Retail Margen rückläufig, während die Commercial Margen leicht zulegen konnten. Während die OMV Referenz-Raffineriemarge um 8% QoQ auf $5,02/bbl zurückging, ließ die OMV Petrom Referenz–Raffineriemarge um 27% QoQ auf $4,68/bbl nach. Der Auslastungsgrad blieb auf einem weiterhin hohen Niveau und konnte um 2 Prozentpunkte auf 98% gesteigert werden. Die Ethylen/Propylen Netto-Marge musste hingegen im Vergleich zum Vorquartal einen Rückgang um 18% auf €441/t verkraften. Während die Gesamtverkaufsmenge an Raffinerieprodukten um 8% auf 5,17 Mio. t zurückging, legte die Erdgas-Verkaufsmenge um 65% auf 44,71 TWh zu.

Wiener Börse Party #655: Skin in the game statt belächelter Finanzbildungsstrategie, warum kämpft Österreich solo gegen Aktien?

Agrana

Uhrzeit: 22:59:44

Veränderung zu letztem SK: -0.18%

Letzter SK: 13.55 ( 0.00%)

DAX Letzter SK: 13.55 ( -0.25%)

OMV

Uhrzeit: 22:59:37

Veränderung zu letztem SK: -0.26%

Letzter SK: 46.58 ( -3.12%)

Bildnachweis

1.

Aktien auf dem Radar:Marinomed Biotech, Österreichische Post, Zumtobel, Flughafen Wien, Austriacard Holdings AG, Frequentis, VIG, Verbund, Semperit, Cleen Energy, Gurktaler AG Stamm, Oberbank AG Stamm, OMV, Pierer Mobility, SW Umwelttechnik, Wolford, S Immo, Agrana, Amag, CA Immo, Erste Group, EVN, Immofinanz, Kapsch TrafficCom, Telekom Austria, Uniqa, Wienerberger, Warimpex, RHI Magnesita.

Random Partner

UBM

Die UBM fokussiert sich auf Immobilienentwicklung und deckt die gesamte Wertschöpfungskette von Umwidmung und Baugenehmigung über Planung, Marketing und Bauabwicklung bis zum Verkauf ab. Der Fokus liegt dabei auf den Märkten Österreich, Deutschland und Polen sowie auf den Asset-Klassen Wohnen, Hotel und Büro.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Latest Blogs

» BSN Spitout Wiener Börse: A1 Telekom Austria dreht nach fünf Tagen

» Österreich-Depots: wikifolio knapp unter 120.000 (Depot Kommentar)

» Börsegeschichte 22.5.: Fabasoft, Polytec, SBO, Uniqa (Börse Geschichte) ...

» PIR-News: Appell von Börse an Politik, Zahlen von CA Immo, Marinomed, Ne...

» Nachlese: ATX NTR, ATX WBP, Stefan Uher und die Toni Polster Sache (Chri...

» Wiener Börse Party #655: Skin in the game statt belächelter Finanzbildun...

» Wiener Börse zu Mittag leichter: CA Immo, FACC und Palfinger gesucht, DA...

» Börsenradio Live-Blick 22/5: DAX am Vormittag leichter, Symrise gesucht,...

» Börse-Inputs auf Spotify zu u.a. Siemens Energy, ATX NTR, Stefan Uher, N...

» Börsepeople im Podcast S12/22: Stefan Uher

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A2K9L8 | |

| AT0000A2SUY6 | |

| AT0000A37NX2 |

- BSN Spitout Wiener Börse: A1 Telekom Austria dreh...

- Erste Group: Ab 28. Mai werden Aktien zurückgekauft

- Wiener Börse: ATX am Mittwoch etwas schwächer, Ve...

- Wiener Börse Nebenwerte-Blick: RHI Magnesita, SW ...

- Erste Group: Dividende von 2,7 Euro je Aktie wird...

- CA Immo: Analysten bestätigen Accumulate-Rating n...

Featured Partner Video

Wiener Börse Party #650: Egalite ATX/DAX, Palfinger und Semperit gesucht, Absage RBI/Strabag war klug, schöne Verbund-Käufe

Die Wiener Börse Party ist ein Podcastprojekt für Audio-CD.at von Christian Drastil Comm.. Unter dem Motto „Market & Me“ berichtet Christian Drastil über das Tagesgeschehen an der Wiener Börse....

Books josefchladek.com

Misplacements

2023

Self published

Heartland

2023

Self published

I’ll Bet the Devil My Head

2023

Void

Emil Schulthess & Hans Ulrich Meier

Emil Schulthess & Hans Ulrich Meier Igor Chekachkov

Igor Chekachkov Federico Renzaglia

Federico Renzaglia Kazumi Kurigami

Kazumi Kurigami Andreas H. Bitesnich

Andreas H. Bitesnich Futures

Futures Sebastián Bruno

Sebastián Bruno