26.11.2017, 10118 Zeichen

Sehr geehrte Leser, seit einigen Jahren liegt mir das Thema „Die Verborgenen Risiken der Finanzmärkte“ am Herzen. Daraus entspannte sich dann auch eine Reihe von Artikeln (I + II + III), in denen ich die Bedeutung von Crisis Alpha, als Ergänzung zum Equity Beta, hervorgehoben habe. Die Lage an den Märkten hat sich seit 2015 nicht entspannt. Nein, die Allokationsblase stieg weiter an und viele der Teilnehmer setzen bewusst auf eine Short Volatility Strategie, da diese dem Kunden sehr gut verkauft werden können. Ob diesem das Risiko einer solchen Strategie, bei der es egal ist, ob sie mit Derivaten oder auf eine Synthetische Weise umgesetzt wird, bewusst ist, kann man bezweifeln.

Diese Risiken sollten Sie im Blick haben

Das größte Risiko, dem die Märkte ausgesetzt sind, ist der Globale Short Volatilitäts Trade, der mittlerweile einen bedrohlichen Umfang erreicht hat. Dieser ganze Bereich ist von vier Risiken bedroht.

- Steigende Volatilität

- Gamma, Springendes Risiko, siehe Gamma Bombe

- Zinsanstieg

- Instabile Cross-Asset Korrelation

Die verschiedenen Strategien und deren zugrunde liegendes AUM habe ich in der folgenden Graphik dargestellt.

All diese Strategien bauen auf ein stabiles Umfeld, weswegen sie im Falle eines Schocks extreme Verluste erleiden können.

Steigende Volatilität

Das VIX ETP Universum, ob nun Short (Inverse) VIX oder Leveraged VIX beinhaltet immer eine Art Short Gamma. Das bedeutet, sollte sich die Volatilität erhöhen, müssen die Produkte mit einer nicht linearen Anzahl von VIX Futures abgesichert werden.

Einfach gesagt eine steigende Volatilität bedingt eine noch höhere Volatilität am folgenden Tag. Ein ähnliches Phänomen kann man zurzeit mit dem fallenden VIX beobachten, denn diese Verstärkung funktioniert in beide Richtungen. Im Moment bedingt eine fallende Volatilität, dass am folgenden Tag die Wahrscheinlichkeit hoch ist, dass die Volatilität abermals absinkt.

Es reicht ein Schock, dass die Abwärtsspirale verlassen wird und der VIX rasant ansteigt. Doch bis dahin lassen sich Produkte, die auf eine Short Volatility Strategie aufbauen, sehr gut verkaufen.

Ich denke es ist, wenn man sich den obigen Chart anschaut, klar, warum sich die Short Volatilitätsprodukte so gut verkaufen lassen. Sie sind seit einiger Zeit ein Ersatz für klassische Fixed Income Strategien, denn sie versprechen eine relativ sichere Rendite. Die erzielte Rendite ist mittlerweile gleich oder größer der Rendite vieler Staats- und Unternehmensanleihen.

Risiken beim Passiven Investieren

Im Artikel „Die Allokationsblase“ hatte ich schon auf den Umstand verwiesen, dass durch das Passive Investieren, alle in einem Index gelisteten Unternehmen beeinflusst werden, egal ob positiv oder negativ. Es ist ein reines Momentumspiel geworden, dass durch das Volumen, dass in die ETF´s fließt, gesteuert wird. Im Jahr 2018 sollen, laut Bernstein Research, 50% der Assets under Management der USA in passiven Produkten angelegt sein.

Seit der vergangenen Rezession sind bisher ca. 2 Billionen USD in passiv gemanagte Produkte wie ETF´s geflossen und haben die bisherige Rally befeuert.

In einer Korrektur werden wahrscheinlich diese Produkte als eine Art Verstärker wirken und mit jedem Tag an dem der Markt fällt die Wahrscheinlichkeit erhöhen, dass er am folgenden Tag noch weiter abfällt.

Das Zinsrisiko

Erst vor einigen Tagen konnten wir die Wirkung von Zinsveränderungen auf die breiten Märkte beobachten. Die High Yields knickten kurz ein und schon kam es zu einer Korrektur der Europäischen Märkte. Die US Indizes waren jedoch davon kaum beeindruckt, was aber bei einem Zinsanstieg nicht lange halten würde.

Der IMF warnte, dass über 20% der US Unternehmungen in Zahlungsschwierigkeiten geraten würden, wenn die Zinsen steigen.

Durch steigende Zinsen wird das Risiko von Insolvenzen stark steigen. An den Börsen würde dieses natürlich in Form von fallenden Indizes, Aktien, Anleihen, etc. quittiert. Eine solche Entwicklung kommt zwar erst schleichend und kaum beachtet, doch ist ein gewisser Punkt überschritten kommt es zu einer Gammabombe und ein 87er Szenario wäre möglich.

Der Crash von 1987 kam auch nicht aus heiterem Himmel, sondern wurde von steigenden Zinsen, infolge einer anziehenden Inflation, eingeleitet. Die oft für den Crash verantwortlich gemachten Absicherungsstrategien, waren nicht der Auslöser, sondern nur der Verstärker, der zu diesem Sagenhaften Absturz führte.

Im Zeitraum August bis Oktober 1987 verlor der Markt über 30% an Wert und der VXO Index (Vorgänger des VIX) erreichte sein All Time High bei 150. Die Volatilität stieg innerhalb kürzester Zeit um 585% an.

Sollte es heute zu einem solchen Ereignis kommen, werden die Ausschläge in einzelnen Segmenten wesentlich heftiger sein. Einen Vorgeschmack hat man im August 2015 erhalten, als der SP500 um 3% sank, die Volatilität aber um 218% anstieg. Einzelne Aktien und ETF´s, die eine riskante Einheit aufgrund des Momentum Spiels bilden, wurden mit einem extremen Abschlag zum Open gehandelt, wenn dieser überhaupt möglich war.Der ETF DVY wurde an dem Tag mit einem Discount von -36% zum NAV gehandelt und in dessen Folge einige Aktien mit absurden Abschlägen gehandelt wurden. JPM zum Beispiel notierte zum Open mit -20%, KKR sogar mit -39%, dass lag zum einen an Verkaufsorders, doch der Hauptgrund ist die mangelnde Liquidität in den Märkten.

Die mangelnde Liquidität hängt unteranderem mit dem reduzierten Free Float zusammen. Ich möchte hier nur ein Beispiel zum Thema Buybacks bringen. Exxon Mobil kaufte in den letzten 10 Jahren 25% seines Free Floats an Aktien zurück und gab dafür $ 180 Mrd. aus. Dieses Financial Engineering basiert nicht auf der Verwendung von Gewinnen, sondern auf den extrem niedrigen Zinsen und den damit einhergehenden billigen Verschuldungsmöglichkeiten.

Instabile Cross-Asset Korrelationen

Die Annahme das die Anleihen in einer negativen Korrelation zu den Aktien stehen ist falsch und ein weiteres Element der verborgenen Risiken der Finanzmärkte. Diesen Umstand hatte ich in der Reihe Fragilität schon einmal erklärt und werde mich hier nur kurz zitieren:

Die Annahme, dass sich Aktien zu Rententiteln entgegengesetzt verhalten, also negativ korrelieren ist falsch. In der Untersuchung von Artemis, die sich auf den Zeitraum 1883 bis 2015 bezieht, bewegten sie sich in 30% der Zeit im Gleichlauf. Nur in 11% der Zeit verhielten sie sich zueinander so wie die vorherrschende Annahme es vermuten lässt. In den 1970er, 1950er, 1940er Jahren und zwischen den Jahren 1906 und 1909 liefen Aktien und Rententitel im Tandem. Die historisch schlimmste Phase für ein aus 60 % Aktien und 40% Anleihen bestehendem Portfolio war 1906 bis 1909. In dieser Zeit verlor ein solches Portfolio in der Spitze 67%, hierbei ist von einem Portfolio ausgegangen worden, dass nicht gehebelt worden war.

Angleichung des Portfolios auf die verborgenen Risiken der Finanzmärkte

Die Frage die sich hierbei stellt ist, wie man es schafft nicht mit allen anderen Marktteilnehmern auf der Short Volatility Seite zu stehen. Crisis Alpha ist hier eine Möglichkeit, die Risiken zu minimieren, auch das Ausnutzen des sogenannten Cash Drag Effekts wird helfen, eine kommende Krise zu überleben.

Möchte man jetzt aber nicht selbst das Crisis Alpha Element für das Portfolio managen oder ist abgestoßen von den negativen Effekten des Cash Drag Effekts (Undererformance in stark steigenden Märkten), gibt es noch eine weitere Möglichkeit, solang die Kasse stimmt.

Es gibt nicht nur die schlechten Hedge Funds, die einer Mode wie Short Volatility nachrennen, sondern auch welche die eine Long Volatility Strategie verfolgen. Deren Rendite Profil ist zwar auf den ersten Blick weniger Attraktiv, als ihre Konkurrenz, doch in Kombination mit Equity Beta kommt ein sehr gutes Ergebnis bei rum.

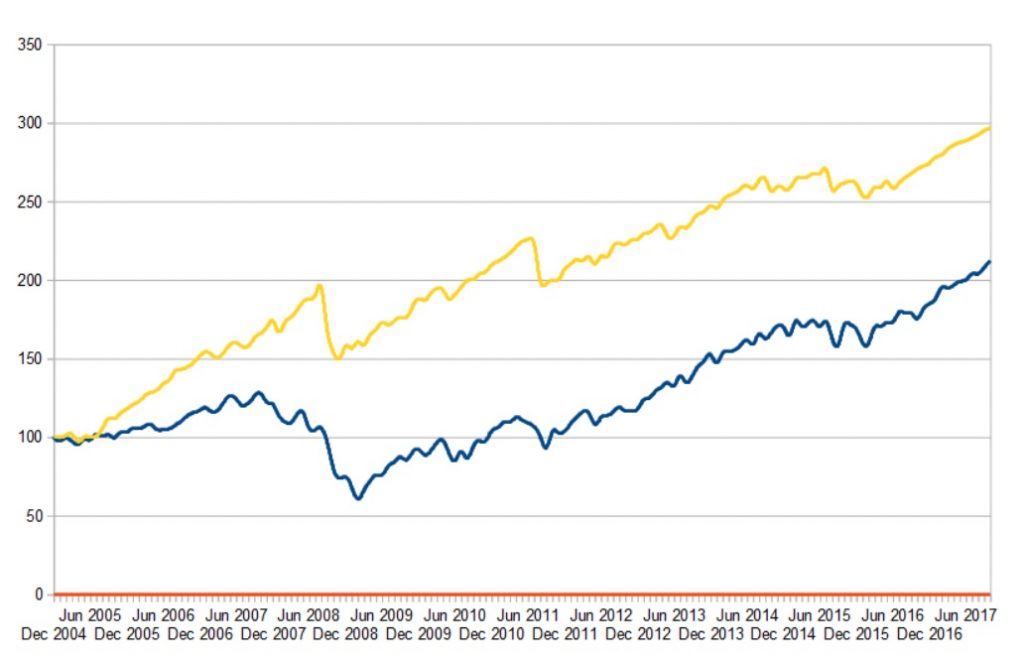

Bevor wir jetzt die Kombination von Long Volatility + Equity Beta betrachten möchte ich zuerst einmal die Strategien miteinander vergleichen.

Wird hier nur auf die Rendite geschaut, dann schlägt die Short Vola Strategie eindeutig die Long Vola. Doch nur ein Extremereignis kann ein solches Short Vola Produkt auslöschen.

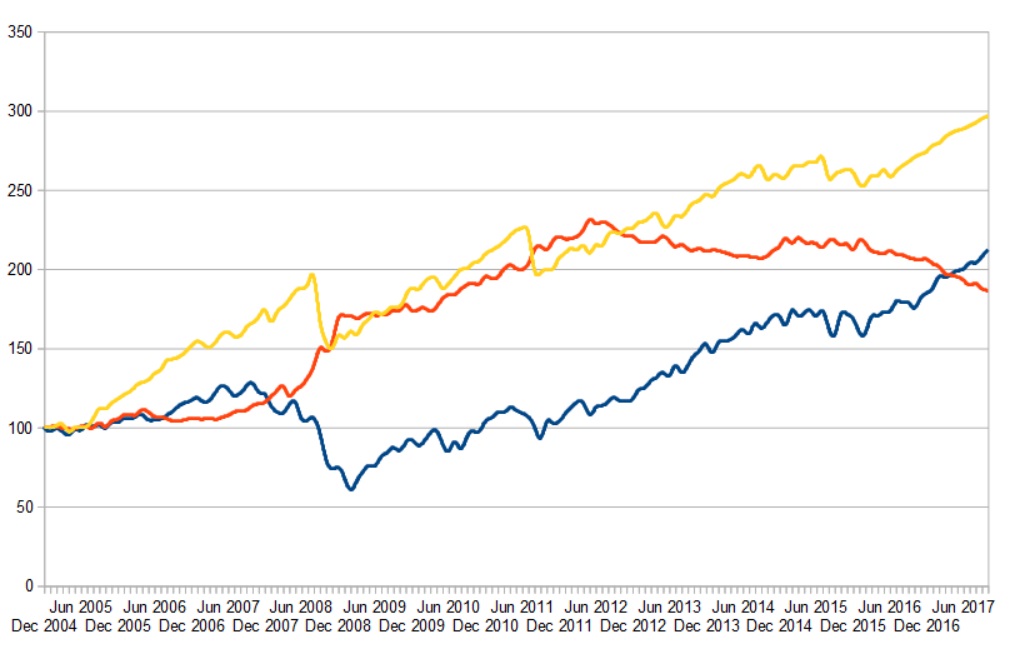

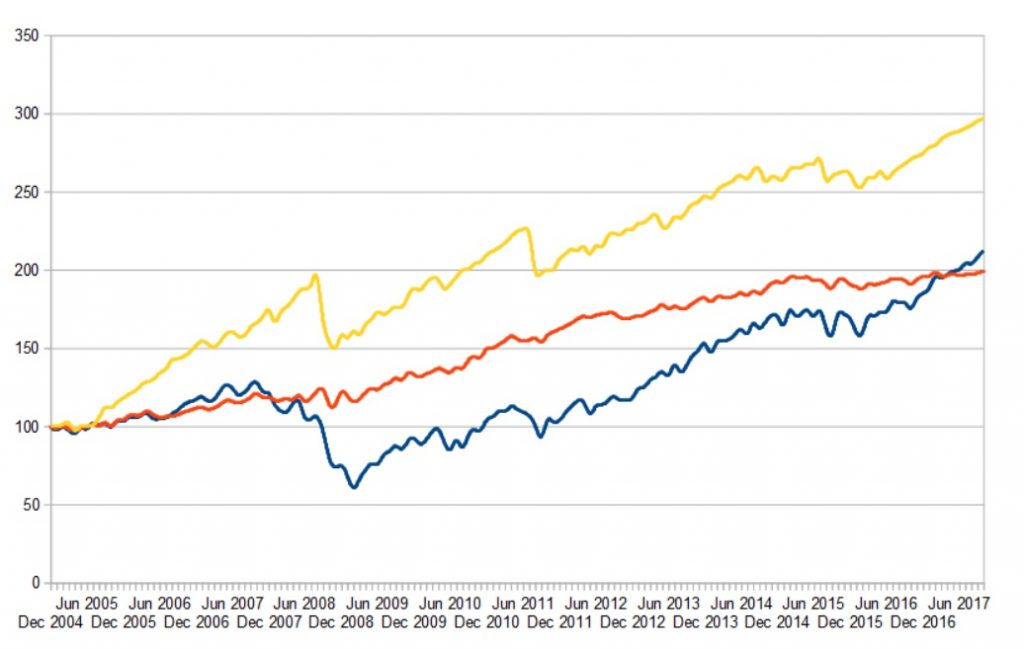

Kombiniert man nun den SP500 mit dem CBOE Long Volatility Hedge Funds Index zu je 50% wird man sofort den Vorteil einer solchen Kombination erkennen.

[the_ad id=“23560″]

Während man bei einer 100% Equity Beta oder 100% Short Volatility Aufteilung immer von einem Extremereignis bedroht wird, sieht es bei der Kombination 50% Equity Beta + 50% Long Volatility sehr entspannt aus.

Aufgrund der geringen Schwankungsbreite werden bei diesem Anlagestil die Nerven der Anleger geschont und das Kapital vor Extremereignissen bewahrt. Es geht hierbei nicht um die kurzfristig höchste Rendite, sondern um einen langfristigen Ansatz das Kapital zu mehren.

Die Zusammensetzung des Long Volatility Index finden Sie hier, sodass Sie diesen nachbauen können, solang es ihnen möglich und erlaubt ist Hedge Funds zu erwerben. Alle anderen, denen dieses Lösung verwehrt ist, müssen das Crisis Alpha Element des Portfolios selber managen oder auf dieses verzichten. Ein möglicher Ersatz ist eine hohe Cash Quote und dem damit einhergehenden Cash Drag Effekt, wie es auch im wikifolio Antifrag HPS worldwide umgesetzt wird.

Sie sehen die verborgenen Risiken der Finanzmärkte sind mit den Richtigen Instrumenten und Produkten beherrschbar.

Mit freundlichen Grüßen

Ihr ORBP

Dieser Beitrag von ORBP wurde von trading-treff.de zur Verfügung gestellt. Dort gibt es Analysen, Wissen und Emotionen zum Trading.

Dieser Beitrag von ORBP wurde von trading-treff.de zur Verfügung gestellt. Dort gibt es Analysen, Wissen und Emotionen zum Trading.

ORBP ist ein Spezialist im Währungshandel, exotischen Wertpapieren und Konjunkturanalysen. Das große Bild ist hierbei maßgeblich und wird objektiv unter die Lupe genommen. Verfolgen Sie ORBP erhalten Sie einen neuen Blick auf die Zusammenhänge der Weltmärkte.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die CASMOS Media GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Zertifikate Party Österreich 03/25: Publikumswahl ZFA Award, Preis Societe Generale, was mir an Zertis fehlt und ein Olympiasieger-Tipp

Exxon

Uhrzeit: 09:13:10

Veränderung zu letztem SK: 0.03%

Letzter SK: 110.26 ( 1.02%)

Hochtief

Uhrzeit: 07:25:40

Veränderung zu letztem SK: -0.83%

Letzter SK: 157.00 ( -4.56%)

Bildnachweis

1.

Fragezeichen, fragen, Risiko

, (© photaq) >> Öffnen auf photaq.com

Aktien auf dem Radar:Porr, VIG, FACC, Pierer Mobility, Addiko Bank, Rosenbauer, Lenzing, Andritz, Mayr-Melnhof, ATX, ATX Prime, ATX TR, voestalpine, Wienerberger, DO&CO, RBI, Palfinger, SW Umwelttechnik, Flughafen Wien, BKS Bank Stamm, Oberbank AG Stamm, RHI Magnesita, Austriacard Holdings AG, Agrana, Amag, Kapsch TrafficCom, OMV, Österreichische Post, Telekom Austria, Uniqa, DAIMLER TRUCK HLD....

Random Partner

Austriacard Holdings

AUSTRIACARD HOLDINGS AG nutzt über 130 Jahre Erfahrung in den Bereichen Informationsmanagement, Druck und Kommunikation. Das Unternehmen bietet eine umfassende Palette an Produkten und Dienstleistungen, darunter Zahlungslösungen, Identifikationslösungen, Chipkarten, Kartenpersonalisierung, Digitalisierungslösungen und sicheres Datenmanagement.

>> Besuchen Sie 60 weitere Partner auf boerse-social.com/partner

Latest Blogs

» ATX-Trends: Porr, RBI, CPI Europe, Pierer Mobility ...

» Österreich-Depots: Q1-Bilanz - beide Depots über der Benchmark (Depot Ko...

» Börsegeschichte 31.3.: Uniqa (Börse Geschichte) (BörseGeschichte)

» LinkedIn-NL: "Trump als Big Fail am Kapitalmarkt", die Lost Decade, Ferd...

» Wiener Börse Party #873: ATX schwächelt am Ende eines starken Q1, Final ...

» Nachlese: Timm Rotter, Julia Skobeleva, Reden wir über Geld, Patrick Tas...

» PIR-News: News zu CPI Europe, Bawag, Porr, Wiener Börse, Erste Group, Fl...

» Spoiler: HörerInnen-Fragen Podcast heute Abend, Einladungsmaske Österrei...

» Wiener Börse zu Mittag deutlich schwächer: Pierer Mobility, UBM gesucht

» ATX-Trends: CPI Europe, Bawag, RBI, Erste Group, Post ...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- ATX-Trends: Porr, RBI, CPI Europe, Pierer Mobilit...

- Research-Fazits zu Delivery Hero, Sartorius, Bech...

- Guten Morgen mit Deutsche Bank, Aixtron, Lufthans...

- Pierer Mobility: "Vorwürfe sind unrichtig"

- Wie Shinko Electric Industries, Cancom, Pantaflix...

- Wie SMA Solar, Andritz, RBI, ThyssenKrupp, Rocket...

Featured Partner Video

Grundlage jedes Sports

Das Sporttagebuch mit Michael Knöppel - 10. März 2025 E-Mail: sporttagebuch.michael@gmail.com Instagram: @das_sporttagebuch Twitter: @Sporttagebuch_

Das Sporttagebuch mit Michael Knöppel - 10. ...

Books josefchladek.com

At Night Gardens Grow

2021

Stanley / Barker

Pictures of a Family

2024

Skreid Publishing

La Mort et les Statues

1946

Editions du Compas

Print of Truth / Truth of Print

2024

Noroutine Books

Nikita Teryoshin

Nikita Teryoshin Vic Bakin

Vic Bakin Xiaofu Wang

Xiaofu Wang Joachim Brohm

Joachim Brohm Larry Clark

Larry Clark