16.10.2016, 7168 Zeichen

|

Nach der sommerlichen Entspannung weht den Investoren im Herbst ein etwas rauerer Wind entgegen. Auch wenn sich die Gesamtbewegungen an den Märkten in Grenzen halten, zeichnet sich bei näherer Betrachtung ein anderes Bild: Gesamte Sektoren wie Banken oder Rohstoffwerte werden an einem Tag gekauft, nur um am nächsten Tag zu korrigieren. Oder, um es mit den Worten eines Literaturnobelpreisträgers zu sagen: “The first one now will later be last“.

Unter den Hauptschuldigen für diese Situation sind unter anderem die Notenbanken. Widersprüchliche Aussagen von diversen Fed-Oberhäuptern sorgen für Volatilität im US-Bankensektor, dem größten Profiteur einer etwaigen Zinserhöhung. Hinzu kam der Cross-Selling Skandal der (nach Marktkapitalisierung) größten und oft bewunderten Bank Wells Fargo, der diese Woche den Job des langjährigen CEOs gefordert hat und schon waren die Banken, einer der stärksten Sektoren in den letzten Wochen, ausgeknockt. Dabei könnten sich die Firmen auf beiden Seiten des Ozeans eigentlich freuen, denn die Zinsmärkte haben in den letzten Wochen zunehmend für sie gearbeitet. Zehnjährige US-Staatsanleihen zahlen mittlerweile beinahe 1,8% nach einem Tiefstand von unter 1,4% im Sommer und auch in Deutschland kann man hier wieder Geld verdienen (wenn man eine Rendite von 0,05% als „Geld verdienen“ bezeichnet). Während in den USA die anstehende Zinserhöhung der Auslöser sein dürfte, lässt sich der Anstieg in Europa möglicherweise durch Spekulationen über ein Ende des EZB-Anleihenkaufprogramms (das nach heutigem Stand im März 2017 auslaufen soll) erklären, ausgelöst durch einen Zeitungsartikel über „Diskussionen in der EZB“. Dieser eine Artikel hat damit den Effekt von Milliarden an Anleihenkäufen durch die EZB seit Sommer egalisiert. Anscheinend ist die Fühlfeder doch mächtiger als das Schwert, oder zumindest als die Gelddruckpresse… |

||

|

||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||

| Aktuelle Investmentstrategie |  |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Offline Podcast S1/01: 70er, 80er, 90er. Die Zeit. Die Emotionen. Der Podcast zum Buch (Seltenreich & Peter feat. Drastil)

Bildnachweis

Aktien auf dem Radar:Addiko Bank, DO&CO, Porr, Frequentis, Agrana, Austriacard Holdings AG, Lenzing, FACC, Semperit, OMV, RBI, SBO, Strabag, Erste Group, Andritz, Rosgix, Marinomed Biotech, Bawag, Pierer Mobility, Wienerberger, voestalpine, VIG, ATX TR, ATX Prime, AT&S, CA Immo, EuroTeleSites AG, EVN, Gurktaler AG VZ, CPI Europe AG, Kapsch TrafficCom.

Random Partner

Polytec

Die Polytec Group ist ein Entwickler und Hersteller von hochwertigen Kunststoffteilen und ist mit 26 Standorten und über 4.500 Mitarbeitern weltweit aktiv. Das österreichische Unternehmen zählt renommierte Weltmarken der Automobilindustrie zu seinen Kunden.

>> Besuchen Sie 60 weitere Partner auf boerse-social.com/partner

Latest Blogs

» SportWoche Podcast #155: Lili Tagger und Aaron Gruen die SportWoche Rook...

» Börse-Inputs auf Spotify zu u.a. Ex-Börsehändler als Politiker, Tag der ...

» Österreich-Depots: Irre Weekend Bilanz, aber Vorsprung auf die Benchmark...

» Börsegeschichte 4.4.: Das wird wohl einer der hässlichsten Tage ever (Bö...

» Nachlese: Danke Sophie Wotschke, Rudi Greinix, Max Pohanka und Erste Zer...

» Wiener Börse Party #877: Grösster ATX TR-Punkteverlust ever droht, Piere...

» PIR-News: Pierer Mobility, AMAG, BKS Bank, Research zu Porr und Strabag ...

» 618 intraday vs. 605 (Christian Drastil)

» Börse-Inputs auf Spotify zu u.a. gettex-Podcast, Max Pohanka, Sophie Wot...

» Börsepeople im Podcast S18/08: Max Pohanka

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Rosenbauer und RHI vs. Palfinger und Wienerberger...

- Hannover Rück und Münchener Rück vs. Zurich Insur...

- Orange und Swisscom vs. Vodafone und Drillisch – ...

- ArcelorMittal und Salzgitter vs. voestalpine und ...

- bet-at-home.com und William Hill vs. adidas und W...

- Silver Standard Resources und Royal Dutch Shell v...

Featured Partner Video

Rad-Regen-Schlacht

Das Sporttagebuch mit Michael Knöppel - 12. März 2025 E-Mail: sporttagebuch.michael@gmail.com Instagram: @das_sporttagebuch Twitter: @Sporttagebuch_

Das Sporttagebuch mit Michael Knöppel - 12. ...

Books josefchladek.com

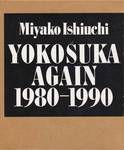

Yokosuka again 1980-1990 (石内 都)

1998

Sokyu-sha

I Imagined It Empty

2024

RM

Dear God, the Parthenon is still broken

2024

Void

Maser

2023

BR-ED

Islands of the Blest

2014

Twin Palms Publishers

Dan Skjæveland

Dan Skjæveland Pierre Jahan

Pierre Jahan Paul Guilmoth

Paul Guilmoth Bryan Schutmaat

Bryan Schutmaat Joachim Brohm

Joachim Brohm