Schoeller-Bleckmann Oilfield Equipment AG / Positives operatives Ergebnis in schwierigem Marktumfeld - Kerngesunde Bilanzstruktur mit liquiden Mitteln von MEUR 165 - Cashflow stieg auf MEUR 57

Schoeller-Bleckmann Oilfield Equipment AG / Positives operatives Ergebnis in schwierigem Marktumfeld - Kerngesunde Bilanzstruktur mit liquiden Mitteln von MEUR 165 - Cashflow stieg auf MEUR 57

20.08.2015, 7172 Zeichen

Corporate News übermittelt durch euro adhoc. Für den Inhalt ist der Emittent/Meldungsgeber verantwortlich.

6-Monatsbericht

Ternitz/Wien, 20. August 2015. Die Oilfield Service-Industrie war im ersten Halbjahr 2015 vom erwarteten Einbruch der Bohraktivitäten betroffen. So auch die Schoeller-Bleckmann Oilfield Equipment AG (SBO). In diesem extrem schwierigen Umfeld hat SBO dennoch ein positives operatives Ergebnis erzielt.

Der Umsatz sank um 18,9 % auf MEUR 186,9 (1-6/2014: MEUR 230,3). Hier profitierte SBO noch vom starken Auftragseingang im vierten Quartal 2014. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) ging um 31,5 % auf MEUR 45,1 (1-6/2014: MEUR 65,9) zurück. Das operative Ergebnis (EBIT) sank um 57,6 % auf MEUR 19,3 (1-6/2014: MEUR 45,7). Das Halbjahresergebnis vor Steuern betrug MEUR 4,8 und lag damit um 88,5 % unter dem Vorjahreswert (1-6/2014: MEUR 41,4). Das Halbjahresergebnis nach Steuern lag bei MEUR 0,0 (1-6/2014: MEUR 30,3). Das Halbjahresergebnis je Aktie betrug EUR 0,0 (1-6/2014: EUR 1,90). Der Cashflow aus der laufenden Geschäftstätigkeit stieg von MEUR 28,4 um 101,5% auf MEUR 57,1.

Im Finanzergebnis schlug sich ein Effekt aus der quartalsmäßigen Bewertung der Optionsverbindlichkeiten nieder - das betraf im Wesentlichen die Option für den Erwerb von 33 % der Anteile an Resource Well Completion Inc. (Resource): Gemäß IFRS 13 musste ein zusätzlicher, nicht cash-wirksamer Aufwand in Höhe von MEUR 12,1 eingestellt werden. Während die Geschäftsaussichten von Resource unverändert blieben und daher keinen Einfluss auf diese Anpassung hatten, war eine, für den tatsächlichen Wert der Option nicht ausschlaggebende Änderung des quartalsmäßig zur Anwendung kommenden Multiples für die Erhöhung der Optionsverbindlichkeit maßgeblich.

SBO Vorstandsvorsitzender Gerald Grohmann: "Wir haben im ersten Halbjahr 2015, trotz des weiterhin extrem schwierigen Marktumfelds, ein positives operatives Ergebnis erzielt. Der Cashflow hat sich gegenüber dem Vorjahr sogar verdoppelt. 2015 wird, wie wir erwartet haben, ein schwieriges Jahr für die gesamte Oilfield Service-Industrie. Wir stellen uns darauf ein, dass dieser Downturn länger dauern könnte als frühere. Aber wir kennen auch unsere Industrie und wissen, wie man mit den Zyklen umgeht. Deshalb haben wir auch sehr früh mit einem Paket von Maßnahmen gegengesteuert und diesen Kurs werden wir konsequent fortsetzen."

SBO erzielte eine EBITDA-Marge von 24,1 % (1-6/2014: 28,6 %), die EBIT-Marge lag bei 10,4 % (1-6/2014: 19,8 %) und die Pretax-Marge bei 2,6 % (1-6/2014: 18,0 %). Die Nettoverschuldung sank zum 30. Juni 2015 gegenüber dem Jahresende 2014 um 69,4 % auf MEUR 10,9 (31. Dezember 2014: MEUR 35,6). Die liquiden Mittel stiegen um 27,3 % auf MEUR 165,7 (31. Dezember 2014: MEUR 130,2). Dieser Anstieg ist im Wesentlichen auf die Freisetzung von Nettoumlaufvermögen in Höhe von MEUR 38,6 zurückzuführen.

Mit einer Eigenkapitalquote von 57 % besitzt SBO somit eine kerngesunde Bilanzstruktur und war daher auch in der Lage, ihren Aktionären für das Jahr 2014, trotz des aktuellen Abschwungs, eine unverändert hohe Dividende von EUR 1,50 pro Aktie auszuzahlen (MEUR 24).

Der Auftragseingang ging um 54,1 % auf MEUR 104,8 zurück (1-6/2014: MEUR 228,5). Der Auftragsstand lag zum Ende des ersten Halbjahres mit MEUR 60,9 um 43,7 % unter dem Vorjahreswert (30. Juni 2014: MEUR 108,1).

Ausblick

In seinem jüngsten Bericht hat der Internationale Währungsfonds (IWF) seine Prognose für das globale Wirtschaftswachstum im Gesamtjahr 2015 leicht von 3,5 % auf 3,3 % gesenkt (2014: 3,4 %). Für 2016 prognostiziert der IWF aktuell ein Wachstum von 3,8 %. Die Internationale Energie Agentur (IEA) rechnet mit einem Anstieg des Öl-Verbrauchs im dritten und vierten Quartal (94,5 mb/d und 95,2 mb/d nach 93,5 mb/d im zweiten Quartal). Auf das Gesamtjahr 2015 gerechnet ergibt das ein durchschnittliches Wachstum von 1,6 mb/d auf 94,2 mb/d. Für 2016 rechnet die IEA mit einem Wachstum von 1,4 mb/d (IEA Oil Market Report August 2015). Die britische Großbank Barclays sieht für 2016 ein Wachstum von 1,7 mb/d (Barclays' Oil Market Outlook August 2015).

SBO rechnet unverändert damit, dass die globalen E&P Spendings im Gesamtjahr 2015 um 20 bis 30 % sinken werden. Das Unternehmen stellt sich daher weiterhin auf ein sehr schwieriges Geschäftsjahr 2015 ein. SBO wird im zweiten Halbjahr 2015 die bereits 2014 gestarteten Maßnahmen zum Gegensteuern konsequent fortführen. Diese Maßnahmen können allerdings den starken Nachfragerückgang in den angestammten Kernmärkten nur teilweise ausgleichen. Der nach wie vor positive operative Cashflow, die niedrige Verschuldung und ein ausreichend hoher Bestand an liquiden Mitteln bieten SBO eine stabile Basis, um diesen zyklischen Abschwung gut bewältigen zu können. Dadurch ist SBO auch in diesem schwierigen Umfeld in der Lage, die Suche nach strategisch passenden Akquisitionszielen fortzuführen.

Die aktuelle Situation zeigt wieder einmal deutlich, wie rasch der Zyklus in der Öl- und Gas-Industrie drehen kann. Während aktuell die volle Aufmerksamkeit dem Management des Abschwunges gilt, ist klar, dass die mittel- und langfristigen Wachstumsaussichten für die Oilfield Service-Industrie absolut intakt sind. Eine steigende Nachfrage nach Öl und Gas, sowie sinkende Förderraten existierender Felder werden neue Investitionen erfordern und den nächsten Aufschwung einläuten, für welchen SBO auf Grund ihrer Technologie- und Marktführerschaft gut gerüstet ist.

Tabelle der wichtigsten Kennzahlen im Vergleich

1-6/2015 1-6/2014 Veränderung Umsatz in MEUR 186,9 230,3 -18,9 % EBITDA in MEUR 45,1 65,9 -31,5 % EBITDA-Marge in % 24,1 28,6 - EBIT in MEUR 19,3 45,7 -57,6 % EBIT-Marge in % 10,4 19,8 - Ergebnis vor Steuern in MEUR 4,8 41,4 -88,5 % Ergebnis nach Steuern in MEUR 0,0 30,3 -99,9 % EPS* in EUR 0,0 1,90 -99,9 % Mitarbeiter** Anz. 1.279 1.640 -22,0 %

* auf Basis der durchschnittlich im Umlauf befindlichen Aktienzahl ** Stichtag 30.06.

Schoeller-Bleckmann Oilfield Equipment AG ist Weltmarktführer bei Hochpräzisionsteilen und führender Anbieter von Oilfield Equipment für die Oilfield Service-Industrie. Schwerpunkt sind amagnetische Bohrstrangkomponenten sowie High-Tech Downhole-Tools für das Bohren und Komplettieren von Directional und Horizontal Wells. SBO beschäftigte per 30. Juni 2015 weltweit 1.279 Mitarbeiter (30. Juni 2014: 1.640), davon in Ternitz/Niederösterreich 408 und in Nordamerika (inkl. Mexiko) 486.

Unternehmen: Schoeller-Bleckmann Oilfield Equipment AG Hauptstrasse 2 A-2630 Ternitz Telefon: 02630/315110 FAX: 02630/315101 Email: sboe@sbo.co.at WWW: http://www.sbo.at Branche: Öl und Gas Exploration ISIN: AT0000946652 Indizes: WBI, ATX Prime, ATX Börsen: Amtlicher Handel: Wien Sprache: Deutsch

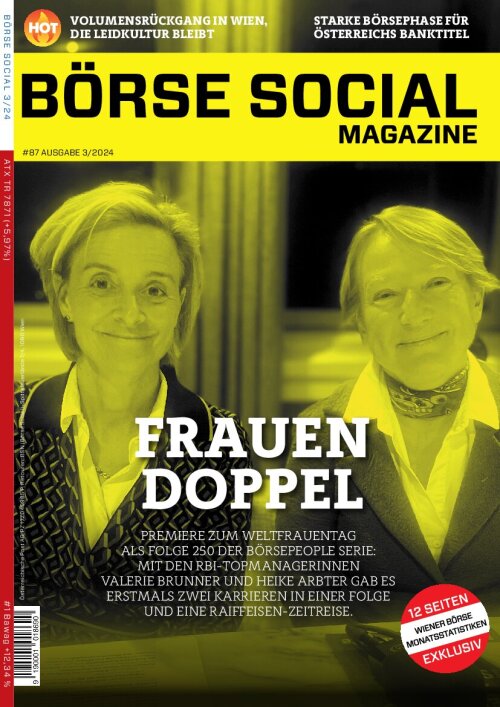

Börsepeople im Podcast S12/18: Ursula Ressl

SBO

Uhrzeit: 19:03:39

Veränderung zu letztem SK: 0.06%

Letzter SK: 44.35 ( 1.26%)

Bildnachweis

Aktien auf dem Radar:Österreichische Post, FACC, Austriacard Holdings AG, Flughafen Wien, S Immo, Addiko Bank, Andritz, Rosenbauer, SBO, OMV, ams-Osram, AT&S, Gurktaler AG VZ, Polytec Group, Wiener Privatbank, SW Umwelttechnik, Oberbank AG Stamm, Agrana, Amag, CA Immo, Erste Group, EVN, Immofinanz, Kapsch TrafficCom, Telekom Austria, Uniqa, VIG, Wienerberger, Beiersdorf, Brenntag, Siemens.

Random Partner

Addiko Group

Die Addiko Gruppe besteht aus der Addiko Bank AG, der österreichischen Mutterbank mit Sitz in Wien (Österreich), die an der Wiener Börse notiert und sechs Tochterbanken, die in fünf CSEE-Ländern registriert, konzessioniert und tätig sind: Kroatien, Slowenien, Bosnien & Herzegowina (wo die Addiko Gruppe zwei Banken betreibt), Serbien und Montenegro.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Mehr aktuelle OTS-Meldungen HIER

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A2WCB4 | |

| AT0000A36XA1 | |

| AT0000A2VYD6 |

- Neue Bilder: Lara Hartmann ; Ursula Ressl; Christ...

- Rosenbauer und Mayr-Melnhof vs. RHI und voestalpi...

- Münchener Rück und AXA vs. Uniqa und Allianz – ko...

- Tele Columbus und Drillisch vs. Telecom Italia un...

- ArcelorMittal und ThyssenKrupp vs. Salzgitter und...

- Puma und Borussia Dortmund vs. World Wrestling En...

Featured Partner Video

Hockey und US geht immer

Das Sporttagebuch mit Michael Knöppel - 25. April 2024 E-Mail: sporttagebuch.michael@gmail.com Instagram: @das_sporttagebuch Twitter: @Sporttagebuch_

Das Sporttagebuch mit Michael Knöppel - 25....

Books josefchladek.com

Bonifica

2024

Self published

Driftwood 15 | New York

2023

Self published

Spurensuche 2023

2023

Self published

Valie Export

Valie Export Vladyslav Krasnoshchok

Vladyslav Krasnoshchok Igor Chekachkov

Igor Chekachkov Sebastián Bruno

Sebastián Bruno Helen Levitt

Helen Levitt