24.06.2019, 7269 Zeichen

- Rund 40 % des Finanzvermögens österreichischer Haushalte liegt am Sparbuch.

- Alternative Anlageformen sind vergleichsweise unterrepräsentiert, nur 5 % der Haushalte investieren in Aktien.

- Finanzwissen beeinflusst das Anlageverhalten und auch in Österreich zeigen sich deutliche Unterschiede nach Ausbildungsgrad.

- Bei negativen Realzinsen ist das Sparbuch als Altersvorsorge ungeeignet, denn es gewährt keinen langfristigen Werterhalt des Finanzvermögens.

Österreichs Haushalte gelten als durchaus sparfreudig. Im Jahr 2018 wurden 7,4 % des verfügbaren Einkommens privater Haushalte nicht für den Konsum verwendet, sondern stattdessen gespart. Im internationalen Vergleich liegt Österreich damit im oberen Mittelfeld, über der Eurozone aber hinter Deutschland (Grafik 1). Während sich die Sparquote in Deutschland vergleichsweise konstant entwickelt hat, diese liegt bei etwa 10 %, gab es in Österreich seit der Finanz- und Wirtschaftskrise einen deutlichen Rückgang. In Italien ist dieses Phänomen sogar noch stärker ausgeprägt. Hier lag die Sparquote privater Haushalte im Jahr 2018 bei nur 2,6 %, obwohl das Ausgangsniveau in den frühen 2000er Jahren in Deutschland, Österreich und Italien ähnlich war.

Die rege Spartätigkeit der Österreicherinnen und Österreicher unterstützt den langfristigen Vermögensaufbau. Ende 2018 betrug das Finanzvermögen privater Haushalte 661 Milliarden Euro, der Zufluss an Finanzmittel im Gesamtjahr lag bei 13 Milliarden Euro (OeNB). Das Anlageverhalten gilt jedoch als risikoavers, sichere Anlageformen, wie beispielsweise das Sparbuch, sind sehr beliebt. Rund 40 % des Finanzvermögens wird in Form von Bargeld gehalten oder in Bankeinlagen veranlagt. Risikobehaftete Anlageformen, wie Anleihen, Aktien und Investmentzertifikate machen hingegen nur rund ein Fünftel des Finanzvermögens der Haushalte aus. Anlageformen, die einen direkten Bezug zur langfristigen Altersvorsorge aufweisen, wie Versicherungs- und kapitalgedeckte Pensionsansprüche, haben ein ähnliches Ausmaß (etwa 20 %). Der Rest ist maßgeblich durch Beteiligungen an Nicht-Aktiengesellschaften, wie Familienbetriebe, getrieben. Trotz des aktuellen Niedrigzinsumfelds haben sich die relativen Anteile des Finanzvermögens nicht maßgeblich verändert (Grafik 2).

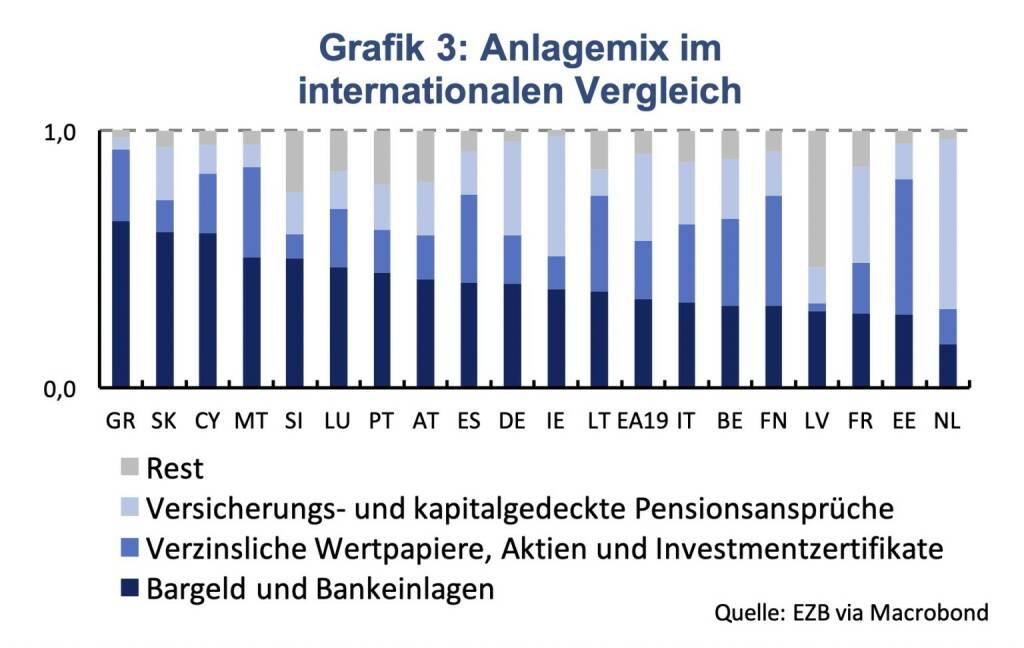

Im internationalen Vergleich zeigt sich der Anlagemix österreichischer Haushalte als eher konservativ, dennoch gibt es einige Länder in welchen dem Sparbuch eine noch größere Bedeutung zugeordnet wird, wie etwa Griechenland (Grafik 3). Vergleicht man Österreich mit der Eurozone (EA19) zeigt sich ein höherer Anteil von Bargeld & Bankeinlagen (42 % vs. 35 %), ein kleinerer Anteil von Anleihen, Aktien und Investmentzertifikaten (17 % vs. 23 %) sowie von Versicherungs- und kapitalgedeckten Pensionsansprüchen (20 % vs. 34 %). In den Niederlanden beträgt der Anteil der kapitalgedeckten Altersvorsorge sogar 66 %, während man in Österreich vorwiegend auf das umlagefinanzierte staatliche Pensionssystem vertraut. Im Jahr 2018 gab es in Österreich sogar einen Vermögensabbau der Altersvorsorge (Versicherungs- und kapitalgedeckte Pensionsansprüche) von 1,3 Milliarden Euro. Finanzanlagen wurden stattdessen vorwiegend in Form von Bargeld und Bankeinlagen getätigt.

Die große Beliebtheit von Bankeinlagen hat im gegebenen Niedrigzinsumfeld jedoch negative Konsequenzen für die langfristige Vorsorge. Spareinlagezinssätze von privaten Haushalten sind seit der Finanz und Wirtschaftskrise 2008-09 deutlich gesunken. Zinssätze auf Spareinlagen mit einer Bindung ab 2 Jahren lagen in der Periode zwischen 2003 und 2007 noch bei 3,2 %, im April 2019 jedoch nur bei 0.65 %. Spareinlagenzinssätze mit einer Bindung unter 2 Jahre sind im selben Zeitraum von 2.1 % auf 0.2 % gefallen, Zinssätze auf täglich fällige Konten von 1.2 % auf 0.1 %. Korrekterweise muss in der Anlageentscheidung jedoch der reale, also inflationsbereinigte, Zinssatz herangezogen werden. Grafik 4 zeigt die realen Spareinlagezinssätze für die erwähnten Laufzeiten. Seit Mitte 2015 sind alle Spareinlagezinssätze negativ, was bedeutet, dass die Kaufkraft des veranlagten Finanzvermögens sinkt. Bankeinlagen mit einer Bindung von bis zu 2 Jahren verlieren jedes Jahr 1,5 % der Kaufkraft. Im aktuellen Umfeld ist der Werterhalt des Finanzvermögens durch Bankeinlagen nicht gewährleistet. Weiters zeigt sich, dass selbst vor der Finanz- und Wirtschaftskrise Wertsteigerungen nur mit vereinbarten Laufzeiten von über 2 Jahren möglich waren.

Langfristig betrachtet haben Aktieninvestitionen, neben Investitionen in Immobilien, die höchsten Ertragsaussichten. Im Zeitraum zwischen 1870 und 2015 erzielten Investitionen in globale Aktien einen inflationsbereinigten, realen, Ertrag von durchschnittlich 6,9 % pro Jahr. Investitionen in Staatsanleihen mit Laufzeiten von über einem Jahr erzielten im selben Zeitraum einen realen Ertrag von 2,5 % pro Jahr und Staatsanleihen mit Laufzeiten von unter einem Jahr 1,0 % pro Jahr. Kurzfristige Staatsanleihen sind aufgrund des risikolosen Charakters den Spareinlagen am Ähnlichsten. Die signifikanten Unterschiede in den Erträgen nach Anlageklasse verdeutlichen die Implikationen des risikoaversen Anlageverhaltens österreichischer Haushalte.

Bei negativen Realzinssätzen auf Bankeinlagen erscheint es sinnvoll sich vermehrt mit alternativen Veranlagungsformen zu befassen. Finanzbildung beeinflusst das Sparverhalten. Haushalte, die einen höheren Finanzbildungsgrad aufweisen sind eher dazu geneigt in Aktien zu investiert, selbst wenn zuvor noch keine Aktieninvestition getätigt wurde. In Österreich wird jedem zweiten Erwachsenen ein adäquates Finanzwissen zugeschrieben (53 %). Damit liegt Österreich im Durchschnitt der Europäischen Union (52 %) und inmitten eines ausgeprägten Nord-Süd-Gefälles. Der Norden Europas weist einen deutlich höheren Grad an Finanzbildung auf als der Süden. In Schweden sind 71 % der Erwachsenen finanziell gebildet, in Deutschland 66 %, in Italien beispielsweise aber nur 37 % (Standard & Poor’s Ratings Services Global Financial Literacy Survey).

Trotz des durchschnittlichen Grads der Finanzbildung halten nur etwa 5 % österreichischer Haushalte Aktien. In der Eurozone sind es 9 %, in Deutschland sogar 10 %. Anhand der aktuellen Umfrage zur finanziellen Situation und zum Konsum der Haushalte (HFCS) lassen sich deutliche Unterschiede des Anlageverhaltens nach Ausbildungsgrad erkennen. Ist die höchste abgeschlossene Ausbildung eine Lehre, investieren nur 4,4 % in Fonds, 1,3 % in Anleihen und 2,8 % in Aktien (Grafik 5). In Haushalten mit akademischer Ausbildung ist die Wahrscheinlichkeit in risikoreichere Anlageformen zu investieren im Schnitt viermal so hoch.

Die Analyse des Anlageverhaltens österreichischer Haushalte bestätigt die Dominanz des Sparbuchs und die geringe Rolle riskanter Anlageformen. Bleibt das Ersparte am Sparbuch ist der langfristige Werterhalt des Finanzvermögens jedoch nicht gewährleistet. Mit zunehmender Alterung stößt das umlagefinanzierte Pensionssystem an seine Grenzen und die Altersvorsorge rückt stärker in die Verantwortung der privaten Haushalte. Insbesondere für die Altersvorsorge sind alternative Anlageformen somit essentiell.

Authors

Martin Ertl Franz Zobl

Chief Economist Economist

UNIQA Capital Markets GmbH UNIQA Capital Markets GmbH

Wiener Börse Party #633: Heute April Verfall, Ex-Marinomed-Investor in Troubles und die Radio-Studios A, B, C und vielleicht D

Bildnachweis

1.

Österreichs Sparquote im internationalen Vergleich

2.

Veranlagung des Finanzvermögens privater Haushalte

3.

Anlagemix im internationalen Vergleich

4.

Reale Spareinlagezinssätze privater Haushalte

5.

Partizipationsraten nach Ausbildungsgrad

Aktien auf dem Radar:Palfinger, Amag, SBO, Flughafen Wien, AT&S, Frequentis, EVN, EuroTeleSites AG, CA Immo, Erste Group, Mayr-Melnhof, S Immo, Uniqa, Bawag, Pierer Mobility, ams-Osram, Addiko Bank, Wiener Privatbank, SW Umwelttechnik, Oberbank AG Stamm, Kapsch TrafficCom, Agrana, Immofinanz, OMV, Österreichische Post, Strabag, Telekom Austria, VIG, Wienerberger, Warimpex.

Random Partner

Knaus Tabbert

Die Knaus Tabbert AG ist ein führender Hersteller von Freizeitfahrzeugen in Europa mit Hauptsitz im niederbayerischen Jandelsbrunn. Weitere Standorte sind Mottgers, Hessen, Schlüsselfeld sowie Nagyoroszi in Ungarn. Das Unternehmen ist seit September 2020 im Segment Prime Standard der Frankfurter Wertpapierbörse notiert.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Latest Blogs

» BSN Spitout Wiener Börse: Erste Group übernimmt year-to-date-Führung von...

» Österreich-Depots: Weekend-Bilanz (Depot Kommentar)

» Börsegeschichte 19.4.: Rosenbauer (Börse Geschichte) (BörseGeschichte)

» Aktienkäufe bei Porr und UBM, News von VIG-Tochter, Research zu Verbund,...

» Nachlese: Warum CA Immo, Immofinanz und RBI positiv bzw. voestalpine neg...

» Wiener Börse Party #633: Heute April Verfall, Ex-Marinomed-Investor in ...

» Wiener Börse zu Mittag schwächer: Frequentis, Immofinanz, Palfinger gesu...

» Börsenradio Live-Blick 19/4: DAX eröffnet zum April-Verfall deutlich sch...

» SportWoche Party 2024 in the Making, 19. April (Augarten-Zombie)

» Börse-Inputs auf Spotify zu u.a. Sartorius, Munich Re, VIG, Immofinanz, ...

-

22:54

-

22:05

-

22:05

-

18.04.

-

18:36

-

18:36

-

18:24

-

18:23

-

18:22

-

18:05

-

18:05

-

17:27

-

17:00

-

16:43

-

16:43

-

16:34

-

15:44

-

15:37

-

15:31

-

15:31

-

15:20

-

15:00

-

14:53

-

14:53

-

14:40

-

14:20

-

14:00

-

13:45

-

13:07

-

13:07

-

13:04

-

13:01

-

13:01

-

13:01

-

12:51

-

12:42

-

12:41

-

12:41

-

12:28

-

12:28

-

12:21

-

12:21

-

11:58

-

11:46

-

11:46

-

11:29

-

11:29

-

11:22

-

11:01

-

11:01

-

10:29