Einschätzungen zur FED-Zinserhöhung - "Kein Ende in Sicht"

Einschätzungen zur FED-Zinserhöhung - "Kein Ende in Sicht"

22.09.2022, 6664 Zeichen

Eva Sun-Wai, Fondsmanagerin im Public Fixed Income Team von M&G Investments, meint zur aktuellen FED-Entscheidung, die Zinsen um 0,75 Prozentpunkte anzuheben: „75 Basispunkte – genau wie erwartet. Und kein Ende in Sicht: An den Aktienmärkten hatte man sich wohl einen ersten Hinweis darauf erhofft, wann es vorbei sein wird mit den Zinserhöhungen, aber ganz im Gegenteil. Die Fed hat eine Fortsetzung ihrer Politik signalisiert. Aktien scheinen etwas pessimistischer zu reagieren als Anleihen, aber im Allgemeinen waren 75 Basispunkte mehr als eingepreist, und 2-jährige Anleihen bewegen sich jetzt um die Vier-Prozent-Marke. Wenn der Schritt in den Schlagzeilen als eher restriktiv dargestellt wird, dann am ehesten, weil die Fed für November einen möglichen weiteren Schritt in derselben Größenordnung angekündigt hat und damit nahelegt, dass die Inflation noch nicht den Gipfel erreicht hat – und weniger, weil sie die Zinsen zum dritten Mal in Folge um 75 Basispunkte angehoben hat. Letzteres ist wenig überraschend, äußert sie sich doch seit einer Weile schon „draghi-artig“ in dem Sinne, dass sie „alles tun“ wird, um die Inflation zu senken. Die Medien warnen, die Hoffnung auf eine „weiche Landung“ werde zunehmend illusorisch. Ich selbst denke, man kann inzwischen mit Fug und Recht behaupten, dass eine harte Landung unumgänglich wird und wir in der nächsten Phase des Konjunkturzyklus eine Form von Abschwung erleben werden. Die Fed hat hier wohl mehr Spielraum als etwa Europa, denn die USA sind der Volatilität der Energie- und Rohstoffpreise weniger direkt ausgesetzt, die Europa in Zugzwang bringt. Solange der Arbeitsmarkt stark bleibt, scheinen die USA weniger Bedenken zu haben, die Wirtschaft zu einem niedrigeren BIP zu zwingen. Auffallend ist die Entschlossenheit der Fed, sich auf das Inflationsziel von zwei Prozent festzulegen. Wir haben eher den Eindruck, dass die Zentralbanken zumindest mittelfristig ihre Ziele nach oben korrigieren müssen, um manchen wenig flexiblen Posten in den Inflations-Warenkörben Rechnung zu tragen. Gegebenenfalls müssen sie akzeptieren, dass wir die Inflation für eine Weile höher liegt wird, als wir es in den letzten Jahrzehnten gewohnt waren. Das bisherige Ziel von zwei Prozent erscheint aus drei Gründen unrealistisch: Dazu zählen die weltweite Verschärfung der Geldpolitik nach der Pandemie, die weiterhin anhaltenden massiven Unterbrechungen von Lieferketten – die sich eben gerade nicht als „vorübergehend“ erwiesen haben – und der Krieg in der Ukraine. Geldpolitik arbeitet zudem in der Regel mit einer erheblichen Zeitverzögerung.“

Gautam Khanna, Head of US Multi Sector Fixed Income Insight Investment: „Die US-Notenbank kündigte die dritte Zinserhöhung in Folge um 75 Basispunkte an und erhöhte damit den Leitzins auf 3 % bis 3,25 %. Sie gab weiterhin einen aggressiven Ton an, indem sie ihre Dot-Plot- und Inflationsprognosen anhob und gleichzeitig ihre Wachstums- und Arbeitslosenprognosen senkte. Wir sind der Meinung, dass sich die Anleger auf eine längere Phase höherer Zinsen einstellen müssen, da sich die Inflation langsam wieder dem Ziel der Fed nähert. Wir halten die Rezessionsrisiken nach wie vor für sehr ausgewogen und sind der Meinung, dass Kreditanleger wachsam und vorsichtig sein und sich auf Volatilität einstellen sollten. Die Fed rechnet nun mit einer PCE-Inflation von 5,4 % bis zum Jahresende (im Vergleich zu ihrer Prognose von 5,2 % im Juni). Sie erwartet außerdem, dass die PCE-Kerninflation bis 2025 über dem Zielwert von 2 % bleibt. Vor dem Hintergrund der Auswirkungen ihrer Zinserhöhungen hat die Fed ihre Wachstumsprognosen für 2022 und 2023 von 1,7 % bzw. 1,7 % auf 0,2 % bzw. 1,2 % deutlich gesenkt. Außerdem geht sie davon aus, dass die Arbeitslosigkeit bis Ende nächsten Jahres von derzeit 3,7 % auf 4,4 % ansteigen wird. Nachdem sich die Fed zwei Jahrzehnte lang übermäßig auf ihr Wachstumsmandat konzentriert hat (auf Kosten der Inflationsrisiken), hat sich der Spieß umgedreht: Die Fed versucht nun, die Inflation auf Kosten des Wachstums zu bekämpfen. Dies spiegelt sich im so genannten "Misery Index" wider, der den Verbraucherpreisindex zur Arbeitslosenquote addiert. Er ist derzeit so hoch wie während der Rezession 2008. Allerdings war die Zusammensetzung im Jahr 2008 ganz anders, da sie hauptsächlich durch die hohe Arbeitslosigkeit bedingt war, im Gegensatz zu heute, wo die Inflation das dominierende Element ist. Powell erklärte, die Fed sei fest entschlossen", die Inflationsrate von 2 % wiederherzustellen, und die Wirtschaft funktioniere nicht" ohne Preisstabilität. Auf der letzten Fed-Sitzung haben wir darauf hingewiesen, dass der "Spielplan" der Fed darin besteht, das Tempo der Zinserhöhungen zu verlangsamen. Wie jedoch letzten Monat in Jackson Hole angedeutet wurde, ist die Inflation zu hartnäckig, und zwar dank "hartnäckiger". Wir sind der Meinung, dass die Fed einen Rückgang der Kerninflation abwarten muss, bevor sie sich sicher sein kann, dass ihre Politik funktioniert. Dies ist noch nicht der Fall, und angesichts der Verzögerung bei der Übertragung geldpolitischer Veränderungen könnte es noch einige Zeit dauern. Dennoch gehen wir davon aus, dass die Fed ihr Tempo der Zinserhöhungen bis 2023 bald verlangsamen wird. Die Zinssätze liegen jetzt über dem von der Fed geschätzten "neutralen" Wert, was bedeutet, dass kleinere Erhöhungen eine größere Wirkung haben werden. Die Fed holt nun schnell auf den nach der Taylor-Regel geschätzten Leitzins auf und ist auf dem besten Weg, ihn in diesem Jahr zu übertreffen. Außerdem verlangsamt sich die Gesamtinflation zumindest jetzt. Auf der letzten Sitzung bezeichnete der Fed-Vorsitzende Jay Powell eine Anhebung um 75 Basispunkte als "ungewöhnlich groß", aber diese ungewöhnlichen wirtschaftlichen Zeiten haben sie zu etwas Normalem gemacht. Für diese Generation von Anlegern ist dies sicherlich Neuland. In Anbetracht eines vier Jahrzehnte andauernden Trends zu sinkenden Zinssätzen hat diese Anhebung den Leitzins über den Höchststand des letzten Zinserhöhungszyklus (im Dezember 2018) gehoben. Dies ist das erste Mal seit dem Jahr 2000 (als die Zinsen etwas stärker stiegen als Mitte der 90er Jahre). Es ist jedoch klar, dass die Fed noch nicht fertig ist. Je hawkischer die Fed wird, desto höher dürfte die Marktvolatilität sein, und das Risiko einer Rezession steigt. Wir gehen davon aus, dass dadurch die Renditekurve der Staatsanleihen weiterhin invertiert bleibt, weshalb wir in einem Jahr eine 10-jährige Rendite von 3,6 % prognostizieren. Solange es keine greifbaren Fortschritte an der Inflationsfront gibt, müssen Kreditanleger vorsichtig bleiben und eine solide Titelauswahl treffen.“

Wiener Börse Party #632: Warum CA Immo, Immofinanz und RBI positiv bzw. voestalpine negativ auffallen, morgen April-Verfall

Bildnachweis

Aktien auf dem Radar:Amag, Palfinger, SBO, Addiko Bank, Flughafen Wien, Austriacard Holdings AG, EVN, EuroTeleSites AG, Pierer Mobility, Semperit, Bawag, Kostad, Wolford, Oberbank AG Stamm, Polytec Group, ams-Osram, Agrana, CA Immo, Erste Group, Immofinanz, Kapsch TrafficCom, Mayr-Melnhof, OMV, Nikkei, Strabag, Telekom Austria, Uniqa, VIG, Wienerberger.

Random Partner

Novomatic

Der Novomatic AG-Konzern ist als Produzent und Betreiber einer der größten Gaming-Technologiekonzerne der Welt und beschäftigt mehr als 21.000 Mitarbeiter. Der Konzern verfügt über Standorte in mehr als 45 Ländern und exportiert innovatives Glücksspielequipment, Systemlösungen, Lotteriesystemlösungen und Dienstleistungen in mehr als 90 Staaten.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Autor

Christine Petzwinkler

Christine PetzwinklerBörse Social Network/Magazine

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A2U2W8 | |

| AT0000A2SUY6 | |

| AT0000A2C5J0 |

- BSN Spitout Wiener Börse: Wienerberger zurück in ...

- Wiener Börse: ATX am Donnerstag fester, Bawag mit...

- Wiener Börse Nebenwerte-Blick: Kostad mit Kursver...

- Wie Kostad, Wolford, ams-Osram, BTV AG, Addiko Ba...

- Wie Bawag, Lenzing, EVN, SBO, Immofinanz und OMV ...

- Österreich-Depots unveändert (Depot Kommentar)

Featured Partner Video

Wiener Börse Party #616: Börsestory Red Bull mit Aaron Brüstle / Gregor Rosinger, Miodrag Kostic will die Addiko Bank

Die Wiener Börse Party ist ein Podcastprojekt für Audio-CD.at von Christian Drastil Comm.. Unter dem Motto „Market & Me“ berichtet Christian Drastil über das Tagesges...

Books josefchladek.com

Bonifica

2024

Self published

I’ll Bet the Devil My Head

2023

Void

Inside

2024

Muga / Ediciones Posibles

Liebe in Saint Germain des Pres

1956

Rowohlt

Spurensuche 2023

2023

Self published

Horst Pannwitz

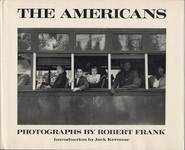

Horst Pannwitz Robert Frank

Robert Frank Christian Reister

Christian Reister Kristina Syrchikova

Kristina Syrchikova