Growth Ninja - Die (auch österreichische) Angst vor der Geldanlage

4581 ZeichenDie Frankfurter Allgemeine Zeitung behandelte in ihrer Ausgabe vom 28. Oktober 2017 „Die seltsame Ängstlichkeit der Deutschen” die Risikoscheue unserer Nachbarn und dies (nicht nur) bei der Geldanlage. Also gleich vorneweg, ich beziehe mich in meiner Kolumne auf sehr detaillierte Daten aus Deutschland, die aber aus meiner Sicht fast deckungsgleich auf unsere (Anleger-)Alpenrepublik übertragen werden können.

Österreich ist Vorletzter. Bei einem Geldvermögen von knapp 5.781 Milliarden Euro haben die Deutschen 39,4 Prozent in Bargeld und Einlagen (Tagesgeld etc.) und weitere 37,7 Prozent in Lebens- und Rentenversicherungen investiert. Somit sind mehr als 77 Prozent (!!!) in sicherheitsorientierten Anlageformen mit aktuell keinen oder sehr geringen Zinsen investiert. Nur 301 Milliarden Euro sind in Aktien angelegt, magere 5,2 Prozent des gesamten Geldvermögens. Immerhin stecken noch knapp 555 Milliarden Euro (9,6 Prozent) in Investmentfonds. Somit entgehen dem deutschen Anleger jährlich knapp 30 Milliarden Euro laut F.A.Z.

Während die Niederländer eine Aktionärsquote von knapp 30% an der Gesamtbevölkerung im Jahre 2016 hatten, dümpeln Deutschland mit 6% und Österreich mit (wohlwollenden) 7% am hinteren Ende des weltweiten Vergleichs umher.

Wir sind ein vorsichtiges Wesen. Österreich und Deutschland brauchen schlicht und ergreifend mehr Aktionäre! Interessant ist, worin der Psychiater und Neurologe Borwin Bandelow, die Ursache für die verbreitete Risikoaversion der Deutschen sieht. Seine These lautet: „‚Die besondere Ängstlichkeit der Deutschen bei der Geldanlage ist kein isoliertes Phänomen – die Deutschen zeigen vielmehr insgesamt im Vergleich zu Menschen in anderen Ländern ein eher vorsichtiges Wesen.” Die „bestimmte Disposition gegenüber Risiken überhaupt” (F.A.Z.) führt Bandelow auf Erfahrungen in deren Entwicklungsgeschichte zurück. Die „typischen Eigenschaften von Menschen in bestimmten Regionen” seien viel älter, als etwa die Erfahrungen mit zwei Weltkriegen, Währungsreformen und der Hyperinflation in den 1920er Jahren.

Es ist nachvollziehbar, dass Menschen entwicklungsgeschichtlich starke und nachhaltige Prägungen erfahren haben und es „typische Eigenschaften von Menschen in bestimmten Regionen” gibt. So leben aber die Niederländer, Briten, Schweizer, Schweden und Franzosen auch nicht so wahnsinnig weit entfernt. Sie müssten also ähnliche „typische Eigenschaften” haben. Der Hang unserer Nachbarn zur Absicherung scheint sich aber bei der Geldanlage nicht in Risikoaversion und der Wahl übermäßig sicherheitsorientierter Anlageformen zu übertragen.

Finanzbildung und Medien. Aus meiner Sicht gibt es mehrere Faktoren, warum gerade wir hier großen Nachholbedarf haben. Zum einen ist sicherlich die viel zitierte Finanzbildung in Österreich ein großes Problem. Unsere Kinder mögen zwar Ableitungen und komplexe mathematische Formeln eingetrichtert bekommen, einfache Zusammenhänge von Steuern, Kapitalmärkten oder die einfache Frage „Was ist eine Börse?“ treiben auch vielen Erwachsenen die Schweißperlen ins Gesicht. Ihr Übriges dazu tragen sicherlich auch die Medien bei. Die meisten (Wirtschafts-)Journalisten jonglieren mit falschen Begriffen, verwechseln Umsatz mit Gewinn oder erklären Aktien per se zum Glücksspiel. Es liest sich meist sehr abenteuerlich was man in Tageszeitungen im Wirtschaftsteil zu Gesicht bekommt. Und drittens ist meiner Meinung nach auch das Pensions-System daran schuld. Während in anderen Ländern wie den USA (401k) oder den Niederlanden, die künftigen Pensionisten zumindest in Teilen sich mit der Auswahl von Produkten oder Leistungen auseinandersetzen müssen, bekommt der Österreicher einfach eine meist sehr undurchsichtige Aufstellung, was er irgendwann bekommen wird. Bei steueroptimierten Betriebspensionen ist es meist nicht viel anders.

In diesem Sinne ist es noch ein langer Weg bis zum Finanzmarkt-interessierten Österreicher. Bis dorthin wird sicherlich eine nicht Finanzmarkt-interessierte Politik durch diverse Steuer-Unzuckerl den Weg noch erschweren. Positiv stimmen mich hingegen Engagements der Wiener Börse getrieben durch deren CEO Christoph Boschan im Bereich der Finanzbildung.

zum Autor

Stefan Greunz, Managing Partner der Growth Ninjas ist Netzwerker, Business Developer und Speaker. Er hat mit wikifolio.com eines der erfolgreichsten Fintechs in der DACH-Region mitaufgebaut und berät nun Corporates, sowie aufstrebende Startups bei Wachstums- und Digitalisierungs-Themen.

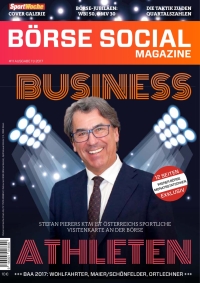

Aus dem "Börse Social Magazine #11" - 1 Jahr, 12 Augaben, 77 Euro. Ca. 100 Seiten im Monat, ca. 1200 Seiten Print A4

Seiten und Bilder aus dem Magazine (Navigieren mit Klick oder den Cursor-Tasten, Wischen am Smartphone)

Sample page 1 for "BSM #11"

Random Partner

FACC

Die FACC ist führend in der Entwicklung und Produktion von Komponenten und Systemen aus Composite-Materialien. Die FACC Leichtbaulösungen sorgen in Verkehrs-, Fracht-, Businessflugzeugen und Hubschraubern für Sicherheit und Gewichtsersparnis, aber auch Schallreduktion. Zu den Kunden zählen u.a. wichtige Flugzeug- und Triebwerkshersteller.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Aus dem Börse Social Magazine #11

(November 2017)

Börse Social Magazine Abo

1 Jahr, 12 Augaben, 77 Euro.

Ca. 100 Seiten im Monat, ca. 1200 Seiten Print A4 gesamt. Das Abo endet nach Ablauf automatisch.

by the way: Die Heftrücken aneinandergereiht werden im Bücherregal den ATX TR-Chart ergeben, der rote Balken ist stets der Stand vom Monatsultimo.

>> Abo bestellen

Prime Content Magazine

- Impact Investing KKK – Klima, Kreisläufe und K

- Impact Investing: Mutter Erde und der Zukunftswald, ÖsterreicherInnen und die Klim...

- Telekom Austria; ATX bzw. MSCI, wie die Aktie in die Indizes klettern könnte (vora...

- Sparkassenverband warnt: Privatanlegern droht eine neue Bezahlschranke

- Raquest: „Anleger sollten aufhören, ausländischen Steuerbehörden Geld zu schenken“

- „Impact Investing ist für mich ein Gamechanger“

- Erste Asset Management: Zeit für Fonds!

- Number One Awards: Die Besten der Besten 2022

- SBO - Neue Energie fürs Wachstum

- DO & CO - Fußball-Weltmeisterschaft als Showcase

- Die Sample-Partner für Audio-cd.at

- DO & CO am Weg in Richtung Zero-Waste und Net-Zero

- Zeitdokument: Was 40 gelistete Austro-AGs am 12.9.2001 zu 9/11 äusserten

- Wolftank: Mit Wasserstoff und LNG auf das nächste Level

- Thomas Steinbauer (PwC): "Unternehmen müssen ESG-Kennzahlen und sozialen Mehrwert ...

- Liechtenstein: Nicht nur für die Philantropie erste Wahl

- Addiko: Dividenden-Titel mit Startup-Mentalität

- Impact Investing: REPowerEU – Nachhaltigkeit neu gedacht oder doch reines Politikum?

- NFTs (non fungible tokens): eine kurze Einordung aus rechtlicher Sicht

- Guter Zeitpunkt für Start von Private Equity-Fonds - Interview mit Erste Private C...