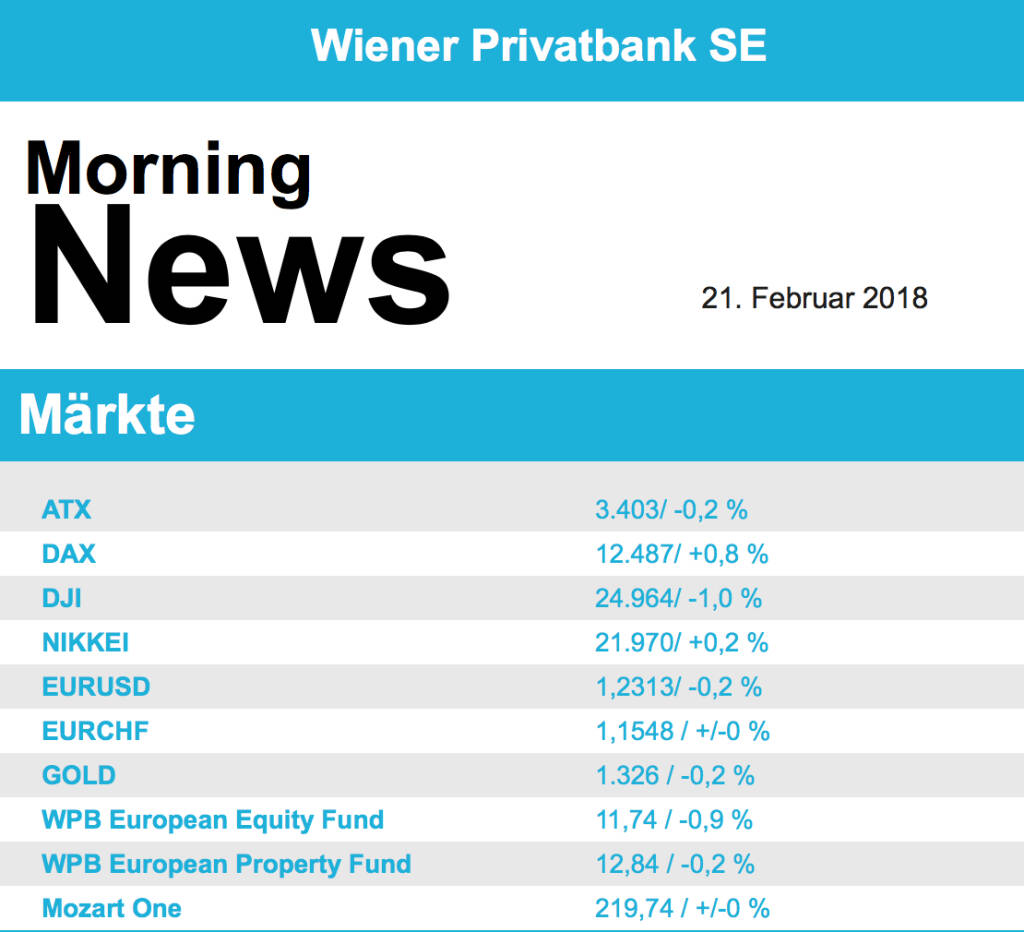

21.02.2018, 5140 Zeichen

Investoren griffen wieder zu: Nachdem die US-Börsen nicht ganz so schwach in den Handel gestartet waren wie befürchtet, arbeiteten sich die europäischen Aktienmärkte deutlicher ins Plus vor. Der erneut schwächere Euro stützte die Stimmung für europäische Aktien. Der deutsche Stimmungsindex ZEW spielte keine Rolle. Er ging zwar zurück, entscheidend sei aber, dass er keine wirtschaftliche Eintrübung andeute, hieß es. Unter den Einzelwerten verloren HSBC 3,1 Prozent. Die Bank hat zwar den Jahresgewinn kräftig gesteigert, blieb damit aber hinter den Erwartungen zurück. BHP Billiton knickten um 4,6 Prozent ein. Wegen Sondereffekten verdiente BHP im ersten Geschäftshalbjahr 37 Prozent weniger. Analysten kritisierten, die an sich gute Gewinnentwicklung gehe vor allem auf den Anstieg der Rohstoffpreise und nicht vom Unternehmen zu beeinflussende Faktoren zurück. Im Technologiesektor verloren Temenos 5,9 Prozent. Das Unternehmen hat ein Gebot für Fidessa abgegeben. Fidessa schossen um 22,5 Prozent nach oben. NXP verteuerten sich um 6 Prozent, nachdem Qualcomm das Übernahmegebot erhöht hatte. Der ATX verlor 0,2 Prozent, es gab wenig Nachrichten.

Nach sechs Handelstagen mit Gewinnen schloss der Dow klar im Minus, belastet vor allem vom Absturz der Walmart-Aktie. Nach enttäuschenden Quartalszahlen erlitten Walmart den größten Tagesverlust ihrer Geschichte mit 10,2 Prozent. Der Nasdaq-Composite tendierte dagegen, gestützt von den starken Halbleiterwerten, über die längste Zeit sogar im Plus, eher er knapp ins Minus abdriftete. Beobachter verwiesen zum einen auf den stärkeren Dollar und die abermals gestiegenen US-Anleiherenditen als Belastungsfaktoren. Viele Volkswirte rechneten inzwischen mit vier statt drei Zinserhöhungen der US-Notenbank im laufenden Jahr, vor allem wegen der steigenden US-Staatsausgaben. Die Aktie der Baumarktkette Home Depot zeigte mit minus 0,1 Prozent relative Stärke nach gut ausgefallenen Geschäftszahlen. Qualcomm verbilligten sich um 1,3 Prozent, nachdem der Chiphersteller sein Gebot für die niederländische NXP erhöht hatte. Merck & Co. fielen um 2,3 Prozent, belastet von einem verlorenen Patentstreit mit Gilead Sciences. Gilead legten um 0,3 Prozent zu. Die Mosaic-Aktie rückte 5,2 Prozent vor, nachdem der Düngemittelhersteller unerwartet starke Ergebniszahlen ausgewiesen hatte.

Die weiter steigenden US-Anleihezinsen gaben dem Dollar Auftrieb. Für einen Euro wurden nur noch rund 1,2336 Dollar gezahlt, am Montag notierte die Gemeinschaftswährung noch oberhalb von 1,24 Dollar. Auch zu anderen Währungen wie dem Yen oder dem britischen Pfund machte der Greenback Boden gut.In unterschiedliche Richtungen liefen die Ölpreise. Der Preis für ein Barrel Rohöl der US-Sorte WTI stieg um 0,4 Prozent auf 61,90 Dollar, die europäische Referenzsorte Brent verbilligte sich hingegen um 0,7 Prozent auf 65,22 Dollar. Aus dem Handel hieß es dazu, dass die Nachfrage der Raffinerien in Europa bedingt durch Wartungsarbeiten derzeit geringer sei. US-Öl profitiere hingegen noch immer von Daten aus der Vorwoche, die einen unerwartet deutlichen Abbau der US-Ölvorräte gezeigt hatten. Zudem stützten Kapazitätsbegrenzungen bei der Keystone-Pipeline den US-Ölpreis.

Vorbörslich sind die europ. Börsen unverändert indiziert. Die asiatischen Börsen schließen uneinheitlich. Von der Makroseite werden Einkaufsmanagerumfragewerte (PMIs) aus der Eurozone und US-Immobiliendaten gemeldet. Am Abend wird das Protokoll der letzten Fed-Sitzung veröffentlicht. Von der Unternehmenseite berichteten heute Früh Glencore (leicht unter Erwartungen,) Llyods (leicht unter Erwartungen) und Orange (im Rahmen der Erwartungen). In Österreicht berichtete OMV das Jahresergebnis 2017 (Details siehe unten), nachbörslich berichtet die öst. Post das vorläufige Ergebnis 2017.

UNTERNEHMENSNACHRICHTEN

OMV

Legte heute Morgen die Ergebnisse für das Geschäftsjahr 2017 vor, nachdem im Vorfeld schon operative Kennzahlen im Rahmen des Trading Updates bekannt gegeben worden waren. Der Umsatz könnte dabei ggü. dem Vorjahr um 5% verbessert werden auf €20,2Mrd. Das bereinigte operative Ergebnis (CCS) konnte mit €3Mrd. jedoch beinahe verdoppelt werden. Dies ist vor allem auf einen besseren Ergebnisbeitrag des Segments Upstream aufgrund des höheren Ölpreises zurückzuführen. Wie bereits bekannt gegeben enthält die jedoch einen negativen Sondereffekt im Höhe von €1,3Mrd. aus dem Verkauf der türkischen Beteiligung (Petrol Ofisi). Ohne diesen Effekt hätte das operative Ergebnis €1,7Mrd. betragen. Das Nettoergebnis nach Minderheiten lag bei €435Mio. nachdem im Vorjahr ein Verlust von €403Mio. erwirtschaftet wurde. Dementsprechend soll die Dividende auf €1,5/Aktie erhöht werden von €1,2/Aktie. Für das Geschäftsjahr 2018 rechnet das Unternehmen aufgrund der jüngsten Akquisitionen in Russland mit einer Steigerung der Fördermenge auf 420kboe/d (2017: 348kboe/d). Gleichzeitig soll jedoch im Downstreambereich die Raffineriemarge sinken. Der mittlere Ölpreis wird bei USD60/Barrel (Brent) gesehen.

FY 17: Umsatz: €20,2Mrd. (21,9e); Operatives Ergebnis (CCS vor Sondereffekten): €3Mrd. (2,9e); Nettoergebnis nach Minderheiten: €435Mio. (556e

Wiener Börse Party #633: Heute April Verfall, Ex-Marinomed-Investor in Troubles und die Radio-Studios A, B, C und vielleicht D

Bildnachweis

1.

Aktien auf dem Radar:Amag, Palfinger, SBO, Addiko Bank, Flughafen Wien, Austriacard Holdings AG, EVN, EuroTeleSites AG, Pierer Mobility, Semperit, Bawag, Kostad, Wolford, Oberbank AG Stamm, Polytec Group, ams-Osram, Agrana, CA Immo, Erste Group, Immofinanz, Kapsch TrafficCom, Mayr-Melnhof, OMV, Österreichische Post, Strabag, Telekom Austria, Uniqa, VIG, Wienerberger, Covestro, Sartorius.

Random Partner

Gold & Co

Gold & Co. ist ein österreichisches Familienunternehmen und blickt auf eine über 130-jährige Familientradition in der Goldschmuckerzeugung und dem Handel von Gold- und Edelmetallen zurück. Gesellschafter und Geschäftsführer Walter Hell-Höflinger ist seit mehreren Jahrzehnten in der Edelmetall-Branche tätig und allgemein beeideter und gerichtlich zertifizierter Sachverständiger für Edelmetalle und Europäischer Gemmologe (FEEG).

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Österreich-Depots: Weekend-Bilanz (Depot Kommentar)

» Börsegeschichte 19.4.: Rosenbauer (Börse Geschichte) (BörseGeschichte)

» Aktienkäufe bei Porr und UBM, News von VIG-Tochter, Research zu Verbund,...

» Nachlese: Warum CA Immo, Immofinanz und RBI positiv bzw. voestalpine neg...

» Wiener Börse Party #633: Heute April Verfall, Ex-Marinomed-Investor in ...

» Wiener Börse zu Mittag schwächer: Frequentis, Immofinanz, Palfinger gesu...

» Börsenradio Live-Blick 19/4: DAX eröffnet zum April-Verfall deutlich sch...

» SportWoche Party 2024 in the Making, 19. April (Augarten-Zombie)

» Börse-Inputs auf Spotify zu u.a. Sartorius, Munich Re, VIG, Immofinanz, ...

» ATX-Trends: Wienerberger, AT&S, Palfinger ...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A39UT1 | |

| AT0000A2QS86 | |

| AT0000A34CV6 |

- Dow Jones-Mover: American Express, Travelers Comp...

- Österreich-Depots: Weekend-Bilanz (Depot Kommentar)

- Börsegeschichte 19.4.: Rosenbauer (Börse Geschich...

- Unser Volumensrobot sagt: Amag, Palfinger, Bawag ...

- Aktienkäufe bei Porr und UBM, News von VIG-Tochte...

- Nachlese: Warum CA Immo, Immofinanz und RBI posit...

Featured Partner Video

Börsepeople im Podcast S12/04: Harald Waiglein

Harald Waiglein ist im Finanzministerium zuständig für Wirtschaftspolitik und Finanzmärkte, früher zusätzlich für Zoll. International vertritt er Österreich als Verwaltungsratsvorsitzender der Euro...

Books josefchladek.com

Bonifica

2024

Self published

Ta-ra

2023

ediciones anómalas

India

2019

teNeues Verlag GmbH

Limbo

2023

ediciones anómalas

Bolnichka (Владислава Краснощока

2023

Moksop

Andreas Gehrke

Andreas Gehrke Kazumi Kurigami

Kazumi Kurigami Sebastián Bruno

Sebastián Bruno Robert Frank

Robert Frank Futures

Futures